債券市場崩壊の初期段階がすでに現在進行中?

2017/11/13

世界の国債利回りは2016年後半から上昇し、元のレベルに戻っていない。ジャンクボンド、新興国債券の価格も下がり始めており、国債以外の債券市場の大揺れもカウントダウンに入っている。世界を見渡すと金利上昇リスクだらけ。実はバブルはすでに崩壊中、単に株価だけが暴落していないだけ、なのかもしれない。我々の大半が認識できていないだけで...

国債市場の崩壊は現在進行中である?

個人的に最近気になるのが債券市場です。

リーマン・ショック後から先進国中央銀行が相次いで導入した量的金融緩和政策やそれに伴う低金利・マイナス金利化、インフレ率の継続的な低迷により、多くの人は国債利回りも低いままであるという、漠然としたイメージを抱えているかもしれません。

しかし、どうもそうした漠然としたイメージを持ち続けるのは危険なようです。

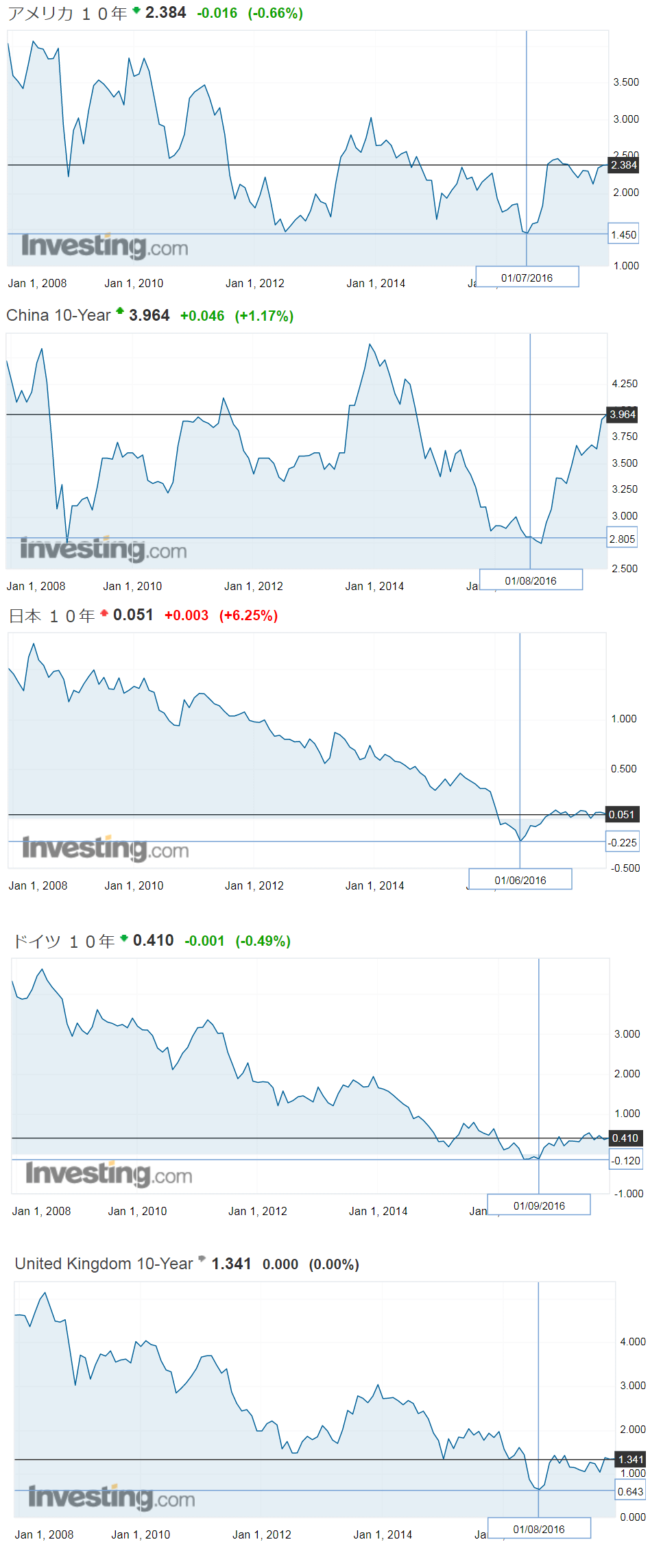

米国、中国、日本、ドイツ、イギリスの国債利回りの推移を見ると、そのすべてにおいて、2016年6-10月あたりから一斉に国債利回りが上昇しており、元の水準に戻っていません。2016年後半の上昇後は基本的に国債利回りは停滞傾向が続いていますが、中国だけは国債利回りの上昇が止まっていません。

たしかにリーマン・ショック前と比較すれば国債利回りが低いというのは正しいのですが、変化を見るとどうも「国債利回り上昇中」、つまり「債券価格の下落が止まらない」ような状況に見えるのです。

画像ソース:Investing.com

2016年の10年国債利回りのボトムから現在までの利回りの変化をみると、米国は1.64倍、中国は1.41倍、イギリスは2.09倍も利回りは上昇しました。日本とドイツはマイナスの利回りからプラスへと変化したので、数字での測定は不能です。利回りの変化を見ると、地味にダイナミックな変化をしています。

2016年夏-秋ごろの国債利回りの世界的な上昇に関する報道を少し振り返ってみると、中央銀行による金融緩和策抑制の動きと、期待インフレ率の上昇の2つが、世界的な国債利回りの上昇の原因だとする報道が目立ちました。

後者の期待インフレ率については、2016年中ごろから現在に掛けて全体的にインフレ率が低下傾向にあることから、2016年後半から現在までの世界的な国債利回りの上昇とはあまり関係はなさそうです。

一方、当時の中央銀行による金融緩和抑制の動きは、国債利回りの上昇に寄与したと考えられそうです。

当時はFedが近々利上げをするのではないかとの憶測が流れていました(結局利上げしたのは12月になってから)。

ECBは2016年9月8日の金融政策会合で、市場が量的金融緩和の延長(当時は2017年3月に期限を迎えるところだった)といった追加緩和策を期待しながらも、市場の期待に反してドラギ総裁が何の追加緩和策も打ち出さず、市場を失望させたことがあります。

【2016/09/08 CNBC】ECB surprises by failing to extend QE deadline; cuts euro zone growth forecasts

その後も同年10月には、12月の金融政策会合で追加緩和をチラつかせながら、実際に待っていたのは、2017年4月から毎月の債券購入額を800億ユーロから600億ユーロに落とすというテーパリングでした。

【2016/12/08 CNBC】ECB surprises by 'tapering' its massive bond-buying program from next April

日銀は2016年9月21日に長短金利操作付き量的・質的金融緩和という、事実上のステルス・テーパリング策を導入し、緩和縮小策を開始しました。黒田総裁はいまだにテーパリングの事実を頑なに認めようとしませんが、市場はもちろんお見通しです。

このように、2016年夏-秋ごろから、すでに市場は各国の中央銀行が金融緩和政策の抑制をし始めるのではないか?という不安があったのです。そして同年後半~今年に掛けて、当時の市場の不安が的中し、実際に各国中央銀行は金融緩和抑制策を導入していったのです。

その過程で各国の国債利回りが上昇したのですから、中央銀行の金融緩和策への期待の薄れが国債利回りの上昇に結びついたという見方は、一つの妥当な見方だと言えるでしょう。

もう一つ指摘しないといけないのは中国です。中国では今年はじめから現在まで、規制当局が銀行に対して理財商品やインターバンク業務等に関する報告義務を課したり、企業による対外投資抑制といった資本規制を導入したり、転売抑制といった各都市の不動産投機抑制策を導入するなど、金融規制を強めてきており、それとパラレルに中国の国債利回りも上昇してきました。

中国は2016年7月の終わりに、金融規制当局が銀行による理財商品の発行額に関する規制ルールの草案をつくっています。2016年秋ごろから、20以上の都市で2件目の住宅購入抑制措置や、頭金増額といった不動産規制措置を導入し、同年11月には、北京市、上海市といったティア1都市の新築住宅価格が前月割れしました。

【2016/07/29 FT】China regulator launches fresh shadow banking crackdown

【2016/12/19 FT】China house price growth slows as lending curbs take hold

中国の国債利回りは2016年10月頃から上昇が止まらなくなっていますが、その一つの大きな要因として、中国でじわじわ導入されてきた金融規制に対する市場の不安があることは、間違いないでしょう。

このように見ていくと、実は世界各国の中央銀行や規制当局による金融引き締め方向の動きは、国債市場の崩壊を現在進行形で招いていると言えるかもしれません。

これは国債利回りの正常化プロセスが進行中とも言えますが、つまりはいままで先進国や中国の中央銀行が何年も「異常な」量的金融緩和政策を行ってきて、それがようやく転換されつつある、というわけです。

ここ1年程度かな、Fedが利上げすると何故か短期的に国債利回りが下がったりドルインデックスが下がるという、通常予期されるものとは逆の現象がしばしば起こってきました(おそらく投機筋の動き)。

しかしもう少し長いスパンで見ると、いま話したように中央銀行が金融引き締め方向の動きを実行する以前から、ちゃんと失望の動きは市場に盛り込まれているのです。

中央銀行の金融政策実行前には市場はすでに動きを見抜き、中央銀行の金融政策直後には政策から予期される動きとは反対の動きをとる。

ある意味、市場は中央銀行総裁たちに不信任案を突きつけてきたように見えなくもありませんね(笑)

※実際、Fed理事の"ビッグ4"のうち、3人は消えた or 消えることが確定していますからね。フィッシャー氏はすでに退任、ダドリーNY連銀総裁は早期退任の予定、イエレン議長はパウエル理事に取って代わられる予定ですしね。

ジャンクボンド、新興国債券の不気味な動き

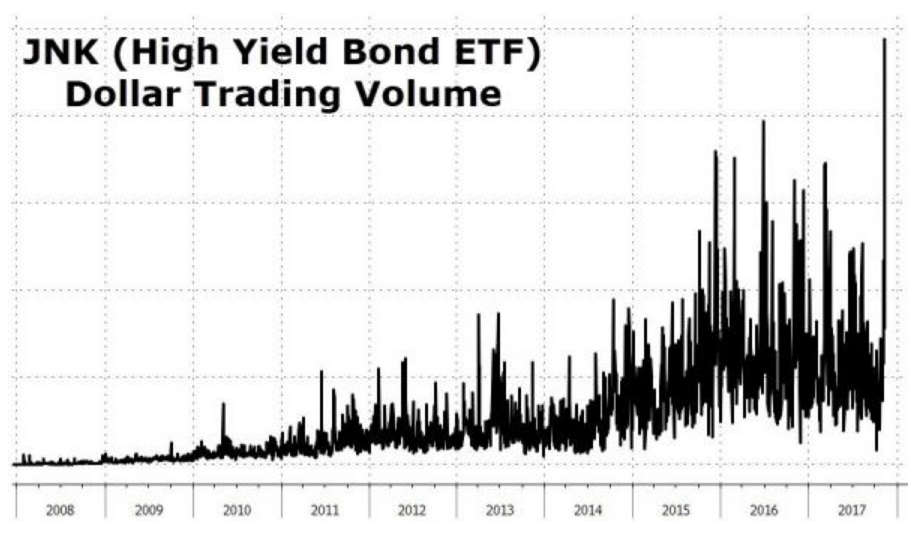

国債以外の債券市場を見ると、最近、ジャンクボンド(ハイ・イールド債)の価格がジワジワ下がってきています。今月9日までの2週間に米国のジャンクボンドが売り越しとなり、9日までの一週間で6億ドルの資金流出となりました。世界中のドル建てジャンクボンド(7割強は米企業)からなるETFであるJNKは、ここ最近過去最大の資金流出を経験しました。

【2017/11/10 Bloomberg】Cash Drains From Junk-Bond Funds at Fastest Pace in Two Months

画像ソース:Zero Hedge

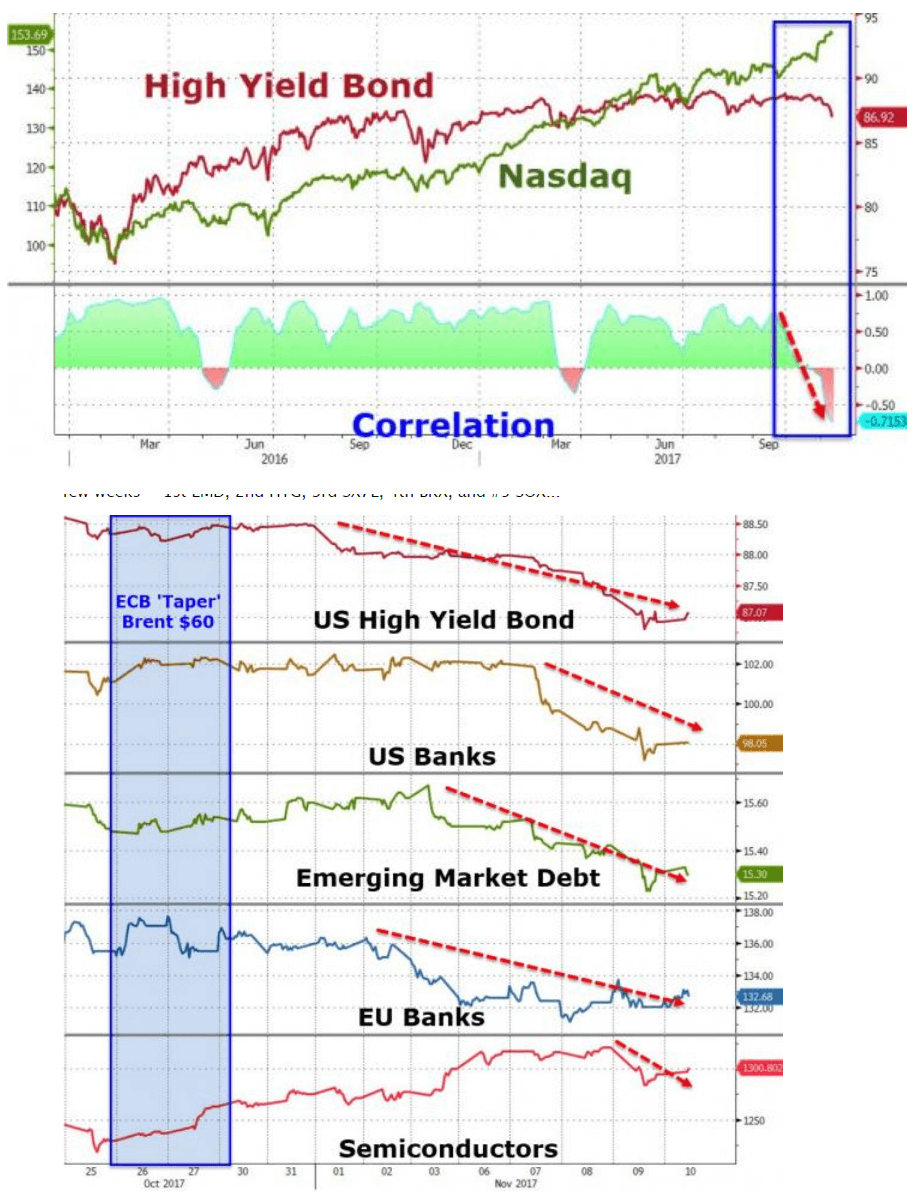

ジャンクボンドは米国株式と強い相関を維持してきたのですが、今回の下落で2つは一気に負の相関へと転換し、その相関係数は-0.715にまで達しました。

しかし下落したのはジャンクボンドだけではありません。10月26日にECBが、来年1月からの量的緩和政策における資産購入額を月300億ユーロに減額するというテーパリング策を発表してから、新興国債券価格、欧米銀行株、半導体株もそろって下落しています。

画像ソース:Zero Hedge

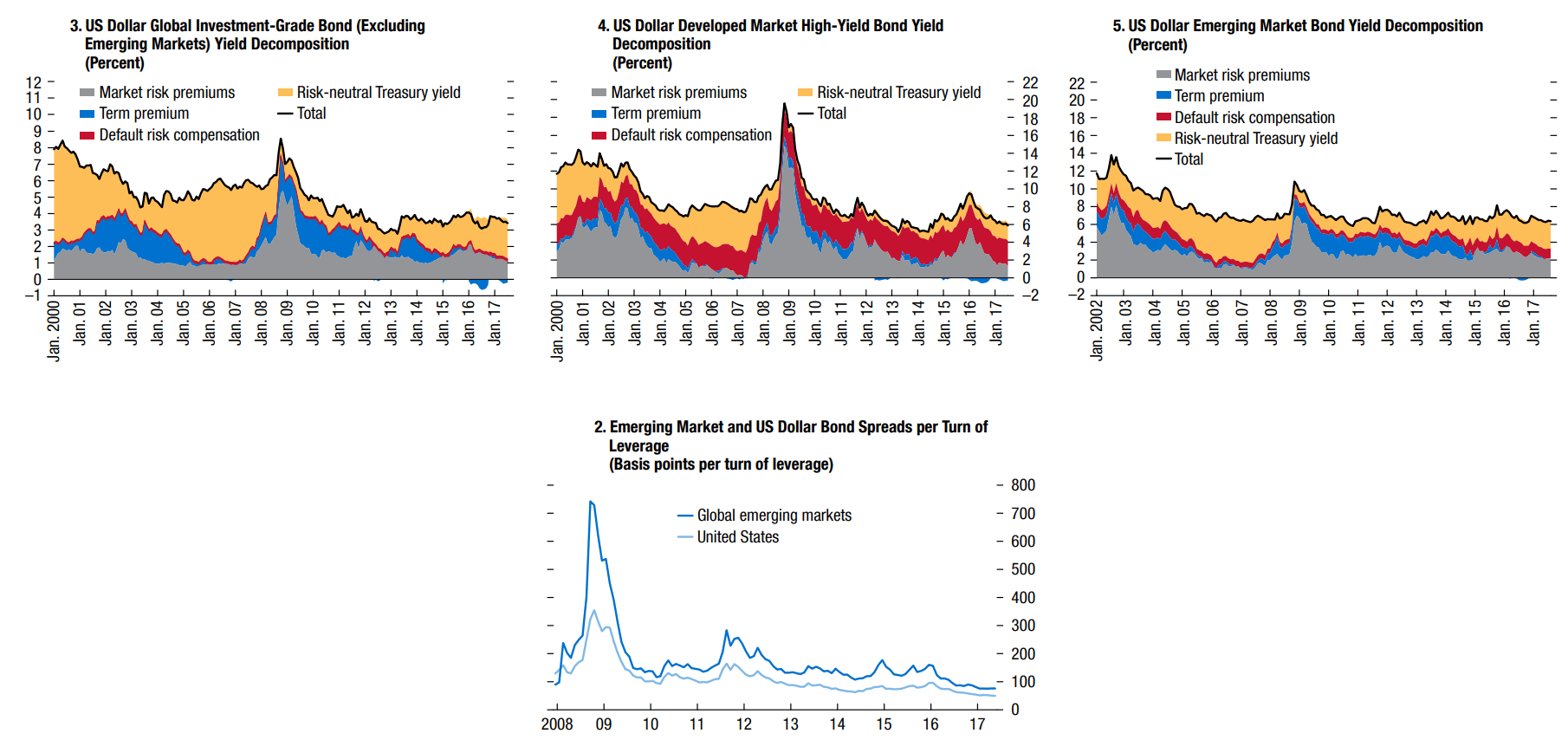

ジャンクボンドや新興国債券は、いずれも中央銀行の大規模緩和策による金利低下により、高利回りを求めて投資家たちが殺到した金融商品です。そのため現在は利回りもスプレッドも過去最低水準にまで落ち込んでおり、6%程度の利回りしかありません(ジャンクボンドはリーマン・ショック時には20%近くの利回りにも達しています)。

画像ソース:IMF

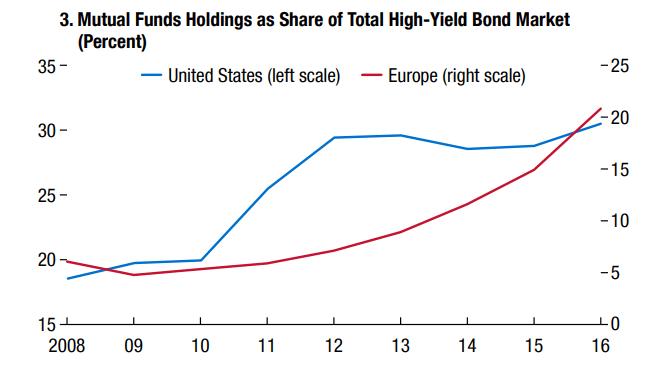

リーマン・ショック後、ミューチュアルファンドがジャンクボンドの購入を増やしてきました。2008年の米国ジャンクボンド市場に締めるミューチュアルファンドの保有割合は20%を下回る程度でしたが、現在は30%ほど保有しています。欧州ジャンクボンド市場に至っては、同時期にミューチュアルファンドは保有割合を5%→20%近くにまで増やしています。

画像ソース:IMF

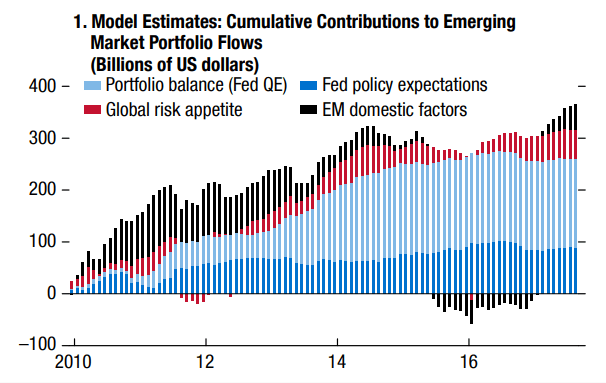

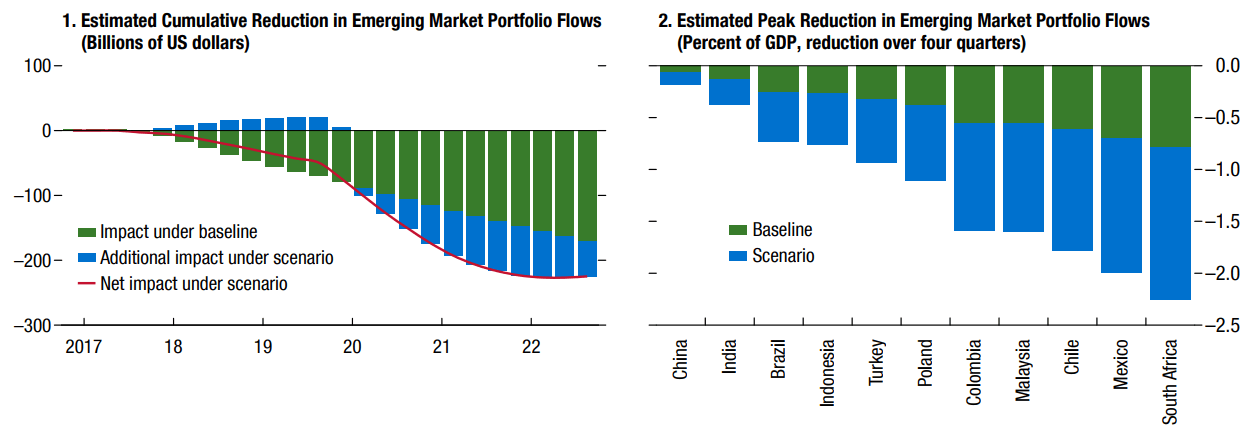

一方新興国債券に関しては、Fedの量的金融緩和政策が新興国市場への資金流入の主要因であることがIMFの分析でわかっており、これは新興国債券市場への流入の主要因ともなっていると考えるのが自然です。

画像ソース:IMF

世界の中央銀行による量的金融政策の恩恵を受けて、大きく価格を上昇させてきた、ジャンクボンドと新興国債券の価格が、ともに少しずつ下がり始めているのです。

リーマン・ショック後は、ミューチュアルファンド、年金基金、生命保険会社など、あらゆる投資家が利回りを求めて高リスクの金融商品に手を伸ばしてきましたが、それは中央銀行の低金利政策によって高リスク商品に手を出さざるを得なくなった、と考えるのが自然です。

現在のように、安全資産とされる先進国の国債(特に米英国債)利回りが上昇してきている現状では、わざわざリスクを負ってまで利回りを追い求める必要性がどんどん薄れてきます。ジャンクボンドや新興国債券から、米国債等に乗り換える機関投資家が増え始めてもおかしくないのです。

それが債券市場はもちろん、株式市場等も揺らす可能性は、当然無視できません。

世界は金利上昇、市場大揺れリスクばかり

The Economist誌(11月4日号)を読んでいたら、興味深い記事が載っていました(

)。

JPモルガンチェースの調査によると、同投資銀行に投機取引口座を保有しているクライアント(機関投資家・ヘッジファンド等)の7割は、今後米国債価格が下がると答えています。

またバンク・オブ・アメリカ・メリルリンチ(BAML)がグローバルファンドマネージャーに行った10月の調査によると、回答者の85%が現在の債券価格は高すぎだと考えており、82%は今後12ヶ月は短期金利が上昇するだろうと答えています。

かなりの割合の機関投資家やファンドマネージャーが、少なくとも短期的には金利上昇が続くと考えているのです。

現在、金利上昇を導くとされる要素に次の3つがあるようです。

- ゴルディロックス経済(ちょうどよい経済成長率、低インフレ率)→経済の正常化につれて、金利も上方に正常化されるだろうという考え

- トランプの減税政策、財政出動

- 中央銀行の金融引き締めないし金融緩和抑制政策

このうち3番目は現在進行中、2番目も開始時期が遅れることはあっても、いずれは行われる可能性は結構高いように思えます。1番目はよくわかりません。というのは中央銀行の金融引き締め方向の政策は経済に悪影響を与えますし、米国のビジネスサイクルを見ても、今後いつ景気後退期に突入してもおかしくないからです。

ただ、例えば現在の賃金が伸び悩む環境、欧米の事実上の高失業率(オピオイド濫用者といった、就職を諦めた人々も含む)、格差の異常な拡大、現在の金融抑圧政治体制等により鬱憤の溜まった国民の怒りが爆発するといった政治リスクもあることから、望みどおりの経済成長が叶わない場合でも金利低下ではなく、むしろ金利上昇の出来事を誘発する可能性があることは、頭の片隅に入れておきたいものです(間違いなく現在は歴史的過渡期に突入しているのですから)。

さらに最近は、中国の不動産規制が地方にも伸びていることや、サウジアラビアの大規模汚職摘発をはじめとした政治の大転換もまた、金利上昇に作用する可能性があります。

特にサウジアラビアについては、次の2つの点で世界金利上昇懸念があります。

一つは脱原油依存型経済へ大きく舵を切ることで、いままでのペトロダラーシステムからの完全な脱却を目指しているように見えること。これは1970年代以降の米ドル基軸通貨体制を脅かすものですから、サウジの経済・金融政策移行の過程で世界の金融システムの混乱を招き、それが世界の金利上昇につながる懸念があります。

もう一つは、サウジアラビアの政治面での大転換が海外投資家の不安を招き、湾岸諸国からの資金流出を加速させるリスクです。

サウジアラビアは汚職摘発を名目に王族や(彼らと関わりのある?)企業の銀行口座凍結や資産接収(8000億ドルもの巨額なものになるとも言われている)を断行していますが、湾岸諸国内の富豪は自らの資産も接収される可能性を憂慮し、海外への資産移転を考えています。

それが他の海外投資家をも不安にさせて、彼らも湾岸諸国から資金を流出させて、湾岸諸国の金融システムの不安定化を生じさせ、金利上昇につながる懸念があります。

また湾岸諸国は外貨準備もしくは政府系ファンドの形で対外資産を多く保有しており、金融システムの不安定化への対策として、これら資産を売却する可能性もあります。これには米国債、欧州株等が含まれますから、世界の市場を直撃する可能性があります。

中国の金融規制や湾岸諸国・中東の政治的混乱もまた、金利上昇や世界金融市場の大きな動揺を招く恐れがあることは、絶対に無視することはできません。

金利上昇や世界金融市場の崩壊は、「起こるか否か」ではなく「いつ起こるか」が目下焦点であることに、間違いありません。

**********

すでに世界の国債利回りが上昇してきたという事実は、実はすでに世界金融市場が崩壊を始めている、という見方も出来るのかもしれません。メディアは沈黙ですが、最終的には歴史家が今後判断することでしょう。

いまはバブルが続いているというよりは、単に「株価が暴落していないからバブルが続いているように見えるだけ」なのかもしれません。

皆さんは、どのように思われますか?

私が利用しているゴールド購入サービスのブリオンボールト。私は将来の揺れに備えて、すでに購入済みでございます。皆さんはどうされます?

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ。口座開設方法を懇切丁寧に説明しています(株価崩壊後、安値で購入するための準備としてどうぞ)。

関連ページ

- ハイパーインフレ、基軸通貨の崩壊が株式に与える影響

- COVID-19ワクチンの早期普及と量的緩和の拡大・拡充を期待する強欲な市場

- 「ピークオイル」は需要減ではなく老朽化・投資不足による供給減を指すことになる

- 市場は「Going To トラブル」?

- 機会を掴むには準備が肝心

- 「世界大恐慌×株高」というシナリオ

- 相場の終焉間際:コロナ禍で暇を持て余した素人投機家が市場に参入

- 米上場廃止?中国株ADRの行方

- 経済V字回復は厳しいが、金価格はV字回復

- 超高配当利回りとなった石油メジャー株

- 株価暴落時に守るべきたった一つのルール

- COVID-19が石油需給に与える影響を考える

- 2020年、ドットコムバブル崩壊前後との類似点

- アボマガで紹介した2銘柄のレビュー

- アボマガで紹介している銘柄

- 「長期配当再投資+貴金属投資のハイブリッド戦略」

- 何故、金強気相場はこれから本気出すのか:マイナス金利、為替ヘッジ

- ターニング・ポイント

- ホルムズ海峡封鎖?短期的なエネルギー価格見通し

- 2019年、来るか、金融ショック

- バブル崩壊は自分で気づく必要があるもの・輝きを増すゴールド

- 鮮明さ増す高インフレの流れ

- 有事の金

- 低リスク高リターンが見込める石油銘柄

- 見えない爆弾だらけの原油市場。目先にとらわれてはならぬ

- 備えあれば憂いなし

- アルゴリズム取引の本格的な暴走までそう遠くはない?

- 中期的安定性の高い石油銘柄

- 原油価格は本当に、気分屋で困りますね(笑)

- 金価格は底打ち反転?不透明な将来への保険としてのゴールドの価値は増すばかり

- ピーポじゃないよ!ヴィーヴォだよ!_2

- ピーポじゃないよ!ヴィーヴォだよ!

- 割安なタバコ銘柄を探す

- ESG投資:社会問題を相場吊り上げに利用する

- 日銀量的金融緩和はすでに瀕死、その先に待ち受ける「超円安」

- 「超円高」に期待しすぎてはいけない

- 消えかかるドル高材料、近づく金購入「ラストチャンス」

- 悪材料まみれになってきたテンセント_2

- 悪材料まみれになってきたテンセント_1

- 知ると知らずで大違い、配当再投資の隠れた特徴

- 配当再投資:雪だるま式に資産を殖やし残りの人生を謳歌する投資手法

- 人民元がゴールドにペッグしている??

- 「金価格の歴史的上昇トレンド」が新興国から始まる

- 米中貿易戦争勃発で米国株も怪しくなってきた。笑うのはロシア?

- SECメンバーが「米国株式相場のクラッシュ」を厭わない規制導入を提唱した

- 米国政府の税収の1/4、1/3が利払いで消える日

- 金価格の伸び悩みはレパトリ減税の影響?

- [2018/05/23]フラッシュクラッシュ時代、逆指値売り注文は自殺行為

- [2018/05/16]新興国市場に赤信号点灯、世界金融危機の幕開け?

- [2018/04/24]トランプが税制改革法案に埋め込んだ「マルウェア」

- [2018/04/02]米国の自国優先主義は海外の金持ちを惹きつける

- [2018/03/31]トランプは円安ドル高を許さない

- [2018/03/24]リーマン・ショックから始まった金融市場の「真の終わり」の規模

- [2018/03/17]新時代に向けて世界構造の破壊に本格的に着手し始めた米中

- [2018/03/07]トランプの鉄鋼・アルミニウム輸入関税の真のターゲットはどこだ!?

- [2018/02/28]物流、トランプ、中東、日銀...物価上昇・通貨減価懸念材料ズラリ

- [2018/02/07]2018年2月5日-6日、世界同時株安だと?

- [2018/02/03]144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

- [2018/02/01]金利上昇が止まらないー草

- [2018/01/24]米国経済が良くなると米国株相場はダメになる

- [2018/01/10]配当再投資のリスク低減効果:私のポートフォリオの結果を材料に

- [2017/12/29]2018年に向けて、金市場の動向をみる

- [2017/12/06]ビットコインバブル→電力消費・発電問題発生→バブル崩壊

- [2017/12/04]『金持ち父さんのこうして金持ちはもっと金持ちになる: 本当のフィナンシャル教育とは何か?』を読んでみた

- [2017/11/27]トランプによる世界金融市場の大粛清がいよいよ始まりそうだ

- [2017/11/23]トランプ税制改革は借り入れ依存企業への死刑宣告

- [2017/11/18]ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

- [2017/11/13]債券市場崩壊の初期段階がすでに現在進行中?

- [2017/11/01]IMFは世界の中央銀行として世界を支配したいのか?

- [2017/10/15]トータル・リターン・スワップの出現は第2のAIGショックの発生を暗示する

- [2017/10/03]MiFID2は世界金融危機を拡大させ、大陸欧州を自滅に導く破壊ツール

- [2017/08/26]世界金融市場クラッシュの予兆が見えた

- [2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

- [2017/09/13]ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

- [2017/09/12]ドル離れの動きがFedの量的金融緩和政策再開を促す

- [2017/08/24]日銀のETF買いは「貯蓄から投資へ」移行する家計を罠に陥れる

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/16]つみたてNISAのみの利用での長期資産形成は難しい

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/26]世界の大揺れが確実に近づいています

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/07/04]「悪徳」銘柄への投資こそ、年金運用には向いている...!?

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/05/05]中国金融市況の悪化が米国株式市場の熱狂を生んでいる

- [2017/04/29]中国金融当局のレバレッジ是正勧告は世界市場を溶かすかもしれない

- [2017/03/07]FRBが3月利上げしそうですね。米国経済が回復していないなかで。

- [2017/02/25]インサイダーたちによる爆売りブーム...米国株式市場のバブルの宴のフィナーレが迫っている

- [2017/02/17]米国債しか頼れない日本、アジア国際金市場を着実に発展させている中国

- [2017/01/24]トランプ政権は米ドル・米国債に対する大胆な政策を画策しているかもしれない

- [2016/11/15]トランプの当選が市場に与える影響

- [2016/11/05]今後世界の株価が大きく下がることは時間の問題

- [2016/10/18]官製相場にかなり近づいた国債市場:日銀の八方美人的な振る舞いに潜む「テーパリング」への道