インフレ・超円安に負けない「じぶん年金」づくり:投資メルマガ「アボマガ」ご登録ページ

アボマガは、将来の配当収入を増やすことを目的に、同時に資産価値も増えていく、そんな長期の資産形成をお手伝いするためのメルマガです。

2018年にサービスを開始し、現在まで350本以上の記事を配信してきました。

(最終更新日:2025/12/05)

日本でもインフレ、円安が始まった!

インフレが起きないとされていた日本でも、遂に2022年にインフレが始まりました。

食品、電力といった、生活に欠かせないモノ・サービスを中心に大きな値上がりが進んできました。

2025年には深刻なコメ不足により主食であるコメの価格高騰が起こり、日本の物価上昇率は一時、G7諸国で最大になりました。

インフレが進行し始めた2022年には円安も急速に進行し始め、同年の初めに1ドル115円台だった為替は150円近くにまで円安が進みました。その後も円安水準のままです。

円安の進展は輸入物価を押し上げます。食料とエネルギーを海外に依存している日本にとって、円安の長期化は生活必需品の値上げに直結し、私たちの日常生活を直撃します。

インフレは長期化する:日銀は物価安定の責務を放棄した

物価の安定は中央銀行の最大の責務です。

ところが日本でインフレが始まってから、日銀は十分に利上げをしてきませんでした。

簡単な話です。利上げをし過ぎるとすぐに日銀は債務超過に陥ってしまうからです。

日銀は2013年から行ってきた量的金融緩和により、日本国債の半分以上を保有するようになりました。

ここまで多くの割合の自国の国債を中央銀行が保有するのは日本以外に例がありません。

買い取った分の国債だけ、日銀当座預金には巨額のお金が積み上がりました。

利上げをすると、日銀当座預金の金利も上がります。この分だけ日銀は当座預金に預けている民間の銀行に支払う利息が増えます。

日銀当座預金の金利が数パーセントになるだけで、日銀は利息の支払いだけで巨額の赤字を計上し、瞬く間に債務超過に陥ってしまう状態にあります。

日銀が債務超過になれば日本円の信用は失墜し、日本円は紙屑になってしまいます。

これを危惧して日銀はインフレが続く中で十分な利上げを出来ないのです。

インフレの番人は物価の安定の責務を果たさず、インフレ長期化を黙認しています。この意味で日銀はその存在意義を大きく損ねており、自分で自分の信用に傷を付けています。

インフレは長期化する:構造的マネー流出で円の価値は下がり続ける

日本経済は不動産バブル崩壊とその後の不良債権処理の遅れで大手金融機関が連鎖倒産し、信用収縮が起こり、1990年代後半から長期のデフレが始まりました。

日本企業が守りの姿勢を強める中、日本の国際競争力は落ち続けました。電子機器や半導体をはじめ、かつて日本が大きなシェアを持ってきた輸出産業は悉く凋落しました。

残るは自動車産業のみとなりましたが、新興国では中国のEVにシェアを奪われ始め、米国では関税により利益が圧迫されるようになっています。

その一方で日本の輸入は下がる気配が見えません。石油・ガスの輸入に加え、近年ではデジタル赤字が拡大してきました。

日本ではICT分野への投資、人材、ノウハウが不足しているだけではありません。諸外国と比べ法外に電気料金が高いことから、データセンターの建設が進まないのです。

このことからデジタル赤字の拡大に歯止めが掛からなくなっています。いずれエネルギーを抜き、日本の最大の輸入項目になる見通しです。

自動車に頼ってきた輸出は天井が見えてきた一方で、エネルギーとデジタル分野の赤字拡大により、日本では貿易赤字が常態化しつつあります。

経常収支は黒字ですが、そのほとんどは海外に滞留したまま日本に戻ってきていません。キャッシュフローで見れば日本は経常赤字国に向かっています。

まとめると、構造的に日本から海外へのお金の流出が止まらなくなってきているのです。

これが続くと長期で円安が進み、輸入インフレがずーっと続くことになります。

インフレは長期化する:日本企業はインフレを悪用した便乗値上げでボロ儲け!

デフレが長期化する中、日本企業は値下げとコストカット(主に非正規雇用を増やすことによる人件費削減)で凌ぎました。

モノ・サービスを安い価格で提供することに慣れ過ぎた結果、企業は顧客離れが進むことを恐れて値上げには慎重でした。

しかし円安で輸入インフレが起きて原材料価格が高まるとともに、日本政府が企業に賃上げを要請するようになったことで、日本企業の態度は一変しました。

政府の後ろ盾のもとで、原材料価格高騰を謳い文句に、大企業は10%、20%、40%といったインフレ率を遥かに上回る値上げを一斉に行うようになりました。

大企業はインフレを悪用して便乗値上げでボロ儲けしているのです。そして儲かった利益で巨額の自社株買いを行い、自社の株価を吊り上げることまでしています。

企業が値上げを続ける限り、このスキームはグルグル回り続けます。これほど企業にとってうまい話はありません。

日本企業の値上げが常態化することで、日本のインフレはどんどん進むしかなくなっているのです。

私は2019年の時点で次のように書きました。

日本は長きにわたるデフレ期間中、放漫財政で借金を増やし続けてきました。量的金融緩和を続けてきました。食料自給率を改善してきませんでした。世界に冠たる強い産業の育成(=日本円の強化につながること)をしてきませんでした。

デフレを陰とすれば、インフレが陽です。陰における運動エネルギーが強まれば、陽における潜在エネルギーが高まります。そして陰における運動エネルギーが限界に達すれば、陽において累積した潜在エネルギーが一気に解放されます。

インフレは一度暴れだすと、いつ、どの程度動くのか、誰にも予想できません。

これが現実化したことになります。

日本政府にとってインフレ長期化はメリットだらけ

日本にはインフレ長期化を喜ぶ人たちがいます。それは日本政府、ことに財務省です。

インフレが進めば最終商品に物価上昇分が価格転嫁されますから、税収は増えます。実際、2022年以降のインフレで消費税収や法人税収が大きく増え、財務省は大喜びです。

一方で支出は財務省の裁量次第で、ある程度コントロールすることができます。日銀が金融抑圧策を取り続ける限り、国債利払い費を抑え続けられます。

そして何より、膨大に膨れ上がった借金はインフレが進んでも金額はそのままですから、目減りしていきます。

年金生活者は、年金にからの収入は目減りするのに、支出は物価上昇分だけ増えます。そのためインフレ率が5%でも、購買力は毎年10%近く減っていきます。

日本政府は全く逆です。インフレ分だけ税収が増え、支出の伸びをインフレ以下に抑えることができれば、政府の収支はインフレ率以上のペースで改善します。さらに名目の借金も減ります。

すでに財務省は2019年に公表した「わが国財政の現状等について」という報告書内で、ハイパーインフレが財政健全化の最終手段になり得るかのごとき見解を示しています。

実際に、2022年以降のインフレで政府の税収は潤っています。2023年度にGDPに対する政府債務は、完全にインフレのおかげで目減りし始めました。

日本政府、財務省にとって、インフレは財政を立て直すための千載一遇のチャンスなのです。この機会を活かさないはずがないでしょう。

お上にインフレ鎮静化をなんかとしてくれとお願いすることほど滑稽なことはありません。そのお上がインフレ長期化を願っているのですから。

インフレ常態化で老後資金が1億円あっても不足する時代に

2019年に金融庁の金融審議会が報告書を発表し、いわゆる「老後2000万円問題」が日本中に広く知られるようになりました。

[2019/06/03 日本経済新聞]人生100年時代、2000万円が不足 金融庁が報告書

年金暮らしの65歳以上の夫婦のみの高齢無職世帯は、毎年の収支が60~70万円程度の赤字で、95歳まで生きる場合に累計2000万円程度の貯蓄が必要というものでした。

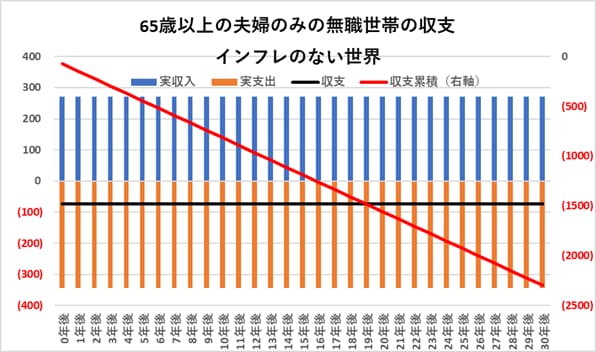

この試算は、総務省が発表した当時の最新の家計調査に基づくものでした。2024年の家計調査に基づいても、同様の計算を行うと95歳時点で2000万円程度の貯蓄が必要であることに変わりありません(下図赤線)。

しかしこの試算にはいくつかの瑕疵があります。その中で最も致命的なのは、将来のインフレの影響を全く考慮していないことです。

この報告書が公表された当時、日本のインフレ率は1%に満たないものでした。1990年代後半から続いてきた「失われた25年・30年」の中にあり、日本国民はデフレ慣れし、物価高の気配など微塵もありませんでした。

現在の状況は全く異なります。G7諸国で最も低かった日本のインフレ率は2022年から上昇を続け、2023年から高止まりが続いています。

2025年には深刻なコメ不足によりコメ価格の高騰が起こり、日本の物価上昇率は一時、G7諸国で最大になりました。

物価が上昇すればその分支出が増えていきます。しかし年金受給額はインフレ率に連動するわけではありません。

年金受給額はインフレ率と賃金の伸び率の小さい方を基準に増えていきます。よって賃金上昇が物価高に追いつかない状態、実質賃金の伸びがマイナスだと、年金受給額もインフレに負けて目減りしていきます。

それだけではありません。現行の年金制度ではマクロ経済スライドと呼ばれる仕組みにより、物価や賃金が上昇したときに年金需給額の伸びはさらに縮まります。

2018年度に導入された公的年金のキャリーオーバー制度により、長期デフレが何年も続いたあとに物価上昇がやってくることで、マクロ経済スライドによる年金支給額の目減りがますます顕著になる仕組みとなりました。

要するにこういうことです。

年金受給額の伸び率=「賃金上昇率とインフレ率の小さい方」ー「マクロ経済スライドによる追加の抑制」

2022年にインフレが本格化し始めてから、日本では実質賃金のマイナスが常態化しています。そのため年金受給額はマクロ経済スライドと合わせ、大きく目減りするようになっています。

日本全体のインフレを動かすのは大企業ですが、賃金上昇率を動かすのは日本企業の99%以上を占める中小企業です。

大企業が値上げを続ける限りインフレは収まりません。しかし中小企業は顧客である大企業に盾突くことが出来ないため、容易に値上げできません。結果、賃上げ出来ません。

つまり大企業と中小企業の力関係に大きな変化が起こらない限り、賃金上昇率がインフレ率を下回ることはなく、実質賃金は減り続けます。結果、年金受給額も長期で目減りし続けます。

この問題は構造的であり、簡単に解決できるものではありません。

マクロ経済スライドはあと100年続く?

マクロ経済スライドによる年金受給額の減額措置は、今後の日本の実質経済成長率や実質賃金上昇率が低いほど長期化します。

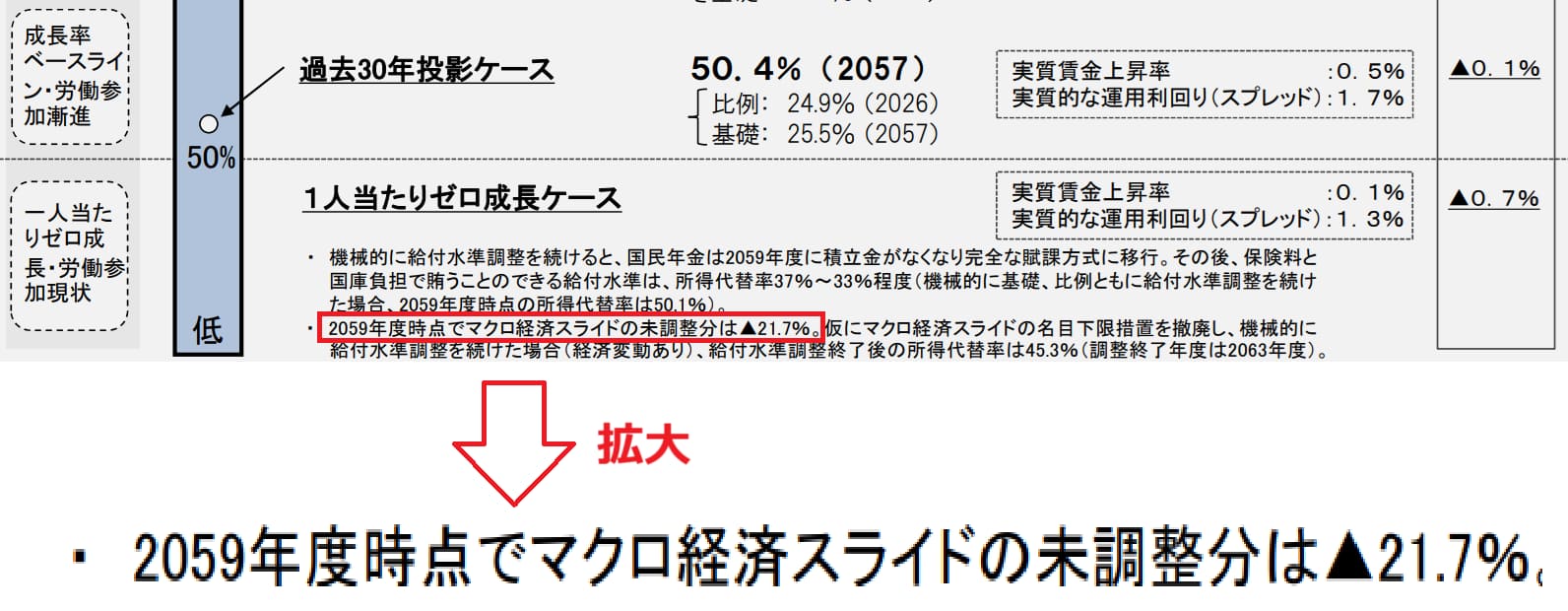

2024年の財政検証の資料には、1人当たりゼロ成長ケースでは2059年度までにマクロ経済スライドの未調整分は-21.7%と書いてあります。

マクロ経済スライドは最長2057年までと言われていますが、いまの日本の厳しい経済状況が今後も続くのであれば、あと100年この制度が続くかもしれません。

2億円の貯蓄があっても安心できない

インフレによって高齢者の購買力がどの程度減ってしまうのか、簡単なシミュレーションをしてみました。

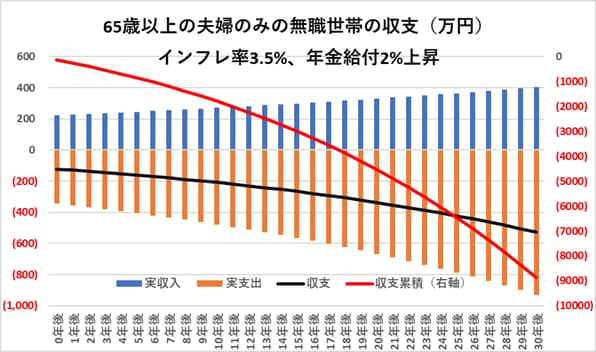

インフレ率は3.5%とし、支出はこれに合わせて増えていくものとします。年金受給額の伸び率は2%とします。実質賃金の低下とマクロ経済スライドにより、年金受給額は目減りしていくと考えるのが現実的です。

この条件でシミュレーションすると、収入を年金のみに頼っている場合、年を経るごとに毎年の収支の赤字額は150万円、200万円、300万円、500万円…と拡大の一途を辿ります。

95歳を迎えたときに赤字額の累計は8868万円に達します。インフレ率3.5%というのは高インフレとは言えませんが、これが続くだけでも相当な貯金を蓄えておかないと安心した老後を迎えられないのです。

実際には8868万円でもまだ安心とは言えません。

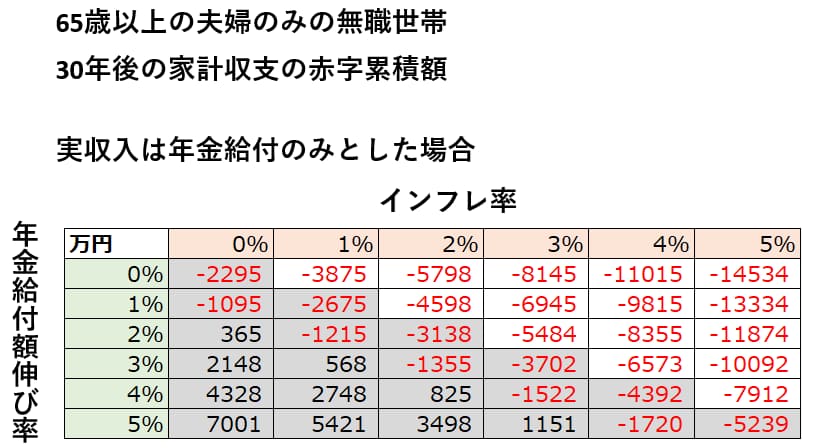

下図はインフレ率と年金受給額の伸び率の違いにより、65歳以上の夫婦のみの無職世帯が95歳になった場合の赤字累積額(=必要な貯蓄額)がいくらであるかを並べたものです。

灰色のセルは現在の日本の経済状況や公的年金の仕組みから現実的に起こりにくい(または起こり得ない)ので無視してしまって構いません。

インフレ率が4%以上だと1億円以上の貯蓄があっても足りない事態が出てきます。5%だと1.5億円の貯蓄が必要です。

しかも下のシミュレーションには、介護費や突発的な医療費、リフォーム費用などを含んでいません。こうした費用を加えれば、インフレ率が3%台で推移しても1億円の貯蓄では全く安心できません。

インフレ率が今後さらに加速するようであれば、2億円あっても安泰とは言えなくなってきます。

すべての日本人に長期の資産形成を行う自助努力が求められている

インフレ率や今後の年金受給額次第では、1億円の貯金があっても足りません。もし貯金が尽きた場合、他の収入減がなければ働いて稼ぐしかありません。

しかし毎年300万円や500万円の赤字を老体に鞭打って働いて稼ぐことは非常に厳しいものがあります。

定年を過ぎた高齢者は働き口があっても賃金を大幅に減らされます。

年とともに肉体が衰えていくなかでインフレによる「生活破綻」の魔の手は勢いを雪だるま式に増しながらあなたの背中を追いかけてきます。あなたが死を迎えるまで永遠にこれは続きます。

問題なのはインフレだけではありません。日本の財政が酷く悪化し、これからますます少子高齢化が進み社会保障費が増え続ける中、年金、健康保険制度が長期的に継続可能だと言い切ることはできません。

実質賃金は低下し、教育費の高騰が家計を圧迫する中、現役の人たちは将来の社会保険制度が劣化・崩壊し、将来の年金受取額が減り医療費が増えることを想定しなければなりません。

リーマン危機以降の量的緩和政策で世界の金融市場にバブルが形成されました。コロナ危機時の巨額の給付金支払いのために政府が巨額の借金を新たに負ったことで、世界的に対GDP比政府債務は第2次世界大戦後を上回り最も酷い状態になりました。

インフレ退治のための利上げにより各国政府の利払い費は増えていき、米国では2024年度に1兆ドルを突破しました。

日本だけではなく、世界的に(特に先進国において)金融崩壊、財政崩壊のリスクが高まっています。

いつ、リーマン危機と同水準かそれ以上の金融・経済危機が起こるかわかりません。もし起こってしまえば、大量の人々は失業してしまいます。

リーマンショックときはデフレだったので、節約や買い控えで生活をやり繰りできました。

しかしインフレ時は主食の米を始め食品や日用品、公共料金など生活に欠かせないモノやサービスの値段が上がり、これが通用しなくなります。

失業により給与収入がなくなってしまう可能性、年金受取額の減少、医療費の上昇、インフレ...現役世代は現在~老後にかけての様々なリスクへの対応を迫られています。

インフレが長期化しようが、再びデフレが起ころうが、金融危機が起ころうが、どんな出来事が起きても、安定した生活を営めるような長期の資産形成は、嫌でも皆が取り組まないといけない事柄になってしまっているのです。

インフレ、円安に負けない本物の資産形成とは

あなたのその資産形成、本当に老後に備えた正しいやり方ですか?資産形成とギャンブルを履き違えていませんか?

将来への不安に対処するため、若い人を中心に長期の資産形成を始める人が増えていると言われます。

ネット証券会社を中心に取引手数料の引き下げ・無料化が進んだり、2024年から少額投資非課税制度(NISA)が恒久化したことで、投資の敷居はますます減ってきました。

でも、果たしてどれだけの人が長期の資産形成について理解しているのでしょうか。

以下、インフレ、円安に負けない(もっと広く言えば「逆境に負けない」)本物の長期の資産形成の方法について概要を語っていきます。

値上がり期待の長期の資産形成は、最後の最後に大きな落とし穴が待っている

長期の資産形成と聞いて、ほとんどの人は「退職するまでに、老後を過ごすために必要な額以上にまで資産価値を増やすこと」だと考えているのではないでしょうか。

ここには2つのことが暗に含まれています。「資産を増やす期間しか考えていない」ことと「値上がりを期待して資産形成を行う」ことです。

資産価値を増やすことは、資産形成の一つの側面でしか過ぎません。資産形成は増やしたらそれで終わりではありません。増やした資産を生活のために自由に使えて、初めて資産形成した意味が出てきます。

資産形成をする最大の目的は、「必要な時に必要なだけの資金を引き出せるようにする」ことです。

最も資金が必要になるのは、あなたが逆境に置かれているときです。

失業、長時間働けない体、デフレ、インフレ...こうしたありとあらゆる逆境のなかで資金を引き出すことができて、初めて資産形成する意味が出てきます。

ほとんどの人が考える「資産価値を増やすこと」とは、本当の意味での資産形成にはなり得ません。

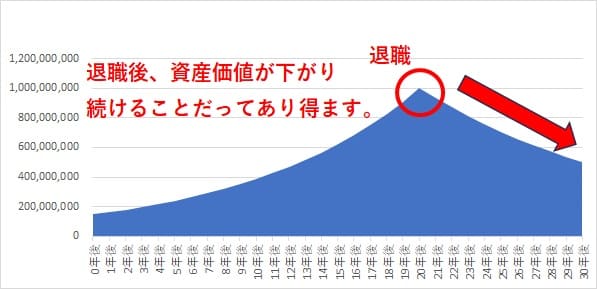

ほとんどの人は、老後までに資産価値が十分増えればゴールだと思っています。でも彼らは気付いていません。老後も資産価値は変動し続けることを。

例えば退職時点で1億円資産形成できたとしても、その後運悪く、自らによる引き出し分を除いて、資産価値が5000万円以下になる場合だってありえます。

金融商品の多くはインフレにもデフレにも弱いです。特にインフレの場合、株式・債券・不動産の名目価値が下がるだけでなく、インフレ分が加わり実質価値はさらに下がります。

20年以上ある老後のなかで、デフレ、インフレ、金融危機が一度も起こらないと想定するのは、あまりにも楽観的すぎます。

高齢者になれば、働いて稼ぐことはできません。蓄えた資産とわずかな年金で生活するしかありません。

このときもしも株価が暴落して資産価値が激減したらどうでしょう。たぶんほとんどの人はパニックになり、資産をすべて売ってしまうかもしれません。

でもそうなれば底値で売ることになり、老後の生活プランは大きく変わります。底値で売っても利益が出た場合、多額の税金を取られます。

仮に暴落しなくても、資産価値は老後も変動し続けます。こんな状況で安心した老後を過ごせますか?

値上がりを期待した資産形成は、人生の最後の最後になって、大きな落とし穴が待っているのです。

配当目的の資産形成により、必要な時に必要なだけの資金を引き出せるようになる

本当の資産形成は、資産価値を増やすことではありません。配当収入を増やすことにあります。

配当は完全に企業の実力、経営陣の配当政策によって決まるものです。資産価値と違い、市場の思惑で変動するものではありません。

不況や金融危機が起こり株価が暴落しても、きちんとした銘柄であれば、配当を支払い続けることができます。

仮に配当が一時的に減ったとしても、配当というプラスのリターンを得られ続けている事実に変わりありません。

不況が起こり失業した場合でも、失業給付金と配当を合わせることで、たとえ配当金が一時的に減ったとしても、多くの人は生活を続けることが出来ます。

配当収入を増やすことに焦点を絞って資産形成していけば、「必要な時に必要なだけの資金を引き出せる」ようになります。

配当収入を増やすことが、本当の意味での資産形成の目標になるのです。

配当成長株への投資により、インフレ、不況、スタグフレーション時でも配当収入を伸ばし続けられる

配当収入を増やすために適した銘柄があります。それは配当成長株です。

配当成長株とは、毎年配当を持続的に増やしていける銘柄のことです(高配当株とは異なります)。

配当成長株はその定義から配当目的の長期の資産形成にぴったりの銘柄です。でもメリットはそれだけではありません。

配当成長株は、現金収益を安定して伸ばせ、財務が良好で、ROEが大きく、参入障壁の大きいビジネスモデルをもつ高クオリティ株であることが多いです。

不況や金融危機が起きても減配・無配にならずに配当を支払える銘柄が多いです。そのためこうした喫緊のお金が最も必要となる時期において、とても頼りになります。

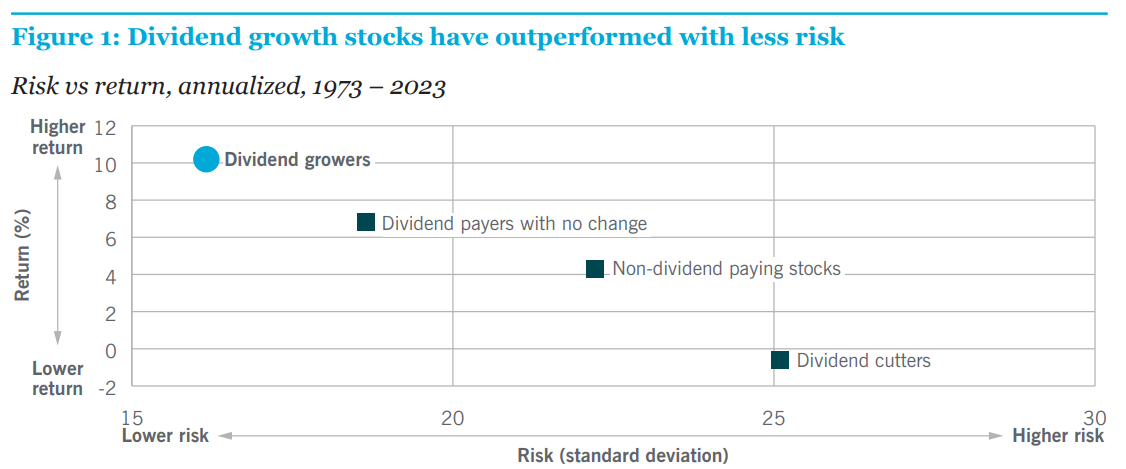

安定した増配実績と高クオリティな性質を有することから、統計的に、配当成長株は長期で低リスク(低ボラティリティ)・高リターンになることがわかっています。

配当成長株は単に配当収入を増やすだけでなく、資産を増やす上でも最適なのです。

(逆に高配当株は、減配・無配リスクの高い銘柄が多く、適切な銘柄を選択していかないと、最悪のリターンになってしまうため注意が必要です。)

さらに重要なのは、配当成長株はインフレに強いことです。

多くの配当成長株は、ブランドなどの無形資産、ネットワーク効果、スイッチングコスト、コスト優位性という参入障壁を持ち、競争上の優位を確立しています。

こうした企業はインフレ時でも容易に値上げできる立場にあります。

また配当成長株はROEの大きい企業が多いため、人件費、原材料価格などが上昇しても、現金収益に対する費用や設備投資の悪化による影響は限定的で、配当を圧迫せずに済む場合が多いです。

そもそもインフレの長期化は、賃金の上昇と、企業が費用上昇分を商品の販売価格に転嫁することの循環によって生じるものです。

別の言い方をすれば、インフレの長期化は、値上げは仕方ないよねという風潮のなかで、参入障壁の大きい企業による値上げが常態化することで起こります。

極端なことを言えば、インフレの長期化は、配当成長株に属する企業が収益・収益性を拡大するために意図的に引き起こすものなのです。

当然、配当成長株はインフレ率と同程度かそれ以上の現金収益を得てもおかしくありません。

配当の原資である現金収益がインフレ率以上に増えていけば、増配ペースもインフレ率以上になるものです。

高配当株でなく、配当成長株を高い配当利回り(=割安)で購入していくことで、インフレ・不況・スタグフレーションでも着実に配当収入を生み出してくれるようになります。

こうしてポートフォリオを作っていくことが、長期の資産形成を成功させるカギになります。

(より詳しくは特典記事をご覧ください)

配当再投資を組み合わせれば、インフレなど株価下落時に「ダブルの複利」で将来の配当収入は劇的に増えていく

実は単に配当成長株に投資するのではなく、さらにあることをすると、より効率的に低リスク・高リターンの運用ができるようになり、将来の配当収入が劇的に増えるようになります。

それは配当再投資です。配当再投資とは、投資先の銘柄から受け取った配当金を使ってその銘柄を買い増すことです。

配当成長株を配当再投資(+追加投資)して長期の資産形成をすることで、「時間」を最大限に活用して「複利」の力を働かせることが出来るようになります。

これにより、富をより早く蓄積すると同時に、リスクをますます減らし、底値付近で売るという投資における過ちを避けながら、株価下落を「ポートフォリオ育成期間」に変貌させることができるのです。

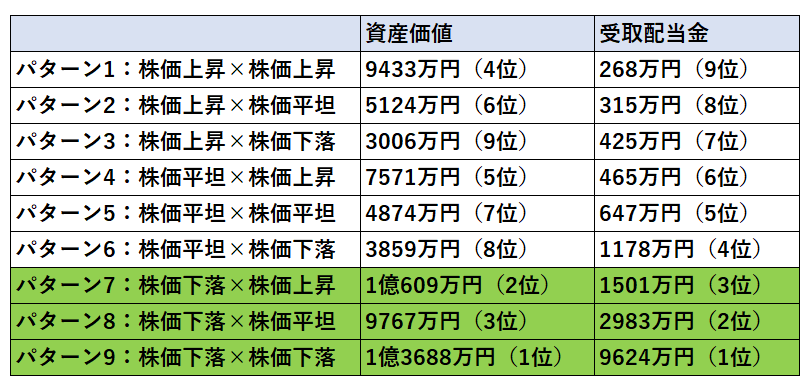

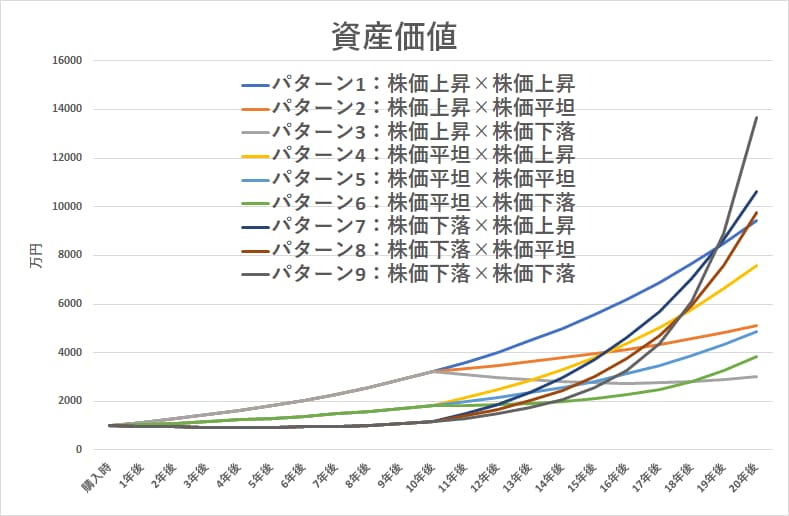

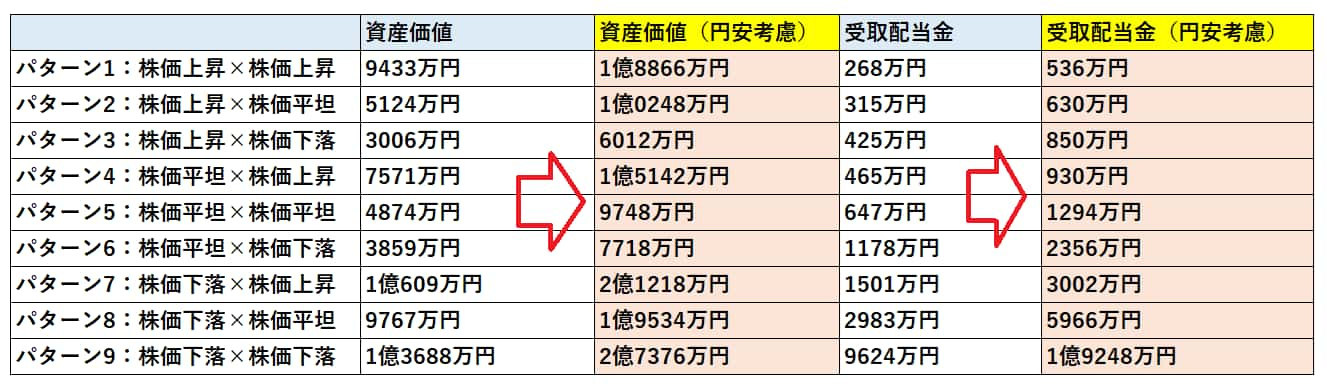

例えば1000万円の投資元本で配当成長株に20年間投資し、配当再投資を継続した場合、最初の10年間に株価が下がりっぱなしの場合に資産価値も受取配当金も最も大きくなるのです。

20年間株価が下がりっぱなしだと、年間の配当収入は1億円程度と、投資元本の10倍近い金額を毎年配当で受け取れるようになります。

これは「配当成長」と「株数の増加」というダブルの複利が働くためです。

勘の良い人は上図を見て、配当収入だけでなく資産価値も株価下落が続くほど激増していることにお気づきでしょう。

資産価値の大きさは株価と株数の綱引きで決まります。

短中期的には「株価のパワー」>「株数のパワー」となるので、上昇トレンドで買う方が資産価値は大きくなります。

ところが再投資や追加投資を続け株数を増やしていくと、時間とともに「株数のパワー」が物を言うようになり、長期的に「株価のパワー」<「株数のパワー」に優劣が逆転します。

この結果、20年、30年という長い時間軸で見れば、資産価値も株価下落が続く方が大きくなるのです。

配当成長株の配当再投資を続けることで、配当収入と資産価値の双方を複利の力で劇的に高められます。

ほとんどの人は、投資や資産形成は株価の上昇を期待するものだと思っています。

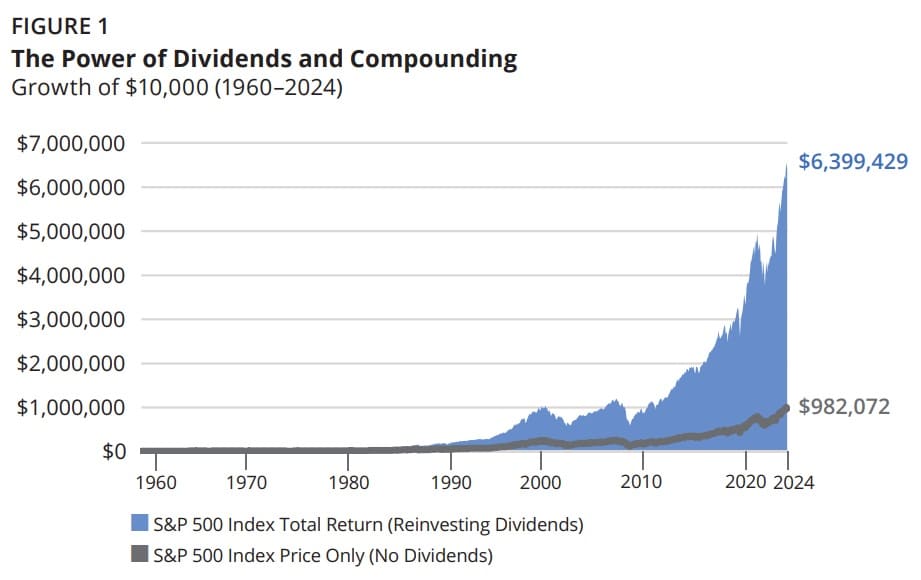

実はこれは大間違いです。真実を言うと、長期的なリターンのほとんどは配当によって生み出されます。配当再投資をすると、リターンの8割以上は配当によって生み出されます。

つまり将来のリターンは、配当をどう効率的に増やせるかどうかで決まるのです。

トータルリターンの違い。黒:配当再投資なし、青:配当再投資あり

配当再投資は、株価値上がり期ではあまり大きな配当を増やせません。配当金で買える株数が少なくなってしまうからです。

配当再投資は、同じ配当でより多くの株式を購入できる株価下落期・停滞期に、最も効果を発揮します。

配当成長株を配当再投資して資産形成する場合、1970年代や2000年代のような、比較的限られた株価下落期にいかに配当再投資・追加投資をして、株数を増やせるかどうかが勝負なのです。

ほとんどの人たちは、株価が軟調な期間は投資への興味を失い、投資は危険なものだと考え、近づこうとしません。

このときに配当再投資、追加投資をせっせと出来るかどうかで、あなたの資産形成が上手くいくか、そうでないかが決まります。

配当目的の投資とは、株価下落期を最大限活用する投資なのです。

(より詳しくは特典記事をご覧ください)

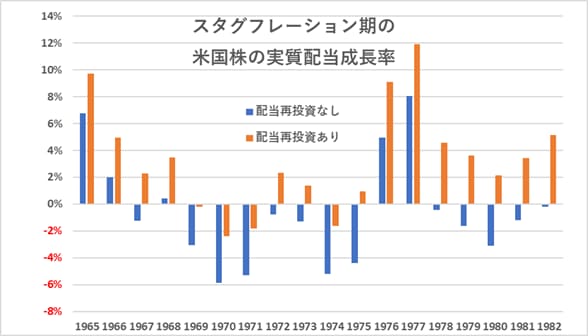

配当再投資でインフレにも強くなる

単に配当の出る銘柄に投資しても、高インフレのときは配当収入の伸びがインフレ率を下回る場合があります。

ところが配当再投資をすると、受取配当金はインフレ率以上に増えやすくなります。言い換えれば配当収入の購買力を高める上で、配当再投資は必須なのです。

からくりは簡単です。

配当再投資をすると株数分がリターンに上乗せされます。これにより配当収入や資産価値の伸びがインフレ率を上回りやすくなります。

ここでは配当収入に関する例を一つあげておきます

米国がスタグフレーションにあった1965~82年にかけて、配当再投資ありの場合には実質配当金は60%増えました。しかし配当再投資なしの場合、実質配当金は18%減りました。

配当再投資の有無、たったこれだけによって、配当収入の購買力が増えるか減るかが決まってしまうのです。

(より詳しくは特典記事をご覧ください)

円安で購買力を高める方法

インフレや円安が歯止めなく進むときに、節約して自国通貨を必死に守り抜こうとすることほど愚かな資産防衛手段はありません。

このときはどんなに生活が苦しくても、自国通貨を見捨て、次の資産に換えて保有することが、経済的に生き残るための鉄則です。

・実物資産

・外貨建て資産

▼実物資産

ゴールドなどの実物資産が円安対策になるのは誰でも知っています。私共は2016年から円の将来の紙屑化を危惧して金・銀を紹介してきました(関連記事)。

またアボマガでは2018年から石油をはじめ他の実物資産関連銘柄も多数紹介してきた実績があります。

コロナパンデミック以前から将来の高インフレを警戒し、ある程度の実物資産をポートフォリオに含めておくよう言い続けてきました(関連記事)。

▼外貨建て資産

外貨建て資産について、これは何でも良いわけではありません。米国株はじめ海外の配当成長株に投資することが、インフレ・円安進行時に最高の投資先になります。何故なら

1)低リスク、高リターン(上述)

2)インフレに強い(上述)

3)配当再投資を組み合わせることで資産、配当を複利で増やせる(上述)

3)に関して、これは現地通貨で見たときの話で、為替の影響を考えていません。

円安が進むと、元々複利で増えた資産・配当に円安分が掛け算され、円建ての資産や配当はさらに膨れ上がることになります。

配当に関しては上で「配当成長」と「株数の増加」というダブルの複利が働くと言いましたが、実際には米国株などに投資すれば「円安」が加わりトリプル複利が働くことになります。

上で、1000万円を投資し、20年間再投資した場合に資産と配当がどうなるか表を載せました。この間に日本円の価値が半分になったとすると、資産・配当は次のように倍になります。

優良な配当成長株に投資していれば、株価が今後20年間でどのように推移しても、高確率で配当収入だけで暮らしていけるようになります。

言われてみれば当たり前です。その当たり前をあなたは馬鹿にせず、きちんと実行出来ていますか?ここが最重要ポイントです。

一般に悪性インフレが続く場合、通貨安はインフレ率よりも激しく進みます。

1920年代にワイマール共和国時代のドイツがハイパーインフレになったとき、物価は300億倍になりましたがマルクは対ドルで1兆分の1に減価しました。

超インフレ、超マルク安が進む前に米ドルに交換しておけば、購買力が33倍になったことになります。

円安進行は円建て資産しか持たない人にとって経済的破滅を意味しますが、事前に外貨建て資産を持つ者にとっては生活水準の悪化を最小限に抑えるだけでなく、生活水準を劇的に向上できる機会でもあるのです。

たとえあなたが500万円の資産しかなく、配当利回り3%の銘柄に投資しても年間15万円の配当収入しか得られなくても諦めないで下さい。

日本円が物価の10倍のペースで減価すれば、実質の資産は5000万円になり、年間150万円の配当収入を得られることになります。

★アボマガでは実物資産関連銘柄や、米国株を中心とした海外の配当成長株を多数紹介しています。

アボマガの記事をご覧になり、これを参考に資産形成を進めるだけで、自然とインフレ・円安で購買力を高められるポートフォリオを形成できます。(ご登録はこちらから)

時間の重要性:インフレ・円安が本格化した後に対策しても遅い

低リスクで資産や配当を増やすには、複利を働かせるしかありません。複利を働かせるには時間を無駄なく有意義に使うしかありません。

インフレや円安が行き着くところまで進展してから対策を取り始めても手遅れです。その頃には外貨建て資産や実物資産の円建て価格はべらぼうに値上がりしており、到底手を出すことなど出来ません。

インフレ・円安に負けずに資産や配当を増やすには、これらが本格的に生じる前から複利を生かした正しい長期の資産形成を始めるしかないのです。

これはセールストークでも何でもありません。自然の摂理に基づいた不変の真理です。

日銀が2013年に量的緩和を始めてからすでに10年以上経過しています。日本の政府債務はGDPの200%を超えています。今後も何事もなく時が進むと思うのは平和ボケ以外の何物でもありません。

どうか賢明なあなたには、事が起きる前に早めに行動に移してほしいと思います。量的緩和による将来のハイパーインフレを危惧して投資を始めた個人投資家という立場から申し上げます。(ご登録はこちらから)

アボマガの目的、概要、メリット

アボマガは、将来の配当収入を増やすことを目的に、結果的に資産価値も同時に増えてしまう、そんな長期の資産形成のお手伝いをするメルマガです。

先行きの読めない時代において、インフレにもデフレにも負けず、安定した代替収入源をつくり、将来安心した生活を築くために役立つ情報を提供します。

私は2014年から米国株・世界株投資を始めた個人投資家です。

・老後の生活が心配...

・国債発行と量的緩和で日本の財政が悪化するなか、将来日本円の信用が毀損し超円安・超インフレが起こり、貯蓄や将来の年金が実質価値で吹き飛ぶのではないか...

これらは私が投資を始めた動機です。暗い将来のなかでも明るい未来を築くために、私は意を決して立ち上がりました。

ほとんどの人からみれば、個人投資家が投資情報サービスを提供するのは、気が狂っているとしか思えないでしょう。

ただそれぐらい、私は真剣に投資、資産形成に取り組みたかったのです。

独学で投資を学び、実際の投資活動や、幣メルマガの記事執筆を通じて、日々投資スキルの向上に励んできました。

おかげで2025年7月時点で、10以上の紹介銘柄の資産価値が2倍以上になったり、円建てリターンが10倍になった銘柄(テンバガー)を発掘するくらいの実力がつきました。

個人的にも、投資を始めたときの投資元本を5倍以上に増やすことが出来ました。

アボマガでは、主に次の投資情報を提供しています。

- 配当成長株を中心とした、米国株およびADRの紹介・フォローアップ(基本的にすべて個別株)

- マクロ経済・金融に関する情報提供

- 金市場に関する情報提供

アボマガを読み続けることで得られるメリットは次の通りです:

・配当収入と資産を着実に増やす論理的な仕組みを学ぶことで、地に足付いた、インフレに強い長期の資産形成を実践できるようになります。

・毎回の配信で紹介した銘柄、フォローアップした銘柄を購入していくことで、自然と配当成長株を中心としたポートフォリオを作れるようになります。

・銘柄は紹介して終わりではなく、定期的にフォローアップしているため、投資経験が少ない方でも安心して投資を続けられます。

・ニュースを読むだけでは分からない、現在の市場や世界の現状と今後について知ることが出来ます。

紹介する銘柄は次の通りです:

・すべて米国市場で取引可能な株式・ETFです。米国株が中心ですが、米国以外の銘柄(ADR)もいくつか紹介しています。

・収益性が大きく、毎年安定した増配を見込める配当成長株の紹介が大半です。

・インフレ対策として、ゴールドなどの貴金属や、石油・鉱物資源などの商品関連銘柄も数多く紹介しています。

アボマガの情報を通じて配当収入を増やすための資産形成をすると同時に、少しずつ投資・資産形成に関して知識やスキルを高めて成長してもらえればと思います。

紹介銘柄への投資に必要な証券口座

アボマガでは米国株と世界株(ドル建てADR)を紹介していますが、ほとんどすべての銘柄は日本の有名なネット証券会社で取引可能と思われます。

そのため日本のネット証券会社の口座を開くことで、すぐに紹介投資銘柄に投資できるはずです。米国株とADRですので、1株単位で購入できます。

もう一つの選択肢として、米国の証券口座を開くという方法があります。アボマガではFirstradeという証券会社が良いと考えています(私は2015年から使っています)。

Firstradeでは日本では取り扱っていない一部銘柄に投資できる他、次のメリットがあります。

・売買手数料が無料

・DRIPで効率的に資産の複利運用ができる

米国の証券口座を使う場合、海外送金という手間が発生するなど人によっては抵抗感がある方もいらっしゃるかもしれません。

そのため日本と米国、どちらの証券口座を開いて投資されても構いません。ご自身にあった口座を使ってください。

Firstradeに興味のある方は、実際に利用するために必要な準備については以下のWebページをご覧ください。

→Firstradeで長期の資産形成を有利に進める

アボマガの対象読者

アボマガでは配当再投資を行ったうえでの長期投資を推奨しており、それに適した銘柄を中心に紹介しています。

株式投資では安定した成果が出始めるのに最低でも3年、できれば5年必要です

統計的にそうであることは長期投資関連書籍に書かれています。優良銘柄を割安に購入しても1~2年は株価が冴えないことはザラです。どの有名長期投資家も同じようなことを言っています。

また配当成長株を配当再投資していく資産形成では、短期的に株価が軟調に推移したほうが、中長期のパフォーマンスは良くなります。

私が逆張り投資家であることも重なり、株価が軟調に推移している銘柄の紹介が多く、少し紹介が早すぎてしまうこともあります。

短期の株価値上がりでとにかく早くお金持ちになりたいという、せっかちで強欲な人にアボマガは向いていません。

ウォーレン・バフェットだって言っているではありませんか。「急いで金持ちになろうとしてはいけない」と。さらに「それよりも金持ちであり続けることのほうが重要だ」と。

将来の配当収入を増やすための長期投資とは、まさにこのレジェンド投資家の助言を真摯に受け止め、その通り実践することです。

最低でも3年程度、株価の乱高下を気にせず、どっしりと構えて投資する心の準備の出来ている方、「千里の道も一歩から」「石の上にも三年」「果報は寝て待て」という諺こそ、明るい未来を築く最短ルートであると信じている方に、ぜひともアボマガを読んでほしいです。

アボマガの情報提供で拘っていること

アボマガでは情報提供について次のことに拘っています。

■事実に基づいた情報を提供します。

情報には意見と事実の二つがあります。

意見は将来いつでも変わり得る信頼のおけないものです。事実は何が起きても不変で信用に足るものです。

投資とは未来に対処することです。未来は誰にも分かりません。それ故、投資に関する情報提供ではどうしても意見ベースになりがちです。

アボマガでは、事実の収集に拘ります。政府機関の出している統計データ、企業の決算書類、ニュース、書籍、生成AIなど、あらゆる手段を講じて事実の収集に努めます。

■重要な論点を漏れなくいち早くご提示します。

収集した多くの事実に基づき、そこから論点を明確にし、重要な点に絞って情報を整理し論理的に解説していきます。

事実の収集に多くの時間を要しているので、他の人が気づかないような論点をいち早く提示し、資産形成につなげられます。

2016年に本サイトにて金投資を推奨し、金価格の5倍以上の値上がり(2025年10月時点)を享受できたのも、中央銀行による量的緩和に関する事実を収集し、論点を整理し、金価格の暴騰を招く結論に誰よりも早く気がついたからです(当時私は20代でした)。

【参考】

何故いま金・銀投資なのか

金価格は過小評価されてきた?

金・銀を安い価格で購入できる期間は長くはない?

世界情勢の悪化と通貨の減価はリンクしている

米ドルは裏技によって信用が維持されてきた。米ドルの減価は金価格上昇につながる

■「安心」ではなく「納得」を与えます。

安心は「今この瞬間の感情」。納得は「未来の自分を守る論理」。

安心は感情的なもので、市場の変動や外部要因で簡単に崩れるものです。周りの評判や有名Youtuberの推しを受けて金融商品を買ったはいいものの、値下がりで不安になり売却し、損をして終わるのが常です。

市場は常に揺れます。揺れても手放さないためには、自分の頭で納得するしかありません。

自分の頭で納得するには、事実という不変のピースを集め、論理という明快・堅牢な技で編んでいくしかありません。

安心ではなく納得した銘柄に投資するからこそ、値下がりでも「想定内」と冷静に受け止め、じっと我慢しながら時間と複利を働かせ、長期的に資産や配当を増やすことができます。

アボマガで提供する情報は、事実を集め、分析し、論理的に編み上げていった、私自身で納得したものに限ります。

事実と論理は不変の共通言語です。私の頭で納得した配信記事は、あなたの頭でも納得できる情報です。

アボマガ・エッセンシャルのサービス内容

アボマガは2種類あります。そのうち配当収入を長期的に増やすための資産形成をお手伝いするアボマガは、アボマガ・エッセンシャルという有料サービスが該当します。

アボマガ・エッセンシャルのサービスの概要は次の通りです。

| アボマガ・エッセンシャル | |

|---|---|

| 登録有効期間 | 1年間(新規・更新) |

| サービス内容 | 毎週一回のメルマガ配信、付属のWebサービス提供 |

| 配信日 | 毎週月曜日 |

| 購読料金 | 年間34,800円(新規。2年目以降は年間24,800円) |

年間40本程度の配信+50本の過去記事をご覧になれるので、新規の場合1記事あたりの料金は500円未満です。

★アボマガ・エッセンシャルにご登録された方には、「配当収入を増やすための資産形成・ポートフォリオ構築」に関する特典記事を配信します。

将来の配当収入を増やすための資産形成・ポートフォリオ構築に関する基本的な知識や全体像を知ることが出来ます。例えば...

・資産形成の本当の目的とは何か

・資産形成の目的を達成するために、何故資産価値でなく配当収入に着目しなくてはならないのか

・配当収入を増やすためのコツとリスクについて

・優良な配当成長株の見つけ方

・資産形成は、株価下落期の行動によりその成功・失敗が決まる

・インフレに負けないポートフォリオの作り方 etc.

特典記事の内容を参考にしながら、アボマガで取り扱っている銘柄に少しずつ投資していくことで、配当収入を目的にしたポートフォリオをつくり、複利の力を活用して配当収入を増やしていってもらえればと思います。

詳しいサービス内容については、以下をご覧ください。

→アボマガ・エッセンシャル サービスのご案内

→特定商取引法に基づく表記

アボマガ・エッセンシャルのご登録方法

サービスのご案内、特定商取引法に基づく表記をご理解された上で、ご登録を希望される方は、以下の手順をたどってください。

- 下の「仮登録フォーム」に必要な情報を記入、「確認する」ボタンを押下し、仮登録を完了してください

- 仮登録完了通知メールが届きます。内容をご確認の上、メール内にあるリンクからお支払いページへ移動します。

- 代金お支払い後、ご登録作業は完了となります。

★アボマガ・エッセンシャル 仮登録フォーム】★

※仮登録だけではご登録は完了していません。

※仮登録では通知メールを1通送信するだけです。仮登録時の個人情報は、通知メール送信以外の目的で利用することはありません。