ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

2017/09/13

画像ソース:FT

金融引き締め政策を継続中のFed。しかし消し去ることの出来ない1930年前後のFedの歴史上の汚点は、市場暴落後の金融引き締め政策維持を難しくするでしょう。それが、Fedの金融政策が「市場バブル形成-破壊ツール」から「トランプの経済政策下支えツール」へと変貌するきっかけとなるかもしれません。

→前回の記事:[2017/09/12]ドル離れの動きが量的金融緩和政策再開を促す

Fedの歴史上の汚点が、金融引き締め政策推進を萎縮させる

2015年から現在に掛けて、Fedは政策金利を徐々に引き上げるなど、金融引き締め政策を実行してきました。

さらにFedは金利のみならず、バランスシート縮小という量的金融引き締め政策を正式に決定し、早ければ来月にも実行に移そうとしています。

しかしこうしたFedの金融引き締め姿勢は、一旦市場が暴落してしまうと簡単には維持できないものと考えます。

何故なら、1930年代初頭の世界大恐慌のときにFedが犯した「前科」が存在するからです。

ウォール街の大暴落が起こる前年である1928年から、Fedは株式バブル熱を抑える目的で段階的に金利を引き上げました。Fedの目論みどおり、翌年の秋に米国の株式バブルが破裂することでバブル熱は沈静化していきました。

その後米国の経済大恐慌を受けて、Fedは経済回復を目的に利下げを行い、最終的に政策金利を1.5%まで下げます。ここまではまだ良いのです。

問題はその後、1931年5月にオーストリアの銀行が倒産し、欧州金融危機が勃発してからです。欧州金融危機は英国の金本位制の停止を促し、これが「米国も追随して金本位制から離脱するのでは?」という市場の不安を掻き立て、米国からの金流出につながります。

当時米国はまだ金本位制を敷いており、金流出が続けば本当に金本位制の崩壊につながりかねません。

一方で米国経済も大崩壊中で、1931年4-9月までの5ヶ月で、米国の工業生産は18%、工場の賃金は20%下落しています。

こうした中Fedは、経済の安定よりも金融システムの安定化を優先し、同年10月に政策金利を1.5%→3.5%と、2ポイントも引き上げたのです。

その結果、1932年初頭に米国の失業者数は1200万人、全労働人口の1/4にまで膨れ上がり、工業生産高は1829年の半分に落ち込む結果に。

さらに金本位制維持のために利上げをしたはずが、週に1億ドルペースで金が海外に流出し、Fedは経済だけでなく金融環境も悪化させ、しまいには金本位制からの離脱も迫られてしまったという、歴史的な汚点を残したのです。

(ちなみにこのFedの金融政策の致命的ミスのおよそ2年後に制定されたのがグラス・スティーガル法、トランプが復活を目指している銀行法です。)

現在は世界市場崩壊の瀬戸際に立っており、世界大恐慌の再発も考えられる深刻な状況にあります。

もし仮に世界市場崩壊に伴う世界大恐慌が再発した場合は、果たしてFedが現在のような金融引き締め政策を継続できるのでしょうか。

これでは1930年代前半の世界大恐慌時のFedと同じような間違いを繰り返すことになり、Fedの権威失墜にもつながりかねません。

Fed関係者のなかにも、1930年前後のFedの苦い歴史を知っているがために金融引き締め方向に抵抗している人たちも結構いるのではないでしょうか。

そう考える根拠の一つが、現在までのFedの0.25%ずつという利上げペースの鈍さ。1928年にFedは政策金利を1.5%上昇させ、保有政府証券も6億ドル売却した当時の引き締め政策と比較すると、現在までのFedは極めて慎重な姿勢をみせています。まるで過去を引きずっているかのように。

さらにFed副議長で、最近は金融引き締め政策を支持してきたフィッシャー副議長が、任期満了を待たずして来月13日ごろに辞任することが先日発表となりましたが、これもFedの金融引き締めに待ったを掛ける圧力の強さを暗示します(この圧力はフィッシャー氏自身の心から生じた可能性もありますが)。

すでにFOMC議事録には、Fedのバランスシート縮小政策が資産価格(つまり株価や不動産価格等)の調整、下落につながると明記されており、規模まではわからなくとも、資産価格の下落はFed内の共通認識となっています。

であれば、1930年前後のFedの歴史的汚点がフラッシュバックし、もはや思い出さずにはいられない関係者はかなり多いはず。

Fedの歴史的な汚点が、金融引き締めへの動きを抑制させ、ニューディール政策時と同じように量的金融緩和政策を通じたリフレ政策に移行するという見方に妥当性を与えるのです。

市場の暴落が、いままでのFedの金融政策の方針を大きく揺るがすことになる蓋然性は高いと思います。

トランプの経済政策をみれば、量的金融緩和を再開しても驚くことはない

Fedが世界各国のドル離れを有効利用し、量的金融緩和政策を再開するのではないか...

多くの人は考えるでしょう。「そんなことをしてまたバブルをつくりだすのか!」「そんなことをすれば米国はハイパーインフレに陥る!」と。

しかし現在の状況やトランプが掲げる経済政策は、量的金融緩和政策再開を促すものであり、その悪影響をある程度は抑制できる可能性があります。

まずは市場面。現在の資産バブル崩壊後に量的金融緩和政策を再開しても、もはや現在までのような投機熱は復活しない可能性が考えられます。

各国の中央銀行がばらまいた巨額のマネーが世界金融市場に投入されており、バブルの規模は歴史上最大です。その崩壊のスケールも、甘いものではないでしょう。

流動性危機という、売りが売りを呼ぶ展開が加速度的に起こることは確実です。そうなればいくら量的金融緩和政策が再開となっても、元のような投機熱には戻らない、戻れない可能性があるのです。

さらに、下でも話しますが量的金融緩和政策の再開により「経済に」カネを流すことができれば、中長期でインフレ率に上昇圧力が掛かり、同時に金利にも上昇圧力が掛かるでしょう。

そうなれば債券価格の下落は当然ですが、株式や不動産価格も下がるでしょう。「金利上昇→リスクフリーレートの上昇→株式や不動産の割引率の上昇」により、株式や不動産の現在価値が下方修正されると考えられるからです。

もう一つ、経済面。現在の米国の経済環境やトランプの保護主義的な経済政策、これらは量的金融緩和を通じた経済政策実行によって生じる悪影響を多少なりとも抑制してくれるものと期待されます。

量的金融緩和を通じた経済政策で考えられる一番の懸念事項は、マネーが経済活性化を通じて駆け巡ることで生じるインフレ率の上昇です。

いままでは金融資産にマネーが回されたので、見かけ上の物価はあまり上がりませんでした。しかし経済活動にマネーが投入されれば、原材料の購入や設備投資等が活発となりますから、モノの需要が増えて物価は上昇します。

しかもすでにFedの量的金融緩和政策を通じて巨額の米ドル・米国債が刷られてしまっているわけですから、インフレ率の上昇圧力は中長期でかなり強まることが予想されます。

インフレ率の上昇は現金や預金の実質資産価値を下げるなど確実に悪影響を与えますが、その中でも特に困るのが、輸入品の価格上昇でしょう。

国内の生産品であれば、計画経済の導入によりある程度は物価の上昇ペースを抑え込むことができるでしょう。

しかし輸入品に対して自発的に物価上昇を抑え込むことは厳しいですから、インフレ率の上昇の分だけ消費者の購入価格は増えますし、輸入量も減らさざるを得なくなります。

特に食料やエネルギーという、国民生活になくてはならない品々への輸入依存度が高い場合(例;日本)、インフレ率の趨勢的上昇は国民生活の破壊にすらつながりかねません。

こうした悪影響を、現在の米国の経済状況やトランプの経済政策がある程度抑えてくれるのでは、と考えています。

まずは食料・エネルギーという。国民生活に直結する項目はどうでしょうか。

米国は穀物を中心に食料自給率が100%を超えている品目が多いので、食料を輸入にあまり頼らなくて済みます。

またエネルギーについても、現在は輸入超ですが、最近までシェールオイル増産用のリグの設置を急ピッチで進めており(現在は収束気味)、米国のエネルギー生産量は今後大きく増える可能性があります。

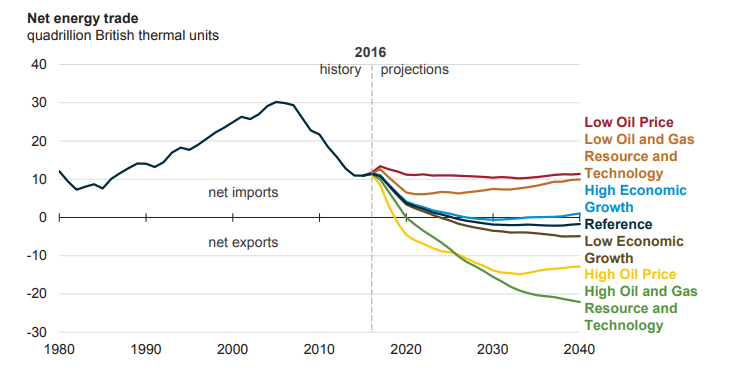

EIAの報告書内の見積もりに依れば、将来の原油・ガスの価格、埋蔵量、生産技術や、経済成長の度合いにより、米国は輸入超のままか輸出超に転換するか分かれるようです。

ただインフレ時に懸念されるドル建て原油価格の上昇時には輸出超が大きく進展するようですから、インフレに対するヘッジは取れている、困難な時期に輸出超となりエネルギー自給を達成しやすい環境にあるようです。

画像ソース:EIA

米国の食料やエネルギーの自給レベルが比較的高いということは、仮に量的金融緩和政策を通じてインフレ率が想像以上に上昇したとしても、国民生活における国家崩壊レベルの最悪の事態は回避できそうです(もちろん物価上昇の悪影響は避けられませんが、最悪のレベルではないということです)。

米国の輸入品の多くは一般機械や電子機器、電子部品、自動車等の製品ですから、これらは何とかして減らさないといけませんね。

でもそれは、トランプの経済政策が目指しているものです。米国に工場を作って自国で生産すること、輸入品に国境税を導入すること、輸出で得た収入を課税対象の所得から除外すると言ってきましたよね。

これらトランプが掲げる経済政策は製品の輸入依存を減らし、自国での生産や輸出を促すものですから、インフレによる通貨価値減少の悪影響を抑制するだけでなく、輸出を活性化させる、合理的な政策となります。

市場面や経済面を見ても、米国が量的金融緩和政策再開に踏み切っても、必ずしもとんでもない行動ではありません。

量的緩和政策再開は、トランプの「アメリカ・ファースト」という姿勢に通じるものがあると言えそうです。

ただし本当に成功するかどうかは別の話。政敵に邪魔されて経済政策が潰される可能性もありますし、トランプが公約どおりの経済政策を実行に移せたとしても、あまり目立った経済へのプラスの効果を生み出さない可能性も十分あります。

歴史的にもリフレ政策の成功確率はそんなに高くない印象ですし、仮に米国が再び量的金融緩和政策を実行してリフレ政策を行っても、経済面での成功確率は5割未満、2-3割程度でしょう。

とはいえ、このままジャブジャブに刷られた米ドルを経済活動に有効利用しなければ、それはそれで米国は金利上昇によって沈んでいってしまいますし、やらないよりはやった方がマシだといえます。

投機というギャンブルのために大量に刷られた米ドルを、最後くらい、米国の経済復活のために使用することは許されてもよいはずですよね。例えそれが功を奏しなくても。

今後気になることとか

今後の米国の経済・金融政策に関連して個人的に気になる点をちょろっと書いておきます。

- 金融市場崩壊はいつ起こるか?またその規模はどれくらいか?

- 特に中国の不動産バブル崩壊の規模がどのくらいか?

- 中国ではバブル崩壊を通じて、2015年夏に起こった大量の資本流出の再来があるのか?

- 資本流出に伴う人民元安を食い止めるために、中国は再び大量の米国債を売却するのか?

- 対外債務を抱える多くの新興国も、資本流出に伴い米国債を売却するのか?

- この米国債の売却が世界的ドル離れの本格的な実行の合図となるのか?アジア通貨危機後には外貨準備としての米国債は急増したが、今回はその逆が起きるのか?

- サウジアラビア、UAEによる米国債売却はあるのか?

- 日本の米国債売却という大穴

- Fedは量的金融緩和政策を再開するのか?

- グラス・スティーガル法の復活を通じて、銀行が企業に融資するインセンティブを生み出すことができるか?

最後に今回の記事に関連して、資産運用する際のヒントを書いておきます。あくまで個人的見解ですので、ご判断は自己責任で。

- もし世界的な金融引き締め方向の流れが続けば、世界金融市場は長期低迷するだろう

- 中国は不動産バブル、欧州は銀行が抱える巨額の不良債権や「EUの構造そのもの(特に統一通貨ユーロの存在)」という爆弾があるので、これら地域の金融市場の長期低迷はどんなことがあろうとおそらく不可避

- 米国が市場価格暴落後に量的金融緩和政策を再開したとしても、市場バブルの再燃の可能性はあまり高いとは言えない。またインフレ率の長期的上昇に伴う長期的な実質金利のマイナス化も考えなければならない

- そうすると、今後どのように進展しようが世界金融市場の長期低迷は避けられないのでは?

- 金融市場の激しい動揺や実質金利の低下局面で評価されやすい、ゴールドといった貴金属をいまのうちに持っておきたい

- 景気の影響をあまり受けず、安定したキャッシュフローを生み出せる優良企業の株式や関連ETFへの長期投資も有効だろう(購入は市場暴落後)

- トレーディングや短期投資で儲けるのは厳しそう。AI取引の増加も個人投資家のトレーディング環境にとって大きな逆風。

何はともあれ、すべては、金融市場の崩壊からはじまるでしょう。

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- ハイパーインフレ、基軸通貨の崩壊が株式に与える影響

- COVID-19ワクチンの早期普及と量的緩和の拡大・拡充を期待する強欲な市場

- 「ピークオイル」は需要減ではなく老朽化・投資不足による供給減を指すことになる

- 市場は「Going To トラブル」?

- 機会を掴むには準備が肝心

- 「世界大恐慌×株高」というシナリオ

- 相場の終焉間際:コロナ禍で暇を持て余した素人投機家が市場に参入

- 米上場廃止?中国株ADRの行方

- 経済V字回復は厳しいが、金価格はV字回復

- 超高配当利回りとなった石油メジャー株

- 株価暴落時に守るべきたった一つのルール

- COVID-19が石油需給に与える影響を考える

- 2020年、ドットコムバブル崩壊前後との類似点

- アボマガで紹介した2銘柄のレビュー

- アボマガで紹介している銘柄

- 「長期配当再投資+貴金属投資のハイブリッド戦略」

- 何故、金強気相場はこれから本気出すのか:マイナス金利、為替ヘッジ

- ターニング・ポイント

- ホルムズ海峡封鎖?短期的なエネルギー価格見通し

- 2019年、来るか、金融ショック

- バブル崩壊は自分で気づく必要があるもの・輝きを増すゴールド

- 鮮明さ増す高インフレの流れ

- 有事の金

- 低リスク高リターンが見込める石油銘柄

- 見えない爆弾だらけの原油市場。目先にとらわれてはならぬ

- 備えあれば憂いなし

- アルゴリズム取引の本格的な暴走までそう遠くはない?

- 中期的安定性の高い石油銘柄

- 原油価格は本当に、気分屋で困りますね(笑)

- 金価格は底打ち反転?不透明な将来への保険としてのゴールドの価値は増すばかり

- ピーポじゃないよ!ヴィーヴォだよ!_2

- ピーポじゃないよ!ヴィーヴォだよ!

- 割安なタバコ銘柄を探す

- ESG投資:社会問題を相場吊り上げに利用する

- 日銀量的金融緩和はすでに瀕死、その先に待ち受ける「超円安」

- 「超円高」に期待しすぎてはいけない

- 消えかかるドル高材料、近づく金購入「ラストチャンス」

- 悪材料まみれになってきたテンセント_2

- 悪材料まみれになってきたテンセント_1

- 知ると知らずで大違い、配当再投資の隠れた特徴

- 配当再投資:雪だるま式に資産を殖やし残りの人生を謳歌する投資手法

- 人民元がゴールドにペッグしている??

- 「金価格の歴史的上昇トレンド」が新興国から始まる

- 米中貿易戦争勃発で米国株も怪しくなってきた。笑うのはロシア?

- SECメンバーが「米国株式相場のクラッシュ」を厭わない規制導入を提唱した

- 米国政府の税収の1/4、1/3が利払いで消える日

- 金価格の伸び悩みはレパトリ減税の影響?

- [2018/05/23]フラッシュクラッシュ時代、逆指値売り注文は自殺行為

- [2018/05/16]新興国市場に赤信号点灯、世界金融危機の幕開け?

- [2018/04/24]トランプが税制改革法案に埋め込んだ「マルウェア」

- [2018/04/02]米国の自国優先主義は海外の金持ちを惹きつける

- [2018/03/31]トランプは円安ドル高を許さない

- [2018/03/24]リーマン・ショックから始まった金融市場の「真の終わり」の規模

- [2018/03/17]新時代に向けて世界構造の破壊に本格的に着手し始めた米中

- [2018/03/07]トランプの鉄鋼・アルミニウム輸入関税の真のターゲットはどこだ!?

- [2018/02/28]物流、トランプ、中東、日銀...物価上昇・通貨減価懸念材料ズラリ

- [2018/02/07]2018年2月5日-6日、世界同時株安だと?

- [2018/02/03]144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

- [2018/02/01]金利上昇が止まらないー草

- [2018/01/24]米国経済が良くなると米国株相場はダメになる

- [2018/01/10]配当再投資のリスク低減効果:私のポートフォリオの結果を材料に

- [2017/12/29]2018年に向けて、金市場の動向をみる

- [2017/12/06]ビットコインバブル→電力消費・発電問題発生→バブル崩壊

- [2017/12/04]『金持ち父さんのこうして金持ちはもっと金持ちになる: 本当のフィナンシャル教育とは何か?』を読んでみた

- [2017/11/27]トランプによる世界金融市場の大粛清がいよいよ始まりそうだ

- [2017/11/23]トランプ税制改革は借り入れ依存企業への死刑宣告

- [2017/11/18]ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

- [2017/11/13]債券市場崩壊の初期段階がすでに現在進行中?

- [2017/11/01]IMFは世界の中央銀行として世界を支配したいのか?

- [2017/10/15]トータル・リターン・スワップの出現は第2のAIGショックの発生を暗示する

- [2017/10/03]MiFID2は世界金融危機を拡大させ、大陸欧州を自滅に導く破壊ツール

- [2017/08/26]世界金融市場クラッシュの予兆が見えた

- [2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

- [2017/09/13]ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

- [2017/09/12]ドル離れの動きがFedの量的金融緩和政策再開を促す

- [2017/08/24]日銀のETF買いは「貯蓄から投資へ」移行する家計を罠に陥れる

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/16]つみたてNISAのみの利用での長期資産形成は難しい

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/26]世界の大揺れが確実に近づいています

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/07/04]「悪徳」銘柄への投資こそ、年金運用には向いている...!?

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/05/05]中国金融市況の悪化が米国株式市場の熱狂を生んでいる

- [2017/04/29]中国金融当局のレバレッジ是正勧告は世界市場を溶かすかもしれない

- [2017/03/07]FRBが3月利上げしそうですね。米国経済が回復していないなかで。

- [2017/02/25]インサイダーたちによる爆売りブーム...米国株式市場のバブルの宴のフィナーレが迫っている

- [2017/02/17]米国債しか頼れない日本、アジア国際金市場を着実に発展させている中国

- [2017/01/24]トランプ政権は米ドル・米国債に対する大胆な政策を画策しているかもしれない

- [2016/11/15]トランプの当選が市場に与える影響

- [2016/11/05]今後世界の株価が大きく下がることは時間の問題

- [2016/10/18]官製相場にかなり近づいた国債市場:日銀の八方美人的な振る舞いに潜む「テーパリング」への道