144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

2018/02/03

画像ソース:FORTUNE

米国ハイイールド債市場からの資金流出の動きが出てきた。リーマンショック後から現在まで債券市場は流動性ショックに弱い構造へと劣化していったが、米国ハイイールド債市場にはさらなるとんでもない爆弾が仕込まれていた!その名は「144A for life」証券。SECへの登録義務のない闇証券が急速に米国ハイイールド債市場の中心的商品になっているのだ。このまま金利上昇が続けば、1.3兆ドル規模の米国ハイイールド債市場は大崩壊だろうね。

米国ハイイールド債市場からの資金流出の動きが出てきた

金利の上昇でまず考えられるのがハイ・イールド債市場の崩壊です。現在まで中央銀行の金融政策による低金利環境でリターンを求めた投資家マネーがハイリスクなハイイールド債に向かい、米国債との利回り差が歴史的低水準に下がりました。

しかし金利が上昇すれば、米国債といった(少なくとも名目上は)低リスク資産への投資でそれなりのリターンが得られるようになりますので、わざわざ危険なハイイールド債に投資する意味が薄れてきます。ハイイールド債市場から米国債市場への資金移転を通じて、ハイイールド債市場が崩壊していく可能性があるのです。

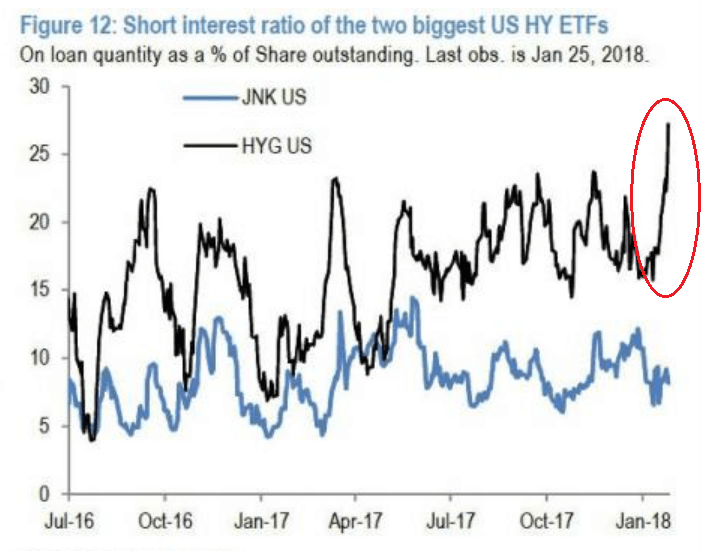

現在、ハイイールド債市場にちょっとした異変が起こり始めているようです。今年に入り、ブラックロックが販売している米国ハイイールド債を集めたETFであるHYG USのショート・インタレスト・レシオが急増しているのです。

ショート・インタレスト・レシオとは毎日の出来高に占めるショート・インタレスト(売りポジションの数)のことで、このレシオが急増しているということはHYG USの価格下落を予期する投資家が出てきたことを意味します。

画像ソース:Zero Hedge

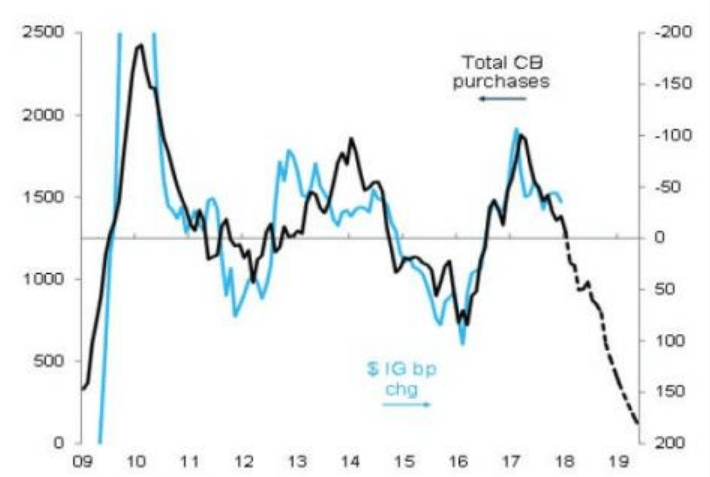

リーマン・ショック以降、現在に至るまで中央銀行の資産増加(減少)と投資適格債券の米国債とのスプレッドの縮小(拡大)は同じような動きをしてきました。中央銀行の資産縮小はほぼ不可避な流れですので、投資適格債券と米国債のスプレッドは今後拡がっていくことが予想されます。

米国債の利回りが今年に入っても上昇を続けるなかこのスプレッドが拡がるということは、投資適格債券利回りはより一層増えていくことになります。そうであれば、ハイイールド債利回りはさらにハイペースで増えていくことになります。

画像ソース:Zero Hedge

現在の債券市場は流動性ショックに構造的脆弱である

リーマン・ショック以降、債券流通市場は流動性ショックに脆弱な構造に劣化していきました。

リーマンショック前では、投資銀行といった債券ディーラーは投資家との債券ディーリング業務のために多くの債券の在庫を保有していました。しかしリーマンショック後は欧米やグローバルな金融規制(ドッド・フランク法、バーゼル3、MiFID2)の導入や今後の導入により、債券ディーラーにとって多くの債券の在庫を抱えることがコスト高となってしまいました。

またここ10数年の間に債券電子取引が着実に増加しており、従来の債券流通市場におけるディーラーとの取引(プリンシパル取引)のシェアを少しずつ侵食してきており、債券ディーリングビジネスはリーマンショック以前と比較して儲かりにくいビジネスとなっているのです。

そのため現在債券ディーラーは手持ちの債券在庫をリーマンショック前よりも減らしており、ゆえに万が一債券流通市場で大量の債券売りが生じた場合にリーマンショック時以上に大きな規模の流動性ショックが引き起こされやすい状態になっているわけです。

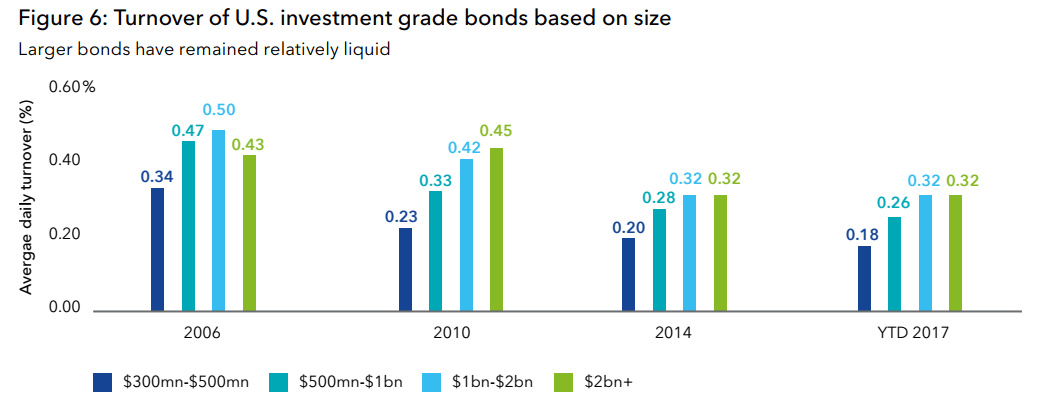

下図はリーマン前から現在に至るまでの投資適格債券流通市場における一つの流動性指標(一日平均の債券売買代金÷各年平均の発行済み債券総額)を表したものです。リーマン前と比較して債券流動性がかなり落ち込んでいることがわかります(特に規模の小さな債券)。

画像ソース:BlackRock ※PDFファイル

2010年ごろから、米国債券流通市場の流動性を何とか保つために、投資銀行や証券会社は従来のディーラーとの相対取引(プリンシパル取引)だけでなく、エージェンシー取引という別の債券取引手法を取り入れてきました。

エージェンシー取引とは投資銀行や証券会社が債券の買い手と売り手をマッチングさせてお互いに債券売買をさせる取引のことで、投資銀行や証券会社がディーラーではなく買い手と売り手をつなぐ仲介者、ブローカーとしての役割を担う取引を指します。

投資銀行や証券会社がマーケットメイクするための債券在庫が少なくなり、プリンシパル取引の金銭的・時間的コストが高まっているなか、エージェンシー取引によって相対的に低コストの取引手法を提供しているのです(ただしマッチングが難しくなる大口取引ではあまり利用されない)。

エージェンシー取引は米国債券流通市場のビッド・アスク・スプレッドの低位安定に寄与しているとみられており、何とか同市場の流動性維持に貢献しているようです。

しかしエージェンシー取引はその仕組み上、債券の売り手が短期間に大挙すればマッチング相手の買い手を見つけるのが困難となり、金融危機時には全くの無力となることは容易に想像がつきます。

結局、金融危機時には投資銀行や証券会社が保有する債券在庫量が債券流通市場の流動性ショックの規模を決める重要な要因となることには変わらないのです。そしてその債券在庫量はリーマンショック前よりも減っている...

つまり現在の米国債券流通市場の流動性の安定は脆い基盤の上に成り立っているに過ぎず、一度債券の大量売りが生じればリーマンショック時以上の大ショックに見舞われる公算が大きいのです。

明らかに意味不明なグラフ

ここまでの債券市場の構造的流動性リスクについての話は米国の投資適格債券市場全般に言えることですが(おそらく欧州も似たようなものだろう)、米国ハイイールド債市場についてはもっととんでもない構造的問題(爆弾)を抱えていることがネット探索を通じて判明しました。

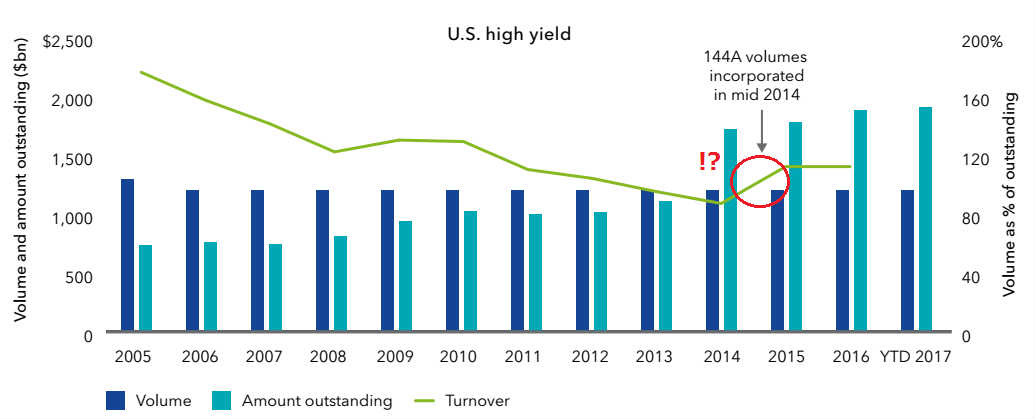

ハイイールド債市場について調べていたら、どう見てもおかしなグラフが見つかりました。

下図は米国ハイイールド債の年間売買代金(Volume)、年間平均発行済みハイイールド債の総額(Amount outstanding)、ターンオーバー(Volume÷Amount outstanding)の推移です。ターンオーバーが米国ハイイールド債流通市場の流動性を表します。

ターンオーバーは「Volumw÷Amount outstanding」のこと、言い換えれば「青棒÷水色棒」のことです。青棒よりも水色棒の方が飛び出ていれば、ターンオーバー(黄緑線)は100%を下回るはずです。

ターンオーバーは趨勢的に減少していますが、2015、16年を見てください。おかしいですね。ターンオーバーが2014年から急に増えて100%を超えていますね。2015、16年はともに青棒より水色棒の方が飛び出ているのでターンオーバーは100%を下回るはずですが、下図では何故か100%を上回っています。

画像ソース:BlackRock

丸で囲ったところ、何か書かれていますね。「144A volumes incorporated in mid 2014」。これは一体なんでしょうか。

144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

144Aとは144A証券という、発行時に米証券取引委員会(SEC)に登録されない証券のことを指します。144Aとは米国証券法規則144Aのことで、開示なしに購入された未公開証券の転売を容易にするために1990年にSECによって制定された規則を指します。

144証券は大きく2種類に分かれます。144証券発行後、SECへの登録権を持つものと登録権を持たないものの2つです。言い換えれば将来SECに登録される可能性が高い証券と低い証券に大別されます。

このうち後者に該当する、すなわち発行時も将来もSEC未登録であり続ける可能性の高い144A証券のことを"144A for life"証券と呼びます。規則144Aが未登録証券の転売許可に関するルールであることを考えると、144A for life証券は実質的に「未公開のままいくらでも転売できる証券」を指すものと思われます(for lifeとは「生涯」という意味。生涯144A規則が適用され続けるということでしょう)。

この「未公開のままいくらでも転売できる」144A for life証券が、リーマンショック以降の米国ハイイールド債市場における主役へと君臨していったのです。

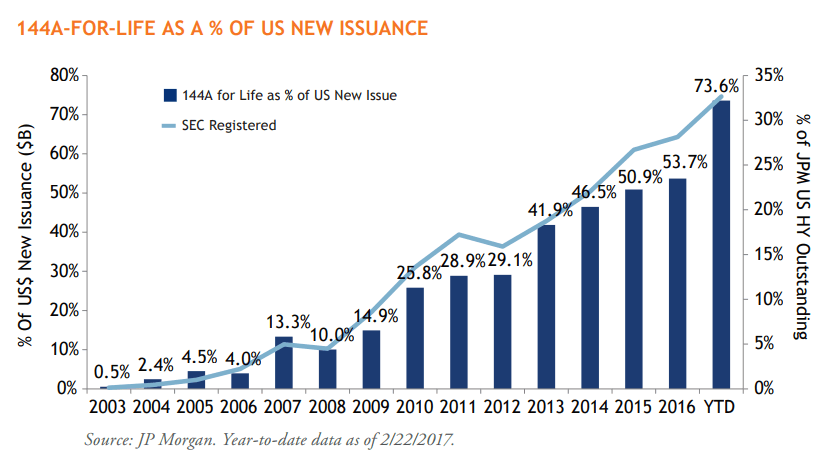

下図を見てください。青棒は米国の新規発行ハイイールド債に占める144A for lifeの割合、薄青線は米国の投資可能ハイイールド債に占める144A for lifeの割合です。

青棒をみると、米国の新規発行ハイイールド債に占める144A for lifeの割合は2009年以降増加の一途をたどり、2017年には7割超に達するとみられています。これはリーマンショック以降、144A for life証券の新規発行ブームが過熱し、いまだ人気が冷めていないことを意味します。

その結果、薄青線が示すように2017年には米国の投資可能ハイイールド債の1/3程度が144A for lifeになるとみられています。青棒が示す144A for life証券の新規発行ブームにより、米国ハイイールド債市場の33%にまで144A for lifeが食い込んできたのです。

画像ソース:Loomis Sayles ※PDFファイル

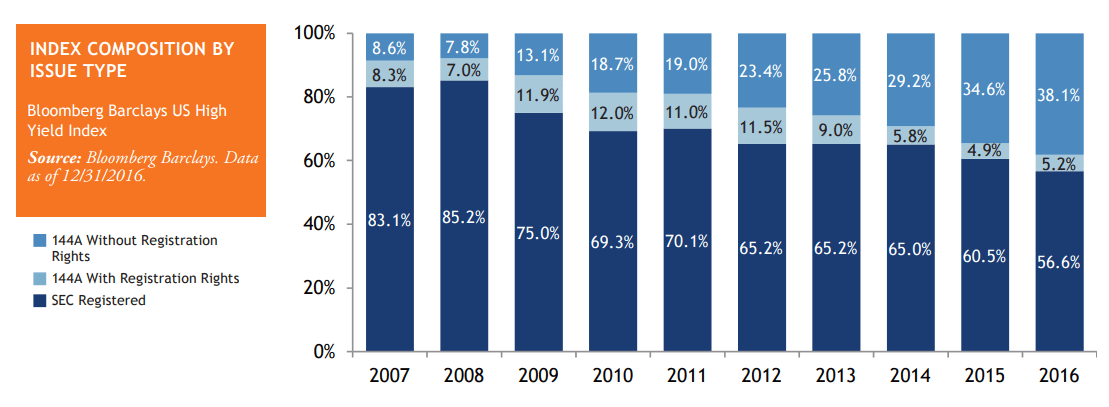

また米国ハイイールド債指数の一つである、ブルームバーグ・バークレイズ米国ハイイールド債指数の構成要素のうち4割近くが144A for lifeです。

画像ソース:Loomis Sayles

米国ハイイールド市場における144A for life証券の割合は今後も増え続けると見られており、あと数年のうちに投資可能な米国ハイイールド債の過半数が144A for lifeになるとみられています。

文字通り、144A for life証券が米国ハイイールド債流通市場の主役、主要取引証券となっているのです。

では144A for life証券は具体的にどのような証券なのでしょうか。

144A for lifeは個人・家族経営の企業が発行する私募債の一種で、1億ドル以上の証券を保有する、保険会社や投資会社といった規模の大きな機関投資家である適格機関購入者(Qualified Institutional Buyers, QIBs)にのみ販売が許される証券です。

【JACKSON WALKER L.L.P.】Private Entity Access To Capital Markets Through Rule 144A For Life Offerings

144A for lifeは例えば次のような特徴があります。

- SECへの定期的な書類提出が義務付けられていない

- 投資家保護の条項(コベナンツ)が付いていない

- 無担保

- 一括償還→デフォルト時に元本のほとんどが戻らないリスクが高まる

- 金利や満期の決定権は事実上買い手側にある→借り手にとって負担増になりやすい

- 満期は一般的に7-10年と長期

上の特徴をみてどのように思いますか?どう考えても「破滅的に危険な闇証券」としか思えないでしょう。

144A for lifeは私募債であり、密室のなかで貸し手と借り手が条項を決めているわけですので、低金利下でリターンに飢えた適格機関購入者が市場原理無視で滅茶苦茶な契約を交わしている姿は容易に想像できます。

それだけではなく、情報開示義務がないまたは緩く、密室で契約が交わされ、名目上個人や家族経営の企業が発行している債券であることを考えれば、反社会的集団とつながりのある企業も多額の資金調達に144A for lifeを発行してきた可能性も十分あり得るでしょう。

そんな144A for life証券が、米国ハイイールド市場における中心的な存在になるのが時間の問題となっているのです。

勘違いしてはいけないのは、先ほど示した144A for lifeの侵食度合いを示す図は米国ハイイールド「流通」市場に関するものです。つまり市場参加者が自由に売買できる証券です。

発行市場においては144A for lifeを購入できるのは適格機関購入者のみですが、当該144 for life証券が特定の条件を満たせば、従来のハイイールド債と同じく流通市場では誰でも売買できるのです。

つまり、破滅的に危険な闇証券が、証券法規則144AによってSECへの登録や適切な情報開示をせずに自由に転売できることを通じて、流通市場に大量に流れ込み、米国ハイイールド債流通市場の中心的商品になりつつあるのです。

144A for lifeはSECへの登録がされてないのですから、万が一デフォルトしても保有者は投資家保護を受けることはできません。闇企業が適格投資購入者に闇証券を発行し、適格投資購入者が何かしらのルートで闇証券を流通市場へと流せば、闇企業は多額の資金を得られ、適格投資購入者も売買差益を得られてWin-Winでしょう。泣きを見るのは流通市場で闇証券を購入して現在も保有している投資家たちです。

先ほど、リーマンショック後、2010年あたりから投資銀行や証券会社は買い手と売り手の仲介役として振舞うエージェンシー取引が増えてきたと話しましたが、144A for life証券ブームと関連はあるのでしょうか...いずれも投資銀行らが歴史的な低金利環境で低リスク高リターンを得られるというメリットがあるわけですので。

破滅的に危険な闇証券としか言いようがない144A for lifeの新規発行が急増したのは、2007年暮れにSECが証券法のルール144Aを改訂し、個人や家族経営の企業が144A for lifeを発行しやすくなったからです。

リーマンショックやその後のAIGショックが起こる以前、サブプライムローン問題で米国金融市場が揺れる最中ドサクサに紛れて、次なる金融大ショックをもたらす悪魔の卵がすでに米国金融当局によって植えつけられていたのです!

あまり言いたくはないですが、米国政府機関や中央銀行に潜り込んだ金融マフィアたちが、自らの利益を目的とした、米国を内部崩壊させるだけでなく世界経済を崩壊させるウイルスを混入させたのではないのか?とつい思ってしまいます。

今後トランプ政権はディープステートへの本格的な取り締まり、法的な制裁を掛けていく流れに見えますが、そうした今後の米国の政局のなかで、金融犯罪の内情が暴露されていく可能性があります。そのときにもしかしたら144A for lifeの真実が見えてくるのかもしれません。

**********

まとめです。

- 米国ハイイールド債が今年に入り、少しずつ売りの雰囲気が出てきた

- 米国金利上昇の流れが継続すれば、米国ハイイールド債利回りはより一層上昇していく

- 投資適格債券流通市場はリーマンショック以降、流動性ショックに対する構造的脆弱性を抱えている

- さらに約1.3兆ドルの米国ハイイールド債市場の過半数が破滅的に危険な闇証券「144A for life」に置き換わりつつある

こんな環境で、米国ハイイールド債の米国債とのスプレッドは歴史的低水準に落ち込んできたのが2017年までです。

ハイイールド債市場の崩壊の規模とそれが世界に与える影響は、とんでもないものとなりそうですね。

【ボーナス】

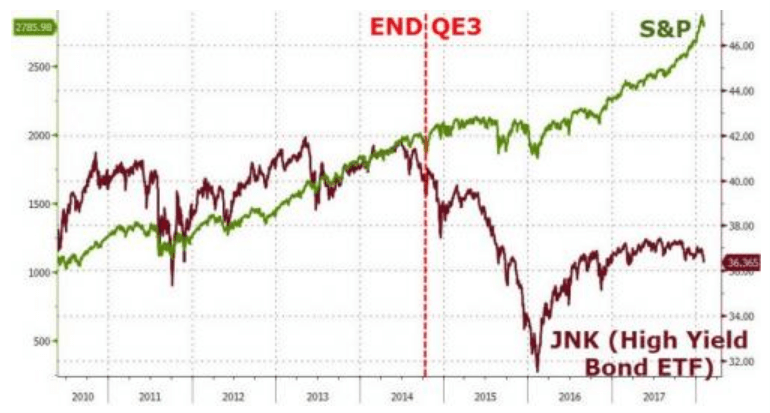

SPDRブルームバーグ・バークレイズ・ハイイールド債券 ETF(JNK)のチャート。上で述べたブルームバーグ・バークレイズ・ハイイールド債指数と同じ値動きとなることを目指すETFです。同指数は2016年時点で38.1%が144A for lifeで占められているのは上で話したとおり。そのETFが下のような値動きをしています。金利上昇環境で、今後どのように推移していくと思いますか?

画像ソース:Zero Hedge

私が利用しているゴールド購入サービスのブリオンボールト。資産防衛に有効とされる海外のゴールドをネットで簡単に購入できます。株価暴落対策としても。

→将来に備えたい方は関連記事一覧へ

→いますぐ備えたい方:口座開設はこちらから-コストが安く済むスポット取引コースが人気です

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ(DRIPの効果)。口座開設までに必要な一連のプロセスを、一から説明しています(株価崩壊後、安値で購入するための準備や金鉱株購入用としてどうぞ)。

関連ページ

- ハイパーインフレ、基軸通貨の崩壊が株式に与える影響

- COVID-19ワクチンの早期普及と量的緩和の拡大・拡充を期待する強欲な市場

- 「ピークオイル」は需要減ではなく老朽化・投資不足による供給減を指すことになる

- 市場は「Going To トラブル」?

- 機会を掴むには準備が肝心

- 「世界大恐慌×株高」というシナリオ

- 相場の終焉間際:コロナ禍で暇を持て余した素人投機家が市場に参入

- 米上場廃止?中国株ADRの行方

- 経済V字回復は厳しいが、金価格はV字回復

- 超高配当利回りとなった石油メジャー株

- 株価暴落時に守るべきたった一つのルール

- COVID-19が石油需給に与える影響を考える

- 2020年、ドットコムバブル崩壊前後との類似点

- アボマガで紹介した2銘柄のレビュー

- アボマガで紹介している銘柄

- 「長期配当再投資+貴金属投資のハイブリッド戦略」

- 何故、金強気相場はこれから本気出すのか:マイナス金利、為替ヘッジ

- ターニング・ポイント

- ホルムズ海峡封鎖?短期的なエネルギー価格見通し

- 2019年、来るか、金融ショック

- バブル崩壊は自分で気づく必要があるもの・輝きを増すゴールド

- 鮮明さ増す高インフレの流れ

- 有事の金

- 低リスク高リターンが見込める石油銘柄

- 見えない爆弾だらけの原油市場。目先にとらわれてはならぬ

- 備えあれば憂いなし

- アルゴリズム取引の本格的な暴走までそう遠くはない?

- 中期的安定性の高い石油銘柄

- 原油価格は本当に、気分屋で困りますね(笑)

- 金価格は底打ち反転?不透明な将来への保険としてのゴールドの価値は増すばかり

- ピーポじゃないよ!ヴィーヴォだよ!_2

- ピーポじゃないよ!ヴィーヴォだよ!

- 割安なタバコ銘柄を探す

- ESG投資:社会問題を相場吊り上げに利用する

- 日銀量的金融緩和はすでに瀕死、その先に待ち受ける「超円安」

- 「超円高」に期待しすぎてはいけない

- 消えかかるドル高材料、近づく金購入「ラストチャンス」

- 悪材料まみれになってきたテンセント_2

- 悪材料まみれになってきたテンセント_1

- 知ると知らずで大違い、配当再投資の隠れた特徴

- 配当再投資:雪だるま式に資産を殖やし残りの人生を謳歌する投資手法

- 人民元がゴールドにペッグしている??

- 「金価格の歴史的上昇トレンド」が新興国から始まる

- 米中貿易戦争勃発で米国株も怪しくなってきた。笑うのはロシア?

- SECメンバーが「米国株式相場のクラッシュ」を厭わない規制導入を提唱した

- 米国政府の税収の1/4、1/3が利払いで消える日

- 金価格の伸び悩みはレパトリ減税の影響?

- [2018/05/23]フラッシュクラッシュ時代、逆指値売り注文は自殺行為

- [2018/05/16]新興国市場に赤信号点灯、世界金融危機の幕開け?

- [2018/04/24]トランプが税制改革法案に埋め込んだ「マルウェア」

- [2018/04/02]米国の自国優先主義は海外の金持ちを惹きつける

- [2018/03/31]トランプは円安ドル高を許さない

- [2018/03/24]リーマン・ショックから始まった金融市場の「真の終わり」の規模

- [2018/03/17]新時代に向けて世界構造の破壊に本格的に着手し始めた米中

- [2018/03/07]トランプの鉄鋼・アルミニウム輸入関税の真のターゲットはどこだ!?

- [2018/02/28]物流、トランプ、中東、日銀...物価上昇・通貨減価懸念材料ズラリ

- [2018/02/07]2018年2月5日-6日、世界同時株安だと?

- [2018/02/03]144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

- [2018/02/01]金利上昇が止まらないー草

- [2018/01/24]米国経済が良くなると米国株相場はダメになる

- [2018/01/10]配当再投資のリスク低減効果:私のポートフォリオの結果を材料に

- [2017/12/29]2018年に向けて、金市場の動向をみる

- [2017/12/06]ビットコインバブル→電力消費・発電問題発生→バブル崩壊

- [2017/12/04]『金持ち父さんのこうして金持ちはもっと金持ちになる: 本当のフィナンシャル教育とは何か?』を読んでみた

- [2017/11/27]トランプによる世界金融市場の大粛清がいよいよ始まりそうだ

- [2017/11/23]トランプ税制改革は借り入れ依存企業への死刑宣告

- [2017/11/18]ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

- [2017/11/13]債券市場崩壊の初期段階がすでに現在進行中?

- [2017/11/01]IMFは世界の中央銀行として世界を支配したいのか?

- [2017/10/15]トータル・リターン・スワップの出現は第2のAIGショックの発生を暗示する

- [2017/10/03]MiFID2は世界金融危機を拡大させ、大陸欧州を自滅に導く破壊ツール

- [2017/08/26]世界金融市場クラッシュの予兆が見えた

- [2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

- [2017/09/13]ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

- [2017/09/12]ドル離れの動きがFedの量的金融緩和政策再開を促す

- [2017/08/24]日銀のETF買いは「貯蓄から投資へ」移行する家計を罠に陥れる

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/16]つみたてNISAのみの利用での長期資産形成は難しい

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/26]世界の大揺れが確実に近づいています

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/07/04]「悪徳」銘柄への投資こそ、年金運用には向いている...!?

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/05/05]中国金融市況の悪化が米国株式市場の熱狂を生んでいる

- [2017/04/29]中国金融当局のレバレッジ是正勧告は世界市場を溶かすかもしれない

- [2017/03/07]FRBが3月利上げしそうですね。米国経済が回復していないなかで。

- [2017/02/25]インサイダーたちによる爆売りブーム...米国株式市場のバブルの宴のフィナーレが迫っている

- [2017/02/17]米国債しか頼れない日本、アジア国際金市場を着実に発展させている中国

- [2017/01/24]トランプ政権は米ドル・米国債に対する大胆な政策を画策しているかもしれない

- [2016/11/15]トランプの当選が市場に与える影響

- [2016/11/05]今後世界の株価が大きく下がることは時間の問題

- [2016/10/18]官製相場にかなり近づいた国債市場:日銀の八方美人的な振る舞いに潜む「テーパリング」への道