ドル離れの動きがFedの量的金融緩和政策再開を促す

2017/09/12

中国やロシアを中心に広がるドル離れの動き。しかし米国にとって、ドル離れの動きが進むことは必ずしも悪いことばかりではありません。投機というギャンブルのために大量に刷られた米ドルを、最後くらい、米国の経済復活のために使用することは許されてもよいはずです。

ロシア・中国主導で進む米ドル離れの動き

現在の世界の経済・金融の動きで最も重要なことは、中国やロシアを中心に、米ドルを使用しない国際決済システム構築の動きが止まらないことです。

前回の記事の終わりに書いたように、日経アジアレビューによると、中国がゴールドに裏付けられた人民元建て原油先物取引を近々開始するようです。

日経アジアレビューの内容をもう一度書いておきましょう。

- 中国は近々、人民元建て原油先物契約を開始すると見られている。先物契約はゴールドと交換可能。

- 中国は世界最大の原油輸入国であるため、この先物市場は最も重要なアジアベースの原油ベンチマークとなり得る

- 原油先物利用者はゴールドの現物で支払いを受けるオプションを付与されるという。

- 米ドルを回避したい原油生産者や、中国への原油販売での人民元建ての支払いの受け入れ態勢が整っていない生産者にとって、魅力的。

- ロシア、イラン、カタール、ベネズエラといった、米国政府から経済制裁を受けている国にとって、制裁の悪影響を緩和する効果が期待される。

- 原油産油国は原油をゴールドに交換できるため、わざわざ米国債を購入しなくて済むようになる。

- 専門家によれば、人民元建て原油先物契約の開始は国際原油市場のゲームチェンジャーとなり得るという。

その後、本サイトの前回の記事では次のように書きました。

資源さえ米ドル以外の通貨で取引できるようになれば、もう世界各国は無理に米ドルを利用する必要性はなくなります。中間財、最終財の取引はその貿易地域の決済通貨を利用すれば済む話ですので。決済インフラさえ整えば、世界各国は米ドルの強要から解放されるのです。

これで米ドル決済がなくなることはありませんが、取引に占める米ドルのシェアが減少することは確実です。

さらに新興国や石油輸出国も、以前ほど中央銀行の外貨準備として米国債を用意しておく必要性も薄れますし、米ドルへのペッグ制を敷いている国々(湾岸諸国など)も無理してペッグ制を維持する必要性も薄れていきます。

今月3-5日に中国のアモイで開催されたBRICS首脳会議で、ロシアのプーチン大統領は、他のBRICS諸国と協力して「国際金融規制改革」を促進し、「限られた数の準備通貨の行き過ぎた支配を乗り越える」と述べたようです。

【2017/09/05 ASIA TIMES】The real BRICS bombshell

つまり「BRICS諸国が中心となって独自の金融システムを構築」し、「米ドル依存を減らす」「外貨準備の保有米国債を減らす」と言っているのです。

BRICS首脳会議で採択されたアモイ宣言を読んでみても、BRICS内の金融システムを新たに構築することを目指すとあり、行き過ぎた国際資本フローと変動から生じるリスクを管理できる、オープンで耐久性のある金融システムの重要性が書かれていますし、プーチンの発言内容に沿うものです。

プーチンは同首脳会議で、現在のグローバル経済・金融システムは新興国経済発展に払うべき敬意を払っていないとも述べたようです。

ロシアやアジア諸国はグローバル経済・金融システムのもとで、1990年代の終わりのアジア通貨危機やロシア危機で散々な目に遭っています。世界中の投資家のマネーによって国家が翻弄される金融システムのうえに身をおくのはもう終わりにしよう、と言っているのです。

すでにロシアは中国との人民元決済を増やしています。中国への原油輸出の決済では(シェアまでは知りませんが)人民元が使われているようですし、今年3月には中国最王手の銀行である中国工商銀行がモスクワで人民元クリアリング業務を開始しています。

ロシア国内の金融システムも変化の真っ最中です。ロシアはクリミア併合の報復措置としてとられた欧米の経済制裁をきっかけに、国内決済システム「ミア」の構築・運用を開始しています。中国のアリババが運営するアリエクスプレスは、ミア決済システムの導入を決定しています。

またプーチンは暗号通貨ベースの国内金融システムの構築に興味を示しており、今後動きは活発化していくでしょう。

昨年4月のロシア中央銀行副総裁の発言によると、BRICSの単一資本市場の創設を2021年までに目指すとしており、この資本市場にはゴールド取引の仕組みも含まれるそうです。

進展速度はわかりませんが、いままでの流れからして、国際決済に占める米ドルのシェアが下がり、各国の中央銀行が保有する米国債のシェアも落ちていくのは、中長期的に不可避でしょう。

米ドルがこれまで使われてきたのは、ひとえに米国が世界覇権を担い米ドルが基軸通貨として利用されてきたからです。

財政赤字、経常赤字という双子の赤字を慢性的に抱える対外債務国である米国の法定通貨である米ドルが、ドル離れの動きに伴い基軸通貨の地位から陥落することになれば、信用の基盤がなくなり、デフォルトも考えなければならないでしょう。

しかしピンチはチャンス。米ドルの長期的価値下落は避けられないとしても、各国のドル離れの動きは、米国経済復活のきっかけになるのでは?と考えています。成功確率は高くないでしょうが。

ドル離れの動きが量的金融緩和政策再開を促す

世界が米ドル離れを進め、保有している米国債の一部を放出することは、一体米国にどのようなチャンスを与えるのか。

それは「米国以外の世界各国が外貨準備として保有する米国債を、量的緩和を通じて回収してマネーを増やせるようになる」ということです。

そしてこのマネーが米国経済に回れば、米国経済が活性化する可能性はゼロではありません(ただし上手くいく確率は5割未満でしょう)。

マネーを生み出す政策には大きく財政政策と金融政策があり、ここ最近は各国中央銀行の量的金融緩和政策が経済や物価の改善や安定に大した効果がなく、財政政策による経済の発展、つまり国債を発行して得られた資金を投資に回す必要性が言われてきた感があります。

しかし財政政策だけでの米国経済の浮揚は、個人的に難しいと考えています。

バンク・オブ・アメリカによる見積もりによると、米国は今後5年程度で2.0-4.5兆ドルの新規国債を発行するとのことですが、低利回りで投資妙味が薄いこともあり、1兆ドル程度余るのではと言われており、別の国債の引き受けて手が必要になるかもしれません。

またすでに米国中央銀行のFedは量的金融緩和政策というカンフル剤投入を行っており、財政政策だけで経済復活を推し進めようとしても、インパクトに欠けます。

米国民に本気で経済を回復させるんだという政府の強い意気込みを示し、大きなインパクトを与えるためにも、財政政策に加え、量的緩和金融政策の再開はトランプの経済政策の重要な選択肢の一つだと考えなければならないのです。

仮にFedが量的金融緩和政策を開始した場合、以前のQE2での国債購入ペースが毎月750億ドル(毎年9000億ドル)であったので、今後5年程度で余るとされる1兆ドル程度の米国債だけでは不足気味です。発行済み米国債を現保有者から買い取る必要があるでしょう。

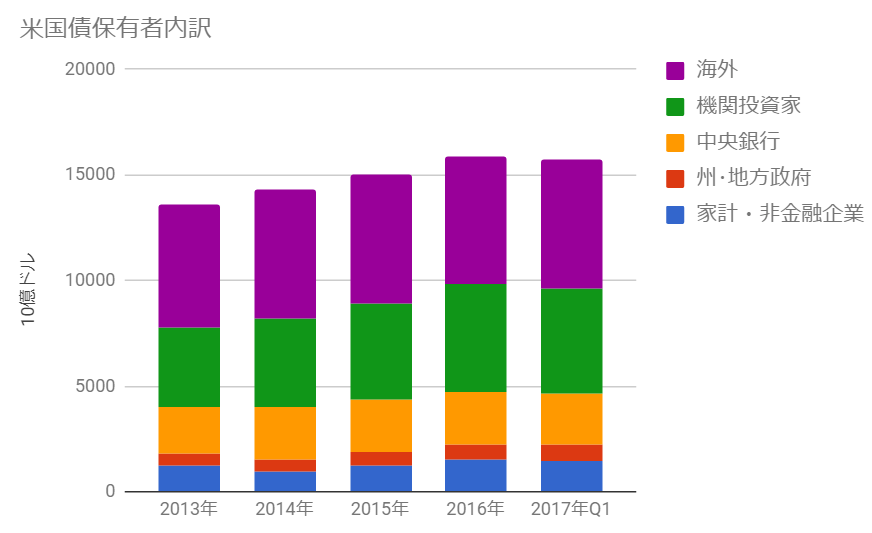

Fedの統計データによると、現在の米国債保有者の内訳は下図のようになっています。中央銀行とはFedを示します。海外の大部分は米国除く世界各国の外貨準備であり、中国と日本が1/3超を占めています。

ソース:Fed

機関投資家(銀行も含む)は連邦政府の退職基金やMMFといったファンドが多数を占めており、そう簡単に国債を売却できない立場にいます。

そうすると、上図からわかるのは、もしFedが量的金融緩和政策を再開するのであれば、海外が6兆ドル保有する米国債(うち5兆ドル超は外貨準備)を回収する必要があるということです。

中国、ロシアを中心とした脱ドルの動きが進むことが米国にとってある意味チャンスであると言いましたが、そういうことです。

つまり脱ドルの動きはFedによる量的金融緩和再開の機運を高め、米ドルが紙くずになる前に経済活動を促し、建て直しを計るための格好の機会なのです。

脱ドルの動きが本格化するきっかけとして何が考えられるでしょうか。

一番可能性として考えられるのは「市場崩壊に伴う新興国からの資本流出」です。

すでに世界市場はバブルの末期状態にあり、Fedや中国人民銀行をはじめ金融引き締め方向に向かっていますから、いつ市場が崩れてもおかしくありません。

そうなれば、いつものように新興国から大量の資本流出が起きるでしょう。そして資本流出に伴う、米ドルに対する通貨安が起これば、新興国は通貨安定のために保有米国債を売却することが考えられます。

これが、脱ドルを本格的に進める大きな力学となって働くのではないでしょうか。

特に現時点で、米国を除く世界最大の米国債保有国である中国の動向が見ものです。2015年夏の資本流出に伴う人民元安をきっかけに外貨準備(米国債中心)を1兆ドル以上減らした過去があるだけに、注目度は極めて高いです。

今回も中国の不動産バブル破裂をきっかけに、ゴールドや暗号通貨等に資本が流出する可能性があります。バブル崩壊で中国が再び米国債の爆売りに転じるのかどうか、とても気になります。

世界金融市場の崩壊。これがドル離れの動きを本格化させ、Fedの引き締め基調の金融政策を大転換させるきっかけになるかもしれません。

将来どのように推移するかはわかりませんが、世界金融市場の崩壊が世界大変動の本格的な合図、ビッグバンとなることは、疑いようがありません。

過去に米国はシェアNo.1準備資産の爆買いをしている

準備資産である国債をその発行国が回収するという量的金融緩和政策は、私が知る限り過去の事例はありません。

というのも、英国覇権のもとで国際金融体制がスタートした1870年代から今日に至るまで、不換紙幣(国債)が世界の準備資産の大半を占めるようになったのは、1980年代以降のグローバル金融の時代のみだからです。

第二次世界大戦が終了するまでは「準備資産=ゴールド」でした。第二次世界大戦終了後、ブレトンウッズ体制のもとで米ドルが基軸通貨となってからは、準備資産における米ドルのシェアが増えていきましたが、1970年代まではゴールドと米ドルが準備資産のシェアを分けていたのです。

ゴールドと紙幣(国債)とのあいだで、準備資産のシェアが時代とともに変化してきた事実は、例えば以下の本の「ページ8の図0-5」に掲載されているチャートから確認することができます。

『国際金融史―国際金本位制から世界金融危機まで』 上川 孝夫(著)

このチャートを目から確認することで、皆さんの頭の中に無意識に常識として埋め込まれた、1980年代以降の金融システムが、歴史的にみてかなり特殊であることがすんなり理解できるようになるでしょう。

今後の資産防衛や資産運用にも役立つと思いますので、ぜひ一度準備資産のシェアの変遷を、皆さんの目でご確認されることをおすすめします。

よってFedが準備資産の米国債を回収しマネタイズするという金融政策を取ろうものなら、先例のない、相当ラディカルな政策だと受け止められることでしょう。

しかし「準備資産から不換紙幣(国債)を回収」という目線ではなく、「準備資産から当時のシェアNo.1の資産を回収」という目線で見れば、過去の事例は存在します。

1929年のウォール街の大暴落に端を発したとされる世界大恐慌。実はこの後、米国政府・中銀は、当時世界の準備資産のほとんどを占めていたゴールドをかき集めているのです。

1931年末の米国の金ストックは41.73億ドルでしたが、その後ゴールドを英国等から買いあさった結果、1939年の金ストックは176億ドルに達しています。全世界の金準備の6割程度が米国に集中していったのです。

当時のルーズベルト大統領によるニューディール経済政策と平行して、米国は当時世界最大のシェアを握っていた準備資産を海外からかき集め、ベースマネーを増やしてきたということです(金購入を通じた量的金融緩和政策といえます)。

この過去の事例を見れば、米国が経済政策の一環として世界中で準備資産として保有されている米国債を回収してベースマネーを増やすことは、決してあり得ないことではありません。

面白い見方を紹介しましょう。

1930年代当時、世界恐慌によって金本位体制が崩壊した結果、世界各国はゴールドへの愛着をますます深めていきました。

その当時にあって、世界最大の対外債権国で経常黒字国であった米国が、金銭的体力の強みを活かしてゴールドを買いあさっていったのです。そして戦後、正式に世界の覇権国となっていったのです。

「世界最大の対外債権国かつ世界有数の経常黒字国」である米国が「準備資産のシェアNo1」で「誰もが手にしたい」「ゴールド」を買いあさり「世界覇権国にのし上がっていった」というのが、1930年代だったのです。

では現状はどうでしょうか。

現在米国は、世界最大の対外債務国であり経常赤字国です。こうしたなか、ドル離れが進展しようとしており、世界各国は準備資産である米国債の必要性が薄れていくでしょう。それは米国の世界的影響力の衰退を意味します。

つまりこういうことです。

「世界最大の対外債務国かつ経常赤字国」である米国が「準備資産のシェアNo1」で「誰もが手放したい」「米国債」を買いあさり「世界覇権国の地位を低下させていく」...

現在は世界市場のバブルが飽和状態であり、いつ破裂し再び世界大恐慌が起こっても不思議ではない状況です。当時と現在は非常によく似ているのです。

過去と現在を比較すると、米国が準備資産の米国債を買いあさる量的金融政策を実行することは完全に否定することは難しいと思うのですが、皆さんはどう思われますか。

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- ハイパーインフレ、基軸通貨の崩壊が株式に与える影響

- COVID-19ワクチンの早期普及と量的緩和の拡大・拡充を期待する強欲な市場

- 「ピークオイル」は需要減ではなく老朽化・投資不足による供給減を指すことになる

- 市場は「Going To トラブル」?

- 機会を掴むには準備が肝心

- 「世界大恐慌×株高」というシナリオ

- 相場の終焉間際:コロナ禍で暇を持て余した素人投機家が市場に参入

- 米上場廃止?中国株ADRの行方

- 経済V字回復は厳しいが、金価格はV字回復

- 超高配当利回りとなった石油メジャー株

- 株価暴落時に守るべきたった一つのルール

- COVID-19が石油需給に与える影響を考える

- 2020年、ドットコムバブル崩壊前後との類似点

- アボマガで紹介した2銘柄のレビュー

- アボマガで紹介している銘柄

- 「長期配当再投資+貴金属投資のハイブリッド戦略」

- 何故、金強気相場はこれから本気出すのか:マイナス金利、為替ヘッジ

- ターニング・ポイント

- ホルムズ海峡封鎖?短期的なエネルギー価格見通し

- 2019年、来るか、金融ショック

- バブル崩壊は自分で気づく必要があるもの・輝きを増すゴールド

- 鮮明さ増す高インフレの流れ

- 有事の金

- 低リスク高リターンが見込める石油銘柄

- 見えない爆弾だらけの原油市場。目先にとらわれてはならぬ

- 備えあれば憂いなし

- アルゴリズム取引の本格的な暴走までそう遠くはない?

- 中期的安定性の高い石油銘柄

- 原油価格は本当に、気分屋で困りますね(笑)

- 金価格は底打ち反転?不透明な将来への保険としてのゴールドの価値は増すばかり

- ピーポじゃないよ!ヴィーヴォだよ!_2

- ピーポじゃないよ!ヴィーヴォだよ!

- 割安なタバコ銘柄を探す

- ESG投資:社会問題を相場吊り上げに利用する

- 日銀量的金融緩和はすでに瀕死、その先に待ち受ける「超円安」

- 「超円高」に期待しすぎてはいけない

- 消えかかるドル高材料、近づく金購入「ラストチャンス」

- 悪材料まみれになってきたテンセント_2

- 悪材料まみれになってきたテンセント_1

- 知ると知らずで大違い、配当再投資の隠れた特徴

- 配当再投資:雪だるま式に資産を殖やし残りの人生を謳歌する投資手法

- 人民元がゴールドにペッグしている??

- 「金価格の歴史的上昇トレンド」が新興国から始まる

- 米中貿易戦争勃発で米国株も怪しくなってきた。笑うのはロシア?

- SECメンバーが「米国株式相場のクラッシュ」を厭わない規制導入を提唱した

- 米国政府の税収の1/4、1/3が利払いで消える日

- 金価格の伸び悩みはレパトリ減税の影響?

- [2018/05/23]フラッシュクラッシュ時代、逆指値売り注文は自殺行為

- [2018/05/16]新興国市場に赤信号点灯、世界金融危機の幕開け?

- [2018/04/24]トランプが税制改革法案に埋め込んだ「マルウェア」

- [2018/04/02]米国の自国優先主義は海外の金持ちを惹きつける

- [2018/03/31]トランプは円安ドル高を許さない

- [2018/03/24]リーマン・ショックから始まった金融市場の「真の終わり」の規模

- [2018/03/17]新時代に向けて世界構造の破壊に本格的に着手し始めた米中

- [2018/03/07]トランプの鉄鋼・アルミニウム輸入関税の真のターゲットはどこだ!?

- [2018/02/28]物流、トランプ、中東、日銀...物価上昇・通貨減価懸念材料ズラリ

- [2018/02/07]2018年2月5日-6日、世界同時株安だと?

- [2018/02/03]144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

- [2018/02/01]金利上昇が止まらないー草

- [2018/01/24]米国経済が良くなると米国株相場はダメになる

- [2018/01/10]配当再投資のリスク低減効果:私のポートフォリオの結果を材料に

- [2017/12/29]2018年に向けて、金市場の動向をみる

- [2017/12/06]ビットコインバブル→電力消費・発電問題発生→バブル崩壊

- [2017/12/04]『金持ち父さんのこうして金持ちはもっと金持ちになる: 本当のフィナンシャル教育とは何か?』を読んでみた

- [2017/11/27]トランプによる世界金融市場の大粛清がいよいよ始まりそうだ

- [2017/11/23]トランプ税制改革は借り入れ依存企業への死刑宣告

- [2017/11/18]ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

- [2017/11/13]債券市場崩壊の初期段階がすでに現在進行中?

- [2017/11/01]IMFは世界の中央銀行として世界を支配したいのか?

- [2017/10/15]トータル・リターン・スワップの出現は第2のAIGショックの発生を暗示する

- [2017/10/03]MiFID2は世界金融危機を拡大させ、大陸欧州を自滅に導く破壊ツール

- [2017/08/26]世界金融市場クラッシュの予兆が見えた

- [2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

- [2017/09/13]ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

- [2017/09/12]ドル離れの動きがFedの量的金融緩和政策再開を促す

- [2017/08/24]日銀のETF買いは「貯蓄から投資へ」移行する家計を罠に陥れる

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/16]つみたてNISAのみの利用での長期資産形成は難しい

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/26]世界の大揺れが確実に近づいています

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/07/04]「悪徳」銘柄への投資こそ、年金運用には向いている...!?

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/05/05]中国金融市況の悪化が米国株式市場の熱狂を生んでいる

- [2017/04/29]中国金融当局のレバレッジ是正勧告は世界市場を溶かすかもしれない

- [2017/03/07]FRBが3月利上げしそうですね。米国経済が回復していないなかで。

- [2017/02/25]インサイダーたちによる爆売りブーム...米国株式市場のバブルの宴のフィナーレが迫っている

- [2017/02/17]米国債しか頼れない日本、アジア国際金市場を着実に発展させている中国

- [2017/01/24]トランプ政権は米ドル・米国債に対する大胆な政策を画策しているかもしれない

- [2016/11/15]トランプの当選が市場に与える影響

- [2016/11/05]今後世界の株価が大きく下がることは時間の問題

- [2016/10/18]官製相場にかなり近づいた国債市場:日銀の八方美人的な振る舞いに潜む「テーパリング」への道