中国の「大豆」カード切りは「覚悟を決めた」ということ

2018/04/06

【2018/04/04】米中貿易戦争、高まる懸念 中国が報復関税発表

中国政府は4日、米国産の大豆、牛肉、自動車、飛行機など計106品目に25%の関税をかけると発表した。米国が中国の産業機械など1300品目に25%の関税をかける方針を決めたことへの報復措置となる。関税の対象額は米中ともに500億ドル(約5兆3千億円)。米中という世界の2大経済大国で貿易戦争が起きれば、世界経済の波乱要因となりかねない。

ただ、両国が対象に選んだ品目は対照的だ。中国が選んだのは大豆、牛肉、綿花、トウモロコシなど農産品が目立つ。とくに大豆は米国の輸出量のうち6割を中国向けが占め、米国の農家への影響が無視できない。

有力な大豆産地のアイオワ州、オハイオ州、ミシガン州などは共和党と民主党の支持率が拮抗し、11月の米中間選挙の行方を左右する地域。中国は共和党の打撃になるよう大豆を選んだようだ。

米中とも貿易戦争を避けたいのが本音で水面下で交渉も進める。米国は5月下旬まで意見を募りトランプ大統領が発動するか決める。中国の関税も発動時期は明らかにしておらず、交渉の時間はある。王商務次官は「交渉や協議の門はいつも開いている」と強調した。

【2018/04/04】コラム:米中貿易問題、中国の手にある禁断の「大豆」カード

中国は、米国に対抗する大きな貿易カードを温存している。だがそれは、切るのが難しいカードでもある。

中国政府は2日、米国の鉄鋼・アルミニウム関税への対抗措置として、新たに30億ドル(約3200億円)相当の米製品に追加関税を課す措置を発動した。だが中国は、米国の巨大な急所、大豆にはまだ触れていない。

中国の農業経済は、米国からの輸入大豆に頼っている。1月には、中国の輸入大豆の67%が米国産だった。そのほとんどが家畜の飼料として使われ、食肉の価格に反映される。ANZのアナリストによると、豚肉の生産コストの約55%が飼料で占められている。また豚肉は、消費者物価指数(CPI)に3%程度寄与している。

中国政府にとって不幸なことに、その他の国を合わせても、中国内の需要を満たすだけの植物性タンパク質を生産しているところはないと、キャピタル・エコノミクスのマーク・ウィリアムズ氏は指摘する。従って、関税をかけた場合のコストは、最終的には中国の夕食の食卓に乗せられることになるだろう。すでに予期せぬ食品価格の上昇により、2月の総合CPIは前年比2.9%上昇し、2013年以来最高となっている。

中国が切ってきた「大豆」カードを本気だと思ってはいけない。対米大豆関税は中国を自滅に導くだけ。貿易戦争という「政治ショー」に目を奪われ過ぎないように。双方の目的を考えないといけないね。

対米大豆関税は中国側が自滅するだけ

中国側が切ってきた米国産大豆への輸入関税を本気だと思ってはいけません。それが中国側に与えるデメリットが非常に大きい可能性があるからです。

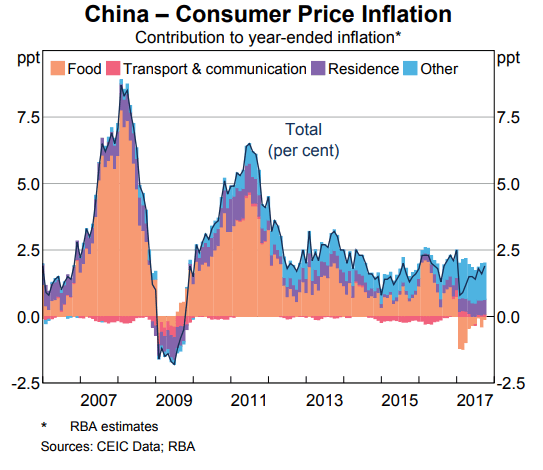

ロイターの記事によれば、もし中国が米国産大豆に輸入関税を課せば、食肉価格の上昇につながるとのことです。つまり食料品のインフレ率上昇というデメリットが中国で顕在化するリスクが高まるのです。大豆への輸入関税は中国食肉市場のサプライチェーンに直撃するので、インフレ上昇圧力は短期で収束するとは考えにくく、数年間は続くことになるでしょう。

中国は昔から、食料品価格の上昇がインフレ率上昇の主要因となってきました。2010-11年のインフレ期でも、旱魃や洪水という天候不順による食料品価格の高騰(穀物、豚肉、野菜、果物等)がインフレ率上昇を招いてきました。

【FACTS AND DETAILS】GROWTH AND INFLATION IN CHINA IN 2010 AND 2011

画像ソース:Reserve Bank of Australia ※PDFファイル

中国政府は高インフレに敏感です。というのは共産党一党独裁社会主義システムという政治体制をとっていることから、中国国民の生活に直結する物価上昇は政情不安を招く恐れがあるためです。

そのため中国政府は、高インフレ期にはインフレ抑制策を導入します。例えば...

- 政策金利の引き上げ

- 銀行による貸し出し制限

- 株式・土地の不正売買禁止

このような金融引き締め策を取ってくる可能性があります。

中国の金融引き締めは、海外資本規制をはじめとした金融規制の導入・強化を進める中国政府に沿った政策であるので、大豆カード切りは一見中国側の現実的な選択肢の一つに見えるかもしれません。

しかし現在の中国不動産バブルやシャドーバンキング、企業債務の膨大な大きさから、あまりにも厳しい金融引き締めを行ってしまうと、中国経済・金融が大爆発し、習近平政権の存続にも関わるとんでもないハードランディングへと向かいかねません。

そこまでのリスクを中国政府は覚悟できているでしょうか。これまで中国当局はソロリソロリと、慎重に慎重を重ねて時間を掛けて金融規制を強化しています。中国側は金融正常化目標はあるものの、政権崩壊につながるほどの急激な金融引き締めは本音ではやりたくないと考えられます。

中国は今年に入り、突然食品価格が上昇しCPIが2.9%に達しています。中国政府は毎年CPI目標値を設定しますが、今年のCPI目標値は約3.0%です。現在のCPIはすでに中国政府の今年の目標値付近に達しているのです。

下手に大豆カードを切れば、CPIが目標値を大きく上回り、中国当局が厳しい金融引き締め策を実施せざるを得なくなるリスクが高まるのです。中国の自滅につながりかねません。

さらに米国の大豆生産は、共和党と民主党の支持率が拮抗している州で盛んということで、もし中国が大豆カードを切れば、トランプは中国に対しさらに強硬な姿勢をとってくることは確実です。中間選挙で勝利するためにトランプは有権者に対し、中国への弱腰姿勢を見せることは絶対に出来ないからです。

トランプ、早速当初の2倍の輸入関税を中国側に掛けるようにUSTRに指示しましたね。中間選挙を考えれば、トランプの対応は別に驚くことではありません。

【2018/04/06 ロイター】トランプ米大統領、1000億ドルの対中関税検討をUSTRに指示

中国側が強硬な姿勢をとれば、トランプはさらに強硬な態度を取ってきます。双方の応酬合戦が続けば、中国側の被害の方が大きいに決まっています。中国側が米国側に3752億ドルもの貿易黒字(輸出超過)を抱えているわけですから。

中国側は絶対に米国との輸入関税応酬合戦をエスカレートさせてはいけないのです。中国の経済・金融・政治リスクを高め、習近平政権の寿命を縮めるだけです。

それにも関わらず、中国側が自滅リスクを高める大豆カードを切ってきたということは、何か別の目的を持っていると考えなくてはいけません。

中国側は交渉の容易がある姿勢を示しており、追加関税実施予定日も公表していません。中国側の本当の目的は「交渉」にあるとみて間違いないでしょう。

「人民元高ドル安」は双方にメリットがある

米中は一体どのような交渉をするのでしょうか。それはわかりませんが、一つ考えられることがあります。

それは「人民元高ドル安」につながる協定や密約を結ぶことです。

トランプがドル安を望んでいることは、ドル安が貿易赤字縮小に寄与し、最近も韓国と為替条項の導入で合意したことからも明らかです。

一方中国側も人民元高は悪いことではありません。中国は20年以上人民元国際化の準備を続け、株式市場の海外投資家への開放、世界最大現物金市場の上海金取引所の創設、人民元のSDR入り、元建て原油先物取引の開始等、人民元の国際取引増加につながる金融政策を着実に実行してきました。

人民元高は世界的な人民元の信用拡大につながり、中国が世界の大国であると世界中に示威するために重要です。2000年続いた皇帝支配以来、再び中国が「天下の支配者」として世界の大国に歴史的な意味で復帰する大チャンス。人民元高は中国にとって、再び別の形で「天下」をとるための一つの手段です。

中国は2017年から海外資本規制を本格的に強化してきましたが、これは元安防止策という側面があります。

中国当局から厳しい目を向けられてきた、海航集団(海外資産売却を迫られている)や安邦保険集団(公的管理下に置かれており、前会長が経済犯罪で起訴された)、大連万達(トップが一時拘束された)は、いずれも海外企業の買収を通じて元安を後押ししたコングロマリット企業です。

中国政府系ファンドが株式を全売却したヘッジファンドのブラックストーンは、自身が保有する中国国外不動産資産を海航集団や安邦保険集団に売却してきました。ブラックストーンもまた、元安を後押ししてきたのです。

[2018/03/21]中国政府の規制強化とブラックストーンとの関係

人民元安を後押しした企業に対し中国政府が粛清したり関係を断ち切るというのが、最近の流れです。

中国が切った「大豆」カードも、人民元高ドル安を匂わせるものです。

大豆カードを切ったあとのトランプの「1000億ドル規模の関税」による反撃を見て下さい。米中貿易戦争が過熱、ドル安の流れが強まることが考えられるわけです。

また本当に大豆に関税を掛ければ、中国当局はなりふり構わず金融引き締めをせざるを得なくなります。これは人民元高につながります。

もし中国のインフレ懸念が高まり中国からの資本流出が強まれば、中国は2015-16年と同じように米国債売却に動くでしょう。

「大豆」カード切りが生み出す最後の結末を想像すると、「人民元高ドル安」または「人民元・ドルの共倒れ」という未来が見えてくるのです。

しかし両者は人民元・ドルの共倒れにつながるリスクをとる必要はもちろんありません。人民元高ドル安が互いにとってメリットがある以上は、米国が韓国と為替条項の導入で合意したように、二国間協定を結べばそれで済むことです。

そういうこと、かもしれません。

*********

中国側の「大豆」カード切りは、目的達成のための「先送りはしない」「ここで決める」という覚悟が見えます。

中国側の自滅やトランプ政権の中間選挙での敗北につながりかねない、互いの退路を断つ「大豆」カードを切ってきたわけです。政情不安に極めて敏感な中国側がですよ。

その目的は、決して「大豆への輸入関税」ではありません。株式市場の海外投資家への開放、世界最大現物金市場の上海金取引所の取引、人民元のSDR入り、元建て原油先物取引、中国中央銀行が大きく増やしてきた金準備等にプラスに寄与する何らかの目的達成を中国側が早期に目指していると推測するのは、悪くありません。

為替、その他何かは知りませんが、世界の経済・金融構造を大きく変える政策に関して「先送りはしない」ということ、ではないでしょうか。貿易戦争という「政治ショー」が静まったとしても、世界の大転換は避けられないでしょうね。

まぁどうなるかはわかりませんが、次のことを心に留めておかないとすぐに世界情勢を見失うことは間違いないでしょうね。

"Watch What They Do, Not What They Say."

私が利用しているブリオンボールト。資産防衛に有効とされる海外のゴールドをネットで簡単に購入できます。中国がこれまでしてきたことを考えて、金価格は上がりそうですか?下がりそうですか?

→将来に備えたい方は関連記事一覧へ

→いますぐ備えたい方:口座開設はこちらから-コストが安く済むスポット取引コースが人気です

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ(DRIPの効果)。口座開設までに必要な一連のプロセスを、一から説明しています(株価崩壊後、安値で購入するための準備や金鉱株購入用としてどうぞ)。

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化