しぶとい米国

2019/04/23

今回は最新のIMF報告書をベースに次のことを話したいと思います。

- 世界のマクロ経済状況

- 米国の信用、企業、市場の状況

※今回、画像として利用したソースはすべて記事の一番最後にまとめてリンクを張っておきます。

二極化が進む世界経済

まずは世界のマクロ経済状況ついて簡単に見ていきます。

今月、IMFが世界経済見通しを公表しました。そこには世界経済見通しについてIMFの悲観的スタンスが改めて浮き彫りとなっています。

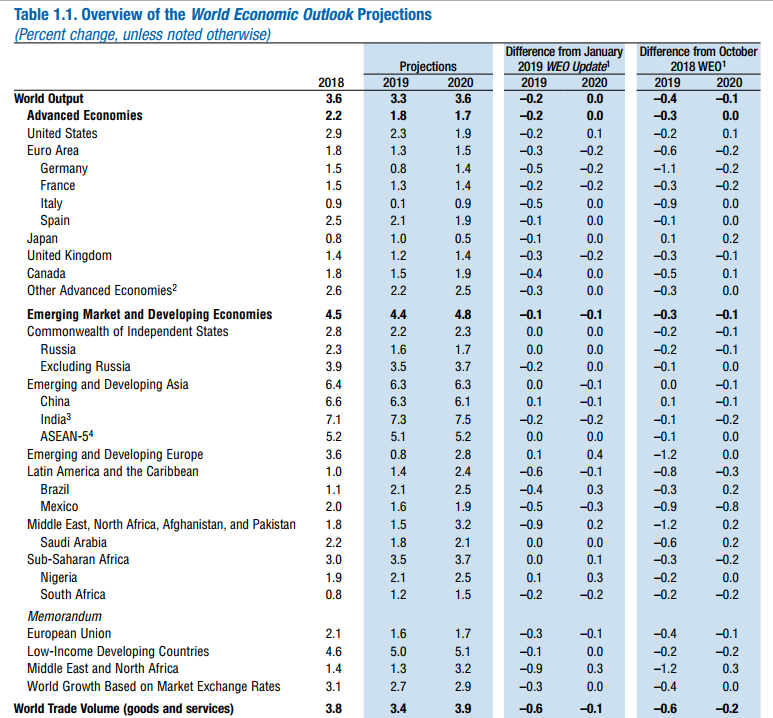

IMFは今年の世界経済成長率を3.3%とし、前回1月の見通しである3.5%から0.2%引き下げました。3.3%という数字は世界経済が縮小した2009年以来の低成長となります。

IMFはここ半年で世界経済成長率を3回も引き下げており、2009年以来の低成長になるとの見通しを出したこともあり、ニュース報道をざっと眺めても悲観的な見出しばかりが目につきます。

IMFが再び世界経済見通しを下げた背景には、米国と中国の間の貿易紛争と関税引き上げ 、多くの国における景況感の低下、金融引き締め環境、政策の不確実性の高まりなどを受けてのことのようです。

今年1月の経済見通しからの2019年GDPの引き下げ幅を見ると、欧州、米国以外のアメリカ大陸、中東、北アフリカ諸国の下げが目立ちます。ドイツ、イタリア、メキシコは-0.5%で、カナダやブラジルが-0.4%、中東・北アフリカは-0.9%です。

一方で米中は印象が異なります。米国も2019年のGDPは前回予測から-0.2%ですが、2020年は+0.1%です。中国に至っては今年のGDP予測は前回から0.1%引き上げとなりました。

またアジアの新興国は今後も好調な経済成長が続くとみられています。

内訳をみるかぎり、「世界経済減速」「米中貿易戦争」という言葉から受ける印象とは大分異なるようです。

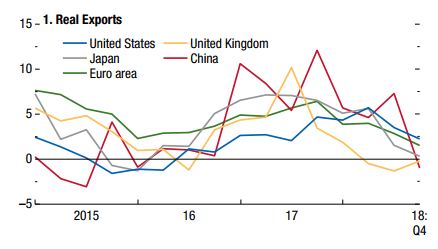

輸出の伸び率を見ると、2017年の終わりごろからどの国も落ち込み始め、昨年第4四半期現在も下げが続いておりどの国も貿易の落ち込みが目立ちます。中国の輸出の伸び率がマイナスとなりました。貿易戦争で対米輸出が大きく落ち込んだためです。

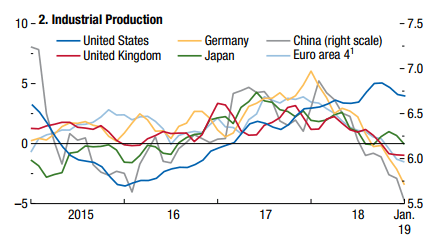

しかし鉱工業生産の伸び率の推移をみると様子は異なります。ドイツ、英国はすでに大きくマイナス化、日本もそれに追随しています。一方で米国の鉱工業生産伸び率はいまだに4%台はありますし、中国は5.5%程度の成長率を示しています。

下図では中国もドイツや英国と並んで鉱工業生産の大きく下がっているように見えますが、これは罠です。中国だけは右軸であり、ここ3年間も「5.5%-7.0%程度」という比較的狭いレンジで好調に推移してきました。

企業の生産活動においては、「米中は好調続く」「日欧は縮小拡大の流れ」という二極化が進んでいます。

続いて先進国の雇用と賃金の動向をみてみましょう。

雇用と賃金の動きをみると、米国は意外に良い流れにあるのかもしれません。賃金が上昇している英国も悪くありません。逆に先行きが怪しいのがドイツと日本です。失業率の低さがピークにあり、賃金の伸びも鈍いですから。

なお、欧州の他の国々の失業率をみるとフランスは9.1%、イタリアは10.6%、スペインは14.2%。欧州全体の労働市場の状況は、上述の内容から受ける印象よりもずっと悪いです。

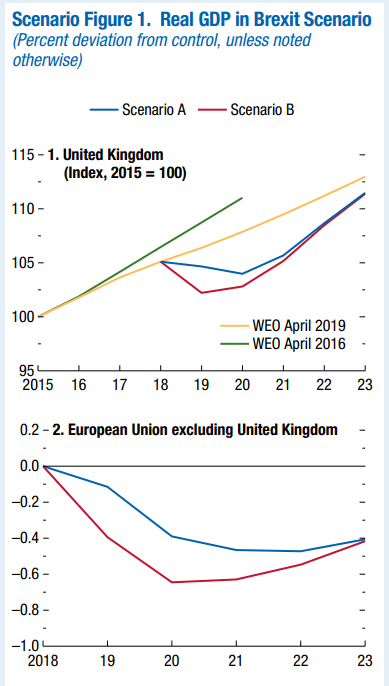

大陸欧州については、合意なきブレグジットというリスクも控えています。ブレグジットは英国が最も被害を受けると思われがちですが、IMFの見解は異なります。

英国は合意なきEU離脱で短期的には貿易障壁の高まりで実質GDPは下がるとみられますが、内需拡大効果で2021年以降は昨年末の水準を超えて中期的に回復できるとしています。

一方のEUは、英国がEUから抜けて内需を拡大することで英国との貿易が減り、その影響が長期的にEU経済を下押しするとみられています。

英国のEU離脱期限が10月末までに延長されましたが、ホッと胸をなでおろしているのはEUのほうではないでしょうか。英国のゴタゴタ事情で延期でき、EUの威厳を保ったままEU経済の不況入りを先送りできたのですから。

このようにいくつかの経済指標を見ていくと、米国と中国という世界二大国の経済は決して悪くありません。

またアジアの新興国は今後も力強く成長していくとみられます。世界の金融緩和の流れという追い風がありますし、中国が消費国へと移行しアジア新興国が中国から製造工場の地位を奪うことも期待されます。

その他新興国についても変に悲観的になりすぎないほうが良いように思います。短期的には経済成長が下押しされるのかもしれませんが、インフラ投資の進展や資源価格の上昇(生産が追い付かないまま需要が伸びそうな流れにある)も今後考えられるわけですから。

本当に心配しなくちゃならないのは日本と大陸欧州です。

日銀やECBの利上げサイクルが始まる前にデフレ化し、今後もマイナス金利の深堀など効果が薄い、望めない、むしろ逆効果となりうる金融緩和しかできませんから、デフレの長期化や、かなりの痛みを伴う経済イベントを経験しない限り十分な経済の回復は望めないでしょう。

日本と大陸欧州はしばらくのあいだ「先進国」ではなく「衰退国」という別区分で考えたほうが誤りが少ないでしょう。悲しいですが。

米国株上昇にファンダメンタルズは関係ない?

以降の内容は、米国に話を絞ります。

米国経済は意外に悪くないように見えることがわかりました。

今度は米国の信用、バリュエーションについてみていきます。

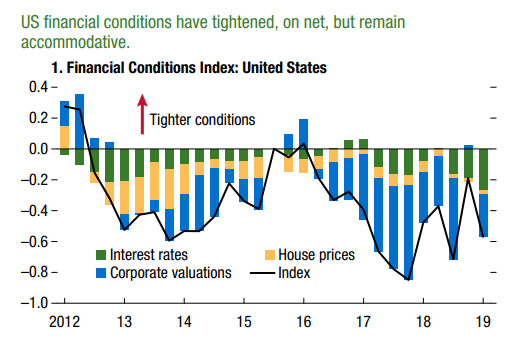

米国の現在の金融の緩和・引き締め傾向を表す指標である金融環境指数(Financial Conditions Index)をみると、2018年に入り米国の金融環境は引き締め傾向に動き始めましたが、Q418-現在にかけては緩和方向に振れ、緩和傾向が続いています。

米国の金融環境指数をみてわかることは、企業のバリュエーションが最も寄与していることです。しかし昨年第3四半期以降は、米国の国債利回りの低下が続いており、金利の低下も米国の金融緩和傾向を下支えしています。

(省略)

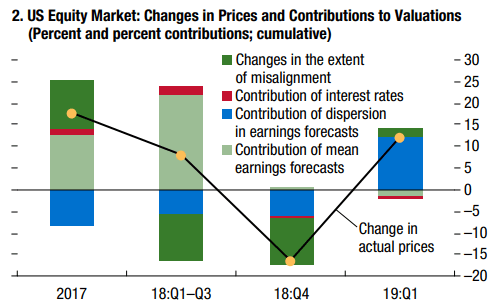

少なくとも、現在の米国株の(少なくとも短期の)値動きは、ファンダメンタルズでは決まっていないように見えます。

米国株上昇にファンダメンタルズは関係ないとは言えない

これまでの米国株の主要な買い手は誰でしたか?

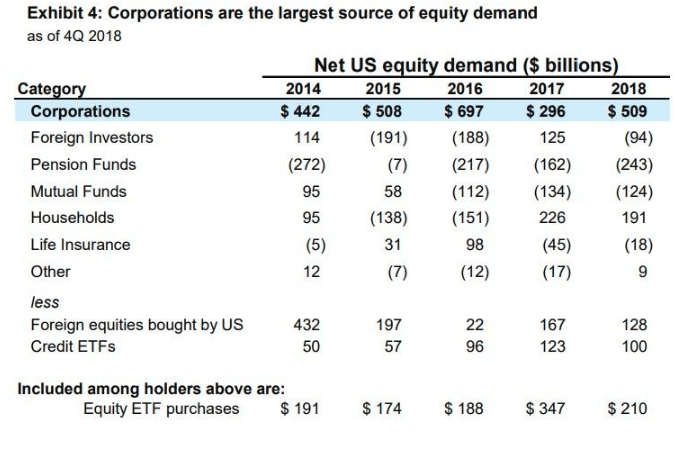

そうです、「米企業」自身です。米国企業の自社株買いによって、これまでの米国株価は支えられてきたのです。

下図は2014-18年における投資家別の米国株買い越し額の推移です。5年間すべてにおいて、米国企業が最大の買い越しをしてきました。毎年平均5000億ドル程度の買い越しをずっと続けてきました。

年金基金や投資信託、生保は売り越しを続けてきました。オルタナティブ投資などにシフトしているものと見られます。海外投資家は米国企業の自社株買い動向を見ながら逆張りで儲けてきたようです。17年以降は個人投資家が買い越していますが、米企業の自社株買いが生んだバブルに乗じてきた感があります。

企業が自社株買いできるのは、自社株買いして株主還元する余裕がある程度の企業業績を残せているためです。

米国市場トータルでみると米国における自社株買いは信用によるお金がつぎ込まれてきました。収益の二極化が進み、巨額の自社株買いを行う企業も一部企業に限られることから自社株買いにつぎ込まれている借入金の額は言われているほどは大きくないかもしれません。

仮に信用が自社株買いに使われているにしても、お金を借りるためには一時的要因を除いた企業業績に問題がないことが大切なわけです。

よって、いまの米国株式相場の根底には結局「企業業績」があるのです。「企業のファンダメンタルズは米国株相場に関係ない」とは言えないわけです。

「信用⇔企業」の相互作用

米国における企業のビジネスサイクル、信用サイクルを見てみましょう。

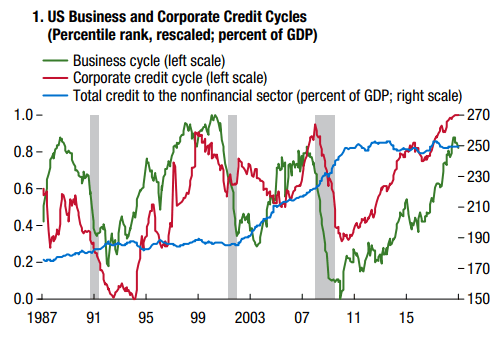

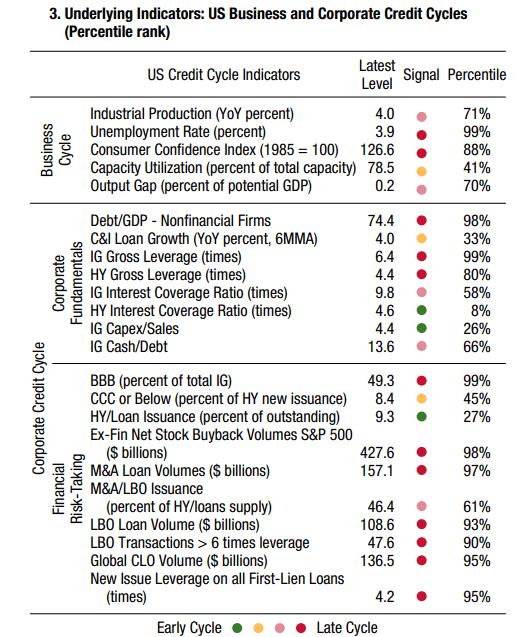

下図の緑線は企業のビジネスサイクル、赤線は信用サイクルを表します。いずれもピーク付近に達してあり、ビジネスサイクルはITバブル崩壊以降で最高水準、信用サイクルに至っては過去最高水準に達しています。

また米国非金融企業に対する信用貸し出しは、グラス・スティーガル法の廃止以降にあたる2000年代から、主にFedによる金融緩和期に大きく上昇し、現在は対GDP比で250%という歴史的水準を維持しています。

信用サイクルについては全部で19の項目がありますが、そのうち過半数の10の項目でサイクルのピーク付近にあるという、非常に危険な状況にあるのです。

信用サイクルが急降下すると、市場サイクル、景気サイクル、企業サイクル、さらには投資家心理のサイクルにも影響を及ぼして皆一斉に急降下するよう作用する傾向にあります。

信用はあらゆる経済活動、金融活動、投資活動の原動力、燃料ですから。

米国経済は思ったより良いと書きましたが、信用サイクルが崩壊すれば米国の経済成長率が一時的に大きくマイナス化してもおかしくありません。

企業の自社株買いが米国株を支えてきましたが、信用サイクルが崩壊すれば企業サイクルにも波及し、業績が一気に低迷して自社株買いをする余裕もなくなるかもしれません。

・・・

まとめると次のようなことが考えられるということです。信用サイクルが崩壊すると...

- 減収+高い営業レバレッジ→減収以上にひどい減益→EPS大幅減少(最悪赤字)

- 大幅減益→株主還元の原資が大幅減少→自社株買いは真っ先にカット→EPSを下押し

他方、最初の方で話したように米国の金融環境は主に企業のバリュエーションによって決まりました。「信用サイクルが企業サイクルを決める」だけではなく、「企業サイクルが信用サイクルを決める」という逆方向も言えるわけです。

「信用⇔企業」という2つの要因とこれら要因同士の相互作用の動向が、米国株を左右することになります。

今後はFedが再び金融緩和をする可能性がありますが、これがどのような力学を生むのか。

前回のFedの利下げ再開後1年余りでリーマン・ショックが起こったわけですが...

画像ソース

[IMF]World Economic Outlook Reports

[IMF]Global Financial Stability Reports

[Zero Hedge]Banning Buybacks Would Crash The Market, Goldman Warns

[Cision]S&P 500 Q4 2018 Buybacks Set 4th Consecutive Quarterly Record at $223 Billion; 2018 Sets Record $806 Billion

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化