中央銀行国際金融システムに対立する言動が表立ってきている

2017/03/02

2月に入った辺りから、欧米で既存の中央銀行国際金融システムや体制への批判的言動や、国際金融システムが抱えるリスクを口にする報道をよく目にするようになりました。これらはいずれ、私たちの生活にさえ直結する方向に向かうことが予想されます。

米国での動き

米国ではFRB体制に明確にNOを突きつける声が表立って出始めています。

その嚆矢となったのが、米国共和党下院議員で、米国の経済・金融関連の連邦機関を監督する金融サービス委員会副委員長のパトリック・マクヘンリー氏が、1月31日付けでFRBのイエレン議長に対して書簡を送ったことです。

書簡の内容は、FRBが米国民にほとんど何も知らせないまま、裏で国際金融組織のメンバーと不透明な交渉を続けて勝手に国際金融ルールをつくって、それを米国に押し付けてきた行為を率直に批難するものです。金融安定理事会、バーゼル委員会、保険監督者国際機構(いずれも国際決済銀行内に事務局が置かれている)といった具体的な国際金融組織名も挙げながら、FRBのこれまでの進め方を痛烈に批判しています。

→実際の書簡

さらに2月後半には金融サービス委員会委員長を務めるジェブ・ヘンサーリング氏およびその他33名の共和党議員のメンバーがイエレン氏に対して、トランプがFRB理事の空席3名のメンバーを選出するまでは新たな規制をつくることは許さない、もしそうするのであれば米議員たちがFRBによる新規制導入の動きを止めるとの旨の書簡を送っています。

【Bloomberg】Republicans Call on Fed to Halt Rules Until Trump's Picks Are in Place

このように米国では共和党の議員が中心となってFRBの権限を押さえ込もうとする動きが出始めているのです。事実上のFRBへの宣戦布告と考えて良いでしょう。

マクヘンリー氏がイエレン氏に書簡を送った数日後にはトランプが金融規制改革法(ドッド・フランク法)の撤廃を求める大統領令に署名しましたが、ドッド・フランク法は金融サービス委員会が最も問題視している事柄です。

ドッド・フランク法は2007年のサブプライムローン危機以降の金融危機後の2010年に成立した法律で、当該金融危機で瀕死となった"大きすぎて潰せない"巨大金融機関(AIG、バンクオブアメリカなど)に対して巨額の税金注入(ベイルアウト)による救済をしたことへの反省から、今後金融機関を税金で救済するハメにならないよう規制しようとする法律です。表向きは。

しかし実際にはドッド・フランク法は、米国金融機関による活動を安定化させるための規制ではなく、むしろ米国経済の発展に必要な活動を阻害している方向に働いてきたのです。規制強化により融資やその他サービスを従来どおりに顧客に提供できなくなったり、リスク規制に関わる事務処理が大きく増えて時間的・金銭的にコストが増えて経営を苦しめているのです。

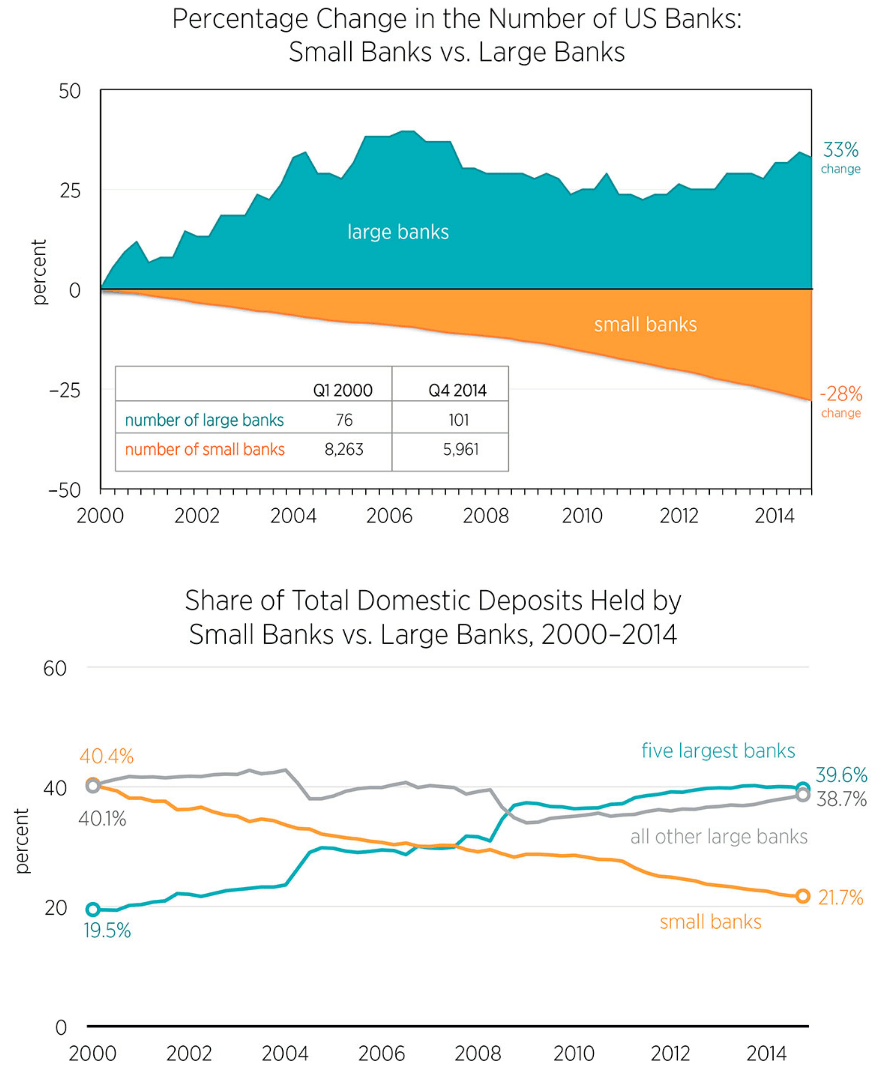

特に前回の金融危機に何の責任もない、資産100億ドル以下の小規模金融機関が最も苦しめられています。ドッド・フランク法が成立した2010年以降は小規模金融機関の数や預金額の減少スピードがいままで以上に早まっているように見えます。一方で金融危機の諸悪の根源であるはずの大規模金融機関への影響は小規模金融機関ほどは大きくありません。

画像ソース:Mercatus Center at George Mason University

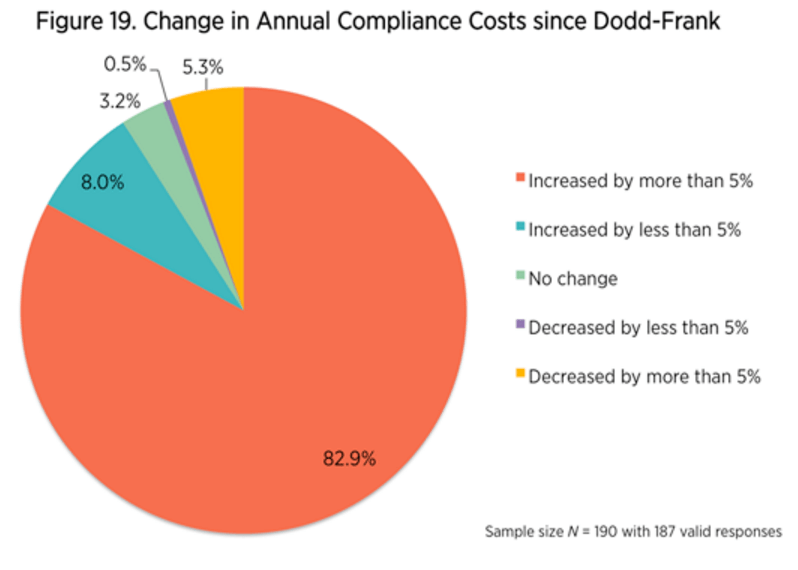

200の小規模金融機関に対するあるアンケート調査でも、9割以上がドッド・フランク法によってコンプライアンスコスト(法律等によって義務付けられた処理を行うために掛かる費用)が増えた、8割以上が5%以上コンプライアンスコストが増えたと回答していますから、ドッド・フランク法は小規模金融機関にかなりの重荷となっていることがうかがえます。

画像ソース:Mercatus Center at George Mason University

このようにドッド・フランク法は何の罪もない地方の金融機関を最も抑圧しており、米国の草の根の経済・金融活動を停滞させ、米国経済を真綿で締め上げる方向に作用するという結果につながっているのです。金融サービス委員会が最も問題視しているのはこの点です。

またドッド・フランク法には預金保護のための機関である連邦預金保険公社(FDIC)が、経営に窮した非銀行金融機関(デリバティブを扱う金融機関も含まれるでしょう)を救済できる権限が埋め込まれています。つまり預金者を救済するために使われるはずだった、金融機関から集めた資金を、ビジネスに窮した腐った金融機関の救済に利用されるのです(→ソース)。この点も金融サービス委員会は問題視しています。

要はドッド・フランク法は決して巨大金融機関をターゲットとした規制と呼べる代物ではなく、むしろ地方の金融機関をさらに窮地に立たせて米国の経済を根こそぎ腐らせる法律だと言わざるを得ないわけです。

トランプや共和党議員がトップにつく金融サービス委員会はドッド・フランク法反対の立場ですが、FRBのイエレン議長はドッド・フランク法賛成の立場です。金融規制を巡って米国の中央銀行に対立する動きが出ていることがはっきりわかるでしょう。

金融規制を巡るFRBとの権力闘争の動向については、例えばこんなことが既に起こっています。

2月11日、米国連邦金融機関検査協議会(FFIEC)の議長でFRBの理事も務めるダニエル・タルーロ氏が、4月5日付けでFRBを辞職するとの報道が出ました。彼はドッド・フランク法の成立を含め金融規制の構築に尽力してきた人物のようです。彼の辞職によりFRB理事の空席が1つ増えて3つになりました。

【Reuter】Top Federal Reserve official resigns as bank deregulation looms

2月13日に18の米国の地域金融機関のCEOたちが共和党・民主党のトップ議員たちに書簡を送り、資本規制の緩和や、ドッドフランク法に埋め込まれているデビットカード取引の手数料制限に関する条項を撤廃してほしいと要望を出しています。

【Bloomberg】Banks Ask Lawmakers to Ease Capital Rules, End Card Fee Cap

書簡を出した金融機関の一つがU.S.バンコープという企業ですが、トランプがこの企業のCEOをFRB理事会のメンバーに指名するのではという噂もあります。

U.S.バンコープのCEOリチャード・デービス氏は2006年からCEOを務めており、サブプライムローン危機以降の金融危機でも大きなダメージを被ることなく、すぐに業績を回復させた手腕の持ち主です。あのウォーレン・バフェット氏がCEOを務めるバークシャー・ハサウェイが株式の2.95%を保有している(2016年12月31日現在)くらいですから、リスク管理の実力が非常に高い優秀な銀行家なのでしょう。

まだまだ今後の動きがどうなるかはわかりませんが、どうもFRBの方が包囲網を固められてきているようにも見えます。もしFRB理事にデービス氏が選出されることがあれば、FRBに敵対する勢力にバフェット氏の影もかなりチラついてきます。

欧州での動き

続いて欧州にも目を向けてみましょう。米国でのドッド・フランク法離脱への動きは、いままでの国際金融体制自体の崩壊にもつながりかねないとの意見が欧州で巻き起こっています。その典型的な人物が欧州中央銀行(ECB)のドラギ総裁です。銀行ルールの規制緩和は金融の安定化をおびやかしかねないと米国の動きを牽制しています。

【Reuter】Trump banking review raises fears for global standards talks

また最近では、欧州委員会の副委員長が同じく米国の動きに危惧しており、米国は欧州資本市場にアクセスできなくなる可能性があるとかなり踏み込んだ発言を行っています。

どうやら米国が欧州との間で定めた、クロスボーダー取引の標準化に関するルールから離脱することで、欧米間のデリバティブ取引の清算に影響が出ることをはじめ、会計基準、信用格付け、価格ベンチマーク、金融取引等の記録に関するあらゆる国際的仕組みを見直さざるを得ないようです。

【Bloomberg】Trump Regulation Rollback May Threaten U.S. Firms' EU Access

※equivalence decisionsというのがキーワードですが、どうやらクロスボーダーの店頭デリバティブ取引の規制緩和にも大きく関連するようです。欧州委員会副委員長も深く関与しているようです。彼が危惧しているのは、クロスボーダーの店頭デリバティブ取引の規制緩和要件が失われる、つまりデリバティブ取引が規制の方向に向かうことのようですね。

→参考

つまり欧州委員会の副委員長は、自分も一部関与して築き上げた国際金融市場の仕組みをトランプがぶっ壊そうとしているぞと言っているのです。それだけ彼自身の身を案じているということでしょう。そうでなければこんな衝撃的な発言はしないでしょう。

さらに3月2日にはECB理事会のメンバーで監査委員会の副委員長も務めるSabine Lautenschläger氏は、(EU離脱に向かっている)イギリスの銀行に対して、欧州で金融業務を行いたいなら、早いうちにこれからもECBの監視の下でEUのルールを遵守する姿勢を見せるよう促す発言をしており、まるで恫喝めいたことを公に話しています。

【Reuter】UK banks need to build operations in EU post-Brexit - ECB

背景にはユーロ建てのデリバティブ取引の清算業務をロンドンの金融機関が担っており、イギリスのEU離脱に伴い金融ルールまでも変更となってしまえば、ユーロ建てデリバティブ市場の決済システムが滞ってデリバティブ市場が崩壊、大惨事を招くというとんでもないリスクが顕在化する恐れがあります。

ECBや欧州委員会のメンバーの発言を聞いていると、どうやらデリバティブ取引が現在でも国際金融市場のアキレス腱となっているようです。

欧州ではECBや欧州委員会といったEU中枢のメンバーが従来の国際金融体制維持を訴えていますが、一方でそれに反対する意見も出てきています。

例えばECB等が重要性を訴えてきた、国際的な資本規制に関するルールを定めるバーゼル3が当初は1月にも承認される予定でしたが、ドイツ銀行など欧州の一部の金融機関の反対もありバーゼル3の承認は延期されています。

【Bloomberg】Global Bank Capital-Rule Revamp Postponed as Europe Digs In

フランスのルペン大統領候補の主任経済アドバイザーを務めるバーナード・モノット氏は、昨年夏ごろからブラックロック、バークレイズ、UBSのストラテジストやアナリストらと会談し、フランスのユーロ離脱に関するプランについて話し合ったことをインタビューで認めています。

【Bloomberg】Le Pen Aides Met UBS, BlackRock, Barclays to Explain Euro Exit

ルペン陣営は通貨をユーロからフランに戻し、通貨発行権をECBからフランス政府の手に戻すことを公約として掲げています。これはECB等に対する明確な敵対行為なのですが、モノット氏の発言はECB等の陣営に宣戦布告するための後ろ盾をすでに得ていることを匂わせています。

さらには欧州の中央銀行のなかに、他国の中央銀行等に預けている金準備を自らの金庫に戻す動きも現れ始めています。

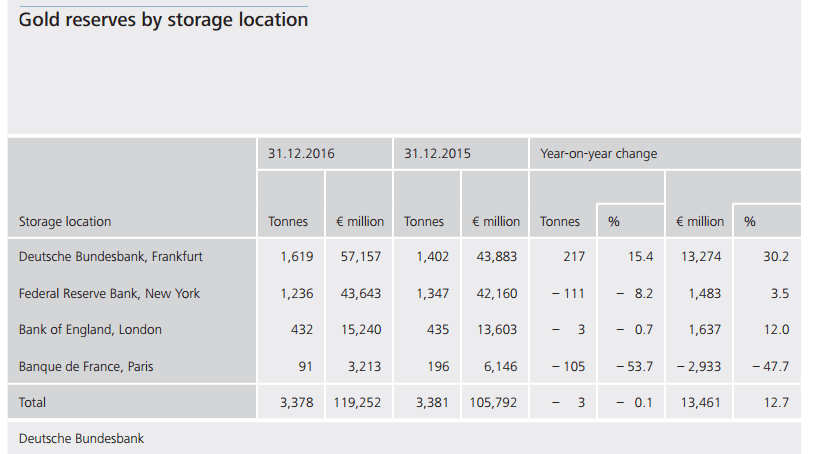

オランダ中央銀行は2014年にニューヨーク連銀に預けていた122.5トンの金準備をオランダ中銀の金庫に戻していますし、ドイツ中央銀行も現在、2012年に立てた「2020年までに金準備の半分をドイツ中銀の金庫で保管する」計画を実行中です。

ドイツ中央銀行の金準備を自国に戻す作業は計画を上回るペースで進んでおり、2016年末の時点で保有する金準備の48%近くを戻すことに成功しているようです。このペースでは今年のうちに目標は達成できるでしょう。

画像ソース:ドイツ中央銀行

オランダやドイツの中央銀行の動きは、従来の国際金融体制が崩壊した場合に備えた対策だと言えます。彼らは本音では決してECB等を信頼しておらず、EU崩壊すら念頭に置いていると言えるでしょう。

事実、ドイツではEU崩壊が万が一起こりマルクの発行が迫られたときに、ドイツ中央銀行の金準備を裏づけとして利用する必要があるだろうとの意見もでているようなのです(→ソース)。

こうした図柄を見ると、欧州でも金融面でECBや欧州委員会といった勢力に反対する動きというのがはっきりと出てきているのです。

上にもあげたLautenschläger氏は3月2日、フランスのEU離脱の動きに関してとんでもない発言をしています。

【Reuter】ECB's Lautenschlaeger sees no Frexit after Brexit, or stocks crash"…to be very clear I have no contingency plan for France exiting (the EU)because I don't believe France will exit."

(はっきり述べておくが、私はフランスのEU離脱という不測の事態への対応策を何も持っていない。何故なら私はフランスが離脱するとは信じていないからだ。)

どうやらECBや欧州委員会といった既存勢力が精神的に追い詰められているようです。

**********

現在の世界の金融システムは中央銀行が主導してきましたが、事実を見ていく限り欧米で中央銀行に敵対する勢力がどんどん現れてきており、中央銀行との熾烈な権力闘争に発展する公算が高まっています。

どのような進み方をするにしろ、これは国際金融システムや通貨価値に大きなダメージを与えることは必至でしょう。何故なら金融システムの根幹を成す通貨発行権をFRB、ECB等の中央銀行が握っているのですから。

通貨の価値にまで影響を与えるということは、最終的には私たちの生活にも直結する話になっていくのです。現在の世界の金融面での動きは決して他人事で済まされる話ではありません。

金融システムを知り尽くした男、元FRB総裁のグリーンスパン氏が代替通貨としてのゴールドの価値を訴えていますが、彼の話にも耳を傾ける必要があるでしょう。

【World Gold Council】Gold Investor, February 2017

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化