米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

2017/09/04

米国の生命保険業界の経営上のリスクについて興味を持ってしまったので、個人的に調査したことを備忘録として残しておきます。

米国の生命保険業界のリスクに興味を持ったきっかけは、次のニュース。

【2017/08/30 ブルームバーグ】再び暴落なら保険業界に金融危機よりひどい打撃-ブラックロック

2008年の金融危機で手ひどい損失を被った保険業界が、再び市場の暴落に見舞われたらどうなるか。世界最大の資産運用会社である米ブラックロックが、同業界による5兆ドル(約545兆円)相当の米国投資を検証した結果、当時よりもひどい打撃を受けるという答えが導き出された。

ブラックロックが500社余りの保険会社の監督当局への届け出を分析し、約10年前と同じような下降局面を想定してポートフォリオをモデル化したところ、全米の保険契約の支払い義務に備えて運用する資産の価値は、動産保険および損害保険260社余りで平均11%減少。先の危機のどん底で被った「時価評価」での損失と比べても、著しく急激な資産の目減りが起きるとブラックロックは推計した。

保険会社による5兆ドル規模の米国投資の資産価値が11%減少するということは、先の金融危機級のクライシスが再来した場合、単純計算で5500億ドルという巨額の資産の目減りが起こりうると報道していることになります。

金融危機と保険会社と聞くと、巨額のCDSの引き受けにより、先の金融危機で保険金を支払えなくなり破綻したAIGを思い出しますが、AIGの2008-9年の純損失額の合計は1120億ドル程度ですから、5500億ドルという数字がいかに巨額であるかを思い知らされます。

上の報道は保険業界全般の話ですが、今回私が興味を持ったのはその中の米国の生命保険業界についてです。

何故米国の生保業界に興味を持ったのかというと、今後の世界の中央銀行による金融引き締め方向への流れ等を踏まえ、長期的な長期金利上昇リスクを考えざるを得ないからです。

生保会社が契約期間の長い保険商品を販売している関係上、金利リスクが業績に大きな影響を与えうる生保業界のリスクについて興味を持ったわけです(米国なのは世界最大の生保市場だからです)。

長期的な長期金利の上昇という仮定のもとで米国の生保業界を調べてみると、どうも潜在的な流動性リスクの顕在化を心配しないといけないように思えてきました。

キーワードは「変額年金保険」と「契約者貸出」です。

低金利環境が米国生保業界の資産構造を金利上昇局面に弱くしている

保険会社は被保険者から得られる保険料を、社債等の運用により利益を得るビジネスモデルであることや、保険商品に何らかの運用最低保証を設定している都合上、現在のような低金利環境は生保業界にとって大きな逆風となってきました。

下図のように生保会社の投資収益率は2011年から現在まで低下傾向にあり、2008年のAIGショック以来、今日までそれ以前の投資収益率の水準に全く戻れていません。

画像ソース:ブルームバーグ

2014年あたりから、各保険会社が高利回りを求めて、プライベートエクイティや不動産投資など、よりリスキーで流動性の低い商品への運用比率を増やしてきました。

米国の生保会社の資産ポートフォリオ(一般勘定)の70%程度は公社債(その多くは満期の長い社債)で運用されてきましたが、当時は低金利環境に加え、企業年金基金等の機関投資家が利回りを求めて社債の購入を増やしていたので、運用利回りの低下に困った米国の生保会社はリスキーなオルタナティブ投資に手を出していったのです。

【2014/06/03 ロイター】焦点:米国の保険会社、高利回り求め代替投資に着目

American Council of Life Insurers(ACLI)という、米国の生命保険業界団体の統計資料を見てみると、2015年の米国生保会社の一般勘定の不動産投資総額(MBSは除く)は4380億ドル、デリバティブ資産総額は539億ドル、その他資産は1780億ドルあります。

2005年と比較すると、不動産投資総額は約44%、その他資産は約90%増えてました(2005年のデリバティブ資産額は載っていません)。

ゴールドマンサックスによる300社以上の(生保のみならず)保険会社の調査結果を踏まえると、プライベートエクイティやヘッジファンドへの投資を増やしていったようです。

【2017/08/30 Bloomberg】BlackRock Finds More Risk Assets at Insurers Than '08

ブラックロックによる保険業界の莫大な評価損の見積もりは、このように保険会社が株式やハイイールド債に加え、プライベートエクイティといった、リスキーで流動性が相対的に低いオルタナティブ投資を増やしていったことがその根拠にあるのです。

ゴールドマンによる調査によると、すでに保険会社によるオルタナティブ投資熱は天井付近にいる、または天井から落ち始めているようで、不動産投資やヘッジファンドへの投資額は2015年から減少しています。

しかしブラックロックによると、リスキーな資産へのポートフォリオ配分を増やす投資戦略は簡単に戻せるものではなく、今後永続化していく可能性もあるとのことです。

生命保険会社は低金利環境で赤字化を防ぐために、プライベートエクイティなどのリスキーな投資商品に手を出してしまった結果、今度は逆に金利上昇局面に弱いポートフォリオ構造に変遷しているようです。

運用資産が金利上昇局面に脆弱となり、今後の長期的な金利上昇が仮に起こって巨額の損失を出しても、それが帳簿上の評価損だけで済むのであれば、必ずしも絶望的とまではいえません。

問題は流動性です。つまり必要なときに十分な現金を用意できない、これが一番の問題です。かつてのAIGも金融危機による膨大な額のCDSの保険金要求がCDS購入者から一斉に集まったことで、一瞬で現金不足に陥り、政府資金の資本注入による救済に追い込まれました。

どうも米国の生保会社のなかには、今後長期金利が長期的に上昇した場合に流動性危機に陥るところも出てくるのでは?と思って仕方ありません。

変額年金保険という、金利上昇に弱い商品の大量販売

米国の生命保険業界は1980年代以降、金利感応型商品と呼ばれる、積立保険料部分を金融商品化した投資信託色の濃い商品の販売に力を注ぐことで、ビジネス規模を拡大してきました。

その中でも特に成長したのが、変額年金保険(アニュイティの一種)という商品です。

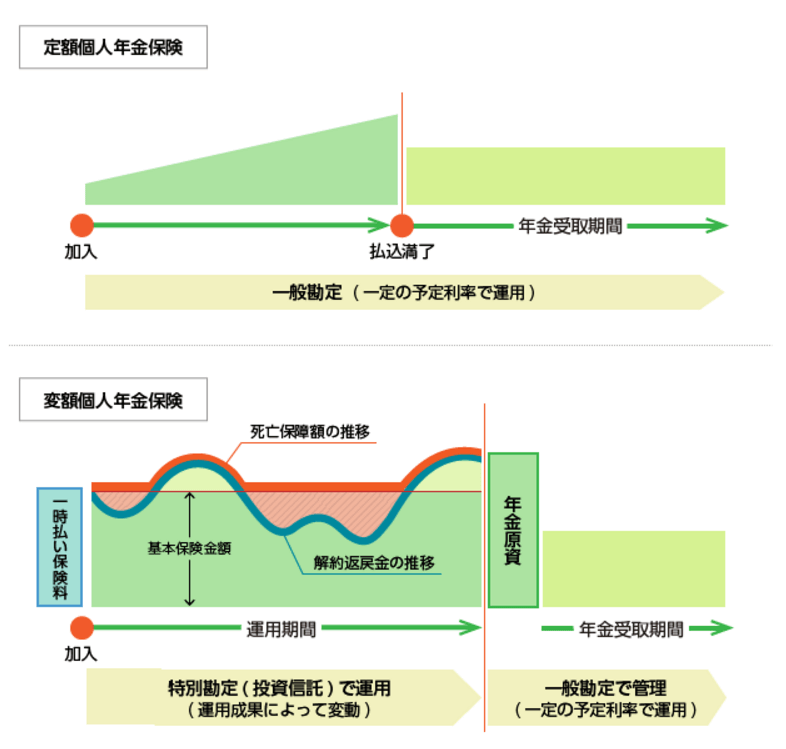

変額年金保険とは保険料を投資信託(ミューチュアル・ファンド)等で運用して、運用成果によって将来の年金額や解約払戻金、死亡保障額が変動する商品のことです。

一般的には在職中の被保険者が一時払い(契約時に一括で支払う方法)で保険料を納め、10年、20年の運用期間を経て、退職にあわせて一定期間または一生涯、年金を受けることになります。

変額年金保険は「運用期間」と「年金受取期間」という二つの期間があり、運用期間中は「分離勘定」(日本では「特別勘定」と呼ばれる)において、契約者本人の責任で主に株式で運用されます。そして運用期間を終え、年金受取期間に入ると、その他保険と同じように生保会社が一定の予定利率で運用することになります(公社債メイン)。

画像ソース:図解!保険の用語集

1980年代の金融自由化以降は、ブラックマンデーやジャンク債バブルの崩壊、ITバブルの崩壊等の紆余曲折はありながらも、中央銀行の低金利政策の恩恵もあり株価は上昇を続けてきましたから、市場好調時に運用成果が増える変額年金保険は人気商品であり続けました。

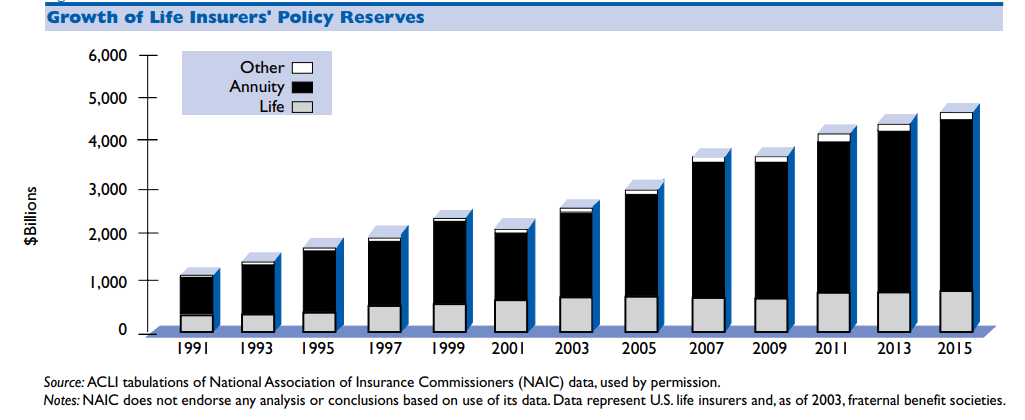

その結果、保険料収入(再保険分は除く)で見ると、年金保険が生命保険会社の既契約商品に占める割合は50%を少し超える水準で推移しており、責任準備金で見ると年金保険の占有率は6割程度あります。

生命保険商品は生命保険、年金保険(アニュイティ)、医療保険の3つに分けられますが、年金保険が生命保険業界の主力商品というわけです。それに最も貢献したのが変額年金保険、ということです。

画像ソース:ACLI

しかし今後、中央銀行が量的金融引き締め政策へと舵を切らざるを得なくなるなどし、長期的に金利が上昇するとなると、話は全く変わります。

金利が上がれば、わざわざリスクの高い株式ではなく、低リスクで安定した利子収入を得られる債券の魅力が増しますから、今日のバブル市場において当然株価は下がります。

そうなると多くが株式で運用されている変額年金保険の運用パフォーマンスはマイナス化しますから、当然変額年金保険への魅力は大きく下がります。

変額年金保険はあくまでも保険商品であり、何らかの元本に関わる最低保証が付与されていることが一般的なので(例えば年金支払い期間に元本の5-7%程度の年間最低年金引き出し額の保証など)、年金収入が必ずしもすべてなくなるわけではありません。

しかし受け取れる年金収入が不十分であることには変わりありませんから、人によっては運用期間中に年金保険を解約し、受け取った解約払戻金を別の運用に回したくなることでしょう。

もし金利上昇に伴う株価下落により、変額年金保険の解約が一気に進んでしまえば、生命保険会社は資金繰りに窮する可能性が出てきます。

生命保険会社は資産を売却するか銀行等から借りて資金調達しなければなりませんが、金利上昇局面では資産は売れても安値ですし、銀行から借りるとなると高金利で借りざるを得ませんから、生命保険会社の資金繰りはかなり厳しくなることが予想されます。

しかし変額年金保険は簡単には引き出せない仕組みになっています。定年前に引き出した場合に掛かるペナルティや、キャンセル料(サレンダー・チャージ)、それに税金面の優遇も消えてしまうため、そうやすやすと引き出すことはできません。

そう考えると生命保険会社の資金繰りのリスクはそこまで気にしなくて良いと思うかもしれません。

...いや、現実派そんなに甘くありません。

契約者貸付という爆弾

残念ながら生命保険会社のビジネスモデルには一つ、とても大きな爆弾が潜んでいます。

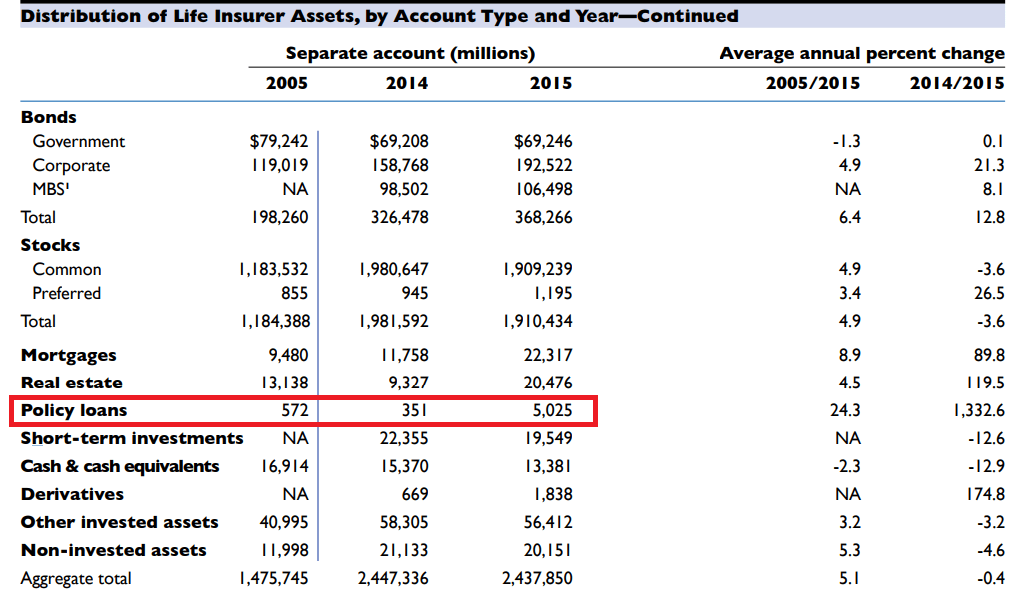

それは「契約者貸付」(Policy Loan)というサービスです。

契約者貸付とは、生命保険会社が保険契約者に対し、契約保険商品の解約払戻金を担保に、解約払戻金の7-9割程度を限度に貸付を行うサービスのことです。

ポイントは3つ。一つは契約者は必要最小限の書類の記入・提出で貸付を簡単に受けられることです。解約払戻金という確実な担保が存在するため、銀行ローンとは異なり、信用度も大した障害とはならず、簡単に借りられてしまいます。

二つ目は銀行からの貸付とは異なり、契約者貸付には返済期限がないことです。解約払戻金を担保に借りており、「借入残高<解約払戻金」となるまでは、いつでも好きなときに元利返済OKとなります。

【参考:Loan.com】What is a Life Insurance Policy Loan?

上の二つのポイントは、保険契約者が簡単で気軽に契約金貸付を受けられる仕組みであることを意味します。

そして最後のポイントは、契約者貸付金利は保険契約年度によって決まる場合があることです。銀行貸付では貸付日前後の市中金利を基に金利が算出されますが、契約者貸付のなかには契約年度付近の市中金利を基に金利が決まるものがあるということです。

例えば2017年に購入した保険商品に付随した契約者貸付の金利が3%であり、10年後に市中金利が6%のときに契約者貸付を利用した場合、貸付金利は3%のままである、というわけです。

これら契約者貸付の3つの性質が、今後長期的に金利が上昇した場合に生命保険会社の首を大きく締めるのではないか?と個人的に考えています。

何故なら変額年金保険の購入者が運用パフォーマンスに満足できず、自由に解約もできない場合、契約者貸付を利用してより高利回りの投資商品(債券等)で運用したい人が増える可能性を否定できないからです。

もし契約者貸付が殺到してしまえば、やはり生命保険会社は資産の売却か銀行等から借りて資金を集めなければなりませんが、金利上昇期は資金繰り問題に発展します。

実は1960年代半ばから1980年に掛けて、生保業界は3回の経営危機に見舞われましたが、そのすべてにおいて契約者貸付の急増により生保業界が資金繰りに窮したという前例があるのです。

環境変化と生命保険会社-アメリカにおける経営危機と生保会社の対応-(PDF)

特に酷かったのは1979-80年の危機で、当時米国は高インフレ環境で金利上昇局面にありました。このとき保険契約を結んでいた企業が契約者貸付を利用し、当時15%の高利回りだった財務省短期証券(Treasury Bill)に投資して利ざやを稼ぐ行動に出たのです。

生保会社は貸付に伴う資金の流出だけでなく、当時主力であった終身保険の販売不振や解約の増加も重なってしまいました。

生保会社は資金を賄おうにも、手持ちの有価証券を3-4割下げて売却するか、銀行から年率20%以上の法外な金利でカネを借りることで資金を調達しなければならなかったのです。

これらが重なり生保業界は流動性危機に陥り、生保業界の構造そのものの崩壊さえ危ぶまれたのです。

過去の金利上昇局面で、契約者貸付による生保会社の流動性危機が生じたのですから、当然今後の長期的な金利上昇局面を予測するうえで、似たような流動性危機の再来はリスクとして無視することはできません。

変動年金保険等、金利反応型商品(の一部分)が運用されている分離勘定の約2/3が個人、残り1/3が企業の運用部分です。

現在3750億ドルの年金負債を米国企業が抱えていることを考えれば、米国企業が金利上昇局面で利ざやを求めて契約金貸付を利用することは現実的だと思えるのですが...もちろん個人による利用もあるかもしれません。

ACLIのデータを見ると、分離勘定の契約金貸付の額が2014年では3.51億ドルでしたが、2015年には50億ドルにまで急増しているんですよね。怪しい兆候であると見るべきなのでしょうか...?

画像ソース:ACLI

2017年4月1日現在、生保会社の契約者貸付利率は3.00-5.75%というところが多いようです。生保会社によっては貸付利率は変額年金で1.12%という、極めて低率なところもあるようです。

過去に契約した人はより高率の貸付利率が設定されているでしょうが、保険業界は既存の契約者に対する保険商品の乗換えをプッシュしてきた(悪しき)習慣があり、商品販売の多くは既存契約者への販売のようです。

つまり既契約の人たちも、比較的契約時期が最近の人が増えているということです。これは契約済み保険商品の契約者貸付利率が少しずつ引き下がっていることを意味します。当然、契約金貸付利用ラッシュに対する脆弱性を徐々に高めている行動です。

現在の低金利環境であれば、利率が3%もあれば十分高いように思えますが、今後想像以上に金利が上昇する可能性も否定できず、3%程度では必ずしも十分高い利率とは言い切れません。

少なくとも貸付利率が1.12%という極めて低金利の生保会社は、とんでもない爆弾を背負っているように思えますが。

**********

生保会社は低金利環境によってビジネスモデルが弱くなっていったといわれていますが、業界の実態を調べていくと、どうも金利が長期的に上昇したときにとんでもないリスクが顕在化する可能性が見えてきました。

今回話したリスクは顕在化するにしても10年先の話かもしれませんが、新たに契約する場合や投資する場合は、無視できないリスクなのではないでしょうか。

顧客としてや投資家として生保会社に関わるときは、少なくとも契約者貸付の利率だけは確認したほうが良さそうです。契約者貸付利率の低い商品を長年提供している会社は、その会社の生命が将来保証されていないかもしれませんので。

【参考書籍】今回の記事はこちらの本を参考にして作成しました。

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化