中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

2018/07/17

中国は貿易戦争の勃発により高インフレリスクが出てきた。一方で中国金融当局はシャドーバンキングバブル崩壊を防ぐために金融緩和策を続けてきた。それを続ければ中国の高インフレに拍車が掛かってしまう。しかしインフレを食い止めるために金融引き締め策を講じれば...そういうことだ。

中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

中国の大豆といった食料品やエネルギーへの追加関税は、中国内外の金融経済にも大きな転換をもたらすかもしれません。

いま見たように、世界の大豆在庫量が急減する見通しであることから、中国の大豆輸入コストは今後大きく上昇し、中国のインフレ率の高まりが懸念されます。

そうなると、中国人民銀行は高インフレを抑えるために金融引き締め策を取らざるを得なくなります。

中国は共産党一党独裁社会主義システムという政治体制をとっていることから、中国国民の生活に直結する物価上昇は政情不安を招く恐れがあります。そう考えると、中国中央銀行は金融引き締めをしなければなりません。

しかし金融引き締めを行えば、中国の不動産バブル・シャドーバンキングシステムがハードランディングするでしょう。

現在、中国当局は中国企業の債務急増問題に対応して、デレバレッジ(債務圧縮)策を強化しています。

借入のコスト上昇と与信の縮小で民間企業と地方政府の資金調達を抑制し、債務の増加を防ごうとしています。

6月終わりには、国家発展改革委員会(NDRC)が報告書を公表し、不動産開発業者が借換以外の目的でオフショア債券を発行することを制限する意向を示しました。

不動産開発業者が利益に見合わない多額の対外債務を抱えてきたためだとしています。

一方で中国人民銀行は金融引き締め策を渋っています。むしろ最近は緩和気味の政策を取っています。

6月、Fedは政策金利を0.25%引き上げましたが、中国人民銀行は市場予想に反して政策金利(リバースレポ金利)の引き上げを見送りました。

それどころか、中国人民銀行はリバースレポを通じて短期金融市場に対して約700億元の資金を供給しました。

さらに7月5日は預金準備率の引き下げ(銀行が信用創造可能な上限額の引き上げ)という金融緩和策を実行しました。

つまり中国金融当局は、中国企業の債務圧縮策で金融大危機を引き起こさないように、金融緩和策を利用しながら細心の注意を払っているのです。

そりゃそうです。中国はリーマン・ショック後、歴史上最速ペースでGDPに占める債務を増やしていき、次のような状況になってしまったのですから。

- 中国人民銀行の総資産: 約5.5兆ドル、世界の中銀で最高額(2018年5月) (※いずれ日銀が抜く見通し)

- 対GDP比債務残高: 317%(2017年末)

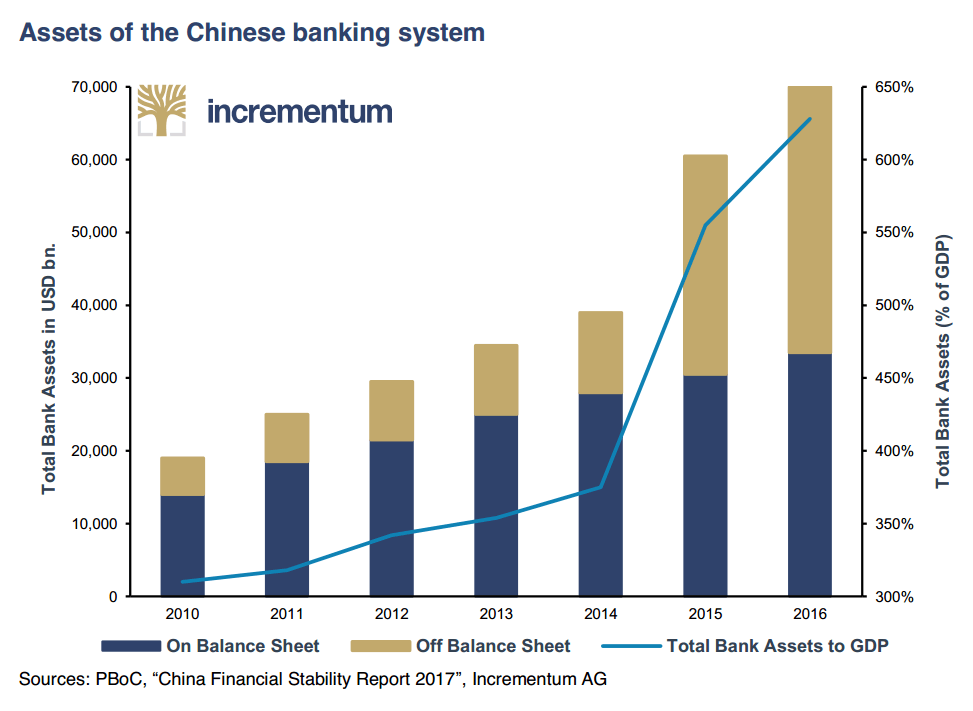

- 対GDP比銀行資産(簿外資産含む): 約650%(2016年末)

- 銀行資産総額(簿外資産含む): 約70兆ドル(7700兆円)(2016年末)

中国の銀行資産残高の推移。簿外資産の大きさから中国シャドーバンキングスキームの異常性がはっきりわかる

画像ソース:incrementum

しかしすでに公募債の不履行は過去最悪水準を更新しそうです。

- 2016年: 207億元(過去最悪)

- 2018年6月まで: 約165億元

【2018/07/03 ブルームバーグ】中国で社債デフォルトが急増、最悪の年に向かう

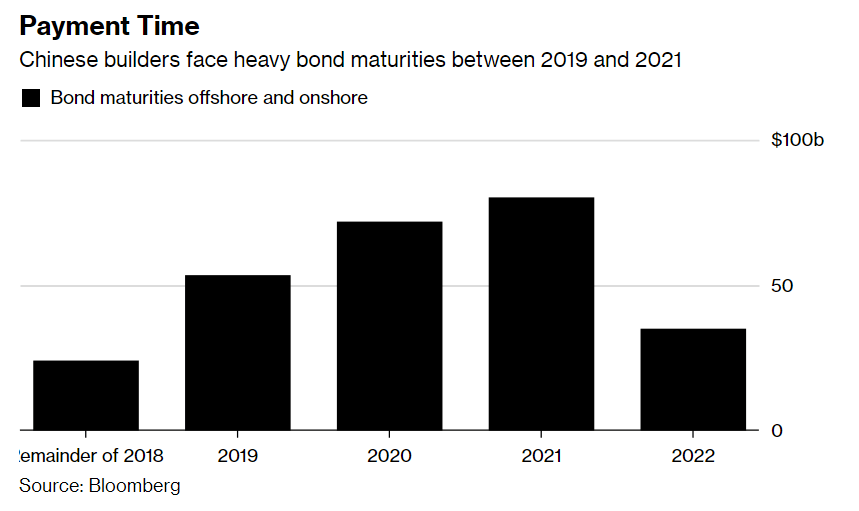

さらに満期を迎える社債総額は、今後2021年まで増え続けます。

画像ソース:Bloomberg

もし、中国人民銀行が金融緩和策を継続できなくなれば、堤防は決壊し、中国の金融危機の抑制が不可能な時点に達しています。

中国のインフレ率が急増すれば、こうした「中国金融爆弾」の爆発を押さえ込むための金融緩和策も簡単に出来なくなります。もし金融危機を恐れて金融緩和策を継続するようなら、中国市民はしばらく高インフレに苦しめられます。

中国の食料品・エネルギーへの追加関税導入は、次の2つのうち少なくとも1つが現実化するリスクを高めるのです。

- シャドーバンキングシステムの崩壊(不動産バブル崩壊、社債のデフォルトラッシュ、中国A株がマージンコールラッシュで暴落)

- 止まらない高インフレ化

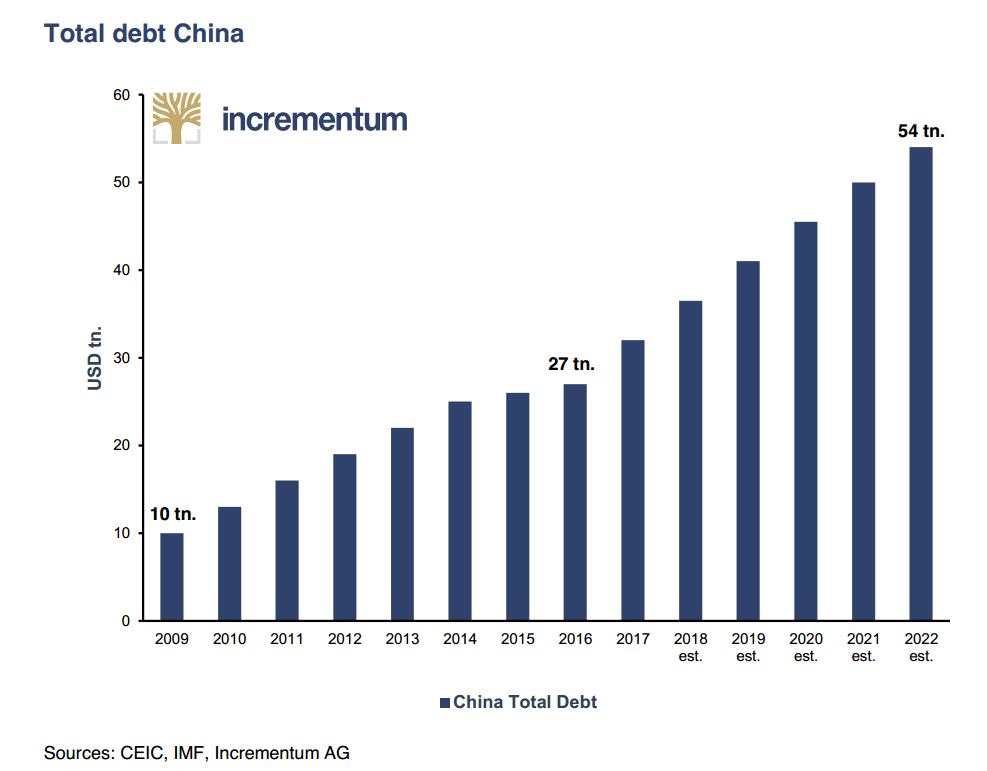

IMFによると、中国が今後4年間、GDP成長率6%以上を達成するためには、今後も債務をますます積み増ししないといけないようです。簿内の債務残高は2022年に54兆ドルになるとIMFは試算しています。たった6年間で債務残高が2倍になるとのことです。

画像ソース:incrementum

もし中国政府がバブル崩壊を許容すれば、IMFが試算する中国の経済成長シナリオは崩れます。昨今の世界経済は中国が牽引してきましたから、中国のみならず世界が大不況入りするでしょう。

もし中国政府が高インフレを許容しても金融緩和策を続ければ、中国は債務問題を先送りしながら「高インフレで債務をチャラにする」道を選択することになります。

この道を選択すると人民元安が進み、輸入コストが急増するので、中国は輸入額を抑える必要が出てくるでしょう。高インフレシナリオでも、世界経済の不況入りにつながると考えられます。

つまり、今後中国政府がどのような金融政策を施しても、中国のみならず世界中の経済・金融の大混乱へとつながりかねないのです。

中国は金準備を増やしてるから大丈夫では?と思われる方もいるかもしれませんが、中国の金準備は中国のマネーサプライのたった6%しかありません。金融政策の安定に必要な金準備には程遠いのが実情です。

中国政府の「どんなことがあってもトランプに妥協しない」「トランプに妥協した姿を中国国内、世界に絶対に見せない」というプライド、ある種の「中華思想」が、中国・世界の経済・金融を滅茶苦茶にするかもしれませんね。

中国関連記事の締めくくりとして、過去の中国金融当局の動きを簡単に振り返ります。過去を振り返ると、危機を先送りしてきた中国金融当局がいよいよ追い詰められ、世界の金融・経済を揺るがす大胆な政策を導入せざるを得ないところまで来てしまったことがよーくわかります。

(続きは次回)

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ(DRIPの効果)。口座開設までに必要な一連のプロセスを、一から説明しています(株価崩壊後、安値で購入するための準備や金鉱株購入用としてどうぞ)。

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化