湾岸金融クライシス勃発懸念...カタール、UAE

2017/07/21

最近、2回続けてサウジアラビアに関する記事を書いてきました。一つは外交関連、一つは経済・金融関連です。

[2017/07/15]トランプ政権にしてやられたサウジアラビア

[2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

しかしこれらは、所詮はオードブルとデザートにすぎないのです。

今回はメインディッシュです。

実はいろいろと数字を見てみますと、サウジアラビア以上に他の湾岸諸国の金融状況のほうが脆弱であり、こうした国々でまず金融危機が起こり、それが世界の金融市場に波及する、というリスクが高いように思えるのです。

問題の国は、カタールとUAEです。

カタールもしくはUAEが湾岸金融クライシス発火地点となりそう

原油価格がいまだ低迷を続け回復の兆しを見せないなか、カタール断交による湾岸地域の政治的内紛も重なり、湾岸諸国で金融クライシスが勃発することへの懸念が少しずつ高まっています。

湾岸諸国で金融危機が起こると、湾岸諸国は自国通貨を米ドルにリンクさせるドルペッグ制を敷いている都合上、ドルペッグ制を維持するために大量の外貨を市場に投入する必要が出てきます。

湾岸諸国は海外資産を主に政府系ファンド(ソブリン・ウェルス・ファンド)で運用しており、外貨準備はサウジアラビアを除き十分もちあわせていません。

よって湾岸地域で金融危機が起こると、金融システムを守るための資金を政府系ファンドの資産売却によって賄う必要が出てきます。

政府系ファンドの資産の売却は、すでに2015年以降に原油価格暴落の第二波が起こったときに、財政赤字を賄うために行われています。

しかしもし金融危機が起これば、財政赤字の補填にとどまらず、金融システム安定化のためにも政府系ファンドの資産売却が必要となると考えられ、売却の規模がさらに大きくなることが懸念されます。

これは世界市場に無視できない影響を及ぼす可能性があるため、市場関係者は湾岸諸国の動向を他人事だと思うことはできないのです。

湾岸諸国の中でも特にUAE、サウジアラビア、クウェート、カタールは政府系ファンドの資産額が大きい(計3兆ドル程度)ですので、これら4カ国の金融面のリスクには特に気をつける必要があるでしょう。

しかし残念ながら、上記4カ国のなかですでに金融面のリスクが高いと思われる国は存在しています。

気をつけたいのがカタールとUAEの2カ国です。この2カ国(特にカタール)は湾岸金融クライシスの発火地点となる可能性があります。

何故カタールとUAEが金融危機の発火地点として注意しなければならないかというと、いずれも海外マネーへの依存度が高すぎるからです(特にカタール)。

カタールとUAEの中央銀行が公表している統計データをみると、最新の2017年5月の商業銀行の全債務残高に占める海外債務残高の割合は、UAEが20.77%、カタールに至っては35.87%もあります。

また2016年のGDPに占める対外債務の割合を見ると、UAEは48.7%、カタールはなんと83.1%もあります。

これらの数字はちょっと高すぎです。UAEも十分海外マネーへの依存度が高いのですが、カタールに至ってはちょっと絶望的に依存しすぎです。

しかし海外マネーに頼る傾向は、今後も湾岸諸国全体で続きそうです。

IMFのレポートを見る限り、湾岸諸国は財政赤字を賄うために今後もしばらく借入を増やさねばならないようです。

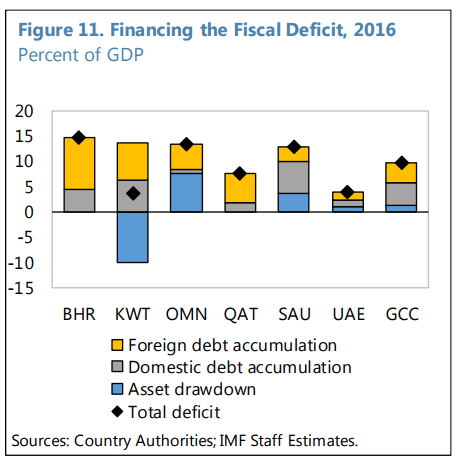

2016年の財政赤字に対する資金調達方法を見ても、湾岸諸国は海外からの調達が多いですので、今後も官民問わず海外マネー依存は強まりそうです。

画像ソース:IMF

特にカタールは商業銀行の全債務に占める海外債務の割合が、原油価格暴落の第二波が起こる直前の2015年6月には24%程度でしたが、その後海外マネー依存を加速させて全債務の1/3以上となってしまい、海外マネーを調達するしか道はないような考えに浸っているようですので、非常に危険です。

海外マネーへの依存度が高いと、金融不安が起こったときのインパクトは想像以上に膨れ上がりやすくなります。

金融不安が起こると、海外マネーは慈悲もなく一斉に引き揚げられてしまいます。

すると銀行はたちまち流動性資金を大量に失い、預金者の引き出しに間に合わず取り付け騒ぎにまで発展する可能性があります。これが信用不安をさらに高め、資本流出をさらに加速させ、自国通貨も大きく弱くなります。

自国通貨が弱くなれば対外債務の返済がますます困難になり、対外債務の不良債権化が急速に進行するおそれが出てきます。それがまた信用失墜へとつながり、ますますその国の金融システムからのマネー流出が加速する...といった最悪の悪循環につながってしまうのです。

こうした悪循環に追い撃ちをかけるように、ヘッジファンド等がその国の不幸を利用して荒稼ぎしようと、通貨の空売りを仕掛けてきますので、信用不安に大きなレバレッジが掛かることになり、結果的に巨大な金融危機に発展してしまうのです。

アジア通貨危機が大体このような話であり、海外マネーに頼りすぎることがいかに金融や経済にとってリスキーであるかを我々に教えてくれます。

が、残念ながらカタールやUAE(特にカタール)の海外マネー依存度の高さを見る限りでは、今後原油価格が短中長期で安定して回復しなければ、アジア通貨危機の再来が湾岸地域にやってくるのは時間の問題のように思えます。

UAEが金融危機に陥ると危険だ

カタールやUAE(特にカタール)の状況を見れば湾岸金融クライシスが勃発するのはいずれ避けられないと思えますが、最初にも述べたように金融危機が生じた湾岸諸国は政府系ファンドの資産売却に迫られるでしょう。

現在、サウジ、UAE、カタール、クウェートの政府系ファンドの総額は3兆ドル程度ですが、そのなかで最も政府系ファンドの総額が大きいのは、サウジ...ではありません。

一番政府系ファンドの総額が大きいのは、UAEです。

SWFIのデータによると、カタールはQIAというただ一つの政府系投資ファンドを持ちその資産額は3200億ドル、クウェートも一つの投資ファンドのみで資産額は5240億ドル、サウジアラビアは2つの政府系ファンドを持ち合計資産額は6970億ドルです。

しかしUAEには6つの政府系投資ファンドがあり、資産額の合計はなんと1.3兆ドルにも達するのです!サウジアラビアとクウェートを足してもUAEには敵わないのです。

サウジアラビアは政府系ファンドとは別に中央銀行が5000億ドル近くの外貨準備を持っていますが、それを政府系ファンドと合わせても1.2兆ドル未満であり、UAEの政府系ファンドの資産総額には敵いません。

最近でもサウジやカタールばかりに注目が集まり、あまり関心が向きにくいUAEですが、カネに着目するとUAEはサウジと同等レベルに扱うべき国なのです。

上に述べたように、UAEの商業銀行は負債の20%以上を海外からの負債で賄っており、対外債務もGDPの40%を超えており、海外資金依存度は高いです。

さらに年内にもFed(米国中央銀行)がバランスシートの縮小を始める予定であり、世界の金利も大きく動き出す可能性が出てきますから、ドルペッグ制を維持しているUAEも金融システムの安定のために政府系ファンドの資産売却をいずれ迫られるかもしれません。

最初はおそらくカタールで金融クライシスが起こり、3250億ドルの政府系ファンドの資産一部売却が起こるでしょうが、カタール金融危機がUAEに波及したら大変です。

もちろん金融危機の規模にも依りますが、想像以上の厳しい危機が訪れ、1.3兆ドルの政府系ファンドの多くを切り崩す必要が出てくれば、世界市場には大きなインパクトを与えることでしょう。

2009年のドバイ・ショックで世界の金融市場が揺れた事例がありますから、今後もしUAEで金融不安が起これば「ドバイ・ショックの再来か!」と海外投資家が危惧し、UAEに預けられた海外マネーの一斉引き揚げが起こるリスクは無視できません。

UAEにこそ、世界金融市場を大きく揺るがす爆弾が眠っているのです。

湾岸金融クライシスで最も大きな影響が飛び火するのは何処だ?

現在、サウジ、UAE、カタール、クウェートの政府系ファンドの総額は3兆ドル程度ですが、全世界の政府系ファンドの総額は7.4兆ドル程度と言われているので、この4カ国だけで政府系ファンドの4割程度を占めていることになります。

4カ国の政府系ファンドの大半は海外に投資されているようですので、少なくとも1.5-2兆ドル海外資産を持つことにはなりましょう。この巨額の資産が、湾岸金融危機勃発時には売却されていくことになります。

そうなれば当然世界の金融市場は大きく揺れることでしょう。

それでは、湾岸諸国の政府系ファンドは一体どの地域への投資を中心に行っているのでしょうか。この割合が大きい地域は、その分だけ湾岸金融クライシス勃発後に金融危機が飛び火して大きな被害を受ける可能性が高まることでしょう。

残念ながら湾岸地域の政府系ファンドが一体どの地域にどれだけ投資をしているのか、ポートフォリオに関するこれといった具体的な情報は見つかりませんでした。

しかし関連する数字や報道をいろいろと探し、これらをつなぎ合わせて考えていくと、「どうもこの地域への投資が多そうだな」という推測が出来ました。

それは「欧州」です(イギリス含む)。

今年はじめ、カタールの政府系投資ファンドについてブルームバーグが記事を出しています。

【2017/01/11 Bloomberg】The Tiny Gulf Country With a $335 Billion Global Empire

この記事によると、カタール投資ファンドは2014年の段階でイギリスへ350億ドルを投資していたこと、(書き方からしておそらくイギリス除く)欧州への投資が最も大きいことが書かれています。

よってカタール投資ファンドは欧州に少なくとも700億ドルは投資しているようです。これはカタール投資ファンドの当時の保有資産額3350億ドルのおよそ21%です。

またこのブルームバーグの記事にはカタール投資ファンドの主な投資先の図が掲載されています。掲載された図にある投資先のトータルの資産額のうち、欧州への投資の割合は39%程度でした。

よってブルームバーグの記事からは、カタール投資ファンドの欧州への投資の割合は少なくとも20%-40%程度はありそうです。

もう一つ別の数字を見てみましょう。クウェートの多数国間投資保証機関であるDhamanの分析レポートによると、2014年の世界の主な国々から湾岸諸国への対外直接投資額は約614億ドルあったようです。そのうち欧州から湾岸諸国への対外直接投資額は304億ドルでした。

つまり湾岸諸国への対外直接投資の半分近くが欧州からのものなのです。

歴史的に、国際金融は互いに持ちつ持たれつの関係になりやすい性質を持っており、一方の国や地域(A)が他方の国や地域(B)にカネを流せば、同じようにBからAへのカネの流れも生じやすいものです。これが繰り返されてズブズブで複雑なカネまみれの相互関係に発展しやすくなります。

1999年にユーロが採用されてから、「いままで米ドル決済しか出来なかった原油をユーロ決済できるようにしようぜ」という話し合いや取り決めが欧州各国と原油輸出国とのあいだで一時期なされたこともありましたから※、そのときにEUと湾岸諸国で培われたカネの関係性が続いてきている、という見方もできましょう。

そう考えると、サウジ、UAE、カタール、クウェートの投資ファンドは結構な割合を欧州に投資しているものと思われます。

こうした様々なことを踏まえれば、湾岸諸国の政府系投資ファンド全体の3割~5割程度が欧州に投資されているのではないでしょうか。

4カ国の政府系ファンドの資産総額は3兆ドル程度ですので、9000億ドル~1.5兆ドル程度は欧州に投資されているのではないでしょうか。

2009年のドバイ・ショックのときも最も影響を受けたのは欧州でしたし、また同じように欧州が最も大きな被害を受けるのかもしれませんね(もちろん米国等、他の国や地域にも当然波及するでしょうが)。

もうすでにスペインやイギリスの銀行の破綻が出始めており、欧州金融危機の兆候は出始めています。

ただでさえ脆弱な欧州金融事情にありながら、湾岸金融クライシスが重なり政府系ファンドが欧州の金融資産を売却するものなら、欧州の金融・経済に与える影響は大きいかもしれませんね。

欧州の金融市場を大きく揺るがし、流動性危機をもたらし、欧州金融機関の清算ラッシュ、ベイルイン地獄にまで発展するカタリスト(相場の状態を大きく変化させる材料)として、湾岸金融事情は無視できないものと思われます。

カタール、UAEの由々しき現状

最後にカタール、UAEの現状をちょっとだけ見てみましょう。

カタールについては、カタールの金融不安に関する報道が時折されるのが気になります。

イギリスの銀行であるバークレイズ、ロイズ、ロイヤル・バンク・オブ・スコットランドはカタールの通貨リヤルのトレーディングサービスを停止しています。海外金融機関はカタールの金融不安をすでに感じ取っています。

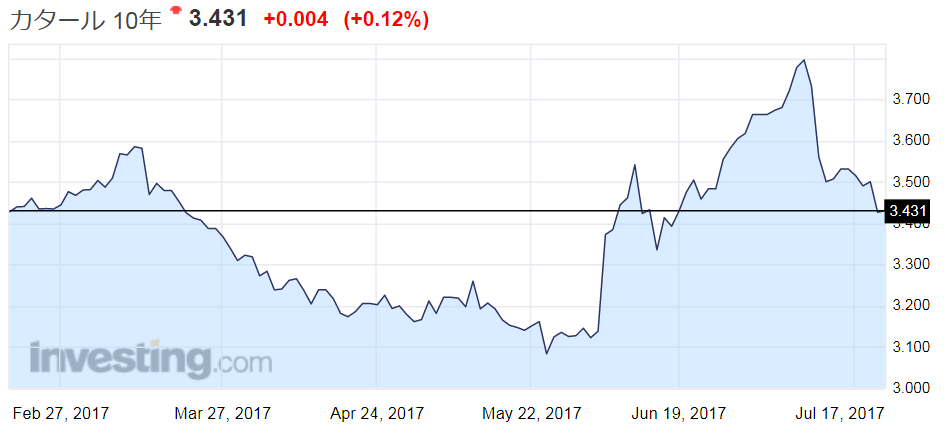

カタール10年債利回りを見ると、7月7日にピークの3.8%をつけた後は減少し、現在では3.5%付近で落ち着いており、市場の不安も一服したようです。しかしいまだにカタール断交直前の水準にまでは戻っておらず、湾岸諸国同士の冷戦状況に対する不安はいまだ残っています。

画像ソース:Investing.com

一方UAEについては金融不安に関する報道や市場の動きはあまり見られませんが、そのかわりに政治的な"闇"について報道が出始めているところが気になります。

カタール断交の直前には、UAE駐米大使のメールリーク報道が流れてしまい、UAE・イスラエル・米国の秘密外交がバレただけでなく、UAE政府とイスラエルシンクタンクがカタールに対する陰謀を画策していたことがバレてしまいました。

そして最近も、UAEがカタールのメディアをハッキングしていたという疑惑が報道されていますね。

カタール断交の表向きの理由の一つとして、5月24日にカタール国営メディアがイラン支持とも受け取れる演説内容を報道し、イランを敵視するUAEやサウジがカタールを「テロ支援者だ!」と主張したことがあげられます。

【2017/06/07 THE PAGE】イラン包囲網にトランプ外遊 突然ではない? サウジのカタール断交

断交にいたる決定的な一打となったのが、先月23日に国営カタール通信が伝えた、「カタールのタミム首長はイラン政府を支持する」という内容の記事であった。カタール政府は国営通信社の報道の内容を否定し、サイバー攻撃によってニュースの書き換えが行われた可能性を示唆した。CNNは7日、カタールの通信社がロシアからのサイバー攻撃による被害を受けた可能性があり、すでにアメリカの捜査当局がカタールに職員を派遣したと伝えた。

この「サイバー攻撃によるニュースの書き換え」に、実はUAEが関与していた?というのが新たな疑惑として出てきたのです。

今回の疑惑が仮に事実だとすれば、先のUAE駐米大使のメールリークと合わせて、カタール断交はUAE側の自作自演による陰謀であることがほぼ確実となります。そしてその陰にはいま話題の「ディープ・ステート」が関与していることも濃厚でしょう。

ついでに言えば、「ロシアがカタールの通信社にサイバー攻撃したのでは?」と相変わらずロシア陰謀論ばかり垂れ流す「捏造メディア」CNNはとっとと潰さないといけないですな(笑)

さらに、UAEがイエメン南部にある複数の秘密の収容所を運営していて、囚人に対して「グリル焼き」等の拷問を行っていたとする報告も出てきましたね。

【2017/06/22 AP】In Yemen’s secret prisons, UAE tortures and US interrogates

なんだかUAEの闇の部分が少しずつ明るみになっていますね。

そもそもUAEは原油産出量がサウジの1/3程度しかない小国にも関わらず、政府系ファンド総資産額がサウジアラビアの2倍近くあるという時点で「奇妙な国」です。

小国にカネが多く集まる道というのは基本的に「国際代理人」として裏でせっせと「1%のためのサービス業」を営むほかないと思うのですが、UAEもそんな感じではないんですか?湾岸地域とその他地域のつなぎ役としても活動しながら。

UAEの歴史を見ると、1892年までに全ての首長国がイギリスの保護下に置かれたとあり、オスマン帝国の崩壊の数十年以上前からイギリスとの関係が出来ていますね。ということはロスチャイルド系とのつながりも歴史的にそれなりにあるんですかね。詳しいことは知りませんが。

Rothschild & Coの中東オフィスの所在地を見ると、ドバイとドーハにあるんですね。UAEと...カタール?あれ、今回の記事で注目してきた2つの国だ...

**********

最後にまとめです。言いたいことは次の3つです。

- カタール断交の緊張はピークを過ぎたが、それは嵐の前の静けさに過ぎないのである。いずれ本当の湾岸危機が起こるリスクは高まっているぞ

- 湾岸危機は他人事ではないぞ。これは世界に飛び火して金融・経済にショックを与えるかもしれない。特に欧州(あと今回の記事では触れていないがペトロダラーでサウジとの関係が深い米国も)への影響は大きそうだぞ

- サウジやカタールだけでなく、UAEの動向には今後も要注目だ

調べるの疲れたのでしばらく中東関連の話はやめます(笑)

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化