Firstradeで長期の資産形成を有利に進める

初回公開日:2023/03/07

最終更新日:2025/07/31

本サイトでは私が利用しているアメリカ証券口座の開設方法、およびその他必要な準備について広く説明を行っています。

私はFirstradeとSogoTradeという二つのアメリカ証券口座を開設し、利用しています。

SogoTradeは2014年ごろから、Firstradeは2015年ごろから使い始めました。

しかしなんでわざわざ私はアメリカの証券口座を開いて投資を行っているのでしょうか。それによってどういうメリットがあるのでしょうか?

主に長期投資家の目線から、アメリカの証券口座を開くメリットについて話しましょう。

目次

■学習編

- アメリカの証券口座を開いて投資を行う魅力

- 口座開設のハードルは小さくなった

- アメリカ証券口座開設においても最も重要なことは海外送金の流れを理解することです

- Firstradeを利用するメリット

- 海外送金用の口座には種類がある

- 海外送金サービス、初心者はワイズがおすすめ

■実践編

- Firstradeの口座開設

- ワイズを使ってFirstradeの口座に送金する方法

- Firstradeでの資産形成をスタートしよう

- 口座開設後にやること、知っておくとよいこと

- 長期投資の成績を高めるために

■補遺

アメリカの証券口座を開いて投資を行う魅力

投資を始めようと思っている多くの方は、日本の証券口座やFX口座を開いて日本株やFXなどをするでしょう。しかし投資を行うのであれば、ぜひとも海外に目を向けてみてはいかがでしょうか。

というのはわざわざアメリカの証券口座を開くことで、次のような大きなメリットを享受できるようになるからです:

- 世界中の企業の株を購入できる

- 手数料が安い(Firstradeは売買手数料無料)

- DRIPという長期の資産形成にぴったりな制度が存在する

アメリカの証券口座を開くことで、世界中の魅力的な株に幅広く手を出すことができ資産を殖やすチャンスがより広がります。

世界に目を向ければ、日本株にはあまり多くない、ROEやROICが非常に大きく毎年増配してくれる高クオリティな優良銘柄がゴロゴロ見つかります。

また手数料が日本の証券口座に比べて安く、Firstradeは無料です。

投資の本をお読みになったかたは、投資で生じる費用が長期的に資産形成にバカにならない悪影響を与えることをご存じかと思います。

税金を除く最大の費用である売買手数料の支払いを、Firstradeを利用することで省くことができるのです。

また配当再投資を無料で行ってくれるDRIPと呼ばれるアメリカ限定のサービスがあります。これによって無駄なコストを抑えて、複利を最大限に生かした長期の資産形成を行うことが出来るのです。

もっと詳しく知りたい方はこちらから:

→何故海外投資なのか

(その他参考記事)

→米国証券口座をいつでも自由に開設できるとは限らないリスクについて

→万が一米国証券口座が強制閉鎖された場合のリスクとその対処法について

→海外投資の準備を行うベストタイミングとはどこか?

→すぐに海外投資を始めずとも準備だけでも早く済ませておくことをお勧めする本質的な理由について

→いま知っておきたい株式市場の現実とこれからの投資スタイルについて

口座開設のハードルは小さくなった

このようにアメリカの証券口座を開くことで、資産を殖やすチャンスを広げつつ無駄を抑えて賢く投資を行えるようになります。でもアメリカの証券口座を開くのって面倒くさいんじゃないの?と思われるかもしれません。

確かに昔は大変でした。口座開設方法や手数料に関する情報が少なかったですし、口座開設に必要な書類を国際郵便で郵送する手間もありました。英語というハードルもありました。

でもいまは違います。口座開設はスマートフォンで完結しますし、言語の壁は翻訳アプリを使えば解消です。いまでは、日本で証券口座を開く場合の手間とそこまで大差なくなっていると思います。

アメリカ証券口座開設においても最も重要なことは海外送金の流れを理解することです

アメリカ証券口座を開設する場合に、多くの人はその開設方法や費用について着目するのではないでしょうか。

しかしアメリカ証券口座を開設したとして、「どうやってアメリカ証券口座に投資資金を送るのか?」「アメリカ証券口座から日本にどうやって資金を戻すのか?」を知らずして、どうする気でしょうか。

アメリカでの投資のスタートラインに立てられないことはもちろん、アメリカで資産形成できたとしてもそれを日本に戻せなかったら「一時的な資産没収状態」に陥ることになります。

アメリカ証券口座の開設で最も重要なことは、海外送金の流れを理解し、海外送金の「Myインフラ」を早期に確立することです。

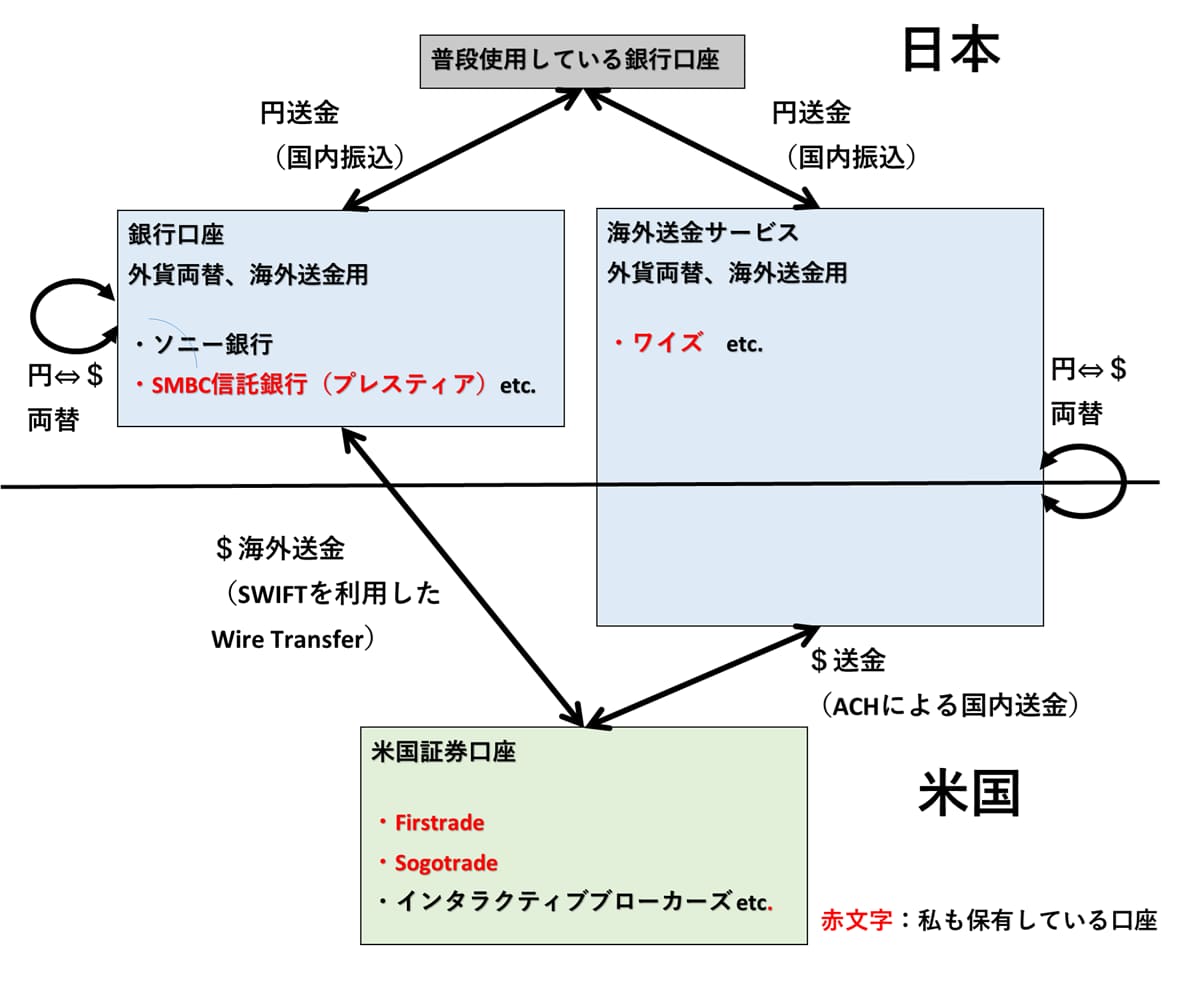

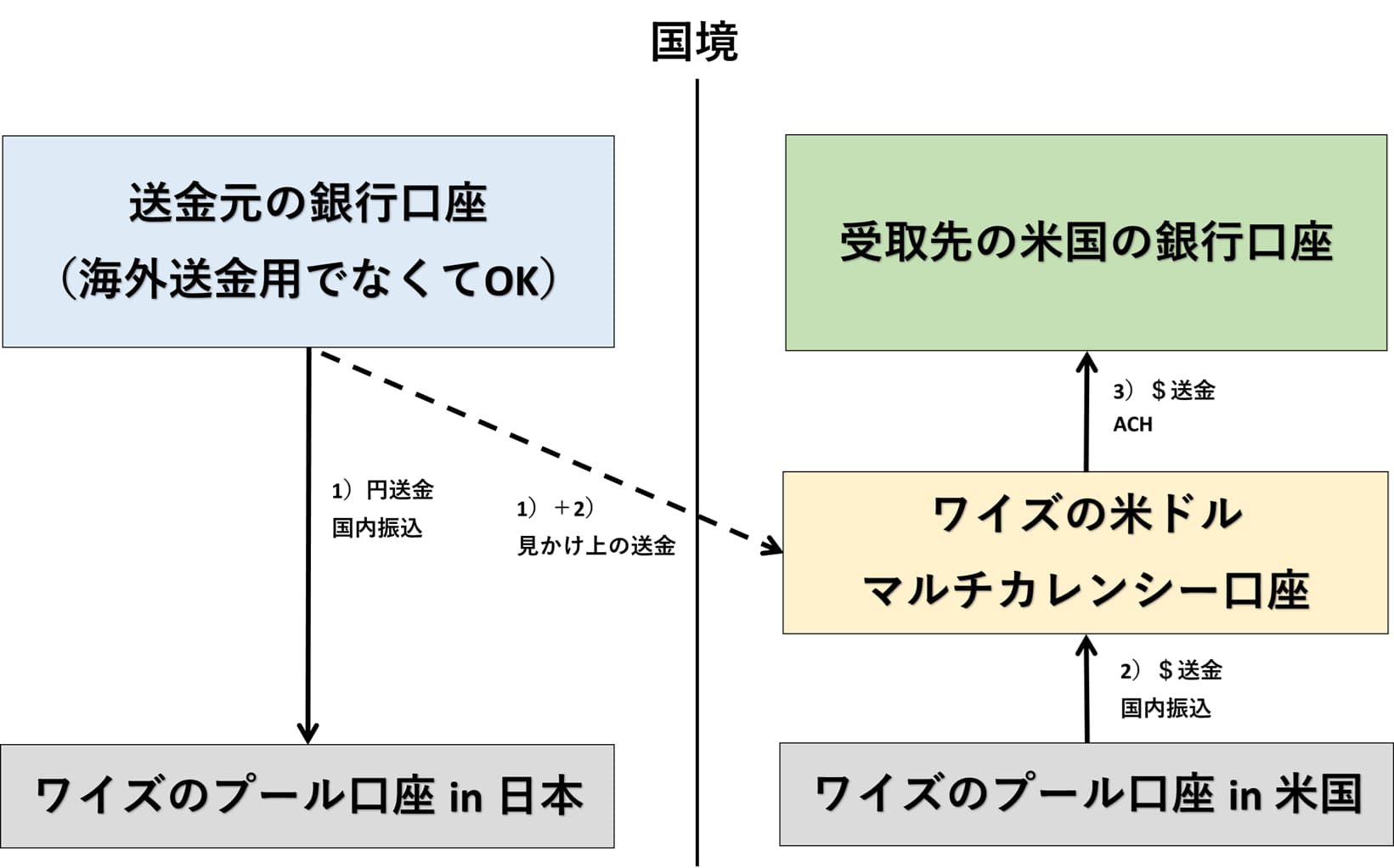

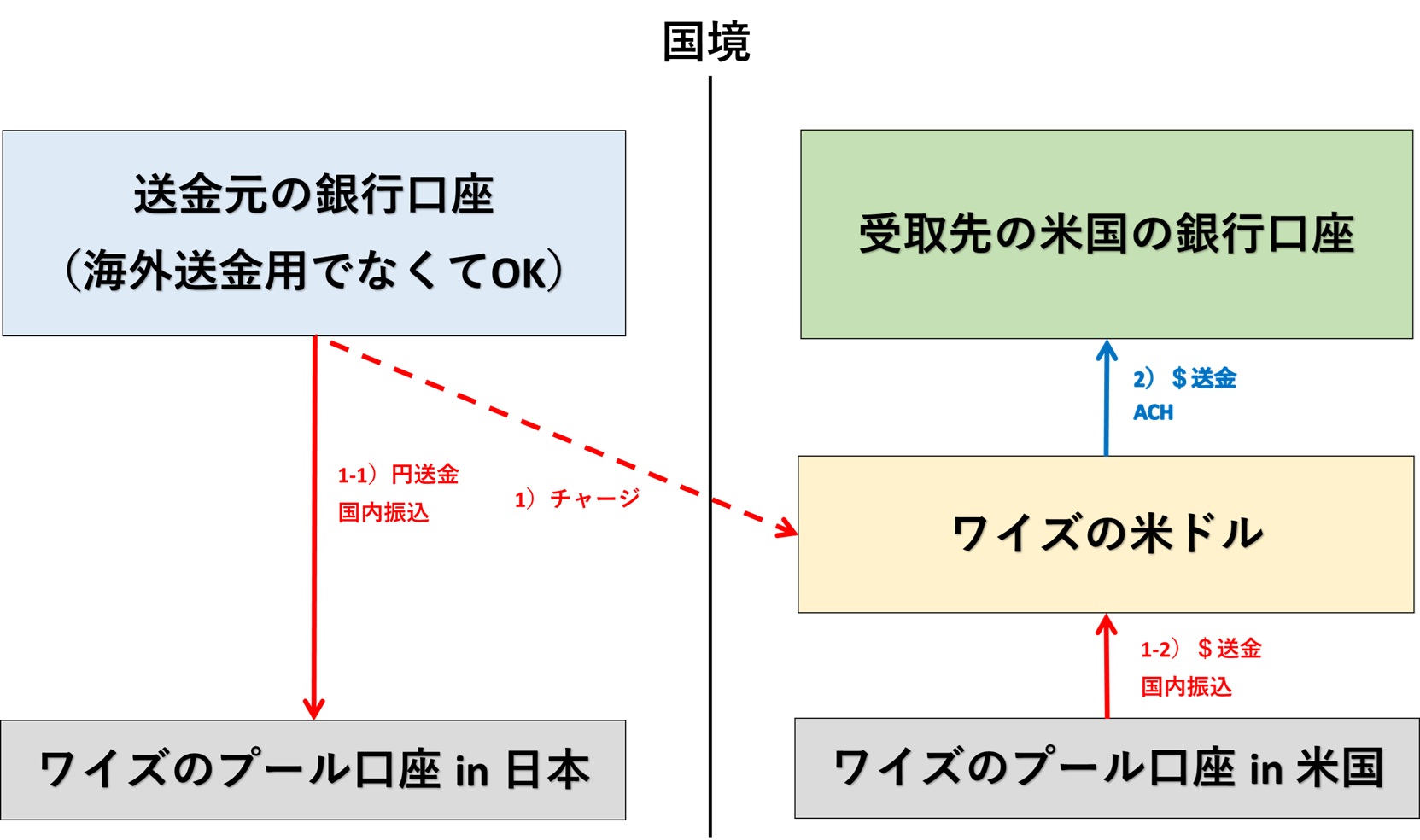

海外送金の流れを図示すると下のようになります。

海外送金の「Myインフラ」を適当に作ってはいけません。以下の要件を満たした、スマートで賢いものをつくらなければいけません。

- 手数料をできるだけ抑えること

- 利便性ができる限り高いこと

- 日本と海外との間で双方向に安全に資金を送金できること

- システム障害などにより送金出来なくなるリスクを極力落とし、24時間365日、好きな時に送金できること

「Myインフラ」の構築に必要な口座はたった2つ

米国証券口座および海外送金の「Myインフラ」を構築するために開設が必要な口座は次の2つだけです。

- Firstrade(米国証券会社)

- 日本の金融口座:海外への外貨送金、海外からの外貨受取の出来るもの

Firstradeを利用するメリット

米国証券会社はFirstradeをおすすめしています。長年にわたり日本居住者が開設可能な数少ない米国証券会社の一つとなっています。

Firstradeの特徴は以下の通りです。

- 口座開設のハードルが少ない

- 売買手数料が無料

- DRIPで効率的に複利を生かした長期の資産形成が出来る

- 英語でやり取りをすることはほとんど不要

- 日本に送金する際の手数料が比較的安い

- アプリでの取引が直感的で使いやすい

■口座開設のハードルが少ない

オンラインで簡単に開設でき、口座維持手数料は無料です。そのためとりあえず口座だけ開設しても損はありません。

私が2015年に開設できたように、長年にわたり日本人に門戸を開いてきた実績があります。

■売買手数料が無料

Firstradeでは一回の取引額によらず、売買手数料は無料です。日本の証券会社のように約定代金に応じて売買手数料が増えることはありません。ゼロです。

投資の本をお読みになった方であれば、売買手数料は長期で資産形成にバカにならない足かせになることを知っていることとでしょう。Firstradeを利用すればこうした足かせを気にしなくて済みます。

(参考)

→何故海外投資なのか

→FirstradeとSogoTradeの特徴を比較してみる

■DRIPで効率的に資産の複利運用ができる

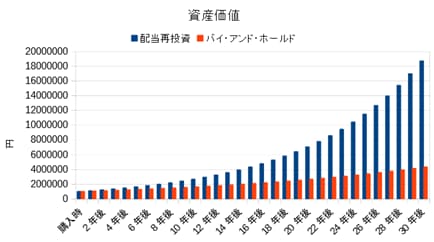

DRIPは"Dividend ReInvestment Plan"の頭文字をとったもので、自動配当再投資制度と呼ばれます。

DRIPとはまさに言葉通りに「配当金を自動的に再投資する制度」のことです。これにより、配当金が支払われるたびにその銘柄に自動的に再投資され、株数が複利で殖え、資産価値も複利で殖えていきます。

配当再投資は資産形成の要であり、これをするかしないかで10年、20年、30年先のあなたの資産価値に何倍もの差を付けます。

「自動で」「売買手数料無料で」再投資してくれることがDRIPの特徴であり、毎回証券口座にログインせずとも放っておいても勝手に複利を働かせられる点が最大の魅力です。

日本の証券会社でもDRIPサービスを始めているところがありますが、次の問題があります。

1)致命的な問題:DRIP対象銘柄が限定的で、実質的にDRIPサービスを使えない場合がある

2)売買手数料の掛かる場合がある

3)端数対応していない

1)は致命的です。2)、3)は配当再投資によって資産価値を雪だるま式に増やす上で多少なりとも足枷になります。

福利効果を存分に働かせて長期の資産形成をするのであれば、売買手数料無料で、真のDRIPを活用できるFirstradeを利用することをおすすめします。

(参考)

→何故海外投資なのか

→DRIP(自動配当再投資制度)とは何か-低リスク・低コストで複利的に資産と配当金を殖やす-

■英語でやり取りをすることはほとんど不要

口座開設でも取引でも送金でも資料提出でも、大概の手続きはすべてオンライン上で完結します。何かこちらから質問をしない限り、基本的に電話での対応や、英語で文章を書いてメールを送ることは必要ありません。

少なくとも私は電話対応をしたことがありません。そのため英語力にあまり自信がなくても大きな問題はないと思います。英語を読むにしても、いまは翻訳アプリがあります。

何か質問があればFirstradeのカスタマーセンターにメールを出す必要があります。基本的にこちらを利用してほしいですが、Firstradeに関して私に連絡することも可能です。

あくまで一利用者にすぎず、Firstradeのことを網羅的に知っているわけではありませんが、何かございましたらお気軽に私までご連絡ください。

→お問い合わせページへ

■日本に送金する際の手数料が比較的安い

Firstradeの口座から日本の銀行口座に送金することができますが、Firstradeはこの手数料が送金額によらず一律25ドルと安いです(2025年7月31日現在)。

→[Firstrade]Special Services

円安ドル高が進行すると話は変わりますが、150円/ドル程度であれば日本で最も海外送金手数料の安いところとほぼ同じです。

■アプリでの取引が直感的で使いやすい

Firstradeにはスマートフォンアプリがあり、売買などが可能です。リアルタイムで価格が更新され、直感的な操作で売買することができます。

送金、DRIPの設定、明細書のダウンロード、書類の提出などの事務手続きはウェブサイト経由のほうが良いですが、取引に関してはアプリを使ったほうがおすすめです。

2015年からFirstradeを利用している私自身、使い勝手、費用、DRIPサービス、日本への送金、カスタマーサポートといった面で、いままでFirstradeに対し不満を感じたことはほとんどありません。

私はFirstradeでDRIPを10年以上続けたことで、資産価値を当初の元手の5倍以上に増やすことが出来ました。次はあなたの番です。

海外送金用の口座には種類がある

もう一つ、海外送金用の日本の金融口座の開設が必要です。これは次の役割を担います。

- Firstradeへのドル送金(海外仕向送金)

- Firstradeからのドル受取(海外被仕向送金)

- 円とドルの両替

この役割を担える日本の金融サービスは大きく分けて次の2種類があります。

- 従来の日本の銀行で、海外送金、外貨受取サービスを行うところ

- ワイズ

ワイズは2014年に英国で設立した、海外送金、決済などの金融サービスを提供するフィンテック会社です。日本では第一種資金移動業者の扱いです。銀行ではありません。

最初に結論を言ってしまえば、まずはワイズのアカウントを開設することをおすすめします。

理由は開設と送金に必要な手続きが簡単で、利便性が高く、100万円以下の送金では手数料も考えてワイズに送金を一本化して差し支えないからです。

私自身、近年は手っ取り早く海外送金をするためにワイズばかり使ってきました。

ただゆくゆくは海外送金用の銀行口座も開設しておくのが良いです。理由はどちらか一方がシステム障害に陥って送金出来なくなっても、もう片方で送金を行えるためです。

言い換えれば日本から米国に、米国から日本に資金を早急に送りたいときにいつでもすぐに送れるようにするためです。これは2種類の送金の仕組みが全く異なるためです。

この説明でご納得された方は、次のリンクをクリックし、ワイズとFirstradeの口座開設の方法、および送金方法の説明に移ってください。

ご納得されない方、送金の仕組みや手数料などの違いについてきちんと理解したい方は以下をお読みください。長いです。

→ワイズとFirstradeの口座開設

海外送金サービスの違い

従来の銀行とワイズの海外送金サービスの違いについて説明します。

■違いその1:送金の仕組み

送金の仕組みの違い。これが海外送金に着目した場合、2種類の金融サービスの根本的、決定的な違いです。

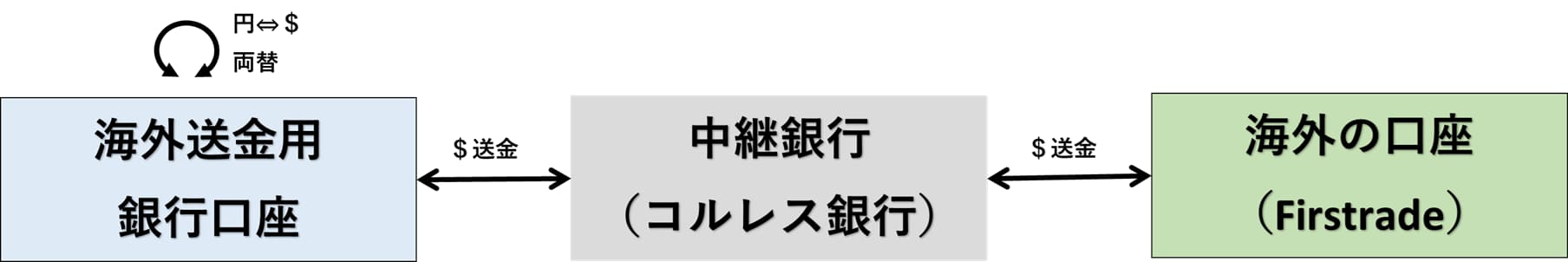

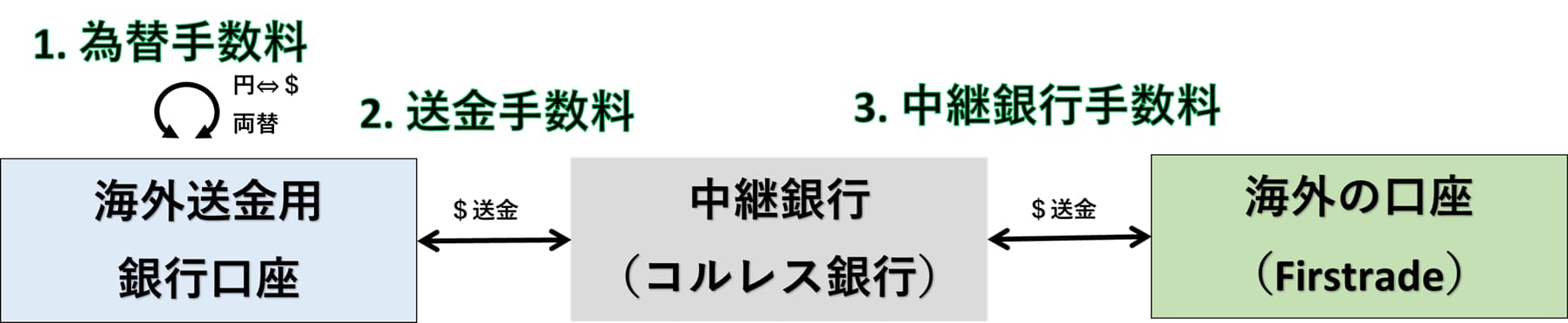

●従来の銀行:送金の仕組み

従来の銀行は、SWIFT(国際銀行間金融通信協会)と呼ばれる仕組みを用いて、電信送金(Wire Transfer)により海外送金を行います。

この場合、「送金元→受取先」の間にコルレス銀行と呼ばれる中継銀行が入り、リレー形式で送金されます。

コルレス銀行が間に入るのは、送金元(日本の銀行)が受取先(Firstrade)との直接のつながりを持つとは限らないためです。

「日本の銀行口座→Firstradeの口座」だけでなく、逆方向の「Firstradeの口座→日本の銀行口座」の送金でも仕組みは同じです。

●ワイズ:送金の仕組み

ワイズでの送金では原則、SWIFTを用いず、国内の振込を使ったP2P送金が行われます。

ワイズは世界各国にプール口座を持っています。日本なら日本円のプール口座、米国なら米ドルのプール口座といった具合です。

日本の銀行口座から米国の銀行口座に送金する場合、次の2つの国内振込を組み合わせて送金されます。

1)送金元の日本の口座→(日本円)→ワイズの日本のプール口座

2)ワイズの米国の口座→(米ドル)→受取先の米国の口座

見かけ上は海外送金でも、実際に国境を跨いだ資金の移動は生じていないのです。

実はこの方法ではFirstradeの口座に送金することは出来ません。言い換えると、ワイズを使って送金元の日本の銀行口座(海外送金用でなくてOK)からFirstradeの口座に直接送金することは出来ません。

Firstradeに送金するためには次の2つを利用します。

- ワイズのマルチカレンシー口座

- Firstradeの口座とワイズのマルチカレンシー口座の紐づけ

ワイズのアカウントを一つ開設すると、私たちは日本、米国はじめ世界各国に「銀行口座のようなもの」を持つことが出来ます。これがマルチカレンシー口座です。

ポイントは国と通貨が対応していること。ワイズのマルチカレンシー口座に1000ドルをを預けると、米国の銀行口座に1000ドル外貨預金しているような状態になります。

ワイズの米国の口座とFirstradeの口座を紐づけることで、両口座間でACH送金(米国内の振込)が出来るようになります。紐づけはFirstrade側で行います。

以前はこれが出来ませんでしたが、2025年頃から出来るようになったみたいです。

これらを利用すると、次の方法で日本の銀行口座からFirstradeの口座に送金出来ます(逆方向も出来ます)。

1)送金元の日本の口座→(日本円)→ワイズの日本のプール口座

2)ワイズの米国の口座→(米ドル)→ワイズの米ドルマルチカレンシー口座

3)ワイズの米ドルマルチカレンシー口座→(米ドル)→Firstradeの口座

3)のFirstrade側での操作の分だけ送金ステップは増えますが、国内送金の仕組みを組み合わせただけで、国境を跨いだ資金移動が生じていない点に変わりありません。

(もう説明が十分な方は口座開設ページへ)

→ワイズとFirstradeの口座開設

■違いその2:利便性

送金の仕組みが違うため、使用感も異なります。

●従来の銀行

従来の銀行の海外送金サービスを使う場合、利便性の面でいくつかデメリットがあります。

- 口座開設手続きに何日も掛かる

- 海外送金用の銀行口座に一度資金を送らないといけない

- 受取先口座(ここではFirstradeの口座)の口座情報を申請・登録する必要がある(マネロン対策のためか、数年間送金の利用がないと再登録が必要な場合あり)

●ワイズ

ワイズには次のメリットがあります。

- 口座開設手続きが数分で終わる(本人確認の審査も基本的に1営業日以内)

- 新たに日本の銀行口座を開設する必要がない。どの日本の銀行口座からでもワイズを介して海外送金できる

- そのためワイズに海外送金を一本化できる。ワイズの操作に慣れれば様々な海外送金に応用できる

- 見た目が現代的で使いやすい

- Firstradeの口座との送金に使う場合、Firstradeの口座情報を登録する必要がない

デメリットは、マルチカレンシー口座とFirstradeの口座の間で送金する際に、Firstrade側で送金指図を出すステップが必要なことくらいです。ただこの操作は簡単です。

銀行の海外送金サービスとワイズを両方使ったことのある身として、ワイズの方が間違いなく簡単に手軽に海外送金できます。

■違いその3:送金上限額

●ワイズ

ワイズは日本から海外に送金する場合の一回の送金上限額は原則100万円です。次の「手数料の違い」と合わせて、ワイズは比較的少額の送金向けです。

●従来の銀行

銀行にもよりますが、海外送金サービスがきちんとした銀行を選べば、一回の送金上限額は数百万円以上、もしくは(少なくとも名目上)ありません。

次の「手数料の違い」と合わせて、従来の銀行の海外送金は高額の送金向けです。

■違いその4:手数料

2種類の送金方法は手数料が全く異なります。説明が簡単なワイズからお話しします。

●ワイズ

ワイズの送金手数料は分かりやすく、大体「送金額の~%」です。日本から米国に送金する場合、現在は送金額の0.75~0.8%程度のようです。

現在は50万円の送金で4000円弱、100万円の送金で7500円前後です。手数料の計算は事前にシミュレーションできますので、そちらを使ってご自身でご確認ください。

→[ワイズ]送金シミュレーション

●従来の銀行

銀行の海外送金サービスに掛かる実質の手数料は、次の手数料の合計です。どの銀行を使うかどうかでこの手数料は大きく変わります。

- 為替手数料

- 送金手数料

- 中継銀行手数料(コルレス手数料)

- 受取時の手数料(被仕向送金手数料)

このうち、3の中継銀行手数料と4の受取時の手数料(被仕向送金手数料)は、コントロールが難しいものであり、手数料総額に占める割合も小さいので、手数料の安い銀行選択において無視してよいです。

重要なのは1の為替手数料と2の送金手数料です。この2つの合計が安く済む海外送金サービスを見つけることがポイントです。

送金手数料は1回あたり3000円、5000円などと単純で、銀行側もきちんと明示しているので分かりやすいです。問題は為替手数料です。

為替手数料とは、外貨と円を交換する際に生じる手数料のことです。例えば米ドルなら1ドル1円、1ドル0.5円、1ドル0.25円などと表記されています。

為替手数料は両替で受け取る外貨や円の額に違いを生みます。実際に手数料を支払った感覚はなくステルス性のある手数料です。

為替手数料は両替する外貨の量と現在の為替レートに応じて決まります。為替レートが1ドル100円の場合、100万円を米ドルに交換する(または米ドルを100万円の日本円に交換する)場合の為替手数料は概ね次のようになります。

- 1ドル1円:10.000円

- 1ドル0.5円:5,000円

- 1ドル0.25円:2,500円

このように為替手数料は両替額に比例し、両替額が大きいほど各銀行ごとの為替手数料の違いは鮮明になります。なお為替手数料の概算を求める計算式は以下です(厳密には正確ではありません):

「両替する日本円の金額×1外貨あたり為替手数料÷為替レート」

上の例だと「100万円×1ドル1円÷100円/ドル=1万円」といった具合です。計算式から明らかなように円安が進むほど為替手数料は小さくなります(両替で得られる外貨が少なくなるため)。

●手数料比較

銀行の送金サービスとワイズの手数料の違いを簡単に比較します。実際の各サービスの正確な数値を使っていません。正確な数値の計算は各自、最新の情報に基づいて行ってください。

■前提

- 日本の銀行口座からFirstradeの口座に送金する場合を想定します。

- Firstradeの口座に着金した時の手数料は掛からないとします。

- 為替レートは1ドル150円とします。

3つのケースを考えます。

- 銀行の海外送金:送金手数料3000円、為替手数料1ドル0.5円

- 銀行の海外送金:送金手数料3000円、為替手数料1ドル0.15円

- ワイズ

■20万円送金

- 3,667円+中継銀行手数料

- 3,200円+中継銀行手数料

- 1,700円程度

→ワイズが最もお得

■50万円送金

- 4,667円+中継銀行手数料

- 3,500円+中継銀行手数料

- 3,900円程度

→中継銀行手数料の存在を考えると、ワイズに軍配か

■100万円送金

- 6,333円+中継銀行手数料

- 4,000円+中継銀行手数料

- 7,500円程度

→為替手数料の安い銀行の海外送金サービスがお得

為替レートにもよりますが、50~75万円程度までの送金ならワイズ、それ以上なら為替手数料の安い銀行の海外送金サービスが安く済みます。

ただ100万円までの送金であれば、利便性を考えてワイズに一本化するのも悪くありません。

100万円超の送金をしたい場合、為替手数料の安い銀行の海外送金サービスを使うのが良いです。

海外送金サービス、初心者はワイズがおすすめ

銀行とワイズの海外送金サービスの違いをまとめておきます。

| 項目 | 銀行 | ワイズ |

|---|---|---|

| 送金の仕組み | SWIFTを利用した国際送金 | 国内振込の組み合わせ |

| 利便性 | あまり良くない | 良い |

| 送金上限額 | 数百万円以上(※銀行による) | 原則100万円(日本から送る場合) |

| 送金に掛かる手数料 | 50万円以下の送金では高額

100万円超で安くなる |

50~75万円以下の送金で安い

100万円の送金でもギリギリ許容範囲 |

| おすすめの使い方 | 75~100万円以上の高額送金

(銀行による。為替手数料の安がカギ) |

50~100万円以下の送金 |

このように銀行とワイズの海外送金サービスは仕組みや特徴が大きく異なります。

特に仕組みの違いは重要で、これにより上述の通り片方で障害が起こり送金出来なくても、もう片方で送金できるようになります。

そのため最初に述べた通り、どちらの口座も開設しておくのがおすすめです。万が一のことを考え、海外送金のルートは複数持っておくことを推奨します。

最初はワイズの口座を開設することをおすすめします。開設がラクで、送金の手続きも簡単で、まず手始めに少額の送金を試したい場合に手数料も少なく済むからです。

いずれ高額の送金を行いたいときに、ワイズの手数料の高さが気になり始めたら海外送金用の銀行口座を開設すれば良いと思います。

各銀行の海外送金に関わる手数料の違いについては、以下をご覧ください。

→海外送金用銀行口座の候補

Firstradeの口座開設

Firstradeとワイズの口座開設についてです。上述の通り、Firstrade口座への送金にはまずワイズを使うのが簡単、便利で50万円以下の送金では手数料が安いですので、Firstradeの口座とセットで開設するとグッドです。

■ワイズの口座開設

先にワイズの口座を開設しておきましょう。先にワイズ側でFirstradeの口座に送金するための事前準備を行う必要があり、こちらを先に開設した方が時間効率が良くなるためです。

→ワイズのアカウント開設

(下図はワイズのアカウント開設ページの単なる画像です。)

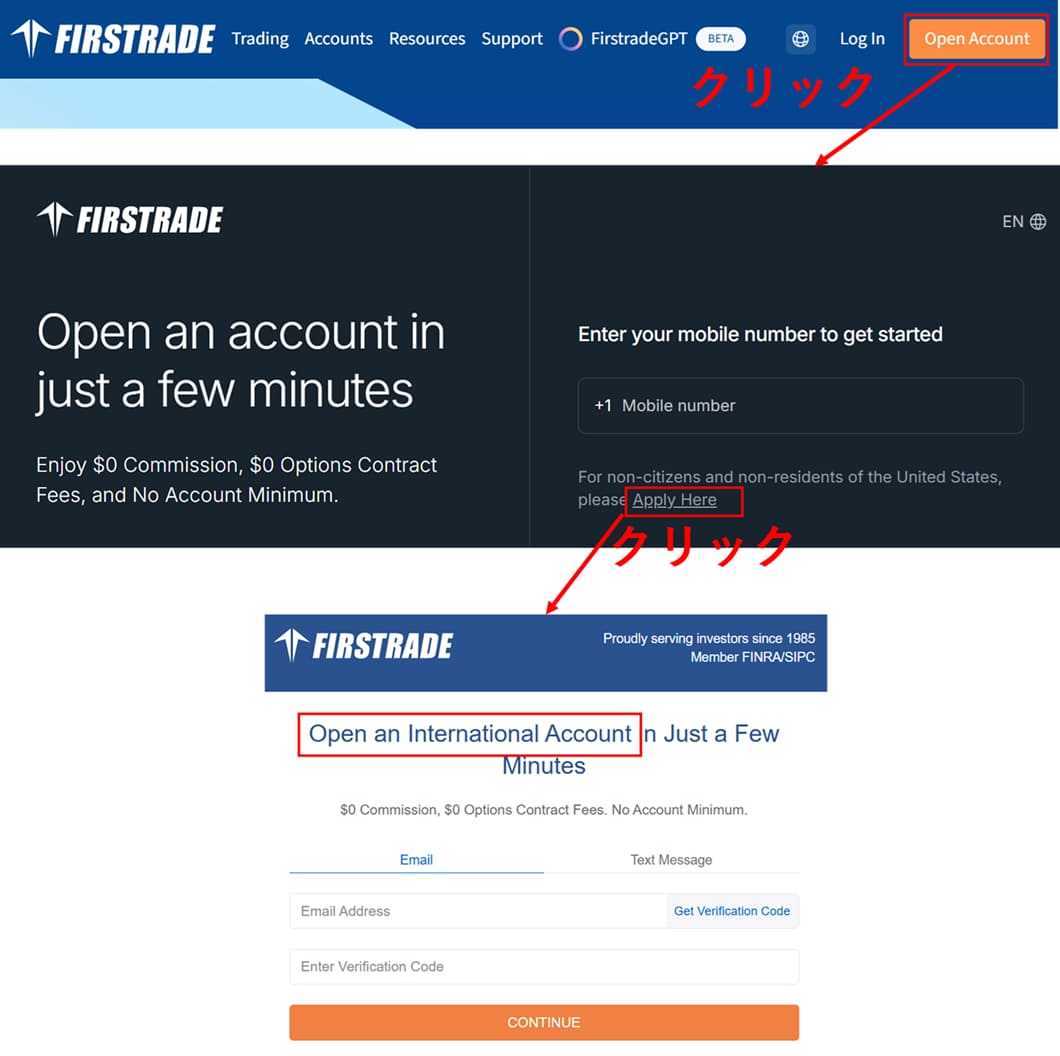

■Firstradeの口座開設

続いてFirstradeの口座開設を行います。下図は口座開設ページへの行き方を図示したものです。

Firstradeの口座開設は、上図のようにFirstradeのトップページの上部にある「OPEN AN ACCOUNT」からInternational Accountを開設してください。

→Firstradeの口座開設ページへ

※Firstradeの口座開設には身分証としてパスポートが必要です。

※Firstradeの口座開設中にどうしてもわからないことがあれば、私にお問い合わせされることも可能です。

→お問い合わせページへ

ワイズを使ってFirstradeの口座に送金する方法

ワイズとFirstradeの口座を開設したら、早速投資に必要な最低限の金額として10~50万程度をFirstradeの口座に送金しておきましょう。

■一回限りの事前準備

0-1)ワイズのUSD口座情報を取得する。

0-2)Firstrade側で、ワイズの口座を紐づけてACH送金できるようにする。

■送金方法

1)ワイズを使って日本円→米ドルに交換し、交換した米ドルをワイズの口座にチャージする。

2)Firstrade側で、ワイズの口座にある米ドルをFirstradeの口座に送金するよう指図を出す。

以下、各ステップについて簡潔にお話しします。

0-1)ワイズのUSD口座情報を取得する(一回限り)。

以下のページの「Wiseのマルチカレンシー口座の作り方」→「口座情報を取得」を参考に、米ドル口座情報を取得してください。

→[Wise]Wiseのマルチカレンシー口座の作り方

0-2)Firstrade側で、ワイズの口座を紐づけてACH送金できるようにする(一回限り)。

以下のページを参考にして紐づけて下さい。

→[Firstrade]How do I link a Wise account for ACH transfer?

1)ワイズを使って日本円→米ドルに交換し、交換した米ドルをワイズの口座にチャージする。

ワイズにログインし、「資金をチャージする」を選択します。

チャージ額を米ドルで入力します。「入金通貨:日本円」「入金方法:銀行振込」であることを確認し、案内に従って入金額をワイズに振り込んで下さい。

※他にもいくつか方法があります。それはご自身で見つけてください。

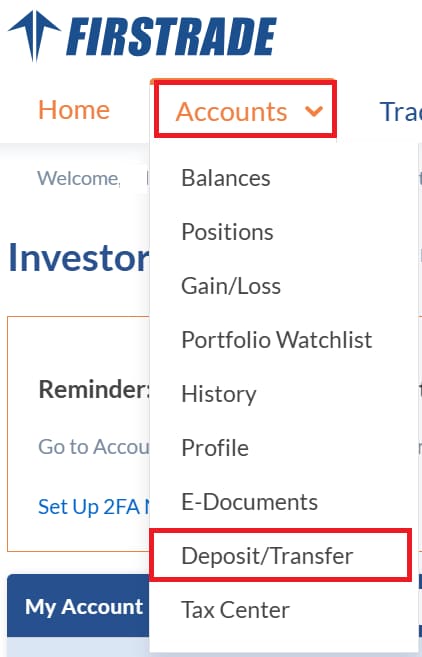

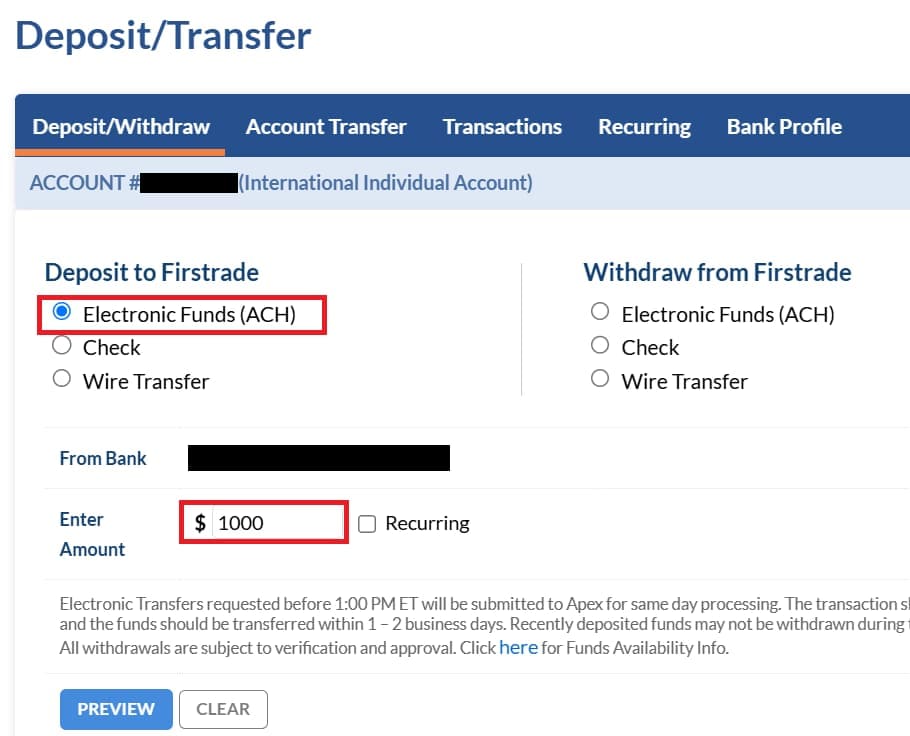

2)Firstrade側で、ワイズの口座にある米ドルをFirstradeの口座に送金するよう指図を出す。

以下はウェブブラウザから送金指図を出す場合です。スマホアプリからでも出来るようです。

- Firstradeにログインし「Accounts」→「Deposit/Transfer」を選択する。

- Deposit to Firstradeの「ACH」にチェックを入れる

- Enter AmountにワイズからFirstradeに送金する金額を入力する。

●Firstrade→ワイズ→日本

逆方向の送金も出来ます。以下そのステップだけ書いておきます。

1)Firstrade側で、Firstradeの口座からワイズの米ドル口座に送金するよう指図を出す。

2)ワイズ側で「送金する」を選択し、ワイズの米ドル口座(USD残高)から日本の銀行口座充てに日本円を送金する。

Firstradeでの資産形成をスタートしよう

いかがでしたか。Firstradeと海外送金用口座の組み合わせで、日本に居住しながら、誰でも容易に、手数料を抑え、利便性の高い、安心した米国投資Myインフラを構築できることを少しはわかっていただけたでしょうか。

ぜひともFirstradeと送金用銀行の各種口座を開設し、Firstradeの口座に送金し、米国での株式投資をスタートしていただければと思います。

長期の資産形成は早く始めれば始めるほど有利です。投資を躊躇している間に奪われた時間の分だけ複利効果が小さくなってしまいます。

口座を開設して終わりでなく、出来るだけ早くFirstradeの口座に送金し、長期の資産形成を始めて欲しいと思います。

私はいずれも利用しているので、どうしてもわからないことがあればお気軽にご連絡ください。

[ワイズの口座開設]

→ワイズのアカウント開設

[Firstradeの口座開設]

以下のFirstradeのトップページの上部にある「OPEN AN ACCOUNT」からInternational Accountを開設してください。

[海外送金用口座開設]

各銀行口座のウェブサイトから開設してください。

[私へのお問い合わせ]

→お問い合わせページへ

口座開設後にやること、知っておくとよいこと

海外送金用銀行口座とFirstradeの間で送金を行う際のポイントについて

→こちら

W-8BENの提出・更新について(3年ごとに再提出が必要です)

→こちら

DRIPの設定方法について

→こちら

明細書の取得方法について

→こちら

明細書の読み方について

→こちら

長期投資の成績を高めるために

以下は長期投資の成績を高める場合に役立つ情報群です。

投資メールマガジン「アボマガ」について

→こちら

長期投資、配当再投資、複利効果、リスクについて理解を深める

→こちら

[補遺]海外送金用銀行口座の候補

現状Firstradeとの海外送金を行えるとみられる日本の銀行をいくつか挙げておきます。

【注意点】

・手数料はすべて米ドルに関してです(2025年5月16日現在)。手数料は古い場合がありますので必ず最新の情報をご自身でお確かめください。

・私はSMBC信託銀行からFirstradeへの送金を行った経験はありますが、その他の銀行では経験がありません。Firstradeへの送金が可能とは限りませんので、気になる方は開設前に銀行にお問い合わせください。

| 銀行 | 手数料 |

|---|---|

| ソニー銀行(送金手数料、為替手数料) |

送金手数料:3,000円 |

| 三菱UFJ銀行(送金手数料、為替手数料) |

送金手数料:3,000円 |

| 三井住友銀行(送金手数料、為替手数料 |

送金手数料:3,500円 |

| SMBC信託銀行(送金手数料、為替手数料) |

送金手数料:3,500円

【注意事項】 |

SMBC信託銀行は手数料こそ高いですが、旧シティバンクのリテール部門であったため、海外送金の実績が最も豊富で安心感があります。

関連ページ

- Firstradeで長期の資産形成を有利に進める

- Firstradeと日本の銀行口座の間で海外送金するときのポイント

- 【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

- 何故海外投資なのか

- DRIP(自動配当再投資制度)とは何か-低リスク・低コストで複利的に資産と配当金を殖やす-

- いますぐ行動を!米国証券口座を利用した海外投資を行うなら

- 米国証券口座を利用した海外投資の注意:口座強制閉鎖リスク

- 円高ドル安、世界株安局面は海外投資の準備を行う絶好のタイミング

- すぐに海外投資を始めずとも準備だけしておくことをお勧めする本質的理由

- いま知っておきたい株式市場の現実とこれからの投資スタイル

- FirstradeとSogoTradeをどちらも開いたほうが良い理由

- FirstradeとSogoTradeの特徴を比較してみる

- FirstradeとSogoTrade、初心者向けなのはどっち?

- W-8BENの更新方法

- 【Firstradeの使い方】ACHの登録・送金方法

- 【Firstradeの使い方】DRIP(自動配当再投資)の設定方法

- 【Firstradeの使い方】明細書、税金に関する書類を見られる場所

- 【Firstradeの使い方】アメリカ証券口座の明細書(Statement)の項目説明

- 【Firstradeの使い方】売買する方法-売買画面の表示-

- 【Firstradeの使い方】売買する方法-売買画面の操作-

- 【Firstradeの使い方】Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Market orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Trailing Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】ポートフォリオポジション確認

- 【Firstradeの使い方】ウォッチリストを作成する方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストのViewカスタマイズ方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストで使用される英語の説明

- 【Firstradeの使い方】企業の決算データを見る方法と便利な使い方

- 【Firstradeの使い方】購入不可のOTC銘柄について

- Sogotradeの口座開設方法

- SogoTradeに送金する方法

- SogoTradeでACHを利用した送金を行う方法

- ACHの設定方法(SogoTrade)

- SogoTradeのDRIP設定方法とDRIP確認方法

- SogoTradeから日本に直接出金する方法

- アメリカ証券口座開設時によく使われる英語一覧

- アメリカ証券会社に書類を郵送する方法

- Sweep Accountとは何か

- Cash account、Sweep accountと資産保護の関係

- SIPCで保護資産-REITやETFは保護されるの?-

- 2種類の送金方法の特徴-Wire TransferとACH Transfer-

- アメリカに銀行口座をつくる方法

- ユニオンバンクの口座開設(事前準備)

- ユニオンバンクの口座開設

- ユニオンバンク口座開設後にするべきこと

- SMBC信託銀行プレスティアで海外送金を行う方法-送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-オンラインで送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-送金編-

- SMBC信託銀行プレスティアから楽天証券にドルを送金するお得な方法

- 何故海外送金にFX口座が役立つのか

- 【両替コストを抑える】海外送金のための外貨両替に適したおすすめのFX口座

- FX口座を利用した両替の2つの方法-外貨両替と現受けの違い-

- 海外送金に必要な外貨両替方法

- YJFX!で日本円を外貨に交換する方法