【Firstradeの使い方】Stop Limit orderの仕組みとその用途、リスク

今回は注文の一つであるStop Limit orderについてです。

Stop Limit orderも長期投資家よりは投機家やトレーダーが主に利用する取引方法となるでしょう。 長期投資家は知らなくても良いかもしれません。

Stop Limit orderもStop orderと同様に損切りに利用するのが主になるでしょうが、Stop orderと違いStop Limit orderでは一時的な下落に反応しなくメリットがあります。

しかしStop Limit orderに頼ってしまうと長期的な下落によって大きな損失を被るリスクが増えます。 Stop Limit orderもStop orderと同様、使い方によっては皆さんに銃口を突きつけることになるので利用にはかなり気を付ける必要があるでしょう。

Stop Limit orderの仕組みとその用途

Stop Limit orderには次のような用途があります。

- 自分で決めた売値付近で売り抜けや損切りをしたいが、急激な価格下落時にはある程度価格が回復するまで売りたくないとき

- 上昇トレンドに乗り遅れたくないが、急激な価格上昇時には価格が落ち着くまで購入したくないとき

基本的にはStop orderと似ていますが、大きな違いは急激な価格変動が起こった時には注文が執行されないことです。 これによりStop Limit orderでは短期的な株価の急変動には反応せず、価格が落ち着くまで売却や購入を待つことが出来るのです。

上の用途を理解するために、Stop Limit orderの仕組みをStop orderと比較しながら見ていくことにしましょう。 まずはSell時です。

Stop orderでは「Stop price」を設定することで、市場価格がStop priceを下回った時に売りが行われるのでしたね。

例えば「エクソンモービルの株を1株70ドルで掴んで現在80ドルを超えているが、79ドル以下になったら売り抜けたいなぁ」という場合には、Stop orderでStop priceを「79」に設定すれば良かったのでした。

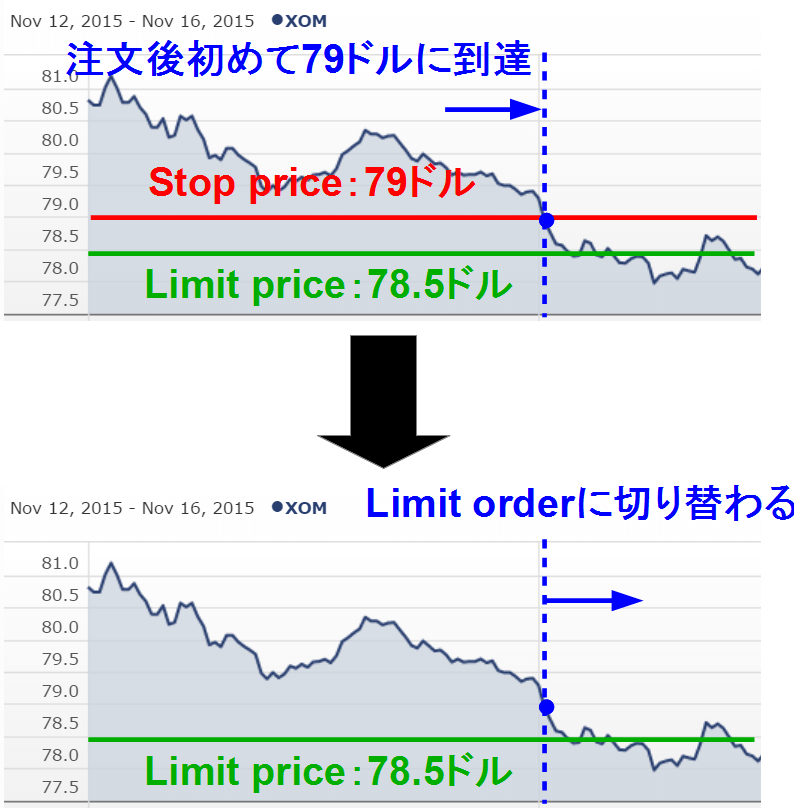

しかし今回はさらに次のような願いがあったとしましょう。 「79ドルになったら売り抜けたいけど、78.5ドルを下回ったら下がり過ぎだから回復するまで売りたくないな...」

このような願いがあるときにはStop Limit orderがあなたの願いをより叶えてくれます。

Stop Limit orderでは「Stop price」に加えて「Limit price」も設定する必要があります。 Limit priceはStop price以下の数値を設定してください。

上のような願いがあるときにはStop Limit orderでStop priceを「79」、Limit priceを「78.5」と設定しましょう。 そうすることであなたの願いが注文に反映されます。

Stop orderの仕組みは次の通りです。 株価がStop price以下、ここでは79ドル以下になった瞬間にLimit orderに変わるのです。 Limit orderではLimit priceが必要ですが、これが上の例でいうところの「78.5」となるわけです。

Sell時のLimit orderの仕組みはLimit price以上のときだけ取引が行われて、絶対にLimit price以下で注文が執行されるわけではなかったですよね。 このためStop Limit orderの注文が執行されるときは、上の例だと必ず1株あたり78.5ドル以上で取引が行われるのです。

こうした仕組みによって、Stop Limit orderはStop orderと比べて、短期的な急落の後に回復するV字型のチャートに強いです。

例えば下図のようなチャートのときに、Stop priceを8000に設定したStop Orderでは最底値の7000以下で売却されてしまい、損が膨らむ可能性があります。 しかしStop Limit orderにしてLimit priceを7500とすれば、最底値では売却されずに価格が7500を上回ってから売れるので、損は膨らまずに済みます。

このような違いがStop Limit orderとStop orderの一番の違いです。 短期的な価格変動は無視して、自分の定めた価格以上で確実に売り抜けや損切りをしたいときはStop Limit orderの方が役に立つでしょう。

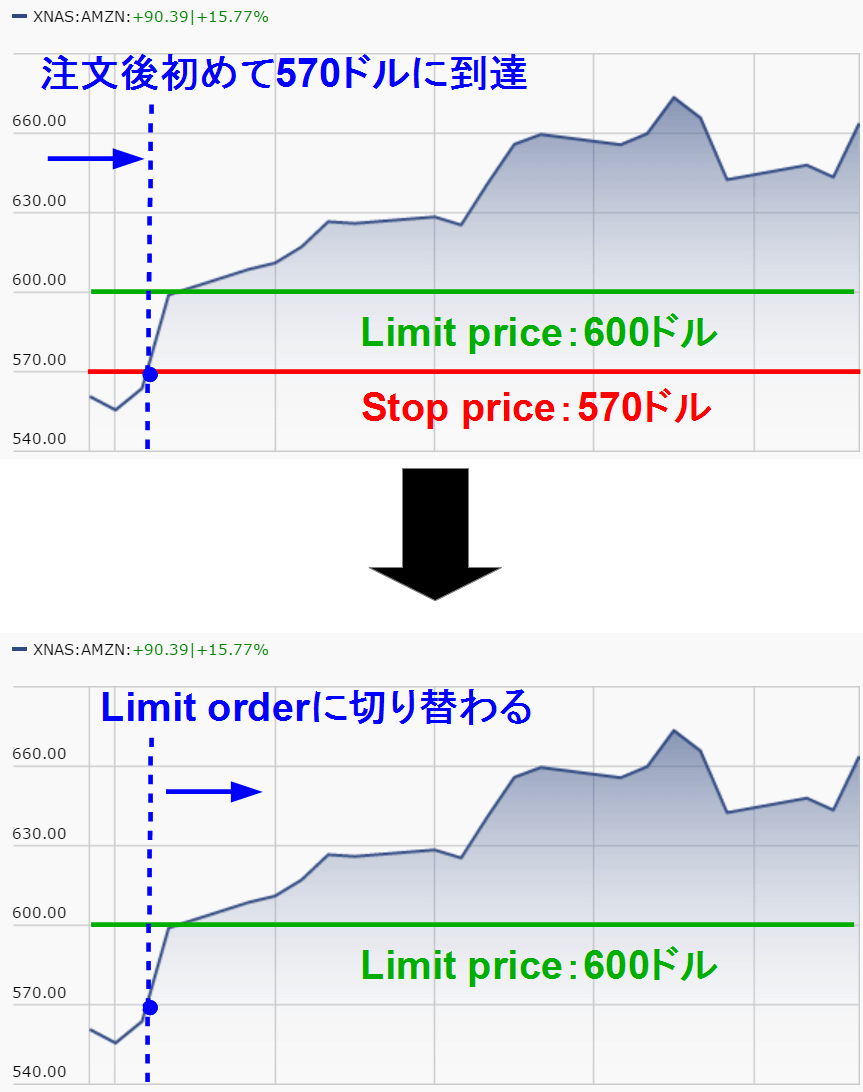

Buy時のStop Limit orderはSell時と考え方がひっくり返っただけです。

例えば「いまAmazon株が1株560ドルだけれども、570ドル超えたら上昇トレンドに乗れそうだから購入しよう。だけど600ドル以上だと高すぎるから嫌だな」というときに使えます。 Stop priceを「570」、Limit priceを「600」と設定すればよいのです。

Stop Limit orderによるBuy注文もStop orderと同様に上昇トレンドに乗りそうな銘柄を購入する際に利用しますが、Stop orderと違って短期的な急激の価格上昇によって想像以上の高値掴みを防ぐ効果があります。

なお長期投資家や逆張り投資家の方はStop Limit orderによるBuyを使用する意義は皆無でしょう。 株価のトレンドではなく、ファンダメンタルズが優良な銘柄を安値で仕込むのが彼らの仕事ですから。

Stop Limit orderの注意点、リスク

Stop Limit orderの注意点、リスクについてです。 ここではSell時のStop Limit orderについてのみ説明します。

Stop Limit orderのリスク、それは株価が急落後に反転上昇することを望んだけれども、結局反転せず大きな損を被るリスクです。

Stop Limit orderは株価の一時的な下落を無視できるので、ちゃんと上のようにV字型に回復してくれたときは大きな力を発揮します。

しかし株価が予想通りV字型になる保証はもちろんありません。 一時的だと思っていた株価の急落が一時的ではなく、その後も値動きが硬直したり下落し続ける場合だってもちろんあります。

このような場合にはStop Limit orderは執行されないままであり、注文の期限を超えて注文はキャンセルされてしまい、売却できずに終わることになります。 こうなると株価の下がった銘柄を売り損ねて保有することになり、結局大損を出してしまうのです。

特に下図のようにまずLimit priceを下回る急落が起こり注文を執行できなかった後に大暴落が起こってしまうと、大惨事を被ってしまいます。

このような大惨事を防ぐために、Limit priceとStop priceとの差を広くすれば防御力は高まります。 しかし差を広げると今度は短期の下落に敏感になりやすく、V字型のチャートになるときに底値で売却をしてしまうリスクが増えることになります。

このようにStop Limit orderはリスクコントロールが非常に難しい注文方法と言えます。 もしご利用になる際はくれぐれもこうした大惨事のリスクを考慮に入れて、慎重に利用してください。

長期投資家の方はSell時もBuy時も、特別な理由がない限りはStop Limit orderを利用する必要はないでしょう。

各種注文タイプについて

Firstradeの口座開設はこちらから!

最終更新日:2015年12月1日

関連ページ

- Firstradeで長期の資産形成を有利に進める

- Firstradeと日本の銀行口座の間で海外送金するときのポイント

- 【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

- 何故海外投資なのか

- DRIP(自動配当再投資制度)とは何か-低リスク・低コストで複利的に資産と配当金を殖やす-

- いますぐ行動を!米国証券口座を利用した海外投資を行うなら

- 米国証券口座を利用した海外投資の注意:口座強制閉鎖リスク

- 円高ドル安、世界株安局面は海外投資の準備を行う絶好のタイミング

- すぐに海外投資を始めずとも準備だけしておくことをお勧めする本質的理由

- いま知っておきたい株式市場の現実とこれからの投資スタイル

- FirstradeとSogoTradeをどちらも開いたほうが良い理由

- FirstradeとSogoTradeの特徴を比較してみる

- FirstradeとSogoTrade、初心者向けなのはどっち?

- W-8BENの更新方法

- 【Firstradeの使い方】ACHの登録・送金方法

- 【Firstradeの使い方】DRIP(自動配当再投資)の設定方法

- 【Firstradeの使い方】明細書、税金に関する書類を見られる場所

- 【Firstradeの使い方】アメリカ証券口座の明細書(Statement)の項目説明

- 【Firstradeの使い方】売買する方法-売買画面の表示-

- 【Firstradeの使い方】売買する方法-売買画面の操作-

- 【Firstradeの使い方】Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Market orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Trailing Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】ポートフォリオポジション確認

- 【Firstradeの使い方】ウォッチリストを作成する方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストのViewカスタマイズ方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストで使用される英語の説明

- 【Firstradeの使い方】企業の決算データを見る方法と便利な使い方

- 【Firstradeの使い方】購入不可のOTC銘柄について

- Sogotradeの口座開設方法

- SogoTradeに送金する方法

- SogoTradeでACHを利用した送金を行う方法

- ACHの設定方法(SogoTrade)

- SogoTradeのDRIP設定方法とDRIP確認方法

- SogoTradeから日本に直接出金する方法

- アメリカ証券口座開設時によく使われる英語一覧

- アメリカ証券会社に書類を郵送する方法

- Sweep Accountとは何か

- Cash account、Sweep accountと資産保護の関係

- SIPCで保護資産-REITやETFは保護されるの?-

- 2種類の送金方法の特徴-Wire TransferとACH Transfer-

- アメリカに銀行口座をつくる方法

- ユニオンバンクの口座開設(事前準備)

- ユニオンバンクの口座開設

- ユニオンバンク口座開設後にするべきこと

- SMBC信託銀行プレスティアで海外送金を行う方法-送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-オンラインで送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-送金編-

- SMBC信託銀行プレスティアから楽天証券にドルを送金するお得な方法

- 何故海外送金にFX口座が役立つのか

- 【両替コストを抑える】海外送金のための外貨両替に適したおすすめのFX口座

- FX口座を利用した両替の2つの方法-外貨両替と現受けの違い-

- 海外送金に必要な外貨両替方法

- YJFX!で日本円を外貨に交換する方法