FX口座を利用した両替の2つの方法-外貨両替と現受けの違い-

今回はFX口座を利用して日本円と外貨を交換するときの2つの手法について簡単に説明します。

※以下、「(外貨)交換」や「両替」という単語が出てきた場合は、広い意味での外貨の交換(両替)を意味します。 「外貨両替」という固有名詞においてのみ、次に説明する方法1による両替の方法を指すものとします。

FX口座で日本円と外貨を交換する2つの方法

FX口座で日本円と外貨を交換するには大きく分けて次の2つの方法があります:

- 方法1. 外貨両替

- 方法2. ポジションの取得→現受け(現渡し)

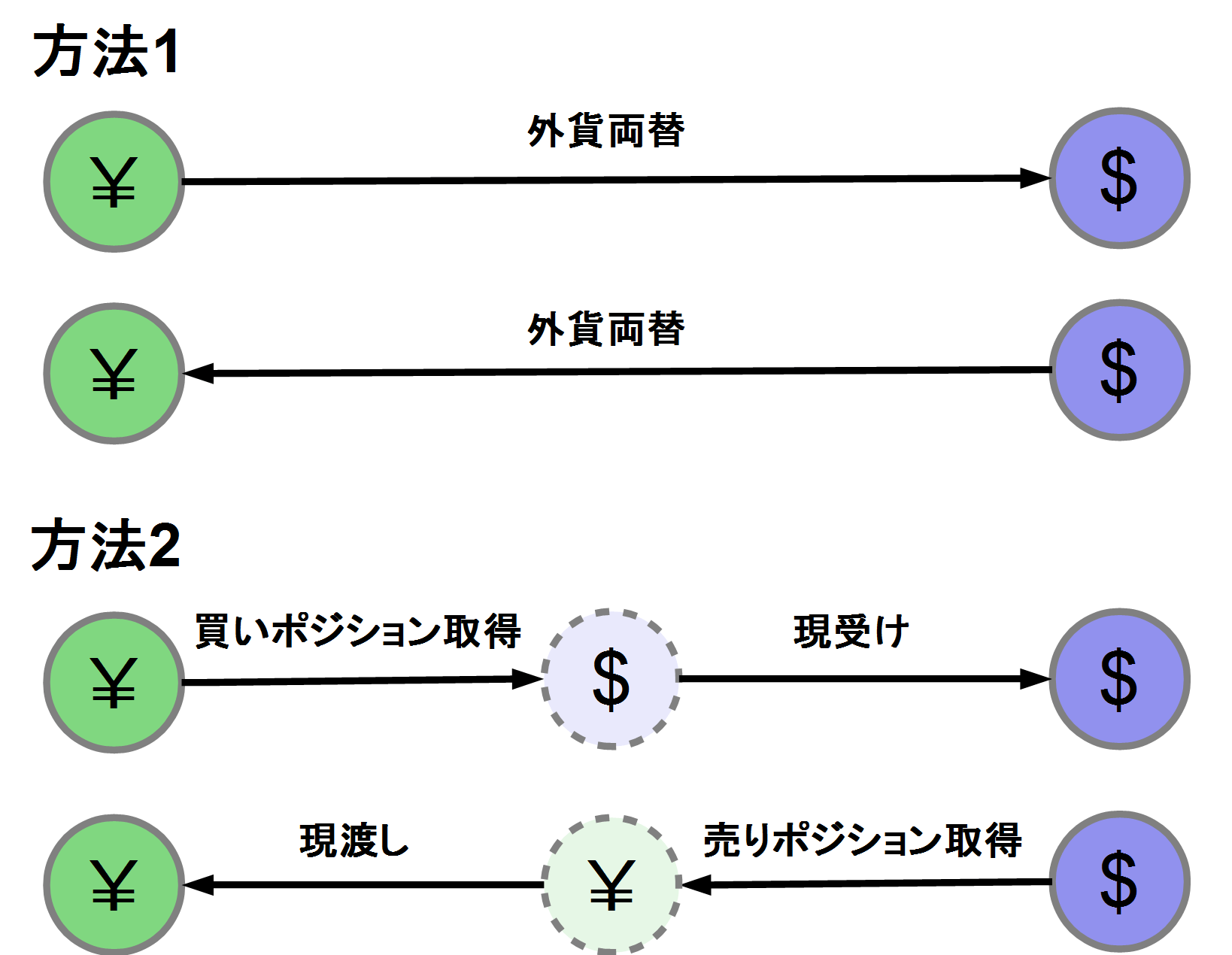

それぞれの方法を図で表すと次のようになります。

方法1の外貨両替は文字通り、日本円と外貨を直接交換する方法のことです。 銀行口座などで行う日本円と外貨の交換と似たように、現在のレートに為替手数料を上乗せしたレートで両替を行います。

一方方法2の「ポジションの取得→現受け(現渡し)」とはFX特有の日本円と外貨の交換方法となります。

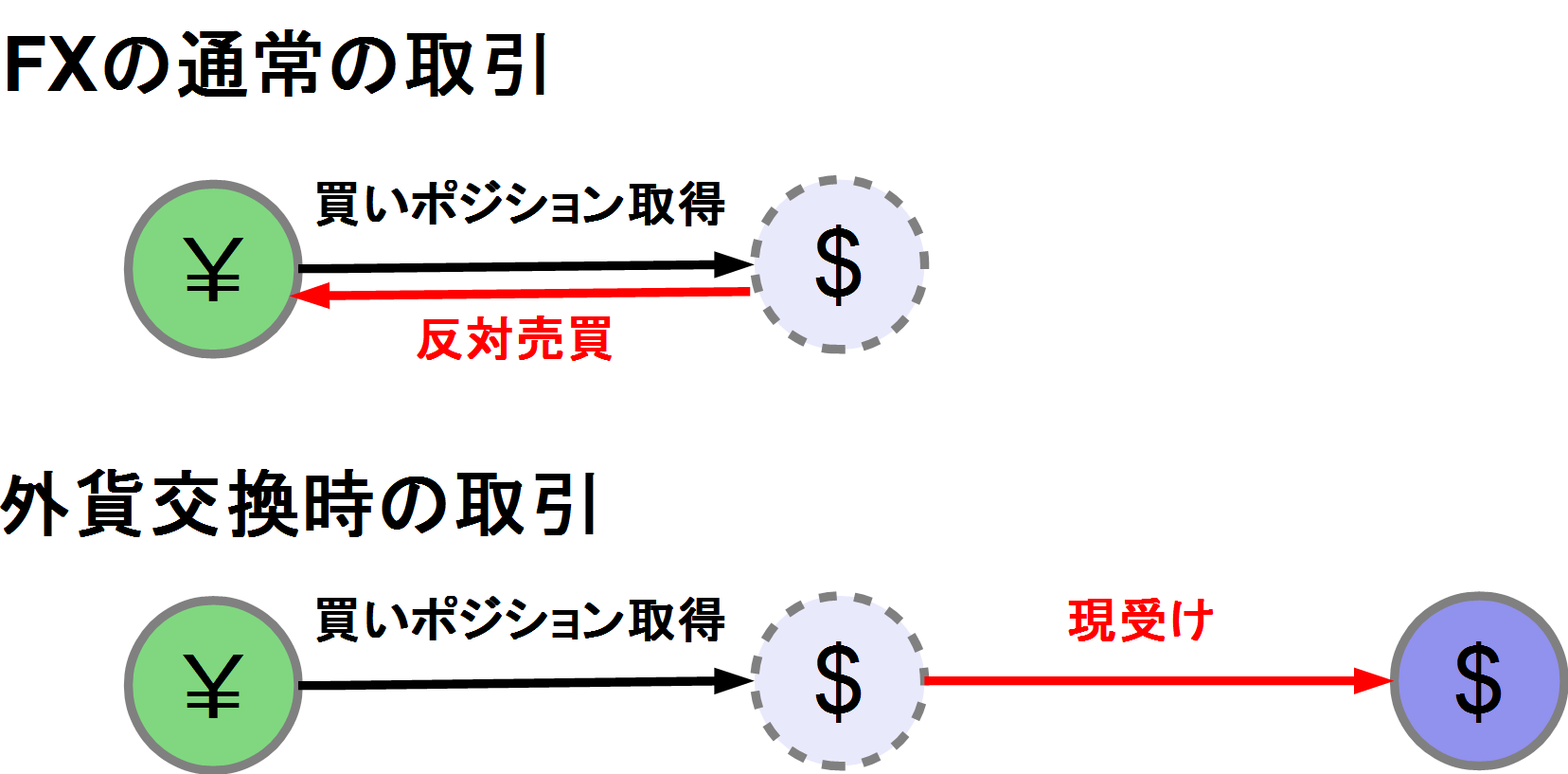

普通FXでの取引というのは、「円→買いポジション(外貨の持ち高)」を取得した後に「買いポジション→円」の反対売買を行って円決済を行うものです。 この取引を通じて為替差益や差損を得ることになります。

しかしFX口座を利用した外貨の交換では、反対売買を行う代わりに「買いポジション→外貨」の決済(現受け)を行うことで、円の代わりに外貨を得ることができるわけです。

同じような仕組みで「外貨→売りポジション→円」という逆方向の取引によって「外貨→円」に交換することもできます(「売りポジション→円」による決済は現渡しと呼ばれます)。

これが方法2による、日本円と外貨の交換方法です。 まさにFX口座特有の交換方法なわけです。

使用されるレートはポジション取得時のスプレッドが上乗せされたレートです。 ポジションを取得した後の現受け(現渡し)時には、ポジション取得時に確定したレートで決済が行われるので、レートに関してはもう気にする必要はありません。

外貨両替とポジションの取得→現受け(現渡し)のメリット・デメリット

FX口座で行える外貨両替とポジションの取得→現受け(現渡し)には、それぞれコインの表裏となるメリット・デメリットが存在します。

| 方法 | メリット | デメリット |

|---|---|---|

| 1. 外貨両替 | 方法2と比較して通貨単位がより細かい傾向にあり、両替の柔軟性が高い | 方法2と比較して手数料が高い傾向にある |

| 2. ポジションの取得→現受け(現渡し) | 方法1と比較して手数料が安く済む傾向にある | 1,000通貨単位や10,000通貨単位でしか両替できないため両替の柔軟性が低い |

つまり基本的には日本円と外貨との交換の柔軟性が高いのが方法1の外貨両替、手数料を安く抑えたいなら方法2のポジションの取得→現受け(現渡し)を利用するのが良いというわけです※。

※使用するFX会社によっては例外もあります。

手数料と利便性に関するお互いの特徴をもう少し詳しく見ていくことにしましょう。

外貨交換に関する手数料の違い

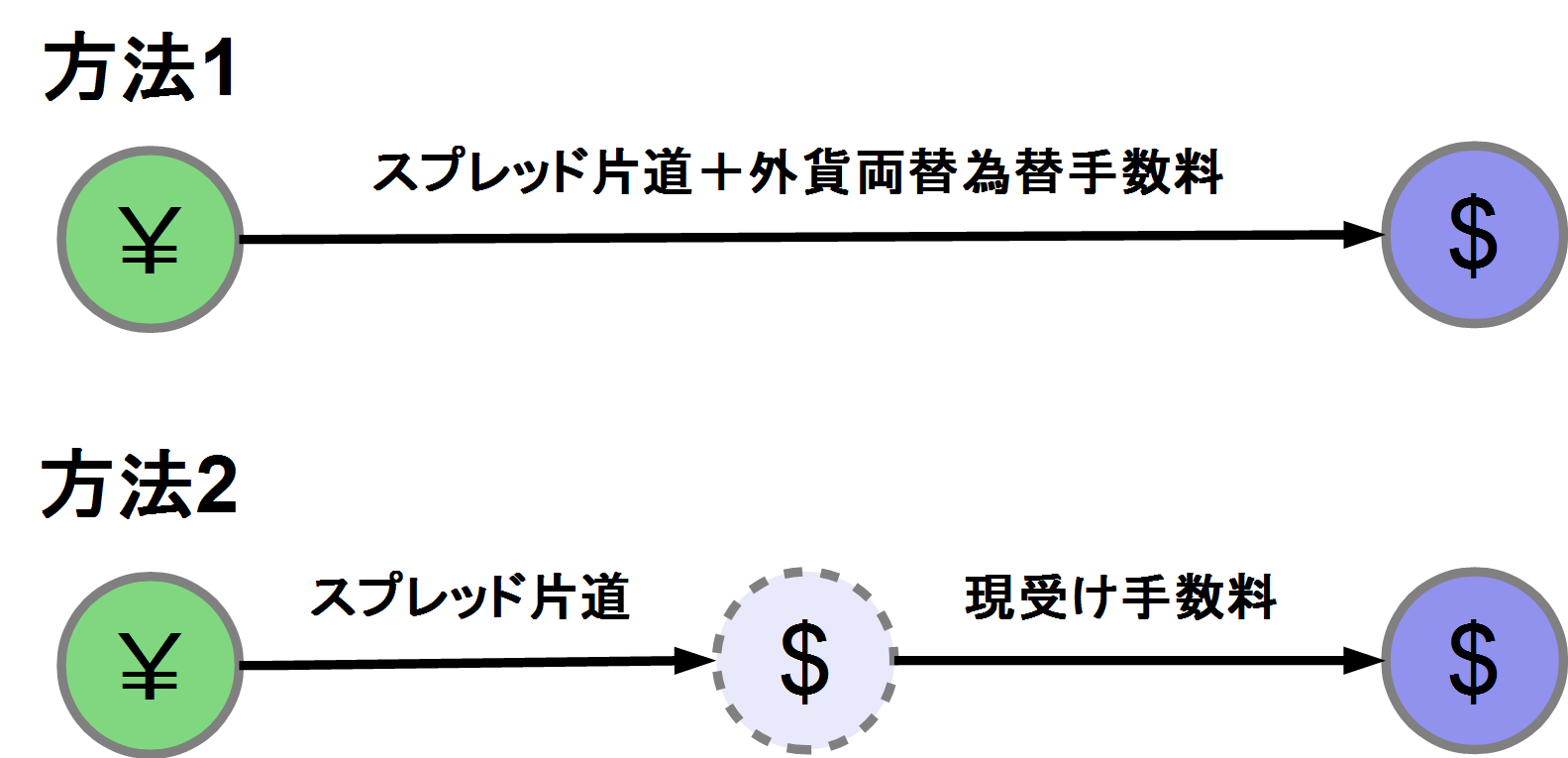

まずは手数料の違いからです。 外貨交換に関する2つの方法について、それぞれ次のような手数料が掛かってきます。

2つの方法による手数料の違いは「外貨両替手数料」と「現受け手数料」となります。 スプレッド片道分の手数料はどちらの方法でも同額掛かりますが、これはほとんど無視できるので気にする必要はありません。

各FX会社の手数料を見ていくと、基本的に外貨両替手数料よりも現受け手数料の方が手数料が少ない傾向にあるのです(ただし例外もあるので、各FX会社の手数料を確認することは大切です)。

手数料に関して重要なのは、方法1、方法2問わず、どの手数料も基本的に両替した外貨の枚数に比例して増えていくと考えてください。 つまり20,000ドルに(を)両替するときには、10,000ドルに(を)両替するときよりも手数料が2倍増えるわけです。

よって高額の両替を行うときには、方法2を使った方が方法1と比較して手数料を大きく減らすチャンスがあるわけです。

外貨交換に関する両替単位の違い

もう一つ重要な違いは両替可能な単位の違いです。

両替単位とは両替できる外貨の最小単位のこと。 1ドル単位であれば456ドルや32,198ドルといった両替も可能なことを意味します。

一方10,000ドル単位であれば、20,000ドルや100,000ドルといった両替は可能ですが、12,000ドルといった両替は出来ません。 この場合は10,000ドル分は両替できますが、残りの2,000ドル分は両替できずに日本円として余ってしまいます。 また10,000ドル未満の両替は一切行えません。

方法1は基本的に方法2と比較してより細かい通貨単位で両替できる傾向にあるので、両替したい金額によらず自由に両替できる柔軟性、利便性があるのが強みです。

一方方法2では基本的に1,000通貨単位や10,000通貨単位であるため、両替できない余りが発生しやすく柔軟性、利便性に欠けます。 さらに10,000通貨単位であれば10,000通貨未満の両替は行えないので、高額の両替時にしか利用できません。

これは方法2ではFXの通常の売買であるポジションの買いや売りの最小単位が1,000通貨単位や10,000通貨単位であるためです。

FX会社によっては方法2でしか外貨交換が行えない場合もありますので、FX口座を選択する際には両替単位がいくらなのかをしっかり確認するようにしましょう。

ベストな外貨交換方法

方法1、方法2のメリット・デメリットを話しましたが、FX会社によっては方法1も方法2もどちらのサービスも提供してくれています。 このようなFX口座をお持ちの方は、次のように外貨交換を行えばお互いの方法のメリットを生かして、手数料を抑えつつ柔軟な交換ができるでしょう:

- 方法2で交換できる最大数の通貨の交換を行う

- 残りを方法1ですべて交換してしまう

例えば10,000通貨単位でしか方法2による交換が行えないFX口座を利用して、1ドル120円の時に300万円を両替したいときは次のように交換しましょう。

まず方法2により交換可能な分を交換します。 20,000ドルであれば120×20,000ドル = 240万円となり交換可能ですが、30,000ドルだと120×30,000 = 360万円となり300万円を超えてしまいます。 よって方法2では最大20,000ドルを得られます。 すると60万円が余ります。

余った60万円を方法1によって交換すればよいわけです。 そうすればお金を余すことなく、手数料を抑えて両替することができるでしょう。

※FX会社によっては方法1だけを利用するほうが手数料もお得になる場合もありますので、事前に手数料を確認することをお忘れなく。

関連リンク

【海外送金する資金をFX口座で両替することについての記事】

→何故海外送金する資金をわざわざFX口座で両替するのが皆さんにとって良いことなの?

→YJFX!で実際に「ポジションの取得→現受け」によって外貨の交換をやってみた

【海外投資の始め方についての記事】

最終更新日:2016年2月17日

関連ページ

- Firstradeで長期の資産形成を有利に進める

- Firstradeと日本の銀行口座の間で海外送金するときのポイント

- 【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

- 何故海外投資なのか

- DRIP(自動配当再投資制度)とは何か-低リスク・低コストで複利的に資産と配当金を殖やす-

- いますぐ行動を!米国証券口座を利用した海外投資を行うなら

- 米国証券口座を利用した海外投資の注意:口座強制閉鎖リスク

- 円高ドル安、世界株安局面は海外投資の準備を行う絶好のタイミング

- すぐに海外投資を始めずとも準備だけしておくことをお勧めする本質的理由

- いま知っておきたい株式市場の現実とこれからの投資スタイル

- FirstradeとSogoTradeをどちらも開いたほうが良い理由

- FirstradeとSogoTradeの特徴を比較してみる

- FirstradeとSogoTrade、初心者向けなのはどっち?

- W-8BENの更新方法

- 【Firstradeの使い方】ACHの登録・送金方法

- 【Firstradeの使い方】DRIP(自動配当再投資)の設定方法

- 【Firstradeの使い方】明細書、税金に関する書類を見られる場所

- 【Firstradeの使い方】アメリカ証券口座の明細書(Statement)の項目説明

- 【Firstradeの使い方】売買する方法-売買画面の表示-

- 【Firstradeの使い方】売買する方法-売買画面の操作-

- 【Firstradeの使い方】Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Market orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Trailing Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】ポートフォリオポジション確認

- 【Firstradeの使い方】ウォッチリストを作成する方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストのViewカスタマイズ方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストで使用される英語の説明

- 【Firstradeの使い方】企業の決算データを見る方法と便利な使い方

- 【Firstradeの使い方】購入不可のOTC銘柄について

- Sogotradeの口座開設方法

- SogoTradeに送金する方法

- SogoTradeでACHを利用した送金を行う方法

- ACHの設定方法(SogoTrade)

- SogoTradeのDRIP設定方法とDRIP確認方法

- SogoTradeから日本に直接出金する方法

- アメリカ証券口座開設時によく使われる英語一覧

- アメリカ証券会社に書類を郵送する方法

- Sweep Accountとは何か

- Cash account、Sweep accountと資産保護の関係

- SIPCで保護資産-REITやETFは保護されるの?-

- 2種類の送金方法の特徴-Wire TransferとACH Transfer-

- アメリカに銀行口座をつくる方法

- ユニオンバンクの口座開設(事前準備)

- ユニオンバンクの口座開設

- ユニオンバンク口座開設後にするべきこと

- SMBC信託銀行プレスティアで海外送金を行う方法-送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-オンラインで送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-送金編-

- SMBC信託銀行プレスティアから楽天証券にドルを送金するお得な方法

- 何故海外送金にFX口座が役立つのか

- 【両替コストを抑える】海外送金のための外貨両替に適したおすすめのFX口座

- FX口座を利用した両替の2つの方法-外貨両替と現受けの違い-

- 海外送金に必要な外貨両替方法

- YJFX!で日本円を外貨に交換する方法