総裁任期満了を前に、さらなる予防線を張り出した黒田総裁

2017/11/14

【2017/11/13 日本経済新聞】日銀、今月3度目のETF購入 高値圏でも買い

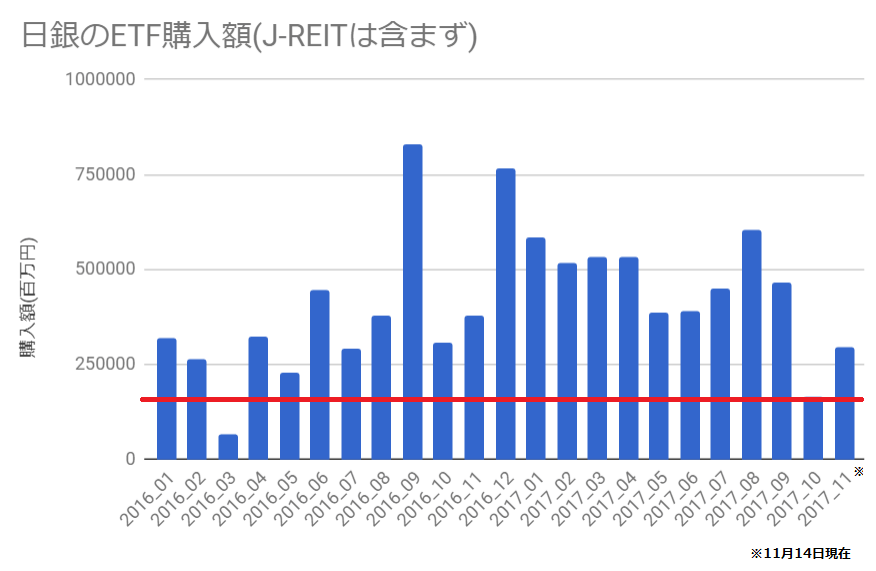

日銀は13日、717億円の上場投資信託(ETF)を同日に購入したと発表した。ETF購入は11月に入って3度目で、金額は過去2回と同じ。欧米の中央銀行が緩和的な金融政策の出口を模索する一方、日銀のETF買いは続いている。

日経平均株価が大きく上昇した10月には、日銀は2営業日しかETFを購入しなかった。日銀が示す年6兆円の購入ペースから乖離(かいり)が生じ、動向が注目されていた。

【2017/11/14 日本経済新聞】黒田日銀総裁、金利低下「緩和効果反転のリスクも」 スイスで講演

日銀の黒田東彦総裁は13日、スイスのチューリヒ大学での講演で、過度な金利低下について「金融仲介機能が阻害され、かえって金融緩和の効果が反転する可能性がある」と述べた。日本の金融機関は資本基盤が充実しているため、現時点で金融仲介機能の悪化はないとしつつ「低金利環境が金融機関の経営体力に及ぼすリスクに注意していきたい」とした。

あわせて「2%の物価安定目標に向けた日銀の揺るぎない姿勢と粘り強い取り組みが必要」と、インフレ期待を後押しするための異次元緩和の継続を強調した。

黒田総裁は、総裁任期満了を間近に控えたなか、ますます身を案じているのでしょうか。

黒田総裁を悩ます様々な頭痛の種

先月の日本株の上昇と日銀のETF購入額の異常な少なさは、日銀が日本株を事実上支配していることを見事に示してくれるものでした。

10月の日経平均は一ヶ月で8.1%上昇し、約21年3カ月ぶりに2万2000円台を回復しました。その勢いのまま、今月7日にはバブル崩壊後の最高値である2万2666円80銭を上抜けたことで、束の間の話題をさらいました。

10月第1週の初めから第4週の終わり(10月2日~27日)のあいだに、海外勢は東証一部で2.2兆円以上を買い越したことが一番の要因です。これは毎週の買い越し額の平均で見れば、日銀量的緩和拡大で円安が進んだ2013年の4.7兆円(10週連続)の買い越しに匹敵する規模でした。

【2017/11/04 日本経済新聞】海外勢、日本株買い加速 4年ぶり高水準

一方、日銀の10月のETF購入額は1670億円で、年初から9月までの毎月のETF購入平均額である5000億円と比較して、圧倒的に少ないのが特徴でした。これは2016年3月の672億円以来の少なさです。

11月に入ると一変します。日経平均は8日から今日にかけて5営業日続落しました。海外勢の売りが原因と言われています。この時期、日銀は8日、10日、13日、14日と、それぞれ729億円のETF買いを行い、10月のETF購入額をすでに超えてしまいました。しかし日本株の下落は現在まで止まっていません。

ソース:日銀

10月と11月の国内株式相場と日銀のETF買いの動向を見れば、あからさまに日銀は日本株の暴落を阻止するために動いていると言えます。いままでも日銀のETF買いは株の下支え目的ではないかと疑うような推移をたどっていましたが、ここまであからさまではありませんでした。

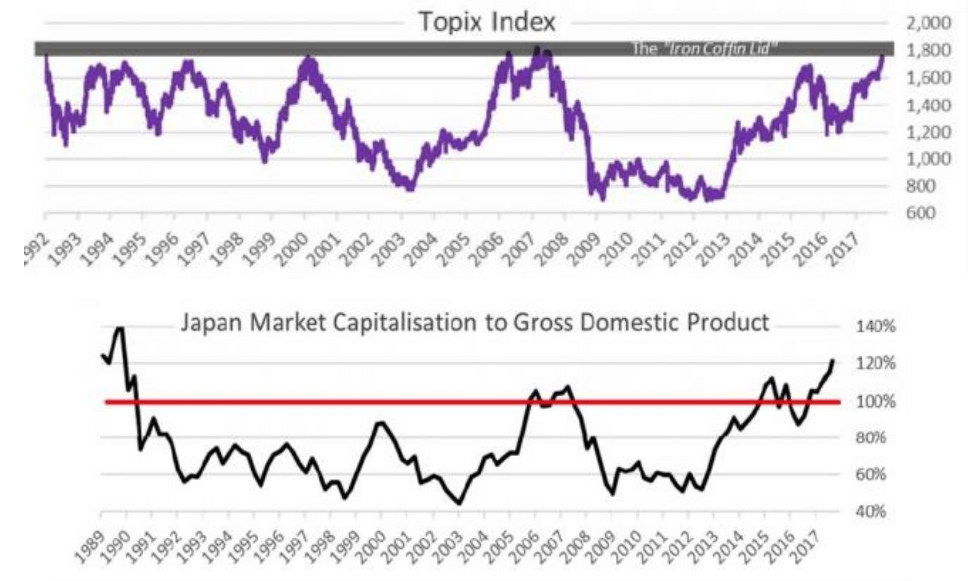

日本株は90年代初頭のバブル崩壊以来、「鉄棺の蓋(Iron Coffin Lid、正確な日本語訳を私は知りません)」という超えられない壁にぶち当たり続けてきました。

鉄棺の蓋とはTOPIXの1800ラインのことで、バブル崩壊後の約25年間にわたり、TOPIXが1800前後に達すると、その後必ずTOPIX、日本株の暴落を招いてきたという、ある種日本株に潜む呪いのようなものです。投機家の日本株売却・ショートの一つの目安となるラインにもなっているようです。

これら暴落は、日本株の時価総額がGDPを超えるときに何回か生じており、失われた25年で日本がほとんど経済成長しなかった(GDPが大して変わらなかった)ため、TOPIXの1800という固定ラインでよく暴落が起きてきた、という一つの解釈がされているようです。

画像ソース:Zero Hedge

最近の日本株の下落も、TOPIXが1800に達した直後から始まっています。これも鉄棺の蓋という呪いによるものなのでしょうか?(笑)

日銀はETFの買い入れを通じて、日本株に潜む悪霊を退散させたかったのでしょうか。現時点では日銀のお祓いは全く成就していませんが(いままで散々国民生活の破壊につながる大規模緩和を続けてきた金融機関に、悪霊退散なんてできるわけないか(笑))。

黒田総裁を悩ますのは株式市場や鉄棺の蓋の呪いだけではありません。

金融庁は10月25日に報告書を発表し、地域金融機関の経営状況について、日銀の金融緩和政策の継続により、長短金利差の縮小や、金利の低い新規貸し出しや債券が増えること等を理由に、本業の顧客向けサービス業務からの収益性が低下している傾向があると、懸念を表明しています。

【金融庁】平成28事務年度 金融レポートについて

実際、今年3月期時点で過半数の銀行が、本業の顧客向けサービス業務で赤字となっています。

その結果、収益を求めて多くの地域金融機関が有価証券運用による短期的な収益への依存を一段と高めており、その結果、金利リスク量が増加しているとしています。またアパート・マンションローンも含む不動産融資の拡大にも、あわせて懸念を表明しています。

地域金融機関による2017年3月までの一年間の法人向け貸出残高の増加分4.3%のうち、2.1%は不動産向け貸し出しでした。

その上で、金融庁は地域金融機関の経営陣に対して、金利の正常化等による外部環境の改善に期待するという他力本願を捨てろ、ビジネスモデルを転換させて生き残りをかけろという強烈な意見を、過去のバブル崩壊後の国内金融機関の惨憺たる状況を引き合いに出して述べています。

地域金融機関の経営者の中には、現在のマイナス金利政策の下での経営環境は最悪であり、近い将来、金利の正常化等が進めば事態の改善が図られるとの期待を有している可能性が窺われる。

かつての 1990 年代におけるバブル経済崩壊時において、将来の不動産価格の回復といった希望的観測に頼り、必要な対応に遅れをとった金融機関が経営を更に悪化させ、中には破綻に至った事例が少なからずあった。

将来の金利環境等について予測がつかない中、様々な望ましくないシナリオが顕在化する場合においても金融機関がその健全性を維持し、金融仲介機能を適切に発揮できる業務運営に努めていくことが重要であり、早期に、持続可能なビジネスモデルの構築に向けた具体的な施策を検討し、組織的・継続的に実践していく必要がある。

黒田総裁にとっては耳の痛い話であります。何故なら、金融庁の地域金融機関に対する、ある意味恫喝じみた発言を促した一番の要因が、黒田さんの大規模金融緩和策とそれに伴う低金利・マイナス金利化なのですから。

肝心の日銀の今年の国債購入額の概算を、日銀が保有する国債の銘柄別残高一覧から計算すると、今年5月に黒田総裁が述べていたように、年間60兆円規模の買い入れになりそうです。いままでの年間80兆円規模から減る見通しで、日銀がテーパリングを実施していることに変わりありません。

理由は紛れもなく、国内債券市場における国債の枯渇が深刻化してきていることです。以前書いた記事の内容を引用しておきましょう。

[2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

実はいま、日銀金融政策の弊害がいよいよ国債市場の機能不全という形で生じる瀬戸際にいます。

先日公表された日銀の今年4-6月分の資金循環統計の国債等保有者内訳の数字は、かなりショッキングなものでした。

これまで国債の保有を大きく減らすことのなかった保険・年金基金が、2017年に入って国債保有を減らし始め、その減少が止まらないのです。いままで資産の4割を国債で保有してきた生保が、利回りを求めて社債や外債にシフトし始めたことが背景にありそうです。また公的年金も今年に入って再び国債保有を減らし始めています。

これで銀行含め国内の機関投資家がすべて国債を大きく放出し始めたことになります。

にも関わらず、国債の買い手である日銀、海外投資家の国債の購入ペースは、ここ1年でみるみるうちに減ってきています。

全保有者の国債等の保有残高は2018年第二四半期をピークに下がり始めており、ここ3四半期はほぼフラットです。

つまり市中の国債はほとんど尽きており、保険や年金基金の国債放出により、かろうじて日銀の国債買い入れが維持出来ている、それでも買い入れペースは下がっている、というわけです。

これを国債市場の機能停止が間近であると表現する以外に、どのように表現すればよいのでしょうか。

画像ソース:日銀

数字をみるかぎり、昨今の日銀金融政策への反対票を投じ続けてきた、木内前日銀審議委員が述べた国債買い入れは「来年中ごろに限界に達する可能性」は現実的なものとなりそうです。

黒田氏の総裁就任以来、新発10年国債の取引不成立は、2014年4月14日、2015年9月24日、2016年10月19日、2017年5月1日-2日午前、2017年6月29日と5.5日も起こっています。

来年4月に黒田さんの総裁任期が切れる前に、国債市場の異常は今後表面化される予感がします。

株式・債券相場の悪化や、地域金融機関の収益悪化の懸念がますます高まる中、その原因を作り出した張本人の一人である黒田総裁にとっては、総裁任期満了を間近に控え、総裁の椅子からの脱出のための最後から2つ目の関門に差し掛かっていると言えるかもしれません(最後の関門は、もちろん「再任」という底なし沼から身をかわせるか、ということです)。

最初に引用した記事に書かれているとおり、黒田さんがスイスのチューリヒ大学で語った講演で、黒田総裁は過度な金利低下について「金融仲介機能が阻害され、かえって金融緩和の効果が反転する可能性がある」と述べつつ、「2%の物価安定目標に向けた日銀の揺るぎない姿勢と粘り強い取り組みが必要」と、インフレ期待を後押しするための異次元緩和の継続の必要性も併せて述べました。

どういうことだと思いますか?

黒田総裁は、自身の任期が満了する前に国内相場が大きく揺れるリスクを本気で心配しており、リスクが顕在化したときの言い訳をいまのうちから作って、任期満了までの残り5ヶ月のあいだの予防線を張っているんじゃないですか?

こんな後ろ向きな姿勢を、報道を通じて市場に示して大丈夫なんですかね...相場に影響が出なければ良いのですが。

だって、「金融緩和の効果が反転」って、「バブル崩壊」ってことじゃないの?

私が利用しているゴールド購入サービスのブリオンボールト。私は将来の揺れに備えて、すでに購入済みでございます。皆さんはどうされます?

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ。口座開設方法を懇切丁寧に説明しています(株価崩壊後、安値で購入するための準備としてどうぞ)。

関連ページ

- 日中のお金の取り扱いは滅茶苦茶だ

- 米国ICT企業10社で日本企業全体の研究開発費を抜きさる

- お金と個人情報、預ける意味は全然違う

- 変動型住宅ローンに飛びつく、思考停止状態の日本人たち

- 「日本銀行ホールディングス」の海外進出、というシナリオ

- 日本政府が「社会保障+国債費」を税収だけで支払えなくなる日

- 率先して悪事・非倫理的行為に手を染め続ける日本企業

- [2018/04/19]日本はロシアを差し置いて米国からのガス輸入を急増させた

- [2018/03/09]近視眼的にカネをドブに捨てる邦銀・日本企業

- [2018/02/16]日銀大規模金融緩和が巡り巡って日本の米国債売却につながった?

- [2018/01/09]日銀の総資産減少!量的金融引き締めの足音が聞こえてきた

- [2018/01/05]金欠日本政府に水道事業を維持・管理するカネはない?

- [2017/12/26]【賃上げ?】経済再生意欲が感じられない来年度予算政府案

- [2017/12/15]税制改正大綱をざっとみた感想:使いやすい労働者がいれば十分

- [2017/11/14]総裁任期満了を前に、さらなる予防線を張り出した黒田総裁

- [2017/10/13]「貯蓄から投資へ」メリットがあるのは誰?

- [2017/10/06]電気自動車の台頭×日本の財政・金融の潮流=長期「超円安」

- [2017/09/16]安倍・黒田体制の終わりの兆しがチラチラ出てきているぞ

- [2017/09/05]金利上昇、不動産価格下落リスクを考えなければいけないのに...

- [2017/07/28]宅配業界の不気味な値上げの動き

- [2017/07/07]主要3税すべて減収、晩秋列島経済に木枯らし1号が吹き荒れる

- [2017/06/14]銭ゲバの日本企業のトップたち

- [2017/06/06]日経の不思議な記事

- [2017/06/03]「日本円:アウト、MUFGコイン:イン」の動きが胎動している?

- [2017/04/25]日本の国家崩壊すら考えざるを得なくなった、スノーデンファイルが公開された

- [2017/04/22]マイナス金利政策1年経過後初めての日銀金融システムレポートを読んでみた

- [2017/03/15]日銀は絶賛テーパリング実行中のようです

- [2017/02/07]日米首脳会談後の日本の財政・金融政策に生じる変化を見極めるのが大切そう

- [2017/01/28]米国のTPP離脱による日本の迷走...試算が示す悲観的な未来はまだまだ楽観的。本当の底はもっと深いだろう

- [2017/01/16]日本企業が相変わらず預金を貯めこんでいる...ただそれだけの話

- [2017/01/10]失業給付金の積立金が今後大きく減少するリスクあり

- [2016/12/26]日本株を支える日銀。私たちが直面するモラルと年金のあいだのジレンマ

- [2016/12/07]金利上昇。政府・日銀のぬか喜び、民間企業の憂鬱

- [2016/12/05]社会保障の国民負担増加への流れ...シャウプ勧告を葬ったツケがまわってきた

- [2016/11/07]リーマン・ショック時よりも悪化している日本国民の貧困化

- [2016/10/27]日銀の金融政策は地域金融機関をますます弱体化させた

- [2016/09/22]日銀による総括的検証後の政策は国債市場を最終局面へと導く

- [2016/09/17]社債発行ラッシュの裏に潜む日本企業の現状