銭ゲバの日本企業のトップたち

2017/06/14

【2017/06/12 日本経済新聞】「実質無借金」初の2000社超、上場企業の昨年度 好業績が寄与

日本経済新聞社が金融などを除く全決算期の上場企業を対象に集計。各年度の現預金や短期保有の有価証券といった手元資金から、借入金や社債などの有利子負債を引いた「ネットキャッシュ」を算出した。

実質無借金の企業が上場企業に占める割合は昨年度で58%と、前年度から1.6ポイント上昇した。

背景にあるのは企業業績の改善だ。3月期決算企業の17年3月期の連結純利益は過去最高となり、最高益企業が全体の3割近くにのぼった。増えた手元資金を有利子負債削減に振り向けた。18年3月期も過去最高益を更新する見通しだ。

ただ、手元資金を必要以上にため込めば資本効率が悪化し、自己資本利益率(ROE)の低下につながる。低ROE企業に対しては投資家の批判が強い。設備投資やM&Aなど成長戦略に加え、増配や自社株買い拡充といった株主還元策が問われそうだ。

マスメディアによる日本企業の礼賛記事には注意が必要な場合があります。というのはマスメディアは企業からの広告収入で経営を成り立たせている以上、法人に対してあまり悪いことは言えない立場にあるからです。

当該日経の記事を見ると日本企業は健全な財務を行っているように見えますが、法人企業統計を見てみると、日本企業、特に大企業の後ろ向きな考えが見えてきます。

※以下のデータはすべて、法人企業統計の全産業(金融業・保険業は除く)データを利用しています。

日本の上場企業は「手元資金ー有利子負債」で算出されるネットキャッシュがプラスに転じているところが増えているようですが、少なくとも日本企業全体は慢性的に高額の有利子負債を抱えたままの状態にあります。

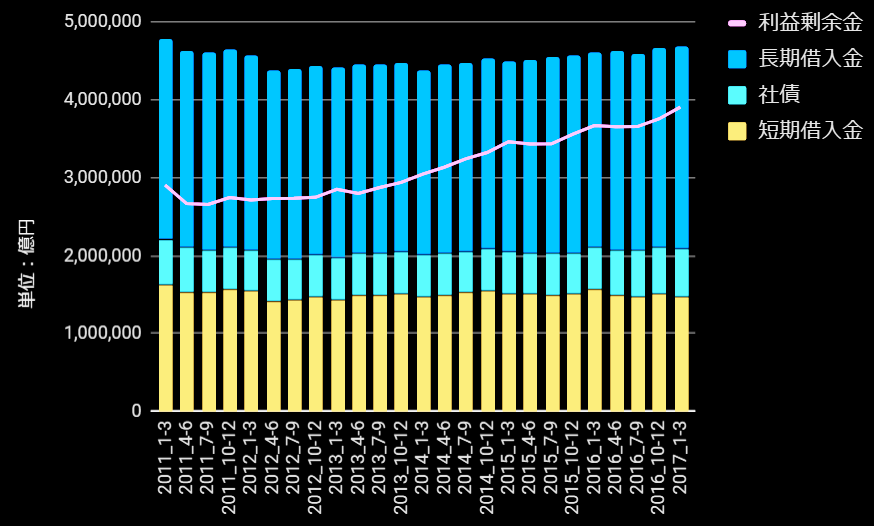

下図は法人企業統計の全産業の「短期借入金+長期借入金+社債」の総額の推移です。日本企業が債務を慢性的に抱えている姿がはっきりと現れています。

2014年1-3月期を底として短長期借入金+社債総額は上昇傾向にあり、現在は過去6年間でも高い水準にあります。

一方で利益剰余金はみなさんご存知のように上昇し続けているわけですから、ネットキャッシュがプラスに転じる企業が増えているというのは、債務が減ったのではなく溜め込むカネが増えたことが原因のように思えてきます。

何故日本企業の債務が慢性的に高い状況にあるのかといえば、先払い・後入れのビジネスモデルが原因にあります。企業は先に仕入れや製造コスト、経費等によって生じるキャッシュを支払って、その後数ヶ月経って売り上げから得られるキャッシュを回収する傾向にあるため、キャッシュの支払いから回収までのあいだに不足する現金を借入金や社債によって賄わなければならないわけです。

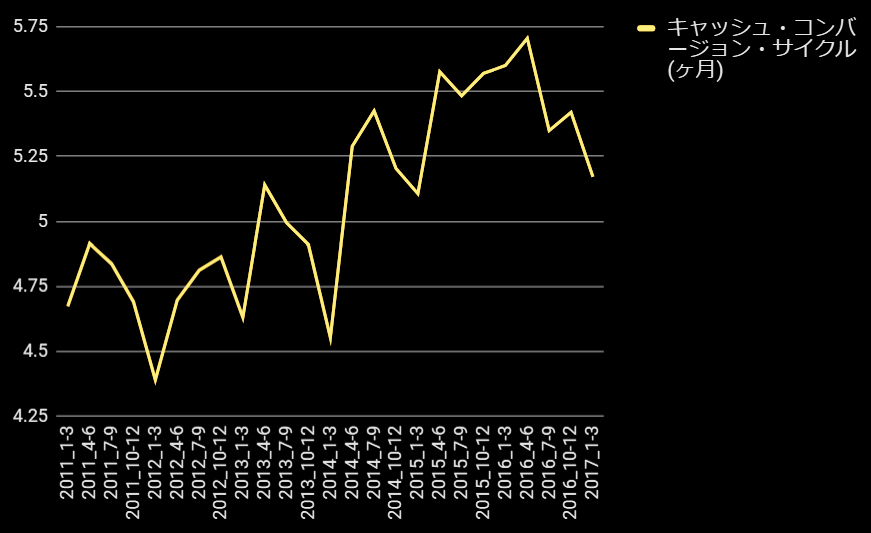

実際、法人企業統計の数字を利用して、現金を回収するまでの期間を表すキャッシュ・コンバージョン・サイクルを計算してみると、下図のように5ヶ月以上のキャッシュ回収期間が存在することがわかります。

ここ最近は在庫調整が進んだため現金回収期間は短くなっていますが、アベノミクスがはじまる以前から日本企業の現金回収期間は増加傾向にあり、アベノミクス期間での企業の収益アップの裏で日本企業のビジネス体質は脆弱化していったのです。

現金回収期間の長さは慢性的な債務を企業に抱え込ませるだけではなく、低営業利益率の源にもなります。よって現在の日本企業は少しの売り上げの低迷、少しの金利の上昇が赤字に直結するリスクをはらんでいると言えます。

そう考えれば、日本企業の経営陣が利益剰余金を溜め込みたくなる気持ちはわかるものです。

経営陣も企業のビジネス体質が悪化しているのは知っているはずです。それでいてカネを溜め込むというのは、経営陣にビジネスを改善させる意欲がない、またはその能力が欠如しており、ただ来る嵐に備えているだけという、何とも後ろ向き名印象や想像を与えるものです。

少なくとも投資家であれば、誰も日本企業には投資したくなくなるものです。現に日本の投資家は日本企業にそっぽを向いており、日本の市場を支えているのは日銀だけですしね。あとは短期利益を狙う海外のトレーダーのみ。

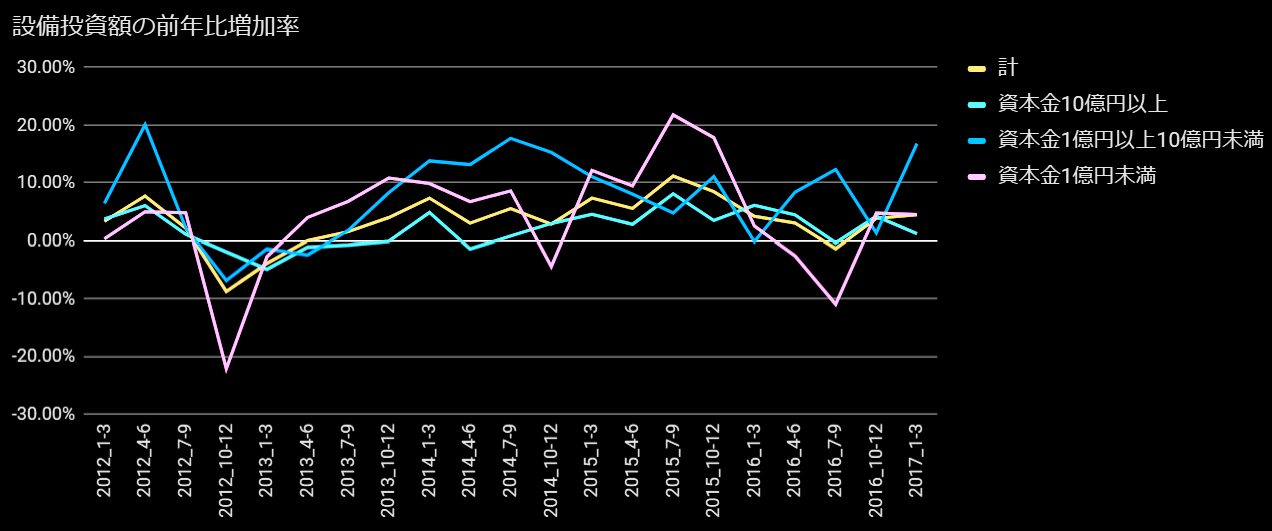

最近、日本企業の設備投資熱が増えてきており、今後の経済成長に経営陣が強気の姿勢を見せているように思えますが、設備投資を増やしているのは資本金が10億円未満の企業です。資本金が10億円以上の大企業中の大企業の設備投資意欲は薄く、前向きな様子は見られません。

以前日銀のレポートを見ても、大企業ではなく中小企業が借入を増やしている傾向にあったと思うので、日本の中小企業はがんばっているところが多そうですが、大企業、特に大企業中の大企業の経営に対する熱意は全く感じられません。

ここ最近は在庫調整が進むなどして企業の営業利益は上昇傾向にありますが、大企業は増えた利益を何かに利用しているのでしょうか?債務返済以外はほとんどすべて退蔵している...?

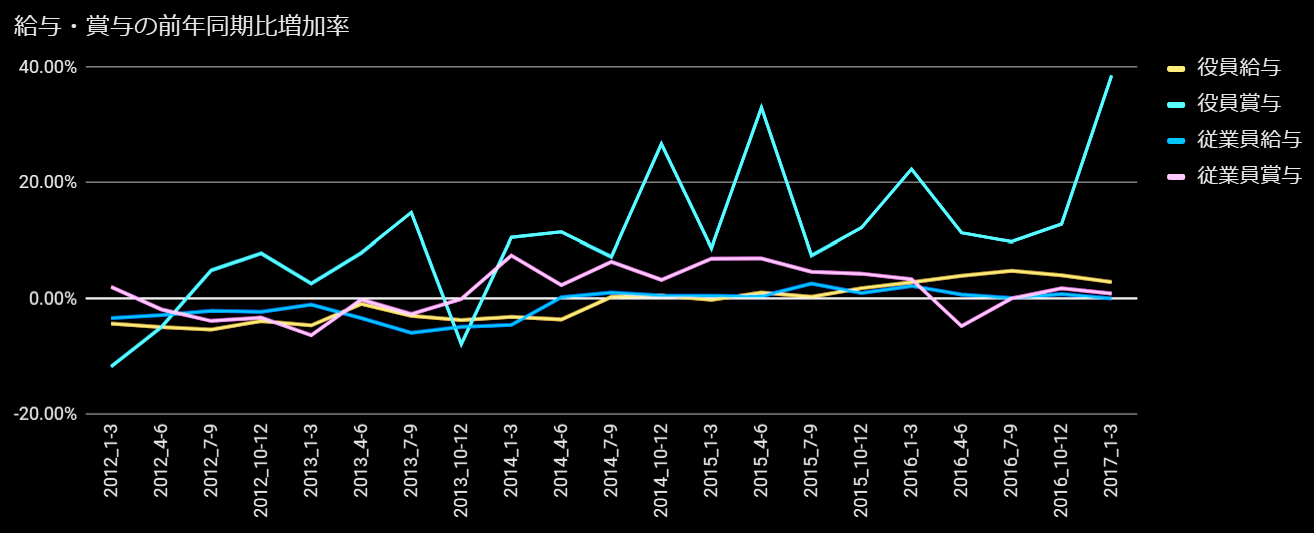

法人企業統計を見るとおもしろいデータが見つかりました。2017年1-3月期の役員賞与が、前年同期からなんと38.59%も増えているのです!従業員給与や従業員賞与はほとんどまともに増加しないなかで、役員賞与だけが異常な水準で上昇しています。

役員賞与が増え続けているのはここ5年以上の傾向で、特にアベノミクスがスタートして1年経過したあたりから顕著です。

またここ最近は役員給与も上昇傾向にあり、得られた利益を役員たちだけで分け前に与っていると言われても仕方ありません。

当然資本金の大きい企業ほど数値に反映されやすいので、日本の大企業はどうも自分たちのビジネスモデルの改善にはあまり着手しないまま、目先の利益を追い求め、役員、経営陣たちでガップリ報酬を受け取り、残りは企業内部に退蔵する...そんな体質が見えてきます。

しかも日本企業は従業員に大して賃金を払わないだけでなく、株主還元も諸外国と比較して非常に少ないことで有名です。MSCIの日本株インデックスのデータを見ると、株価収益率(PER)は16.67と高すぎる水準ではないにも関わらず、分配金利回りはたったの1.25%しかありません。自社株買いも日本は欧米ほど活発ではありません。

まとめ

いままでの内容をまとめます。

- 日経は実質無借金の日本企業が増えている現状を肯定的に伝えている

- しかしそれは債務が減ったのではなく利益を溜め込んでいるから

- 日本企業は概してキャッシュ獲得効率が下手なので、慢性的な債務を抱え込まざるを得なくなる。また売り上げの減少が赤字につながりやすいビジネス体質となる

- しかもこうしたビジネス体質は何年も悪化している。経営陣に改善意欲や能力が欠如していると言わざるを得ない

- よって来る嵐に備えて、日本企業(特に大企業)はカネを溜め込むしか能がない

- だから大企業はあまり設備投資を増やさない

- だから大企業は従業員への給与や賞与もあまり増やさない

- だから大企業は株主還元にも消極的

- しかし役員賞与だけはバブル真っ盛り!役員給与も上昇中!

法人企業統計の数字をみるかぎり、日本企業(大企業)の経営陣、役員たちのなかには「今だけ、カネだけ、自分だけ」の銭ゲバ体質であり、従業員への還元も株主への還元も十分に行わず、自分たちだけで分け前に与るという、極めて害悪な連中が跋扈しているようです。

これが、アベノミクスの成果なのか...

全員が全員そういうわけではないでしょうが、少なくとも数字を見る限りは日本のビジネスのトップを座る人たちには、本来トップに座るべきではない、処世術ばかりに長けたカネと地位に執着している連中が結構多いように見受けられます。ここ最近の大企業の不正会計問題の多さを見ても、そう考えざるを得ません。

これでは、日本の未来はないですね。大企業の経営陣、役員は総取替えしないと日本は沈没してしまいます。

金購入サービスのブリオンボールト、米国証券口座を利用した海外投資

日本の経済、金融の膿は日に日に溜まるばかりです。

経済、金融政策は金持ちや企業役員の懐を増やしただけで、庶民に恩恵が降ってこないまま時間だけが過ぎていきました。

若者は貯金を切り崩して生活せざるを得ず、高齢者も貯蓄の増加は丸天井を帯びてきています。少子高齢化はすでに始まっていますが、日本全体の貯蓄高の長期減少という未体験ゾーンへの突入も時間の問題となっています。

日本経済が深刻な不況入りする未来が、いよいよ現実味を帯びてきました。

本サイトでは皆さんにこうした不確かな未来に少しでも対処していただきたく、一つの選択肢としてブリオンボールトという金投資サービスを、将来への保険の意味合いで紹介しています。

日本円でスイスのチューリッヒに保管されている金地金を購入できるので、有事の際の金投資のみならず、自然と資産を地理的に分散して資産集中化のリスクを抑えることが期待できます。

借入を使った取引などのリスキーな取引は元から出来ない仕組みになっているので、あまり資産運用の経験がない方でも資産を守りたい気持ちのある方ならどなたでもご利用しやすいと思います。

私も2016年から利用継続中です。将来がどうなるのか、金の購入が果たして最適解なのかはわかりませんが、一緒になんとか難事を切り抜けましょう。

→関連記事一覧へ

→口座開設はこちらから-コストが安く済むスポット取引コースが人気です

また株式等への海外投資に興味がある方は、こちらから米国の証券口座を利用した海外投資の始め方を紹介しています。

証券口座の開設方法だけでなく、銀行口座の開設など必要な準備について包括的に説明しているので、敷居が高いと海外投資を諦めていた方も海外投資を始めることができます。よろしければこちらもご覧ください

→【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

関連ページ

- 日中のお金の取り扱いは滅茶苦茶だ

- 米国ICT企業10社で日本企業全体の研究開発費を抜きさる

- お金と個人情報、預ける意味は全然違う

- 変動型住宅ローンに飛びつく、思考停止状態の日本人たち

- 「日本銀行ホールディングス」の海外進出、というシナリオ

- 日本政府が「社会保障+国債費」を税収だけで支払えなくなる日

- 率先して悪事・非倫理的行為に手を染め続ける日本企業

- [2018/04/19]日本はロシアを差し置いて米国からのガス輸入を急増させた

- [2018/03/09]近視眼的にカネをドブに捨てる邦銀・日本企業

- [2018/02/16]日銀大規模金融緩和が巡り巡って日本の米国債売却につながった?

- [2018/01/09]日銀の総資産減少!量的金融引き締めの足音が聞こえてきた

- [2018/01/05]金欠日本政府に水道事業を維持・管理するカネはない?

- [2017/12/26]【賃上げ?】経済再生意欲が感じられない来年度予算政府案

- [2017/12/15]税制改正大綱をざっとみた感想:使いやすい労働者がいれば十分

- [2017/11/14]総裁任期満了を前に、さらなる予防線を張り出した黒田総裁

- [2017/10/13]「貯蓄から投資へ」メリットがあるのは誰?

- [2017/10/06]電気自動車の台頭×日本の財政・金融の潮流=長期「超円安」

- [2017/09/16]安倍・黒田体制の終わりの兆しがチラチラ出てきているぞ

- [2017/09/05]金利上昇、不動産価格下落リスクを考えなければいけないのに...

- [2017/07/28]宅配業界の不気味な値上げの動き

- [2017/07/07]主要3税すべて減収、晩秋列島経済に木枯らし1号が吹き荒れる

- [2017/06/14]銭ゲバの日本企業のトップたち

- [2017/06/06]日経の不思議な記事

- [2017/06/03]「日本円:アウト、MUFGコイン:イン」の動きが胎動している?

- [2017/04/25]日本の国家崩壊すら考えざるを得なくなった、スノーデンファイルが公開された

- [2017/04/22]マイナス金利政策1年経過後初めての日銀金融システムレポートを読んでみた

- [2017/03/15]日銀は絶賛テーパリング実行中のようです

- [2017/02/07]日米首脳会談後の日本の財政・金融政策に生じる変化を見極めるのが大切そう

- [2017/01/28]米国のTPP離脱による日本の迷走...試算が示す悲観的な未来はまだまだ楽観的。本当の底はもっと深いだろう

- [2017/01/16]日本企業が相変わらず預金を貯めこんでいる...ただそれだけの話

- [2017/01/10]失業給付金の積立金が今後大きく減少するリスクあり

- [2016/12/26]日本株を支える日銀。私たちが直面するモラルと年金のあいだのジレンマ

- [2016/12/07]金利上昇。政府・日銀のぬか喜び、民間企業の憂鬱

- [2016/12/05]社会保障の国民負担増加への流れ...シャウプ勧告を葬ったツケがまわってきた

- [2016/11/07]リーマン・ショック時よりも悪化している日本国民の貧困化

- [2016/10/27]日銀の金融政策は地域金融機関をますます弱体化させた

- [2016/09/22]日銀による総括的検証後の政策は国債市場を最終局面へと導く

- [2016/09/17]社債発行ラッシュの裏に潜む日本企業の現状