金(ゴールド)への投資に衰えが見えない。現物の金を証券化した上場投資信託(ETF)は5月まで3カ月連続で流入超となった。世界経済の減速懸念が「安全資産」とされる金の買いにつながった。ロシアのウクライナ侵攻など地政学リスクの高まりで世界の中央銀行が米ドルの代わりに金の保有を増やしていることも、投資対象としての存在感を高めている。

はっ?何言っているの?

ロシアのウクライナ侵攻など地政学リスクの高まりで世界の中央銀行が米ドルの代わりに金の保有を増やしているなんて、世界の将来を憂うきちんとした金投資家からすれば「何をいまさら」という話です。

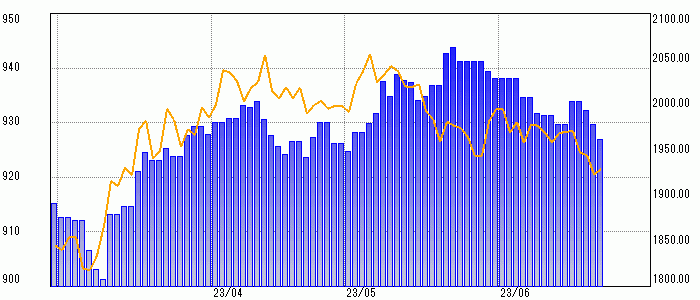

世界最大の金ETF「SPDRゴールド・シェア」現物保有高を見てみると、5月後半から現在まで保有高は急減しており、金価格は1トロイオンス2000ドルを割り込みいまでは1910ドル付近にあります。

「金ETFは5月まで3か月連続で流入超」だなんてよく言えたものだな、まったく。

5月中ごろまで投資家が金ETFの買いを進めていたのは、世界経済の減速懸念で「安全資産」とされる金の魅力が増したためではありません。

景気減速の懸念があったなか、米国のインフレ率が鈍化していったため、年内にFedが利上げを停止し、利下げが復活するとの期待があったからです。

それが、インフレ率が落ち込んでいったなかでもFedが追加利上げをする可能性を排除せず、だんだんと追加利上げする意思を明確にしていったことから、金ETFが再び売りに転じたのです。

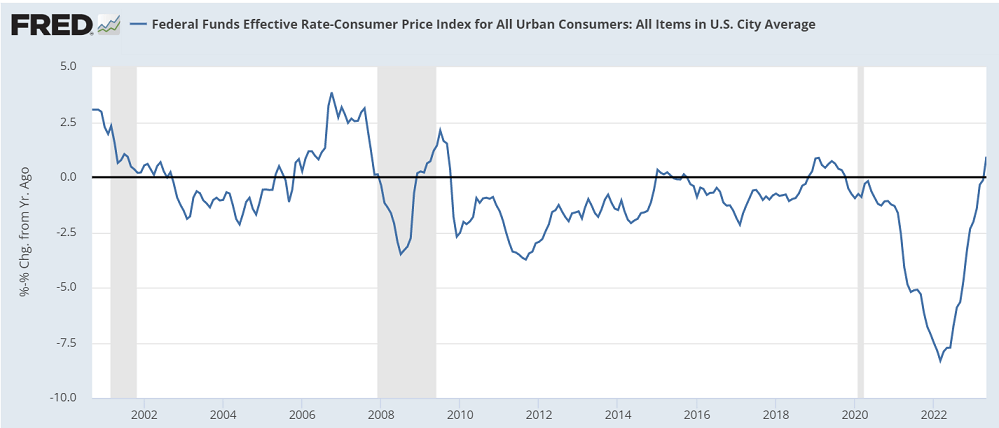

米国の実質金利(TIPS利回りでなく、政策金利からCPI伸び率を引き算したもの)は5月に入りプラスに転じています。プラスとなったのは2019年10月以来3年7か月ぶり(えっ!?)です。

パウエルFed議長は少なくとも年内にあと2回は利上げするだろうと言っていますが、インフレ率の大きな変化がないまま追加利上げされると、実質金利はもっと上昇し、金市場にはネガティブに働きます。

昨年に1967年以降で最も多くの金地金を買い越した中央銀行も、今年に入りその勢いはさすがに弱まり始めています。

景気回復が鈍い中国では、個人の宝飾品や金地金の需要が減っています。

そのため日経記事の印象とは反対に、現在の金市場にはどんよりとした雰囲気が漂っています。

でもこれはドル建てで見た話。円建て金価格はドル円が144円台にまで円安が進んだことで、ゆるやか~に上昇傾向が続いています。

金市場について感度の高い方はお気づきだと思いますが、ドル建て金価格が下がるとドル円が円安に振れるという「法則」がずーっと働いています。

ドル建て金価格とドル指数が逆相関だからだと言ってしまえばそれまでですが、それでも円建て金価格はもう少し短期的な変動、短期的な下げを見せても良いはずです。

円建て金価格が不気味なほど安定しているのもまた事実です。

→円建て金価格の推移

まぁ、我々金投資家にとって別に悪いことではありませんが…

▽アボマガ・エッセンシャルとは

アボマガは、「配当成長株+配当再投資」の組み合わせで複利を活用して配当収入を増やすことで、インフレに負けない生活を築き上げたい人たちを応援するメルマガです。

銘柄の将来の配当成長力を分析するには、ビジネスモデルやその参入障壁を理解し、直感と論理を駆使して量的だけでなく質的にも分析することが必要です。これは人工知能には難しいことでしょう。

配当成長力を把握するために、どの点に着目しながら銘柄を分析すればよいのか?

アボマガを毎週読むことで、銘柄の具体的な分析を通じて、配当成長力を把握するための手法を学ぶことができます。

私が各銘柄のどの要素に着目して論じているのか、ここを意識して1年、2年とお読みになり、将来あなたが自力で銘柄発掘するためにお役立てください。

▽アボマガ・エッセンシャルで最近配信した記事

アボマガ・エッセンシャル(有料)にご登録されると、以下の記事を含め直近50記事をご覧いただけます。

●No.263(2023/06/26配信)

グリーンスチール分野に積極的に取り組み世界をリードする銘柄について詳細に分析しています。2030年にはグリーン関連売上が3~4割程度にも達する可能性があり、利益は長期的にグングン伸びていきそうです。

●No.262(2023/06/19配信)

中国経済とコモディティに関する内容です。中国経済は予想以上に悪く地方財政も大幅に悪化しているため、従来の不動産主導の経済発展はこれ以上見込めません。よってコモディティ需要の長期停滞が心配されますが、本当のところどうなのでしょうか。

●No.261(2023/06/12配信)

いわゆる「バフェット銘柄」である配当成長株についてです。バフェット氏は、定期的な買い替えが必要な製品を売り、ブランド力があり、収益性・キャッシュフロー獲得力が高く、株主還元や費用削減に積極的であるといった点を評価しているのだろうと思います。

●No.260(2023/06/05配信)

ガス分野を得意とするあるエネルギー中流会社についてです。2021、22年に据え置いたことを除き20年以上にわたって増配し続けており「準配当貴族株」と呼べる銘柄です。インフレ時でも安定して増えていく配当収入を得たい人たちにとってぴったりの投資対象です。