バイデン大統領と共和党のマッカーシー下院議長が債務上限引き上げで原則合意しました。この報道を聞いて米国の債務上限問題は解決したと思われるかもしれません。

ただ議会での法案成立が必要なので、これで終わったわけではありませんし、そもそも米国の財務状況が良くなるわけではありません。

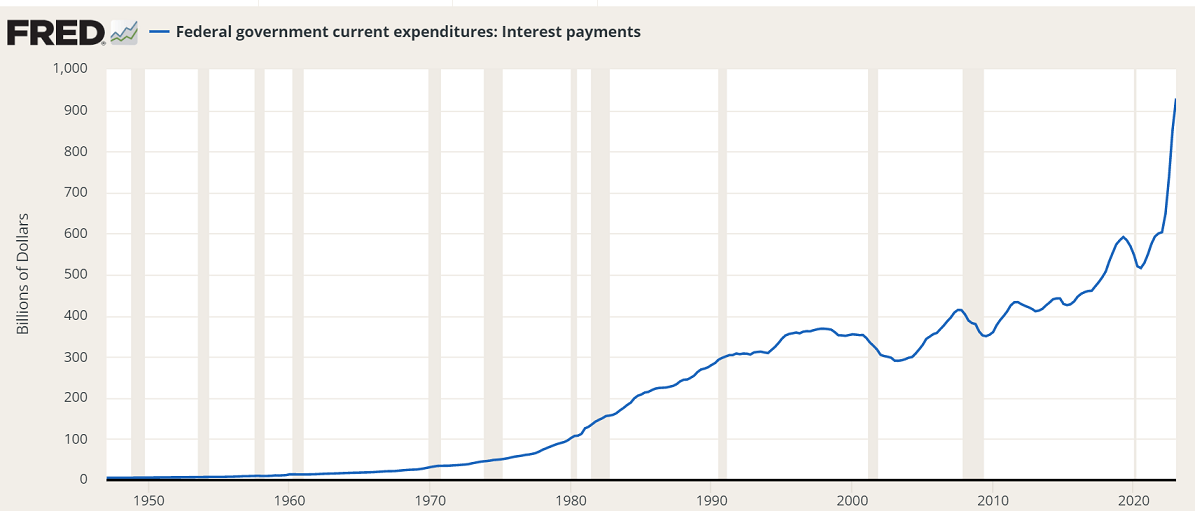

インフレに伴うFedの利上げ・量的引き締めがもたらした長期金利の上昇により、米国連邦政府の国債利払い費は急増しています。

昨年の利払い費は4750億ドルでしたが、今年は1兆ドル規模の支払いになりそうです。たった一年で利払い費が倍になるのです。

米国の昨年の財政赤字は1.4兆ドルでしたから、税収と利払い費以外の支出の差に変化がないとすると、今年米国の利払い費は財政赤字の4割を超える計算になります。

今回の債務上限引き上げが成立となれば、連邦政府は今後2年間でおよそ4兆ドルの国債を発行できるようになるようです。

https://www.zerohedge.com/markets/hard-pass-heres-whats-debt-ceiling-deal-republicans-are-about-nuke

4兆ドルという引き上げ幅は、2021年7月31日に引き上げられた6.47兆ドルに次ぐ、非常に大きな規模です。

Wikipedia:History of the United States debt ceiling

でも新発国債以上に問題なのは満期を迎える米国債の存在です。これらは満期を迎えたら借り換えしなければなりません。

ある調査で、発行済み米国債のおよそ半分が2025年までに満期を迎えると試算されています。

発行済み米国債は昨年末時点で31.46兆ドルなので、単純計算でおよそ15.7兆ドルが2025年までに満期を迎えます。債務上限引き上げで追加発行できる米国債のおよそ4倍の額を3年以内に借り換えなければならないのです!

これらの大半はゼロ金利政策時に発行したもので、平均金利は2.4%程度だそうです。借り換えすると現在の金利で発行しなければなりません。インフレが収まらないかぎり、高い金利での発行を余儀なくされます。

4%の金利で借り換えた場合、2025年までに新たにおよそ2500億ドルの利払いが発生することになります(15.7兆ドル×(4% – 2.4%))。これは昨年の米国の財政赤字の18%にも達する大きなものです。

これに4兆ドルの新規国債発行が加われば、さらに1600億ドル程度の利払いが加わります。

米国政府は新発米国債の発行を見送っても、借り換えを続けるだけでお財布事情は悪化の一途を辿ります。債務上限を引き上げて国債を新たに発行すれば、米国財政の破綻を速めるだけです。

債務上限の引き上げ云々に関わらず、米国政府は今後大幅に歳出を削減しなければなりません。これは民主・共和党のどちらが政権をとっても同じです。

借金まみれの民間企業が行う支出削減のための常套手段は従業員の大量解雇です。米国政府でそれをやろうというなら、大量の連邦職員の首を切ることです。

生成AIという「東大出のエリートと比べ物にならないくらい正確に高速で定型業務をこなす究極の指示待ち社畜」が登場したわけですから、これが普及すれば多くの官僚・公務員は不要になります。

▽アボマガ・エッセンシャルで最近配信した記事

アボマガ・エッセンシャル(有料)にご登録されると、以下の記事を含め直近50記事をご覧いただけます。

●No.259(2023/05/29配信)

農業関連(食料関連)銘柄のフォローアップです。最近の食料・肥料価格の下落で大分割安になってきました。将来のさらなる食料価格の値上がりに対する保険、家計の負担増大に対する保険を掛ける逆張りのチャンスが広がっています。

●No.258(2023/05/22配信)

2銘柄の非米国株のフォローアップです。業績は2桁成長で、長期的成長のための投資を積極的に進めており、配当利回りが高く割安にも関わらず、株価が正当に評価されていません。投資妙味がとても大きいということです。

●No.257(2023/05/15配信)

製薬会社のメルクについてです。紹介から1年9か月で株価は53.5%値上がりし、キイトルーダとガーダシルが業績を牽引しています。しかし2028年までにキイトルーダを始めとした数々の特許切れが迫っています。メルクは将来の特許切れリスクに現状どれだけ対応できているのでしょうか。

●No.256(2023/04/25配信)

ストレージ市場にパラダイムシフトと、それにより恩恵を受ける銘柄について書いています。この銘柄への投資はAI市場拡大の波に乗ることにもつながります。