[2022/09/14 ブルームバーグ]【米国市況】株が急落、CPIショック広がる-ドルは144円台半ば

13日の米株式相場は大幅反落。幅広い銘柄が売られ、S&P500種株価指数は約2年ぶりの大幅な下げとなった。8月の米消費者物価指数(CPI)が予想を上回る伸びを示したことから、米連邦公開市場委員会(FOMC)が来週の会合で大幅利上げを実施するとの観測が一段と強まった。

全面安の様相となり、中でも金利に敏感な銘柄が売り込まれた。大型ハイテク銘柄中心のナスダック100指数の下落率は5%を超えた。S&P500とナスダック100はいずれも2020年以来の大幅安を記録した。

S&P500種は前日比4.3%安の3932.69。ダウ工業株30種平均は1276.37ドル(3.9%)安の31104.97ドル。ナスダック総合指数は5.2%低下。

これまでの投資家や市場関係者のインフレに対する見方の甘さには以前より辟易していました。

昨日の米国株の動揺は、食品・エネルギー価格伸び率ではなく、コアインフレ率が市場予想よりも大きかったことが引き金となりました。

インフレ率は食品・エネルギーの価格上昇率と、食品・エネルギーを除いたコアインフレ率の2種類に分けられます。

コアインフレ率が用いられるのは、食品・エネルギー価格は短期の変動が大きく、これらを除くことで物価の基調的な変化を把握しやすくなるためです。

パンデミック以降の懸念事案である高インフレの長期化をより正確に把握するために、コアインフレ率の推移を確認することは常識です。

昨年よりインフレ率の上昇とともにコアインフレ率も上昇してきたことは誰でも確かめることが出来ました。

今年6月27日のアボマガの配信記事にて、次のように書きました。

・インフレ要因の半分以上は製品・サービス価格の値上がりであり、一度伸びだすと下がりにくいコアインフレ率の上昇です

・今後原材料価格高騰や賃金上昇といった企業の費用上昇分が製品やサービス価格に反映されていくため、コアインフレは今後も上昇が続いていくことになります。

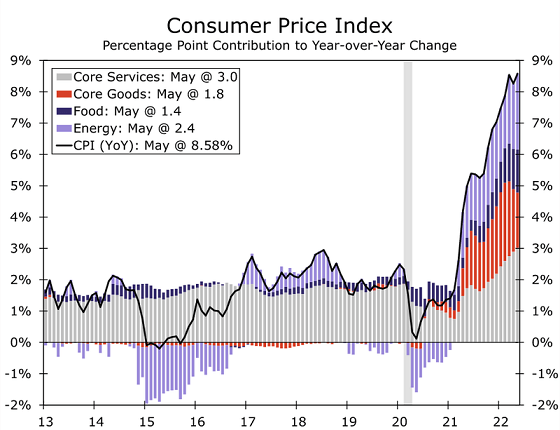

今年5月までの米国インフレ率内訳

2ヵ月以上も前にコアインフレの上昇が高インフレの主要因であることが私のような「端くれ個人投資家」にも容易に確認できたにも関わらず、プロの投資家や市場関係者が先月のコアインフレ率の伸び率を見て驚くなんて、とんだお笑い草です。

でもこれでようやく市場はインフレに関する幻想から目が醒め始めたのではないでしょうか。

昨年終わりごろから、市場は「インフレは一時的」「急速な金融引き締めで景気が後退し、Fedは早期に金融緩和に転じる」という希望的観測を抱き続けてきました。

しかし8月のジャクソンホールでのパウエル議長のタカ派演説と、今回の8月のコアインフレ率の「予想外の」上昇を受けて、希望的観測は見事に打ち砕かれたと言えるでしょう。

来週のFOMCで市場参加者の半分近くが100bpの利上げを予想するようになりましたし、年末までに政策金利が5%に達するとの見方も生まれ始めています。

今回のCPIの発表は、コアインフレ率の上昇が止まらず市場が高インフレの長期化・金融引き締めの本格化を受け入れ始めたこと以外に、もう一つ露わになったことがあります。

ロシアのウクライナ侵攻は米国の高インフレと大して関係ないことです。

欧州(特にドイツ)はロシアから多くの天然ガス、原油、石炭を輸入してきましたから、ウクライナ侵攻後のロシアからのエネルギー供給量激減によるエネルギー価格・電気料金の高騰は甚だしく痛ましいものです。

ドイツの電気・ガスの料金はわずか2カ月余りで2倍ほどに上昇し、欧州の先物電力価格は2年間で14倍近くに暴騰しました。

しかし世界の主要なエネルギー、資源、食料価格を見ると、原油・ガソリン価格はウクライナ侵攻前と同じで、ベースメタルの鉄鉱石、銅、アルミ価格はウクライナ侵攻前から20%程度下回っています。大豆価格も侵攻前より下がっています。

ウクライナ侵攻前より値上がりしているのは天然ガスや小麦、トウモロコシなど一部に過ぎません。

ロシアのウクライナ侵攻後の今年3月から8月にかけて米国の前月比コアインフレ率は0.3%~0.7%ずつ上昇しています。

ウクライナ侵攻以前からエネルギー、資源、食料価格は上昇していましたが、8月の米CPI統計の公表により、ウクライナ侵攻は米国の高インフレにそこまで関係していない、高インフレの主要因はコアインフレの上昇であることがはっきりしたわけです。

コアインフレの上昇の根本的要因はよく賃金上昇と言われます。これは事実です。1970年代の高インフレ期に米国の賃金伸び率は右肩上がりの趨勢で、1981年のピークには伸び率は9.3%ほどに達しました。

現在も米国では前年比5%以上のペースで増えています。米国の労働市場は逼迫が続いているため、大量の首切りをする状況になく、賃金の伸びがすぐに収まる気配はありません。

賃金上昇は今後のコアインフレ率の上昇を下押しし続けます。

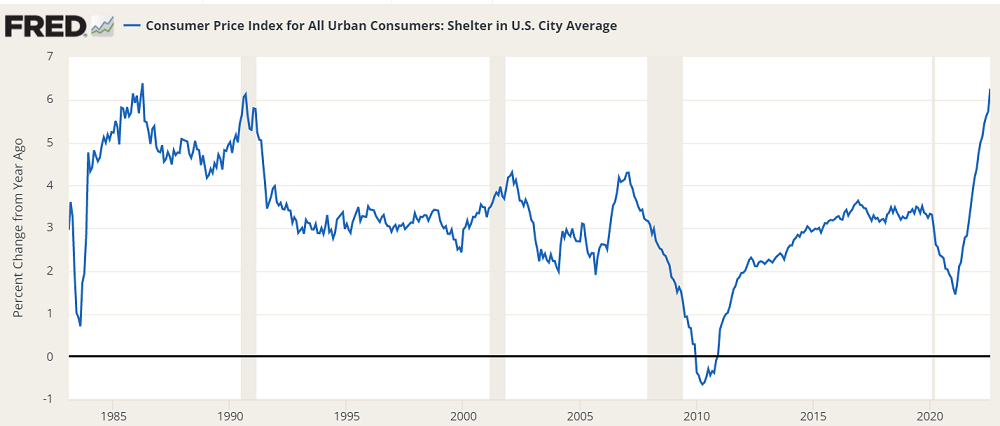

しかしもう一つ、コアインフレ率の上昇要因として忘れてはならないものがあります。家賃の伸びです。

都市部のシェルター価格(家賃・宿泊費)はCPIの32%、コアCPIの41%を占めており、非常に寄与度が大きいです。

シェルター価格の前年比伸び率は2021年3月以来18ヵ月連続で上昇してきており、今年8月は6.24%の上昇でした。これは1986年4月に6.38%の上昇以来の伸び率です。

パウエル議長がジャクソンホールでの講演で述べたようにインフレ鎮静化に断固として取り組むのであれば、不動産市場を冷え込ませなければお話しになりません。

幸い、米国の住宅市場の勢いは弱まり始めています。

新規住宅販売戸数は4月をピークに急落中でパンデミック前の水準をやや下回っていますし、30年物住宅ローン金利は6%近くにまで上昇しています。

またイールドスプレッドは2年-10年がマイナス、3ヵ月-19年がゼロ付近に縮まっており、不況一歩手前の状況です。

しかも景気後退・デフレよりも高インフレを何とかせいというのが現在の世論ですから、市場や経済、自身のキャリアへの影響を以前ほど気にせずに強力な金融引き締めをしやすい状況です。

今月からFedは毎月950億ドルずつバランスシートを縮小していきますし、パウエル議長は不動産市場を早急に冷え込ませようと思えば、簡単にできるはずです。