今回は通貨に関するお話です。

金融政策により日本円の価値を守れる時期はとっくに過ぎている

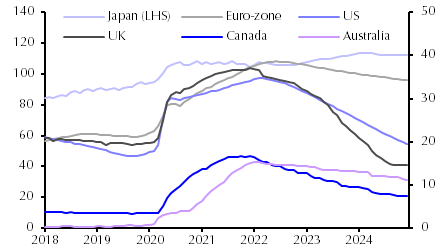

ご承知の通り、世界の中央銀行は目先の景気を犠牲にしてでもインフレ退治のために続々と金融引き締めを本格化していく方針を明確にしました。

5月のインフレ率が予想以上に高まったため、Fedは6月に当初0.5%とみられた利上げ幅を0.75%に引き上げました。

スイスが6月に利上げ開始、EUが7月に開始予定であり、これでほぼすべての先進国・新興国が金融引き締めに着手することになります。

最近金融緩和政策を取ってきた国は日本以外に中国、ロシア、トルコがありますが、これら3国はいずれも近年金融引き締めを行った経験があり、政策金利はそれぞれ4.45%、9.5%、14%あります。

10年近くにわたって量的緩和を含む金融緩和政策を継続し、政策金利がマイナス(-0.10%)である日銀の特異さが鮮明になっています。

金融引き締めは利上げだけではありません。

英国、カナダ、オーストラリアはすでに量的引き締めを実施中であり、米国は6月に開始しました。ECBは7月に量的緩和を終了し、その後量的引き締めを行う見通しです。

主要中央銀行で日銀だけが、イールドカーブコントロールの手段である指値オペを通じて量的緩和を継続し、バランスシートが拡大していくことになります。

他国が続々と金融引き締めに動くなか、日本で円安に歯止めが掛からず輸入インフレが進んでいるため、6月の政策決定会合で日銀は金融緩和策を見直すのではとの憶測が出ました。

しかし結局日銀は大規模緩和策の継続を決定しました。与党党首たちはこの日銀の方針に一定の理解を示していますし、野党側にも金融緩和をやめて即時引き締めをせよとの意見は聞かれません。

4月の金融政策決定会合で、日銀は指し値オペを原則毎営業日実施することを決定しました。世界的なインフレや金融引き締めの動きを受けて上昇してきた日本国債利回りが上限の0.25%を超えて「暴走」することを防ぐためです。

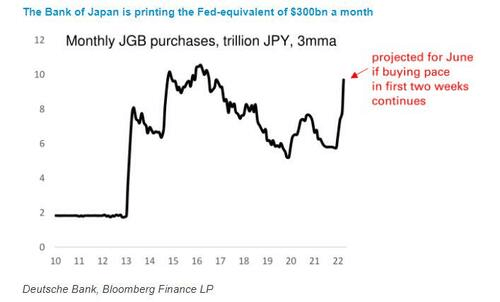

その後日銀がどれだけのペースで日本国債を購入しているかご存知ですか。

6月は毎月10兆円ペースです。これは2015-16年の量的緩和活動のピークにも迫るほどの購入ペースで、GDPを調整すると、Fedが毎月3000億ドル、毎年3.6兆ドルのQEをすることと同じです。

いまのFedの総資産は8.9兆ドルですから、総資産ゼロから始めて2年余りでこの規模に達するほどの恐ろしいほど速いペースで日銀は国債をせっせと買っているわけです。

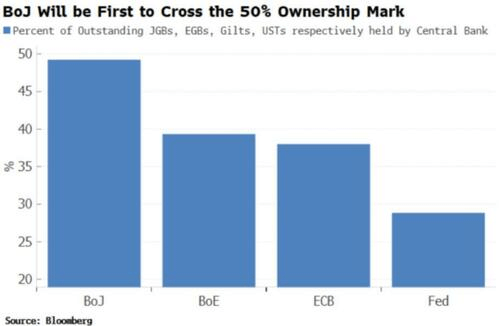

日銀の日本国債保有比率は50%近くに達しており、中央銀行の保有比率として世界でも先例のない割合です。

現在のようなハイペースで日銀が国債を購入していくと、毎月日銀の日本国債保有割合は1%弱ずつ増えていきます。

事実上一体となっている日銀・日本政府にとって、もはや大規模緩和を止めることはおよそ不可能な状況にあります。

金融緩和を中断したり金融引き締めを開始すると、いまの欧米のように日本国債利回りが上昇していくことは確実です。

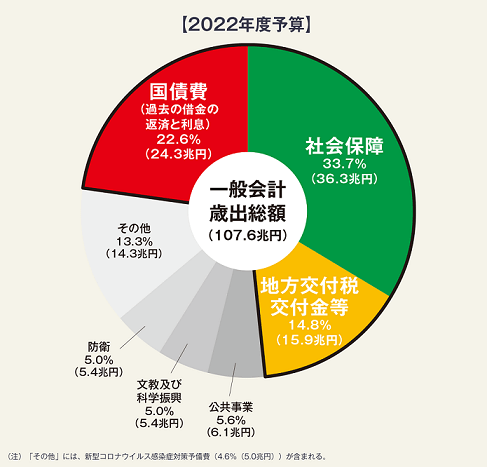

財務省の試算によると、2025年度の利払い費は金利が現在の水準より1%上昇すれば3.7兆円、2%上昇すれば7.5兆円増えるとしています。

しかし長期的には現在発行済みの1241兆円の国債すべてが満期を迎えて借り換えとなりますから、最新の国債利回りに基づいた金利設定を強いられるようになります。

いずれは金利が1%上昇すれば12.4兆円利払い費が増えることになり、国債費は社会保障費と同額になります。

金利が5%上昇すれば利払い費は62兆円増え、現在の一般会計歳出総額の9割が国債費だけで飛ぶことになります。

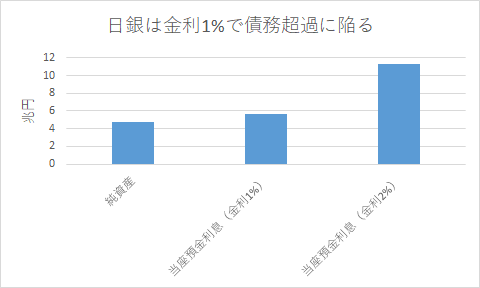

日銀には563兆円の当座預金があります。現在はマイナス金利政策のもとで当座預金金利は0.1%を下回っています。0%と考えて差し支えありません。

もし金利が1%になれば、当座預金にも1%の金利を付与しなければ示しがつかなくなります。こうなると、毎年日銀は金融機関に5.63兆円近くの利息を払う必要が出てきます。2%なら11.3兆円です。

日銀の純資産は4.7兆円しかありませんから、当座預金金利が1%になれば日銀は早晩債務超過に陥ります。

国債市場は、日銀が金融引き締めを開始しなくても、金融緩和を終了するだけで国債利回りは急激に高まる構造になっています。

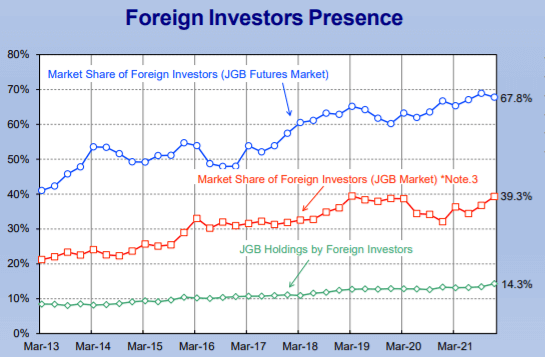

リーマン危機以降、外国人投資家の日本国債保有比率は上昇の一途をたどり、現在は14%台にまで達しました。先物に至っては67.8%あります。

日銀の金融緩和により、為替ヘッジを利用した日本国債投資が米国債投資よりも高い利回りを提供するようになったため、外国人投資家は日本国債への投資を続けてきました。

日銀が金融緩和をやめれば、こうした取引による日本国債投資妙味が薄まる・なくなるため、外国人投資家は日本国債を売り浴びせ国債利回りが急上昇することになります。

そうなれば、日銀の債務超過や政府の財政破綻への懸念がにわかにクローズアップされ、日本・日銀・日本円への信用が毀損し、急激な円安が進むことになるでしょう。

実際、6月の政策決定会合前に外国人投資家は国債先物を一時売り浴びせました。金融緩和をやめれば日本国債を一斉に売却するぞと日銀を恫喝したのです。

外国人が日本国債を大量に売りつけた場合、日銀が指値オペにより無制限に国債を買い取るしか、金利上昇を食い止める手立てはないでしょう。

日銀が金融緩和をやめれば指値オペ自体も終了することになりますから、金融緩和(特に量的緩和)をやめられないのです。

他方、金融緩和を続ければ、日米金利差が開き、量的緩和で日本円の価値は希釈化しますから、現在進行中の円安は相手通貨が何らかの理由で急激に弱まらない限り、今後も続くことになります。

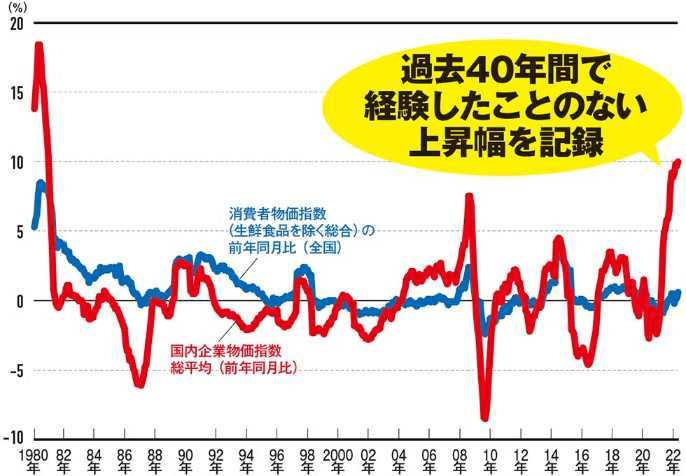

日本の消費者物価指数の伸び率は2.5%と諸外国に比べ低いですが、その先行指標である企業物価指数の伸び率は9.1%ありますから、いずれ消費者物価指数はもっと高まることは確実です。

金融緩和を継続した中で消費者物価指数が加速度的に伸びていけば、ますます円安は進行していくことでしょう。

金融緩和を続けた場合に円安に拍車をかけるさらなる懸念があります。円キャリー取引の復活です。

円キャリー取引とは低利の日本円を借り、それを外貨に交換してより高利の外貨建ての金融商品に投資する一連の取引のことです。日本円から外貨への交換により円安が進むことになります。

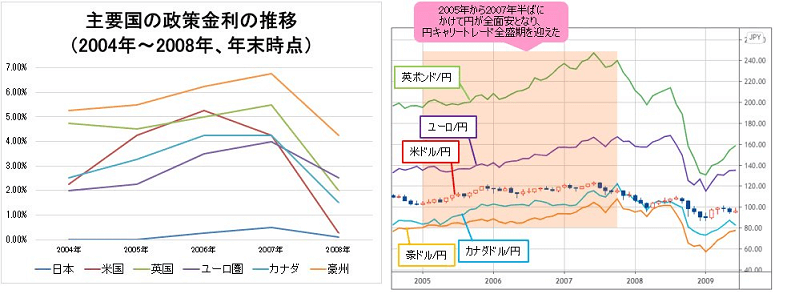

2004~07年にかけて、日銀が量的緩和・ゼロ金利政策を続ける中、先進国中銀が相次いで利上げに動いたことで、円キャリー取引が盛んになりました。

このときドル円は103円台から一時123円台になるなど、先進国通貨に対して円安が進みました。現在の円安に比べれば可愛いものですが。

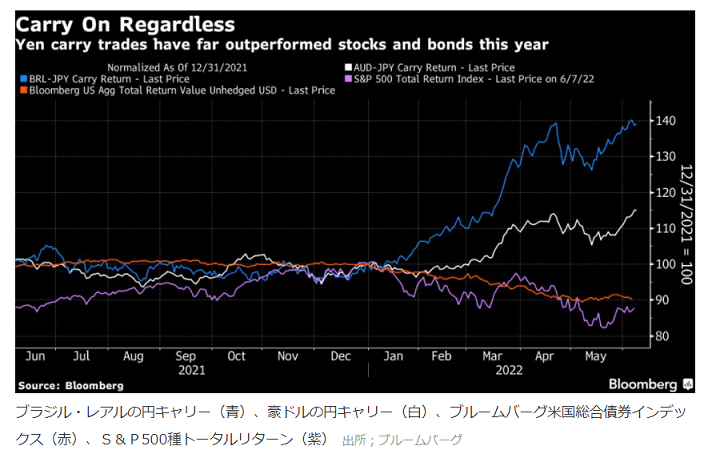

いま、円キャリー取引が復活の兆しを見せているとの報道が出てきています。

2004~07年は先進国通貨に交換し株式、債券、サブプライム担保証券などに投資する取引が主流でしたが、現在はオーストラリアドルやブラジルレアルといった、非主流の資源国通貨に交換する取引が増えているようです。

世界中の中央銀行が金融引き締めを本格化することで、今後株式や債券から安定したリターンを得ることは難しくなり、不動産もしばらく調整が必要になります。暗号通貨も暴落が止まっていません。

高いリターンを得ることが難しい投資環境が長く続くことも考えられるなかで、もし外国人投資家が日銀の金融緩和策継続を確信できれば、円キャリー取引は簡単に高リターンを得られる魅力的なものに映るはずです。

円キャリー取引が本格化するかどうかは、来年4月に任期満了する黒田日銀総裁の後任がどのような金融政策を実行するかに掛かってきます。

もし黒田路線を継続する方針を明確にすれば、円キャリー取引は活発になり、円安が急速に進んでいくかもしれません。

以上の話から、金融緩和・金融引き締めのどちらを実行しようとも、日本円の大幅な減価を免れるのは難しいように思えます。

金融緩和継続で座して日本円の死を待つか、金融引き締めにより日銀の債務超過・政府のデフォルトで自害するかのいずれかです。

金融緩和を続ければ、日本円が外国人の投資・投機に弄ばれるかもしれません。金融引き締めに転じれば、日本企業がバタバタと倒れ、PEファンドによる「乗っ取り」が進むことが考えられます。いずれにせよ外国人の金儲けに日本・日本円がいいように使われそうです。

こうした状況を生み出した元凶は、当然ですがアベノミクス・大規模緩和を推し進めてきた黒田日銀総裁、安倍晋三元首相です。彼らは輸入インフレで日本国民を犠牲にしながら、外国人投資家がボロ儲けできるよう経済・金融環境を「改造」したことになります。

売国奴以外の何物でもありません。

米ドルは安全資産ではない

世界の金融引き締めで株式・債券・暗号通貨が下落し、日本円の大幅減化がもはや不可避となりつつある現状で、皆さま方のなかには米ドルを安全資産としてポジションを増やすのが良いとお考えの方もいらっしゃるかもしれません。

しかし米ドルを安全資産として多くのポジションを保有し続けることが得策とは思えません。

すでに米国のインフレ率は8.6%に達しています。この状況が続けば米ドルの購買力は毎年8%ずつ減っていくことになります(1÷1.086)。

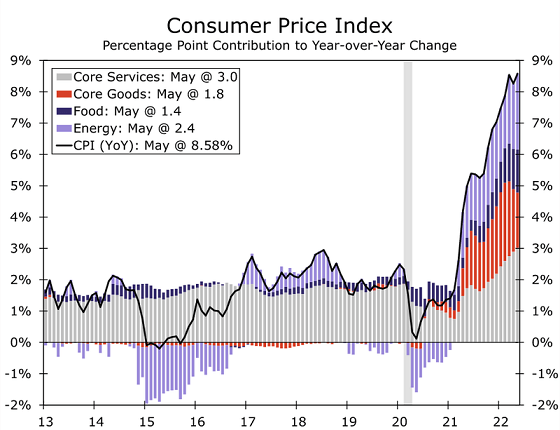

現在のインフレはエネルギーと食料価格の高騰が理由であり、これらの価格が下がればインフレ率は落ち着くと思われるかもしれません。

米国のインフレ要因の内訳を見てください。エネルギー・食料価格の高騰はインフレ要因の半分未満です。

インフレ要因の半分以上は製品・サービス価格の値上がりであり、一度伸びだすと下がりにくいコアインフレ率の上昇です。

今秋以降、ウクライナ戦争の影響によるエネルギー・肥料価格高騰が食料価格に反映されることになります。天候不順による不作もあるなかで、再び急騰することが予想されます。

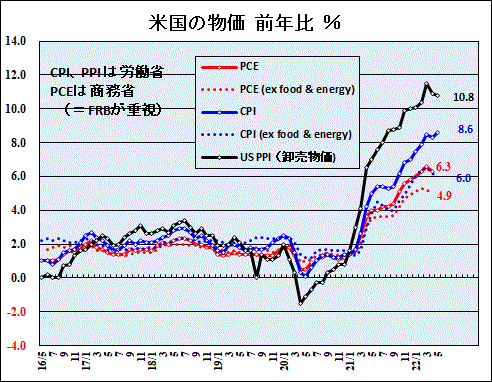

米国の企業物価指数伸び率はすでに10%を超えており、消費者物価指数伸び率よりも高い状況が続いています。

今後原材料価格高騰や賃金上昇といった企業の費用上昇分が製品やサービス価格に反映されていくため、コアインフレは今後も上昇が続いていくことになります。

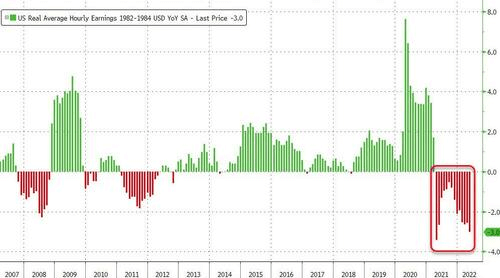

インフレ長期化の最大の要因となるのは賃金の上昇ですが、米国の実質賃金はすでに14カ月連続でマイナスとなっています。

米国の雇用状況は、低失業率が続いており、賃金引き上げにより深刻な従業員不足がようやく解消されたばかりであり、依然逼迫しています。

スターバックスやアマゾン、アップルを始め米国では続々と労働組合が結成され、労働者の力は強まってきています。購買力が低下する中、労組による賃上げ圧力が経営者に重くのしかかることになります。

経営者は賃上げに十分応えないと、ストライキが発生し経済が麻痺するおそれがあります。

特に懸念されるのは、低賃金で過酷な労働環境にある物流業界でのストライキ発生です。もし発生すれば、一時的に極度な品不足に陥ることが考えられ、物価上昇に拍車を掛けることになります。

コアインフレ率の上昇、特に賃上げによる上昇が続くと考えられますから、米国のインフレ上昇はまだ始まったばかりでしょう。そう遠くない将来にインフレ率は10%を超えてもおかしくないと考えています。

他の国でもインフレの原因や企業物価指数が消費者物価指数より伸びている状況は米国と同じですから、世界的にインフレは加速し長期化しそうです。

昨年初め以降、米ドル指数が上昇しドル高が進んできました。経済が相対的に好調だったことと、最近は金融引き締めを本格化しており金利が上昇しているためです。しかしこの状況は長く続かないと考えています。

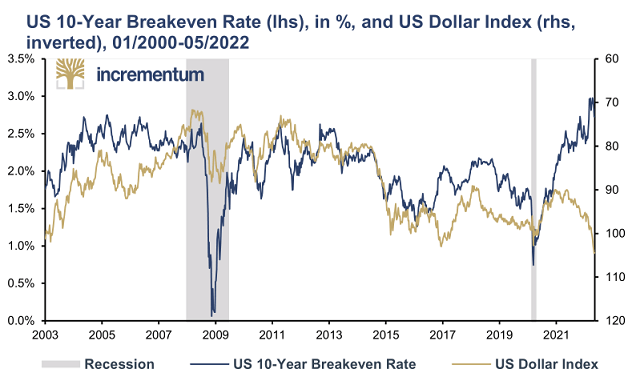

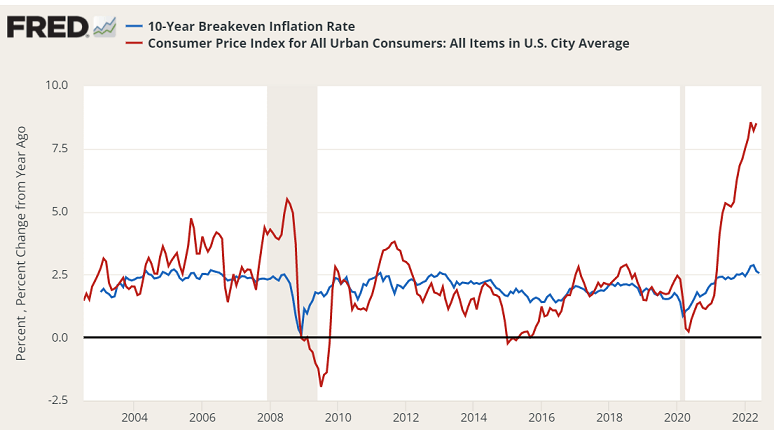

期待インフレ率が上昇すると米ドル指数は低下する傾向にあります。期待インフレ率の上昇は物価高、モノに対する通貨価値の下落を意味するためです。

下図はドル指数と期待インフレ率の推移を示したチャートです。これを見ると現在のドル指数は期待インフレ率と比べて明らかに過大評価されています。

一方で、現在の期待インフレ率は消費者物価指数の伸び率と比べて過小評価されています。消費者物価指数の伸び率が今後も加速することを市場がより確信していけば、期待インフレ率は大きく上昇しなければなりません。

また金融引き締めの本格化により、米国の景気後退懸念も最近強まっています。懸念が先行しており本当に景気後退入りするのか、いつするのかは不透明ですが、景気悪化を示すデータが出てくればドル安が進みやすくなります。

今後のインフレとそれに対する市場の認識、米国の景気次第で、ドル指数は大きく低下しドル安が本格的に進行していくことになります。

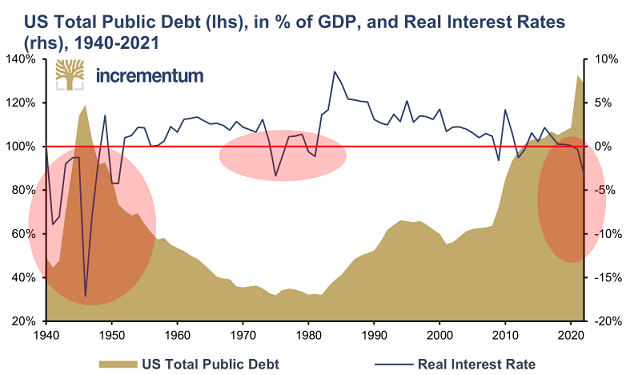

日本だけでなく、米国の財政もひどい状況です。すでに米国の対GDP比政府債務は第二次世界大戦時を上回り過去最高です。

これだけ酷い財政でも米ドルが価値を維持してきたのは、ゼロ金利政策で利払いを最小限に抑えてきたことと、基軸通貨であることに他なりません。

インフレ高進に伴う金利上昇で財政が大幅に悪化するのは、米国も同じです。

米国政府の債務残高は30兆ドルありますから、長期的には金利が1%上昇するごとに利払い費は3000億ドルずつ増えることになります。これは現在の純国債費とほぼ同額です。

長期金利が6%に達すれば、米国の国債費は1.5兆ドルとなり現在最大の支出項目である医療費(メディケア・メディケイド)を超えてしまいます。

米国議会予算局が想定する今後のインフレ率は2.4%程度で推移するとしており、もはや現状と全くそぐわなくなっています。

インフレと金融引き締めでしばらく金利上昇が続きそうななか、社会保障費や軍事費を大幅にカットしなければ米国政府はデフォルトに陥ります。

ロシアのウクライナ侵攻で欧米はロシアの金融資産を凍結し、国際決済システムのSWIFTから排除するという金融制裁を科して米ドル・ユーロを兵器化しました。

以前より一定数の諸外国は米ドルやユーロに依存することをリスクだと考え金準備を増やすなど対策を講じてきましたが、今回の欧米のロシアへの金融制裁を見てこの考えが確信に変わったはずです。

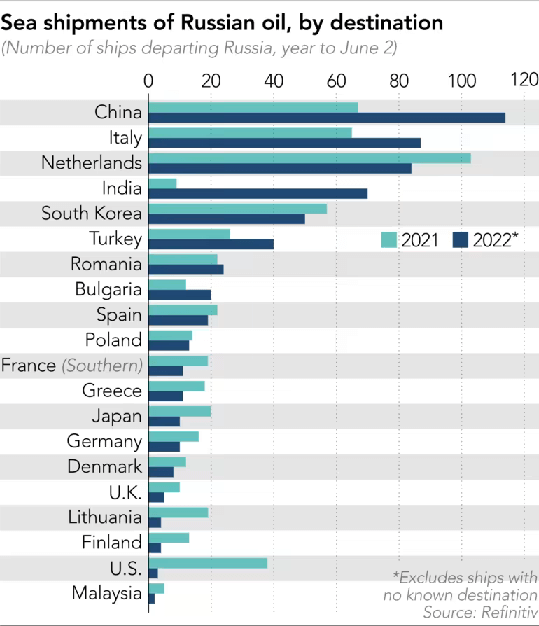

米ドルの基軸通貨性を支えたのはペトロダラー制ですが、欧米がロシア産原油の禁輸・輸入制限措置に踏み切って以来、ロシア産の安い原油を中国やインド、トルコなどが買い求めるようになりました。

中国にとってロシアはサウジを抜き最大の原油調達国となり、インドにとってロシアは米国を抜き、イラクに次ぐ原油調達国となっています。

非欧米諸国は米ドルを使わず、ルーブルや自国通貨を使って、安い原油を欧米が買わなくなった分だけより多く購入できるようになり、米ドルの重要性は低下しています。

ロシア産原油の人気が高い状況が続きルーブルや自国通貨建て決済のニーズが高まれば、サウジをはじめとした中東各国もまた、競争力を保つために、非ドル決済を容認していかなければなりません。

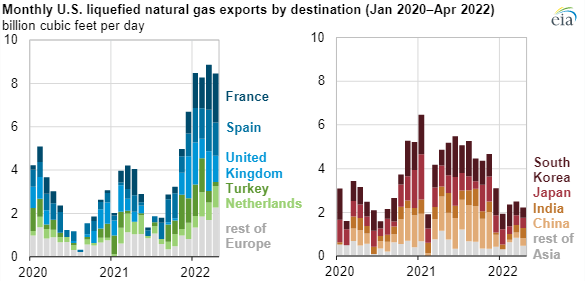

最新の米国の原油輸出先のデータが見つからないので代わりにLNGの輸出先を見ると、ウクライナ侵攻以前から欧州への輸出が急増した一方で、アジア向けの輸出は大きく減りました。

石油・ガス市場が欧米と非欧米で分断し始めているようです。これは通貨システムの分断・多様化が進み始めていることを示唆します。

非欧米諸国がエネルギーの調達に必要な米ドルの額が減れば、外貨準備に多くの米ドルを保有する必要性も薄れていきます。

今後、非欧米諸国はゴールドや人民元、ルーブルなどの準備資産を増やしていくことが予想されます。

インフレの高進、金利上昇による財政の悪化、基軸通貨性の低下により、米ドルの価値は今後低下していかざるを得ません。

基軸通貨であったため、米国の双子の赤字は米ドルの価値に反映されてきませんでした。基軸通貨性が弱まり双子の赤字が織り込まれ、米ドルはかなりの調整が必要になるでしょう。

ユーロは基軸通貨ではありませんが、ロシアに多くを依存するエネルギー輸入国であること、インフレの高進、金利上昇による財政悪化、少子高齢化による長期的な景気の低空飛行は避けられませんから、安全資産になるかどうか怪しいです。

EUは脱炭素を経済回復の切り札と考えてきましたが、化石エネルギー危機とそれに伴う高インフレにより、その目論見が早くも外れそうです。

米ドル、ユーロといったフィアット通貨(不換紙幣)は、日本円の大幅減化対策としての資産退避先として向いているように思えません。一般の株式・債券は金融引き締めや高インフレに弱く資産退避先にはなり得ませんし、暗号資産も厳しそうです。

通貨もダメ、株式も債券も暗号資産もダメになると、資産退避先は一体どこにあるのでしょうか?

それはアボマガ・エッセンシャルを長くご覧になっている方であれば瞬間的にわかるはずです。