今回は、今後の市場に関する短中期的な見方についてお話しします。

アボマガ・エッセンシャル(有料版)にお早めにご登録されると、当記事のフルバージョンをご覧いただけます。

大荒れの相場の背景と今後の懸念事項

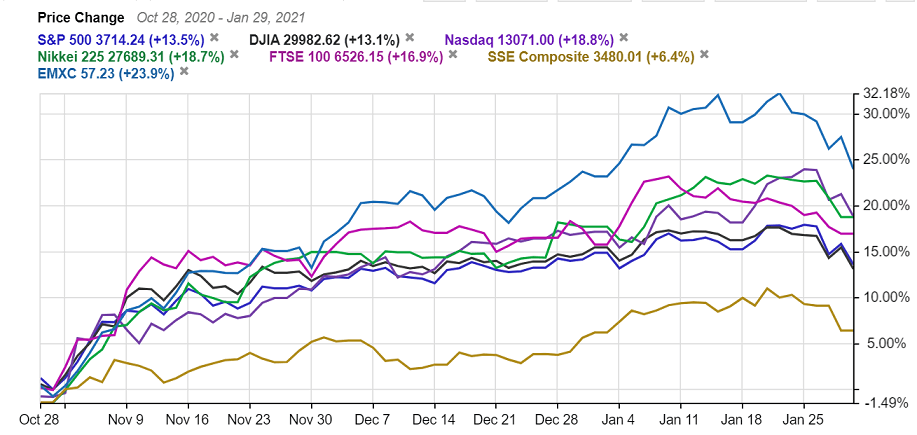

まず最近の市場についてです。先週の株式市場は荒れました。

水曜日と金曜日にダウ工業株30種平均が600ドル以上下がるなど、世界的な株安となり、ダウ平均は昨年12月14日以来3万ドルの節目を割れました。

市場が荒れた理由は、木曜日に配信した号外に書いた通り、ロング勢の個人投資家とショート勢のヘッジファンドとの争いが勃発し、ショート勢が敗れたためです。

これにより、ヘッジファンドは損失の穴埋めと追証への対応で現金確保するために保有株式の売りを迫られました。

この対立の問題は、ブログ記事に書いたのですが、米国の政治状況も絡んで早期に収束するか不明であり、市場の混乱はしばらく続くおそれがあります。さらにロビンフッドの経営破綻につながると思われます。

→参考:ロビンフッドのゲームストップ株取引制限と最大顧客シタデルの関係

ロビンフッドのビジネスモデルは、個人投資家と顧客であるヘッジファンド双方からの信頼の上に成り立つものです。

今回、両者が社会的に対立し収拾がつきそうにないことだけでなく、ロビンフッドが個人投資家を裏切り、顧客であるヘッジファンド側についてしまったことで、ロビンフッドは崩壊の道をたどると思われます。

今後考えなければならないことはいくつかあります。

一つは、今回の事態に収拾がつかなくなり、ショートセラーの損失が無限大に膨れ上がり、現金確保のための保有株式売りがしばらく続き、個人投資家が爆買いする銘柄を除く大半の銘柄の株価が大幅調整するリスクです。

他には、掲示板やSNS等を通じて「爆買い」がさらに多くの投資家、銘柄に波及することにより、広範な取引制限を証券会社が課したり、取引システムがパンクするなどして、今後の取引に支障が出る可能性もあります。

市場のリスクが高まると、追加証拠金や当初証拠金が急増することで、多数のヘッジファンド等が破綻し、融資する金融機関などに影響が波及するおそれがあります。

さらにトレーディングシステムの中枢を担うクリアリングハウスを通じて取引する取引者(2者)の双方が破綻すると、他の清算済みの取引にも影響が波及し、その責任を負う形でクリアリングハウスの財務にも影響が出る可能性も指摘されています。

単なる株価の大幅調整だけでなく、将来、一時的に取引に制限が掛かる、最悪しばらくの間取引できなくなる可能性もゼロではありません。

いずれにせよ、市場の不確実性が一気に高まったことは確かです。今後、慌てず、事実に基づいて冷静に対処していきましょう。

少し脱線しますが、実はアボマガ紹介銘柄に、ゲームストップのような「爆買い」が噂されるものがあります。***です。

憶測なので実際に株価暴騰が起こるのかわかりませんが、もし起こったときにきちんと利益確定できるように、あらかじめ売り方について述べておきます。

・・・(省略)・・・

バブル以外の何物でもない市場

そもそも、市場はどう考えてもバブル状態にあります。

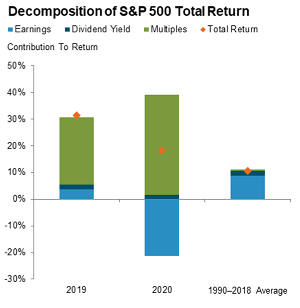

下図は昨年と一昨年のS&P500のリターンを要因分解したものです。

昨年、一昨年のいずれも、リターンは唯一、期待によって生まれました。特に昨年は企業利益が20%以上下落したにも関わらず、それを上回る期待で株高となりました。

中央銀行の量的緩和によって生じた期待が2年にわたって株式のリターンの唯一の要因であり、異常な状況です。

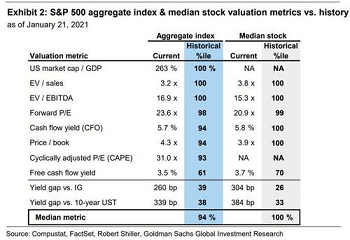

米国株はかつてないほどの割高な状況にあります。対GDP比時価総額(バフェット指標)、EV/売上高倍率、EV/EBITDA倍率は、これまでで最も割高な水準にあります。

その他P/Eレシオ、P/Bレシオ等も過去最大に近い割高な状況にあります。

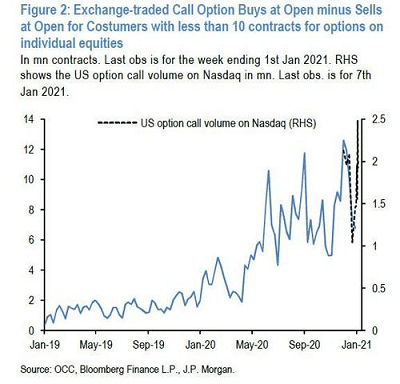

昨年9月に配信した記事で、個人投資家によるコールオプション取引が急増しており、市場の不安定化要因になり得ると書きました。

現在まで市場の動揺は起きてきませんでしたが、コールオプション取引はその後も活発さを維持してきました。今後、ディーラーのヘッジ取引を通じて株価やボラティリティが不安定化する種が残り続けています。

あまりにもバブルが進んでおり、市場の企業業績への見方はあまりにも厳しくなっているようです。

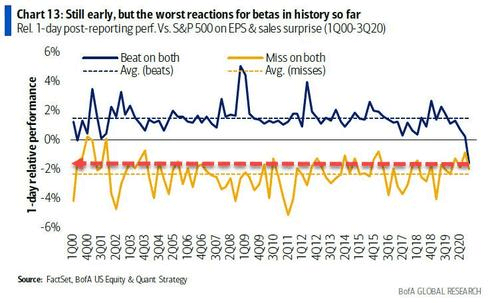

通常、利益・売り上げ双方がコンセンサスを上回れば株価は値上がりするものです。

しかし1月25日以前にQ420決算を出した企業に関して、EPSと売り上げの2つともにコンセンサスを上回った企業は、翌日S&P500を1.6%アンダーパフォームしたというのです。

これはドットコムバブルの最初の崩壊直後の2000年第2四半期以来、20年ぶりですが、このとき今回のように1.6%もアンダーパフォーマンスすることなど起こりませんでした。

極めて異例なことが起こっているのです。

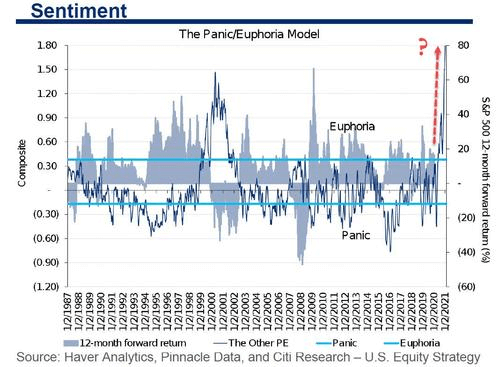

シティの相場熱を測るモデルであるパニック・ユーフォリア指数は直近が1.83と、過去最高になりました。

過去の経験則で、今後12ヶ月以内、つまりほぼ今年中に、株価が現在の水準から下落する確率は100%です。

パンデミックによるデフレはテクノロジー企業を潤してきた

明らかに市場はバブルであり、いつ暴落してもおかしくないように映ります。

しかしそれがいつ起こるのかは誰にもわかりませんし、昨春のコロナショックのような暴落が一時的に起こったとしても、バブルがもうしばらく延命する可能性は否定できません。

パンデミックは、バブルを形成するテクノロジー業界に2つの意味で追い風となりました。

一つは追加の量的緩和による株式への資金流入です。二つ目は事業面への恩恵です。

自宅での仕事・娯楽・買い物需要の拡大で、サーバー、スマホ、PC、ゲーム、電子商取引などの需要の高まりの恩恵を受けてきました。

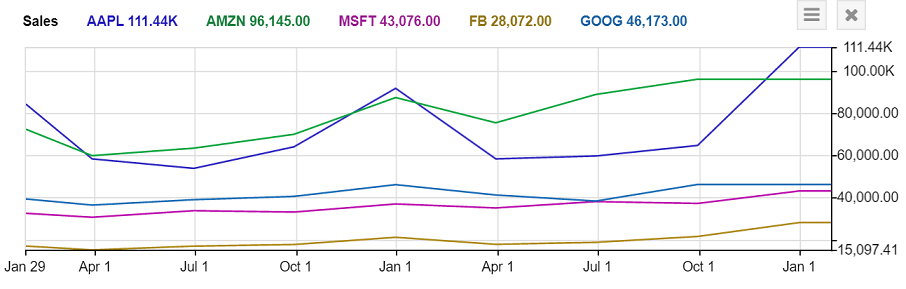

直近の決算発表で、アップルはiPhone12の販売が好調で四半期決算の売上高が1000億ドルの大台に乗り、マイクロソフトはアジュールの売上高が前年同期比50%増となり、いずれも過去最高の売上げ、フェイスブックも過去最高の売り上げでした。

また小売業、ホスピタリティ産業、倉庫業などで自動化の動きが進んでおり、テクノロジー企業はこの恩恵も受けています。

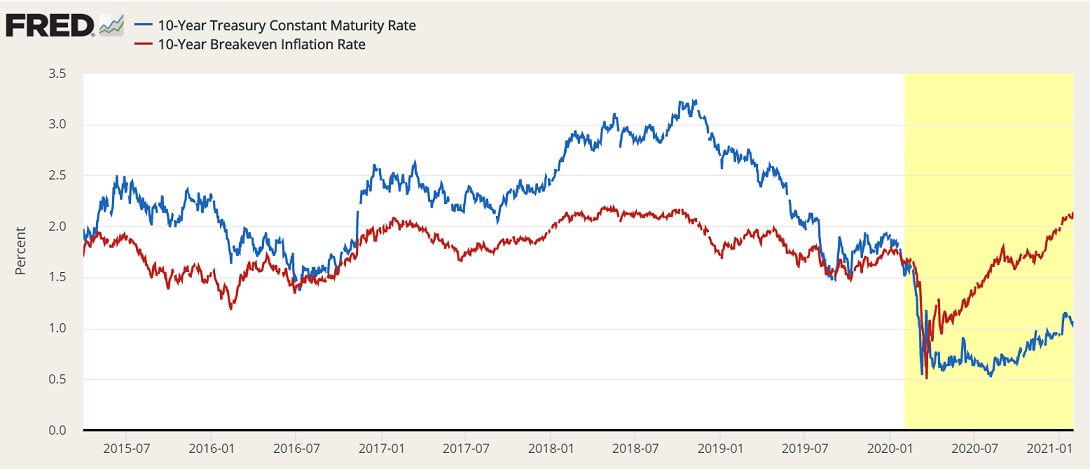

さらに経済が大恐慌並みに落ち込んだことで、デフレマインドが強まり、長期金利が大きく低下したことも、テクノロジー株の値上がりを後押ししたと考えられます。

テクノロジー株は将来の成長に期待されて買われているため、企業価値を計算する上で割引率として利用される長期金利の影響を受けやすいと考えられます。

長期金利が低いと、割引率が低くなるため理論上の将来価値は大きくなります。

逆に長期金利が高くなると、割引率が高くなるため理論上の将来価値は小さくなり、株価低迷につながりやすくなります。

米国長期金利は昨年8月はじめに大底に達した後、現在まで上昇傾向が続いてきました。

また長期金利の動向に影響を与える期待インフレ率は、昨年3月のコロナショックにおける暴落の後、上昇傾向が続き、昨年8月末にコロナショック前の水準に戻り、その後さらに上昇してきました。

先週火曜日まで中小型株も含むナスダックは株高が続いてきましたが、大手ICT企業の株価推移を見ると、昨年8月末をピークに株価の上昇が止まった銘柄が多いです。

割高なことはもちろんですが、景気後退から景気回復への期待が強まったことで、長期金利や期待インフレ率の緩やかな上昇が織り込まれたことで、大手ICT企業の株価上昇ペースが鈍化した可能性があります。

テクノロジー株にとっては、パンデミック克服による経済の過熱は、長期金利や期待インフレ率を高め、量的緩和の規模縮小・引き締めへの動きにつながり、マイナスの影響が強いと考えられます。

コロナパンデミックが続き経済が冷え込んだほうが、中央銀行の追加緩和や、自宅での仕事・娯楽・買い物需要のさらなる拡大を期待でき、テクノロジーバブル延命には都合が良いことになります。

パンデミックによる米国のデフレ継続は、テクノロジー会社(と中国共産党)にとって、喜ばしいことなのです。

・・・(省略)・・・

***

・・・(省略)・・・

次のスーパーサイクルをものにする機会は目前か

最後に、これは投資するうえで何を意味するのでしょうか。

・・・(省略)・・・