COVID-19拡大に伴い、先進国中央銀行の資産残高は一気に膨れ上がり、世界中の政府債務残高は対GDP比で第二次世界大戦並みかそれを上回りました。

ハイパーインフレ、米ドルの基軸通貨としての地位陥落のリスクがささやかれる中、これらは株式にどのような影響をもたらすのでしょうか。またインフレ対策方法についても触れていきます。

アボマガ・エッセンシャル(有料版)にお早めにご登録されると、当記事のフルバージョンをご覧いただけます。

ハイパーインフレや基軸通貨の崩壊は株式の価値を毀損させるのか

まずは歴史をチェックです。

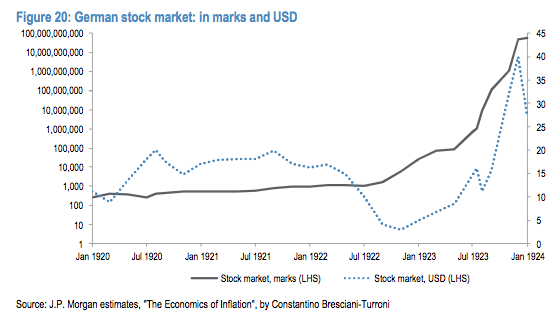

下図は1920年代のハイパーインフレ期のドイツ株価の推移です。黒線はドイツマルク建て、青点線は米ドル建てです。

注目したいのは米ドル建て株価です。1922年には政情不安、金利急騰、増税、為替・モノへの資金流入、減配等の理由により、75%程度暴落しました。

しかし同年11月からハイパーインフレが終息した1924年1月にかけて反騰し、1919年末-24年1月までドル建てドイツ株価は2.5倍以上値上がりしました。

ハイパーインフレが生じる前のベルサイユ条約調印の頃にドイツ株式に投資していたドイツ人たちは、結果的に資産価値を実質で増やすことができたのです。

画像ソース: Investment Moats

株価値上がりの根っこには、マルクの暴落により、ドイツ株式の物としての価値が評価されたことにあります。

ハイパーインフレによりドイツ企業の生産設備は非常に高価になり、借金はゼロに近くなっていました。株式はいわば「物」、「価値」の代表と考えられたのです。

基軸通貨の崩壊も株式の価値をなくすとは限りません。

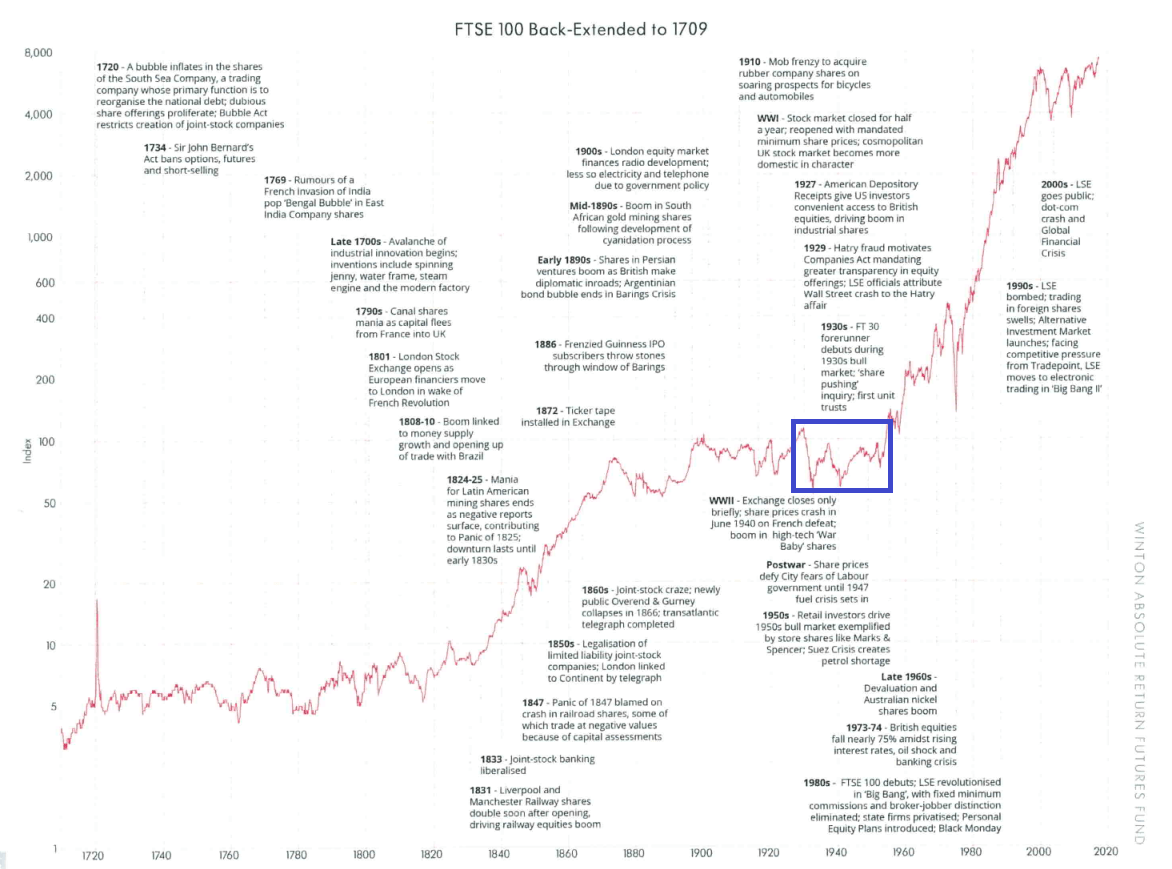

かつて大英帝国が1931年に金本位制を停止し、19世紀初め以来の「国際金本位制=ポンド体制」が崩壊し、1944年にブレトン・ウッズ体制に移行し、スターリング・ポンドは基軸通貨の地位を失いました。

1930-40年代の頃のFTSE100指数を見ると、世界恐慌や戦争の影響もあって株価は大きな変動がありながら一定のレンジで動いていました。

大きな株高は見られませんが、一方で下落率は大きくとも50%程度で、英国株の価値が喪失することはありませんでした。

画像ソース: ABFM

これらの歴史的事実から、ハイパーインフレや基軸通貨の崩壊は必ずしも株式の価値がなくなることを意味しません。

長い目で見ればハイパーインフレや基軸通貨の崩壊が株式に与える影響はなくなり、その企業の事業・保有資産から得られる将来のキャッシュフローにより価値が決まっていくと言えます。

しかし上の2つの例から、短期的に株価が大暴落するリスクは考えなければなりません。1920年代のドイツでは実質株価が75%程度暴落、英国では1930年代に名目株価が50%下落しました。

また大暴落後に株価がすぐに元に戻るかどうかはその時々により異なります。1920年代のドイツは大暴落後、比較的すぐに実質株価は急騰しハイパーインフレ前の水準を超えましたが、英国の名目株価は1930年代の暴落後、1950年代まで元の水準に戻りませんでした。

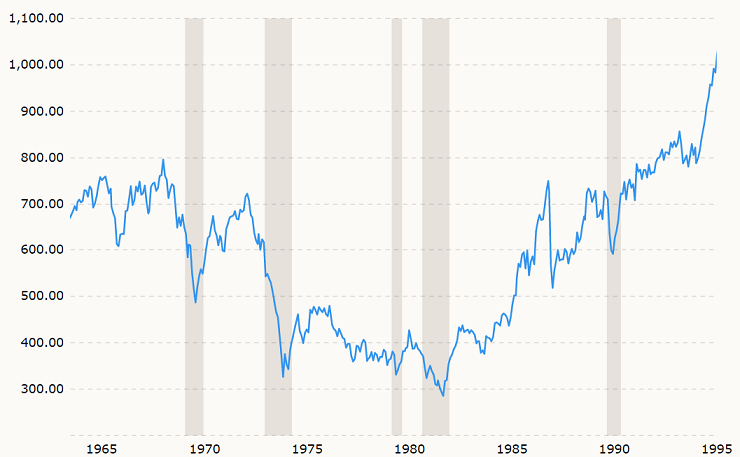

1960年代後半から80年代初めのスタグフレーション期における米国株も、実質株価が元に戻るまでにかなりの期間を要しました。

下図はインフレ調整済みのS&P500指数の推移です。1968年11月の天井から1982年7月の大底にかけて、米国株の実質価格はおよそ1/3になってしまいました。

大きく値下がりしたのは1969-70年と1974年の不況期で、当時P/Eレシオが決して割安でないこととインフレ高進に伴う長期金利上昇が重なったことが大幅な調整につながりました。

1970年代のFedのインフレ鎮静策が大失敗に終わり、市場への不透明感が長期的に漂う中で、ゴールド、石油等のコモディティや不動産という実物資産に資金需要が集まりました。結果、実質株価が反転したのはインフレ上昇に歯止めが掛かる手前の1980年になってからでした。

有事でも業績をあげられる企業に投資するかぎり、ハイパーインフレや基軸通貨の崩壊で株式が紙くずになることは考えなくても良いですが、大暴落に対するヘッジをかける必要があります。

ハイパーインフレや基軸通貨の崩壊は通貨切り下げという点で共通していますから、結局のところインフレに強い資産を持つことでヘッジすればよいでしょう。

アボマガでは株式やゴールド投資を扱っていますが、この場合ヘッジ方法は大きく次の3つあります。

- 金などインフレに強い資産への投資

- 配当成長株への投資

- 配当再投資

一つはインフレで価格の値上がりが期待できる資産を持つことです。コモディティ、貴金属、鉱山銘柄、石油・ガス銘柄などの実物系資産が筆頭となります。

・・・(省略)・・・

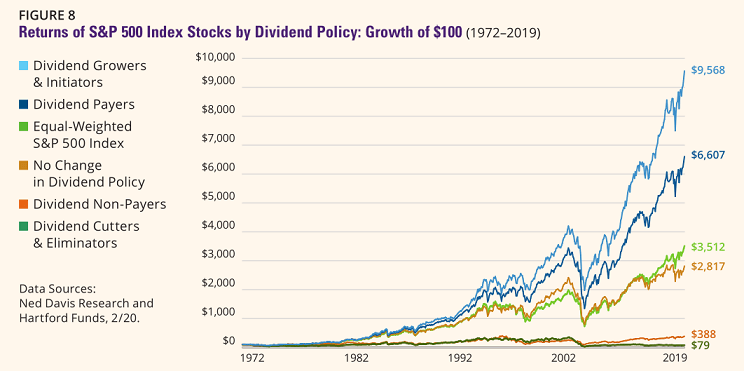

2つ目は配当成長株を持つことです。配当成長株とは毎年1株当たり配当金が増え続けることが期待される株式のことです。高配当利回り株とは異なります。

アボマガでは高配当利回りの銘柄を多く紹介してきましたが、一方で配当成長についても考慮してきました。

単に高配当利回りの銘柄に飛びつくのは危険です。成長余地が乏しく、事業や財務に問題があり、減配リスクが大きい銘柄も多いためです。

特にインフレ期においては、高配当利回りでも成長余地の乏しい銘柄では、実質の受取配当金が年々目減りしてしまいますから、避けるべきです。

配当成長株であれば、インフレ期でも配当金の購買力が維持されたり、場合によってはインフレ率以上の配当金が得られます。配当成長株を持っておくだけで購買力を高められるわけです。

配当成長株は事業の成長期待が高い銘柄が多く、割高だったり配当利回りが低い場合が多いため、株価の急落時に上手く拾えるよう、あらかじめ準備しておくことが重要です。

アボマガ銘柄だと、製薬会社***は配当成長株で、毎年10%以上の増配を繰り返してきました。

・・・(省略)・・・

同じく製薬会社の***も毎年10%以上の増配を継続してきました。来年も10%超の増配です。

・・・(省略)・・・

また電気・水道・ガスといった公共サービス、パイプライン等のインフラなどの業種は規制や長期契約により、物価上昇に応じて料金や賃料の値上げが可能な場合が多いです。

これら業種は毎年安定して収入を得られますから、インフレ期に向いた配当成長株となり得ます。そのため***や***の投資をおすすめしているのです。

上述の通り、株式は全体として高インフレ期に暴落するリスクがありますが、全体と個別は必ずしも一致しません。

景気後退やインフレに強い割安な配当成長株は下落余地が小さいか、下落しても比較的すぐに株価が戻ることが十分考えられますから、あまり弱気になりすぎないことも大切です。

最後のインフレ対策は配当再投資です。これまで何回も書いたとおり、配当再投資で株数が増え、資産価値・配当金ともに、再投資時の配当利回りの分だけリターンが押し上げられます。これによりリターンがインフレ率を上回りやすくなります。

配当再投資をする場合でも、長期的に最もリターンが大きくなるのは配当成長株、もしくは無配株から有配株になった銘柄です。

画像ソース: Hartford Funds

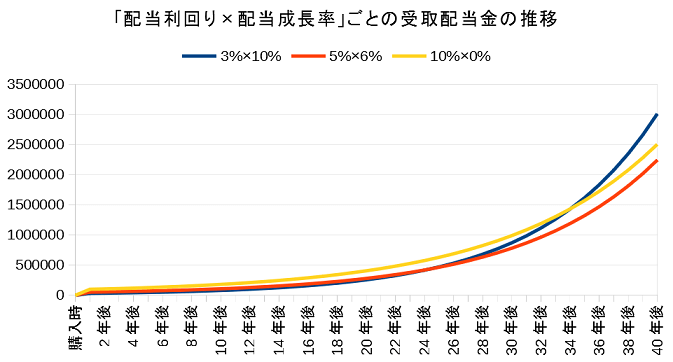

また受取配当金も、短中期的に購入時の配当利回りによって決まりますが、中長期的に配当成長率の大きさによって決まります。

早くから多くの配当収入が必要な場合は高配当利回り銘柄への投資が必要ですが、そうでない場合は配当成長率の大きさを重視したほうが、資産価値の増加も含め最終的に良い結果が出やすくなります。

ただ配当成長率が大きすぎる(例えば20%以上)場合はこの成長率の維持が難しくなるため、10%程度の成長率を長期維持できることが大切となります。

ちなみに良い配当成長株を見つけるには、配当利回りといった目先の数字ではなく、企業のビジネスモデルや市場環境を理解し、長期的な成長を果たせるのか見抜くことが必要になります。

一方であまりにも配当利回りが低すぎると(例えば2%未満)受取配当金が十分増えるまでに数十年の期間が必要になる可能性があります。配当目的の場合、配当成長率が10%以上ある場合でも、配当利回りが最低でも3%程度あるときに投資したほうが良いでしょう。

売却益目的であれば、配当利回りが3%未満でも問題ありません。

最近、***や***という、低配当利回りの配当成長株の紹介が増えています。

これは、インフレだけでなく景気後退に強く、割安で、大きな成長余地があるためです。短期の景気悪化による株価変動をあまり気にせず、インフレ環境で安心して長期保有できる銘柄を増やしたいと思って紹介しました。

当面は売却益目的での投資となりますが、配当成長率次第では中長期的の配当目当ての投資にもなり得ます。

まとめです。仮に米国でハイパーインフレが生じても、米ドルの基軸通貨性がなくなっても、株式の価値がなくなることはありません。長期的に株価への影響はなくなります。

しかし短中期的に株価が50%以上値下がりすることがあり、場合によっては10年以上回復しないこともあり得ます。

そのためゴールド、コモディティといった実物系資産・株式や、景気後退やインフレに強い割安な配当成長株に分散投資して資産の目減りを予め防いでおいてください。

・・・(省略)・・・

なお、以上の話は主に米国で事が生じた場合を想定したものです。もし仮に日本でハイパーインフレが起これば、相当な円安が進む(進んでいる)でしょうから、円建ての金価格や株価が凄まじい上昇を見せることになります。