[2023/08/31 東京新聞]「業界の優等生」でも約1兆円の赤字…不動産最大手の碧桂園、債務不履行の可能性も 中国経済は曲がり角か

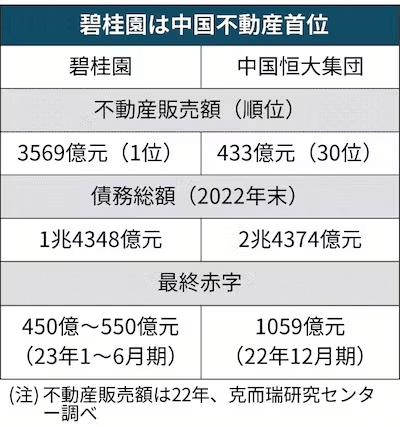

中国不動産最大手の碧桂園が30日に発表した2023年1~6月期連結決算は、最終損益が489億3200万元(約9800億円)の赤字に転落した。前年同期は6億1200万元の黒字だった。香港紙によると、2007年の上場以来、中間決算としては初めての赤字。不動産市場が下落し、物件の評価損が発生したことが響いた。

・・・

米ブルームバーグ通信によると、同社は9月4日に償還期限を迎える39億元の国内の債権について、2026年までの償還延期を債権者に求めている。ドル建ての海外債権も9月上旬に猶予期間が終了する。

・・・

野放図な事業拡大により経営破綻した中国恒大集団と異なり、碧桂園は不動産事業に専念し「業界の優等生」とされていた。同社の経営危機は、不動産頼みの成長を続けてきた中国経済が曲がり角にあることを象徴している。

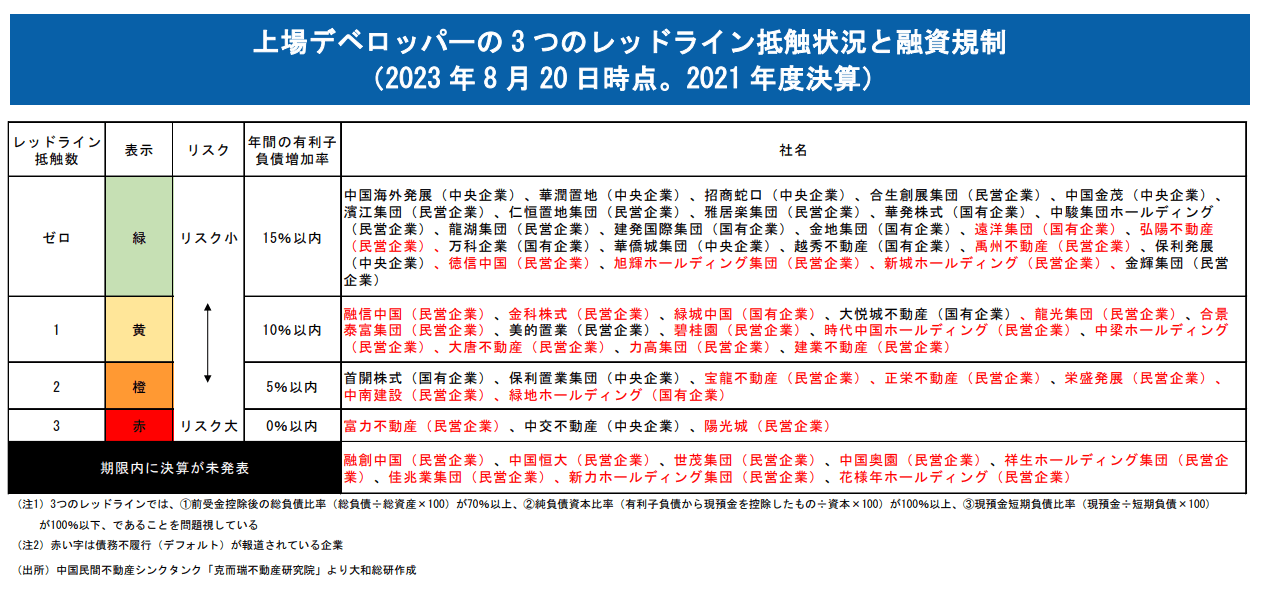

中国の不動産市況が悪化した直接のきっかけは、政府が2020年8月に総量規制の一種である「三条紅線」を導入したことでした(その後2021年1月にも別の総量規制を導入しました)。

デベロッパーの負債状況に対して「3つのレッドライン」を設け、3つとも抵触した高リスク企業は、以後は新たに有利子負債を増やすことはできないとする内容でした。

この内容からすると、財務の健全性の低い不動産開発会社を淘汰して不動産開発業界を筋肉質に再編することが目的のように見えます。

しかし実際は全く異なります。総量規制は事実上、政府が民間の不動産開発会社を潰すための政策だったのです。

実際、三条紅線を導入してから今年8月20日までに債務不履行に陥った不動産開発会社32社のうち、29社が民間です。

この状況を見て、中国国民は引き渡し不能リスクを懸念して、民間の不動産開発会社が建設する住宅の購入をためらっています。

財務的に健全な民間開発会社も収益が落ち込み、財務が悪化し、資金調達や負債の返済が困難になり、債務不履行への道へと歩んでいきます。

その典型が碧桂園です。最大手であり負債総額は恒大の6割弱しかない「業界の優等生」であるにも関わらず、債務不履行の瀬戸際に立っているのは、こうした悪循環が碧桂園を含む民営開発会社を襲っているためなのです。

中国政府は住宅購入喚起策を様々講じています。

でもそれは既存の住宅建設プロジェクトを推し進めるもので新プロジェクトは措置の対象外であったり、購入者が保有する住宅を全部売却することが優遇措置を受ける条件であったりします。

中国政府の政策は、新築住宅の需要を増やさないどころか、むしろ住宅の在庫増を招くものなのです(中国政府も馬鹿ではありません。意図的にやっているわけです)。

さらに一人っ子政策の影響により、住宅購入の中心世代の人口が今後10年で急激に減っていきます。

日本の不動産バブルを招いた、大蔵省が1990年3月に導入した総量規制は、1991年12月に早くも解除されました。でも中国の総量規制はいまだに続いています。

中国政府は意図的に不動産市場をぶっ壊しており、同市場が長期低迷することはもはや避けられない状況にあります。

問題はソフトランディングで済むか、ハードランディングに陥るかの違いだけです。

★本日はアボマガ・エッセンシャルの配信日です。

今回は高配当利回り、高ROEの高クオリティ資源銘柄3社のレビューです。

不動産市場の落ち込みもあり、中国の資源需要は軟調で、資源価格は総じて低迷しています。

でもその裏で、中国では電気自動車と再生可能エネルギー市場が驚くほどの急成長を遂げています。再エネの発電能力は、中国政府が2030年までの達成を目指していた数値を5年前倒しで達成しそうな勢いです。

中国の不動産市場のハードランディングを待っている間に、脱炭素市場の急拡大で資源需要は伸びていきそうです。

今回触れた資源3銘柄は、中国の不動産市場への懸念から株価が急落して買い機会が広がりました。この明るいビジョンに投資家が気づく前に、インフレへの備えも込めて、早めに投資しておきましょうという話です。

※中国製造業が好転していることに投資家が気づき始め、最近3銘柄の株価は急反発しています。そのうちの1銘柄は9月1日に6%以上値上がりしました。

いまのこれら資源銘柄は、素早く押し目買いしないと、買い機会があなたの眼前からスルリと逃げてしまう特徴があります。

▽アボマガ・エッセンシャルとは

アボマガは、「配当成長株+配当再投資」の組み合わせで複利を活用して配当収入を増やすことで、インフレに負けない生活を築き上げたい人たちを応援するメルマガです。

インフレが続く不安定な時代に、不安定な株価の値動きに依存して購買力を高めようとすることは非常にリスクが高いです。

こうした時代は、配当に着目して地に足付けた長期投資をすることがスマートなやり方です。何故なら…

・高インフレの時期はリターンの7割が配当です。

・配当の原資であるフリーキャッシュフローを安定して伸ばせている銘柄を選べば、マクロ経済動向いかんによらず配当は安定して増え続けます。

・安定した配当成長と配当再投資により、配当にものすごい複利が働きうなぎ上りで増えていきます。

・配当成長と配当再投資で毎年10%以上の複利で、インフレ率を上回るペースで配当を増やすことは難しくありません。

インフレ率を上回るペースで配当収入を得られれば、生活への不安が大きく和らぐだけでなく、インフレ時代をもっと楽しく、もっと前向きに暮らせるようになるかもしれません。

アボマガをお読みいただき、インフレ時代を明るく生き抜く人たちを一人でも多く増やせれば良いな、そのように思っています。

▽アボマガ・エッセンシャルで最近配信した記事

アボマガ・エッセンシャル(有料)にご登録されると、以下の記事を含め直近50記事をご覧いただけます。

●No.268 米ドル基軸通貨通貨体制の終焉がもたらすこと

[2023/08/28]

BRICS首脳会議が終わり、新興国通貨の台頭・米ドル基軸通貨体制の崩壊は確定的になりました。国際金本位制の崩壊と同時期に、世界大恐慌が発生し、米国株は9割暴落しました。では米ドル基軸通貨体制が崩壊したときに、何が起こり得るか?これを知ることは激動の時代に資産を守ることと同義です。

●No.267 GPU、学習、1割。CPU、推論、9割

[2023/07/31]

機械学習の中心はトレーニングではなく推論である点に着目すると、将来勝者になれるチップ会社も変わってきます。市場が「機械学習=トレーニング=GPU」という固定観念に縛られているあいだに、将来勝ち組になりそうな割安チップ企業に投資して100%、200%、500%のリターンを掴みにいきませんか、という話です。

●No.266 免疫低下・感染症時代に恩恵を受けるヘルスケア銘柄

[2023/07/24]

株価が異常な割安で放置され、高配当利回りとなっているヘルスケア銘柄について扱っています。パンデミックを機に人々の免疫は弱くなり感染症に掛かりやすくなったことで、この企業の売上は2021年よりグンギン伸びてきました。なのに株価は追いついていません。

●No.265 予想外の住宅市場の好調さに溜息をつくしかありません

[2023/07/10]

記事前半では現在の株式市場の現状と脆さについて分析しています。記事後半は昨秋から株価が60%以上値上がりし、時価総額の7.7%もの巨額の自社株買いを発表した、キャッシュフロー豊富なある素材セクターの銘柄についてです。