何故いま金・銀投資なのか

初回公開日:2016/07/27

最終更新日:2017/04/13

私は現在までアメリカ証券口座のFirstradeとSogoTradeを使って海外株式投資を行ってきました。本サイトでも誰でも一から海外投資の準備を始められるように、FirstradeとSogoTradeの口座を開設するまでの準備について説明してきました。

おかげさまで本サイトをきっかけに口座を開設される方も定期的にいらっしゃり、優れた投資環境で将来への資産運用を真面目に行ってくれる人が増えて嬉しく思います。

そんな私ですが、最近新しい海外の口座を試しに利用し始めました。その名は「ブリオンボールト(BullionVault)」。Bullionとは「金塊・銀塊」、Vaultは巨大な金庫という意味。その名の通り、ブリオンボールトとは金・銀地金への投資を行えるロンドン発のベンチャー企業です。

今回から何故いまの時期に金・銀地金なのか?何故私がブリオンボールトを利用し始めたのか?そしてどういった方にブリオンボールトは向いているのか?これらについて簡単に話していきます。

まずはそもそも何故いま金・銀に投資するという選択肢が出てくるのでしょうか?

何故いまの時期に金・銀なのか

1971年のニクソン・ショックにより通貨から金の存在が消え去り、米ドルを中心とした裏付けのない通貨(不換紙幣)が世界を席巻するようになってから、金や銀は少しずつなおざりにされてきました。

高インフレが鎮静化した1980年代以降、金や銀は利がつかないことから長期リターンが少なく長期投資家らは見放され、過去の通貨として利用された歴史についてもほとんど触れられず、原油や鉱物、穀物といったコモディティと同類扱いされ、単なる投機的商品としか見なされませんでした。

このように現在まで地位が失墜してきた金や銀ですが、そんな金・銀に何故いまの時期に投資を考えるのでしょうか。その理由は現在の世界の状況にあります。

皆さんご存知のように、現在までFRB、日銀、ECBといった世界の先進国の中央銀行で量的・質的金融緩和政策が行われてきました。FRBは2014年に緩和政策はストップしましたが、日銀とECBでは現在も実行中で、しかもマイナス金利という人類過去5,000年の歴史上初の政策まで行っています。

経済の成長を度外視して信用を急激に膨張させ、バランスシートを肥大化させてきました。しかもマイナス金利政策によって中央銀行が勝手に信用を膨張させるだけで"貸し手(債権者)から"お金を勝手に吸い取ることが出来る仕組みに変えてしまいました。

こんな不健全な状況で誰が国債や国家の通貨を信用し続けることが出来るのでしょうか?

不換紙幣の信用が崩壊するかもしれない、そんなときに大きな救いとなるのが金・銀です。不換紙幣の信用が崩壊するとは国家の崩壊を意味し、これは結局物価が急激に上昇し、ひどいときには水や食糧すら十分に手に入らなくなることを意味します。こんな物価上昇の荒波から私たちの身を守ってくれるのが金や銀なのです。

金や銀を持っていれば物価が上昇しても金・銀価格も併せて上昇して購買力を維持できることが期待できるので、万が一食糧や水の値段が高騰してもいままで通り購入することができるのです。

現在の変動相場制のように貴金属に裏付けされていない不換紙幣が信用を維持できる期間は決して長くありません。最後は必ず高インフレとともに通貨制度そのものが崩壊していくものです。不換紙幣は信用を維持できたとしても大体40-50年程度と言われています(現在すでに変動相場制の導入から40年以上経っています)。

この歴史的な傾向と現在の中央銀行の無茶な金融政策を併せて考えると、現在変動相場制の末期的段階にいると考えてもなんら不思議ではなく、ごく自然な連想なのです。だからこそ金や銀の価格が上がりきっていないいまのうちに少しでも金・銀を買っておくことが「危機への備え」として重要だと感じるのです。

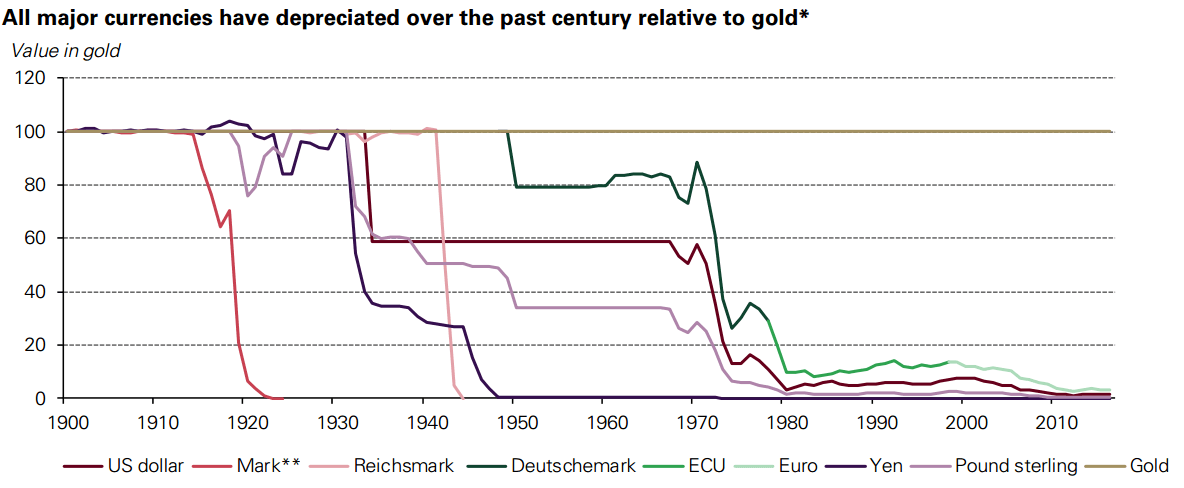

下図は金・ドル本位制が崩壊した1971年から2015年までの金の供給高と紙幣の新規発行額(マネタリーベース)の年平均上昇率です。生産によって新たに供給される金の上昇スピードをはるかに上回るペースで不換紙幣がジャブジャブ刷られてきたことがわかります。

画像ソース:Incrementum

上から計算すると、金・ドル本位制が崩壊し変動相場制になってから2015年までに、不換紙幣の発行額は新たに供給された金のなんと34倍のスピードで増えていったのです!不換紙幣の発行だけでなくそこから創造された信用も含めれば、マネーの創造は金の供給を遥かに凌駕するペースで増えていったのです。

これが意味するところは、もし米ドルを始めとする不換紙幣の信用が崩れるようなことがあれば、金価格が何倍(下手したら何十倍)にも膨れ上がる大調整が起こっても特段不思議ではないということです。

また銀価格は金価格と連動する傾向にあり、よりプラスにもマイナスにも変動幅が大きいので、過小評価されている銀価格にはさらなる大調整が起こっても決しておかしなことではないのです。

もし金・銀価格が上がらなくても、金・銀価格と通貨は正反対の動きをする傾向にありますから、資産分散によるリスク削減効果が期待でき、金・銀投資は決して無駄になることはないでしょう。

将来への備えとして、多少なりとも金・銀に投資をするのはいかがでしょうか。私はすでに準備完了です。

金・銀は世界的大変動で急激に価値を増す特徴がある

世の中の大原則、それは大きな変化がしばしば突如として訪れること。そして大きな変化は金の価値にしばしばポジティブな影響を与えるという事実があるのです。

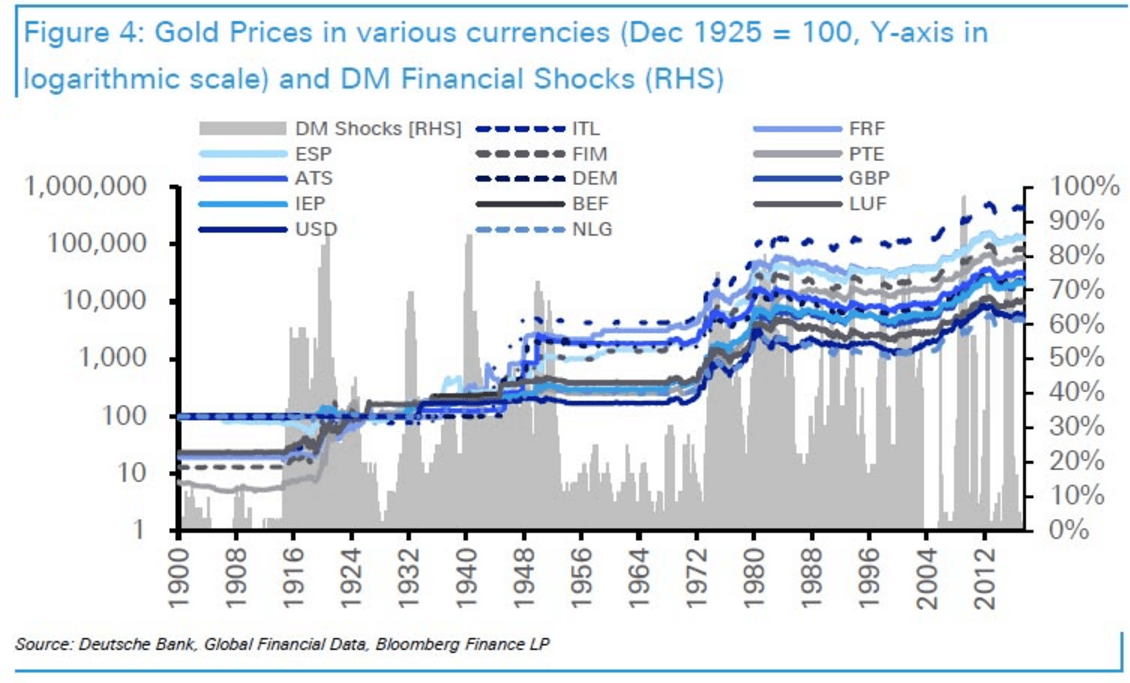

下図は金価格を100としたときの各国の通貨価値の推移です。図を見ると明らかなように、数十年の時を安定期間経た後に通貨価値が一気にズドーンと下落していますよね。言い換えれば、あるとき突然通貨と比較して金の価値は急上昇するという歴史的傾向があるのです。

画像ソース:World Gold Council

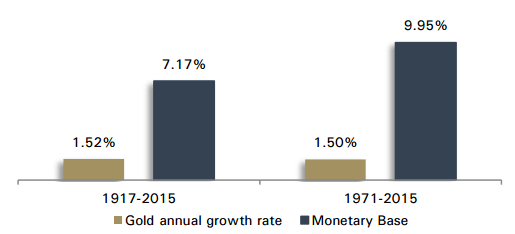

逆に各通貨建てで見たときの名目金価格の変動が下図に表されています。上図と併せて、通貨の価値の下落が名目金価格の上昇に反映されていることがわかります(対数グラフであることに注意!「直線的な上昇=指数関数的上昇」を意味するので、見た目以上に金価格がグーンと上昇しているのです)。

画像ソース:Zero Hedge

こうしたことから資産防衛効果がゴールドにはあることが言えます。

では20世紀に間に通貨の価値を下落させ、金の価値を相対的に大きく上昇させた要因は一体何なのでしょうか。

それは「世界的な危機」です。上のいずれのケースも、何らかの世界的危機が発端となって通貨の急落、金の価値の相対的な急上昇を招いているのです。

上の図を見ると「1920年前後」「1930年代」「1945年前後」「1970年代」の4つの期間に通貨の急落(金の価値の急上昇)が集中しています。これらは危機の要因によって次の2つに分類されます。

- 1920年前後、1945年前後:軍事的要因

- 1930年代、1970年代:経済・金融的要因

1920年前後、1945年前後はいずれも軍事的な要因です。1920年前後のドイツ・マルク、1945年前後のドイツ・ライヒスマルクおよび日本円の価値が真っ逆さまに落ちて(ほぼ)ゼロになっていますが、いずれも二度の世界大戦の敗戦国です。

軍事費急拡大のために莫大な額の紙幣を印刷し、統制経済によってインフレを人為的に抑えていたものの、敗戦を経て通貨価値の統制が効かなくなり、結局ハイパーインフレを招いてしまったのです。特に1920年前後のドイツ・マルクの価値は最終的に元の1兆分の1になり、文字通り紙くずになりました。

もう一つは1930年代、1970年代の通貨価値の下落です。これは世界的な経済・金融危機が招いたものです。いずれも「金とリンクされて過大評価されていた通貨が、金とのリンクを離れて本来の通貨の価値になるまで暴落による調整が行われた」という点で共通しています。

1930年代の通貨の暴落は世界恐慌によるものです。1929年のウォール街の大暴落に始まり、それが欧州の銀行破綻に飛び火することで世界的な経済・金融危機となりました。これによりイギリス、アメリカなどでゴールドの流出が起こり、ゴールドと通貨をリンクさせる仕組み(金本位制)の維持が不可能となり、金本位制が崩壊しました。これが世界的な通貨価値の暴落を招いたのです。

1970年代の世界的な通貨の暴落についても、その発端となる要因は世界恐慌のときと似ています。このときも1オンス35ドルでドルをゴールドにリンクさせたドル・金本位制という仕組みがありましたが、ベトナム戦争激化によるアメリカの債務膨張などを背景に、フランスを初めとした先進各国が次々とアメリカからゴールドを引き出し始めたのです。

アメリカはゴールド流出に歯止めが掛からなくなり、ドル・金本位制の維持が困難となり、結局ドルとゴールドとのリンクをやめざるを得なくなったのです。これが1971年のニクソン・ショックと1973年の変動相場制の移行を招き、米ドルの価値を急落させることにつながったのです。

さらに1973年にオイルショックが起こることで世界的に高インフレの時代となったことで、アメリカはじめ世界の通貨価値の下落が起こったのです。

この1970年代には、世界的な通貨の下落だけではなく金・銀価格の大暴騰も起こっています。

このように20世紀に起こった、ゴールドと比較した場合の通貨価値の大暴落というのは、すべて世界に起こった大危機を発端として起こっているのです。特に世界恐慌やニクソン・ショック、オイルショックといった経済・金融的要因の場合は、世界中の通貨価値を暴落させる結果を招いたのです。

(銀は金と似たような価格推移をたどる傾向にあるので、上で話したことは銀に対しても大体当てはまると思って良いです)

この歴史から得られる教訓とは何か?いままで何十年も世界が安泰だったとしても、突然の予想だにしない大ショックによって通貨は大きく下落し、場合によっては貴金属保有者に大きな果実が舞い降りることが現実にあり得るということなのです。

つまり金・銀に資産を分散させるのは「金・銀価格が上がってしまう前に早め早めにしておくのが良い」ということなのです。早め早めに対処して、あとは金・銀のことは放っておいて仕事なり、家事なり、趣味なりに没頭していればいいのです。それが危機を逆手にとって大きな果実を得るための秘訣なのです。

**********

私は現在、ブリオンボールトという金投資サービスを利用して金地金の投資をしています(銀はETFに投資しています)。将来を真剣に考えておられる方は、こちらで口座開設できます。すぐに金投資をするかわからない方でも、スポット取引コースで申し込めば口座開設後すぐに取引をせずともOKです。いつでも好きなタイミングで取引できます。

→ブリオンボールトの口座開設ページへ

また以下の私のページから、利用者の立場からブリオンボールトの口座開設にあたってのアドバイスをさせていただいています。もしよろしければご覧下さい。

→ブリオンボールト(BullionVault)の口座開設前に知っておきたいこと一覧

何故みなさんに金や銀にいまのうちに投資をして資産保全をしていただきたいと私が考えているのか?その背景について以下の記事でもう少し詳細に説明しています。興味のある方はご覧下さい。

→【資産を守るために】金・通貨の過去、現在、未来

関連ページ

- 【ブリオンボールト(BullionVault)を納得して利用するために】口座開設前に知っておきたいこと一覧

- 金価格推移

- 何故いま金・銀投資なのか

- 何故私はブリオンボールト(BullionVault)を利用し始めたのか

- ブリオンボールト(BullionVault)で金投資をするのがおすすめな人

- 資産防衛の観点から補足:ブリオンボールト(BullionVault)で金投資するのが良い理由

- ブリオンボールト(BullionVault)の口座開設申込み方法は2種類ある

- ブリオンボールト(BullionVault)のスポット取引と積立取引のメリット・デメリット

- [一般向け編]ブリオンボールト(BullionVault)で気にしておきたいコスト一覧

- ブリオンボールト(BullionVault)と国内金地金業者とのコストの比較

- ブリオンボールト(BullionVault)との紐付けに適した銀行口座はどれ?

- [一般向け編]ブリオンボールト(BullionVault)に入金する方法

- 米ドルをブリオンボールト(BullionVault)との取引に使う場合のメリット・デメリット

- 米ドルでブリオンボールトとの取引をするための口座開設準備方法

- [米ドル編]ブリオンボールト(BullionVault)に入金する方法

- [米ドル編]ブリオンボールト(BullionVault)で気にしておきたいコスト一覧

- ブリオンボールト(BullionVault)の口座開設方法

- ブリオンボールトのスポット取引コース申込み時の本人確認手続き方法

- ブリオンボールト(BullionVault)で誤解を防いで純金積み立てを行う

- 日本円利用者がブリオンボールト(BullionVault)で世界中の金・銀地金に投資する方法