本当は1億円以上必要な老後資金。対処するには配当成長株と配当再投資を組み合わせよう

2019年、金融庁はすべての日本人を絶望させる報告書を公表しました。

人生100年時代、金融庁は男性が65歳以上、女性が60歳以上の夫婦では、年金収入に頼った生活設計だと毎月約5万円の赤字が出て、95歳まで生きるには夫婦で約2千万円の金融資産の取り崩しが必要になるとのことです。

[2019/06/03 日本経済新聞]人生100年時代、2000万円が不足 金融庁が報告書

この報告書のなかでは、年金生活者の毎月の実収入は20万9193円、実支出は平均26万3718円だとしており、この数字を使って計算すれば確かに30年で2000万円近くが必要になります。

しかしこの試算、実はかなり楽観的なものです。

特別な支出(老人ホームなどの介護費用や住宅リフォーム費用など)が含まれていません。

年金財政破綻による年金受給額の大幅削減や将来の日本のインフレ率上昇などのリスクも一切仮定していません。

実は、将来のインフレリスクを考慮すると、老後を安寧に暮らすために2000万円では到底足りません。

インフレの進展は、たとえ高インフレとは言えないそこそこのものでも、年金生活者にとって極めて深刻な影響をもたらし得ます。

例えば、日本で今後毎年5%ずつインフレ化が進み、支出はインフレに沿って増えるが収入はインフレによって増えないと仮定しましょう。

年金受給額は物価上昇分がほぼ反映されないので比較的現実的な仮定です。

すると、年金暮らしで30年生きるには現時点で約1億3500万円の金融資産が必要になります。2000万円どころか、その7倍近くの金融資産が必要なのです!

何故なら、インフレ率は支出にのみかかり、毎年の平均赤字増加率がインフレ率を大きく上回る9.7%となるためです。

直観だと「収入-支出」に5%のインフレ率が毎年掛かると思いがちですが、違うのです。支出にだけインフレ率がかかるので、「収入-支出」は9.7%ずつ目減りしていくのです。

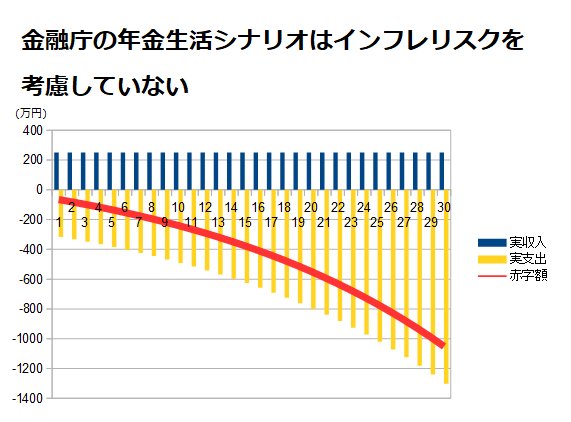

下図のように、毎年9.7%の複利で赤字が右肩下がりに拡大していきます。年齢を重ねるにつれ、赤字幅は拡大していき、運動機能や認知機能も勢いを増して衰えていきます。

年金生活者の毎年の実収入、実支出、赤字額の推移。支出額がインフレで毎年5%ずつ増えると仮定すると、年金生活者の赤字額は年々加速度的に増え続ける。金融庁のシナリオはこのリスクを(意図的に?)無視している。

インフレ率5%という想定は高すぎると思われる方もいらっしゃるかもしれませんが、たとえインフレ率が毎年3%でも、7500万円の金融資産が必要です。

シナリオに含まれない特別な出費が生じることなどを踏まえれば、たとえ毎年のインフレ率が3%でも1億円では足りないでしょう。

しかし対処法はあります。それは、収入がインフレ率を上回る仕組みをつくることです。

収入がインフレ率を上回る仕組みをとは、インカム収入を生み、かつそのインフレ収入が毎年インフレ率以上に増加する資産に投資すればよいのです。

その一つが配当成長株です。配当成長株に分散投資、ポートフォリオを形成していけば、インフレ率を上回る収入を確保することが可能になります。

また配当再投資も有効です。配当を再投資することで、配当利回りの分だけ株数が複利で増えていくことになります。

配当成長株と配当再投資を組み合わせれば、容易にインフレ率を上回る配当収入を得やすくなります。

そうすれば別に1億円もいりません。例えば2000万円を配当利回り5%の銘柄に投資し、ある程度の配当成長が期待できる場合、配当再投資を10年続けると、実質の配当収入が200万円以上になってもなんら不思議ではありません。

配当再投資は日本の証券口座でもできますが、米国の証券口座を使うともっと楽にできます。

米国の証券口座を開設し、DRIPという自動配当再投資機能を使えばよいのです。そのなかで配当成長株に投資していけば、売買を放置しても勝手に資産や受取配当金が複利で増えていきます。

複利効果は時間をかけるほど絶大となるため、若いうちに始めるほど圧倒的に有利となります。私も20代でこの仕組みを理解し、資産運用に活かしてきました。

(当サイトでは米国証券口座を開設を説明しています。私も使用しています。)

インフレ対策は誰でも簡単にできます。複利や配当再投資についての仕組み、方法を知り、フル活用できるか。たったこれだけのほんのわずかな違いだけで、我々の老後は二分されます。

きちんとした資産運用・資産形成を早くから実行すればお金持ちでなくても安心した老後を築くことは可能です。実行しなければいくら働いて預貯金を増やしても、死ぬまで安心できないまま暮らすことを余儀なくされるかもしれません。

人生100年時代とは、資産運用に関するちょっとした知識を持ち、実行できるかで老後の運命が大きく分かれる時代なのです。

関連ページ

- 本当は1億円以上必要な老後資金。対処するには配当成長株と配当再投資を組み合わせよう

- 長期投資と複利効果:時間を有効に利用することの大切さ

- 長期投資と複利効果:数%の利回りの違いが将来のリターンを大きく変える

- 長期投資と複利効果:インフレーションというマイナスの複利効果を働かせる魔物

- 長期投資と複利効果:大失敗だけは避けなければならない

- 長期投資と複利効果:配当再投資

- 配当再投資のエッセンス:株数を複利的に殖やす

- 配当再投資のメリット:株価下落はポートフォリオ育成のための恵みの雨

- 配当再投資のメリット:資産価格下落に対する抵抗力ができる

- 配当再投資のメリット:長期的に高インフレをチャンスに変えられる

- 配当再投資のメリット:株価下落を喜べるようになる!?

- 配当再投資のメリット:積み重なるだけのものに意識を向けられる

- 配当再投資とコスト(税金・取引手数料)について