配当再投資のメリット:資産価格下落に対する抵抗力ができる

今回は配当再投資の大きなメリットの一つである「資産価格下落に対する抵抗力をつける」効果について話します。

配当再投資によるポートフォリオの栽培は株価が下落すればするほどはかどるのですが、この間に外部環境の変化に対する抵抗力すらつけてしまうのです。

配当再投資のメリット:資産価格下落に対する抵抗力ができる

日本人は海外の人たちと比較して投資に対してかなりの抵抗があるように思えますが、その大きな原因の一つはやはり投資につきものである資産価格の減少リスクでしょう。

確かにバブルが崩壊したときの威力はすさまじく、日本の場合はバブルのピークである1989年の大納会の日から日経平均が最終的に75%も下がりましたから、その記憶が鮮明な方であれば投資を忌避してしまうのも無理はないかもしれませんね。

しかし配当再投資を長期的に行うことで、投資のネックとなる資産価格の下落リスクを最小限に抑えられます。それも「株価の下落を利用して株価下落に対する耐性をより強くできる」という逆転の発想によってそれが達成されるのです。

これはどういうことなのか。配当再投資を行う上での肝は、配当利回りの複利効果によって株数を殖やすというものでした。そして配当利回りは株価が下落すると大きくなるものでした。ここがポイントです。

株価が下がっても配当利回りが高まり、株数の複利効果がより強く働くので結果的には株価下落に強くなるのです。

もちろん株価が下がれば短期的には資産は減ってしまいます。しかし株数が複利的にどんどん殖えていくにつれて、株価の下落よりも株数の上昇の効果がだんだんと大きくなっていきます。しかも株価が下がれば下がるほど、株数の上昇効果はより大きくなります。何故なら配当利回りがより大きくなるからです。

よって中長期的には株価の減少を株数の増加が十分すぎるくらい補ってくれて、「資産価格=株価×株数」で表される株の資産価格が損になる可能性がかなり減るのです、たとえ株価が購入時より大きく下がっていても。

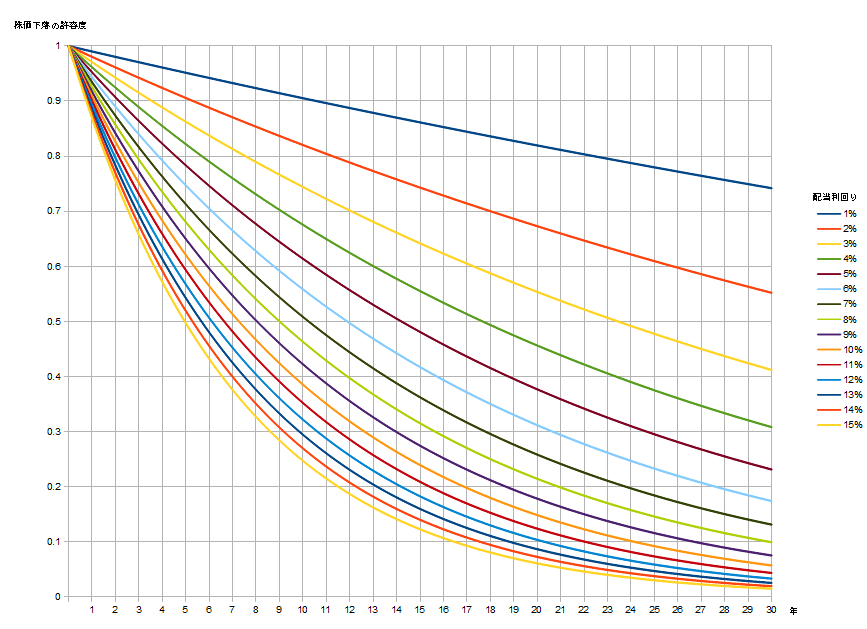

このことをイメージで理解するために下図を見てください。下図は配当利回りが常に一定だと仮定した場合の、配当再投資を毎年繰り返し実施した際に株価下落リスクがどの程度抑えられるかを示したものです。

※配当利回りを常に一定としたのは説明をシンプルにするためのもので、実際は配当利回りが常に一定であることはあり得ません。

初回購入時の配当利回りが9%だからといって、実際に上の紫のグラフのように推移するわけではないので注意してください。

例えば配当利回りが5%(茶色)のときは、配当再投資を5年続けると株価下落の許容度が0.8を切っています。これは株価が購入時の2割減(0.8倍)になっても購入時の元が取れていて損はしていないということです。

さらに配当利回りが5%の場合に初回購入から14年経てば、株価が購入時の半分に下落しても損をしないで済むのです(まともな株であれば14年後に半値というのは普通はありえないです)。別の言い方をすれば、初回購入から14年経ったときの株価が購入時と同じでも、資産は2倍に増えているということです。

※上のグラフは受取配当金をリターンから除いています。もし受取配当金もリターンに含めれば、もう少し株価下落リスクに強くなります。

よって配当を毎年しっかり出し続けてくれて配当利回りがそこそこある株に対して配当再投資を実施していけば、時間が経つに連れてどんどん株価下落リスクが減っていきます。

それだけではありません。株価が下落すると一時的に配当利回りが増えるので左側のグラフに移行することになります。例えば5%の配当利回りの株を購入してから株価が下がると、その間は考えるグラフが茶色から水色の方向(下方向)に移るわけです。

水色の方向に行けば行くほど、配当再投資によるリスク許容度がより早く下に行っている(つまり許容度が増していく)ことが一目瞭然ですね。株価の下落が結果的により株価下落リスクに強くさせてくれるのです。

例えて言えば免疫力の向上です。株価下落と言うウイルス混入によって短期的には体が弱まりますが、時間が経つに連れて耐性が出来あがっていきます。ウイルスが強ければ強いほど、より体の防御反応が強く働いて耐性がより強化されるわけです。

そして時間をかけて十分な耐性が出来上がれば、もはやちょっとのウイルスにはほとんど影響を受けなくなる。これが配当再投資を行い続けた場合のリスク低下のメカニズムです。

いやそれだけではありません。こちらの記事に書いたように、株価が下がり続けるとある時を境に資産価格がぶっ飛んだ勢いで上昇するのです。

ドラゴンボールに例えて言えば、株価下落という攻撃にさらされて死にかけたサイヤ人の戦闘力が急激に増加するようなものです。配当再投資は「ポートフォリオのサイヤ人化」とも言えるかもしれませんね。

配当再投資は株価下落という投資家最大のリスクを、逆にリスクに対する抵抗力へと変えてくれる投資法なのです。

最終更新日:2016年7月20日

関連ページ

- 本当は1億円以上必要な老後資金。対処するには配当成長株と配当再投資を組み合わせよう

- 長期投資と複利効果:時間を有効に利用することの大切さ

- 長期投資と複利効果:数%の利回りの違いが将来のリターンを大きく変える

- 長期投資と複利効果:インフレーションというマイナスの複利効果を働かせる魔物

- 長期投資と複利効果:大失敗だけは避けなければならない

- 長期投資と複利効果:配当再投資

- 配当再投資のエッセンス:株数を複利的に殖やす

- 配当再投資のメリット:株価下落はポートフォリオ育成のための恵みの雨

- 配当再投資のメリット:資産価格下落に対する抵抗力ができる

- 配当再投資のメリット:長期的に高インフレをチャンスに変えられる

- 配当再投資のメリット:株価下落を喜べるようになる!?

- 配当再投資のメリット:積み重なるだけのものに意識を向けられる

- 配当再投資とコスト(税金・取引手数料)について