マイナス金利政策がゴールドに与える影響

初回公開日:2016/07/25

最終更新日:2017/02/0

今回は日本でも2016年から行われているマイナス金利政策とゴールドへの影響についてです。

トランプ大統領の就任とその後の動きから、マイナス金利政策が今後も長期で続く可能性は薄くなったと考えています。しかしh将来どうなるのかわからないので、マイナス金利政策が今後も世界的に継続した場合に備えてどうすればよいのかを考えておくのは悪くないでしょう。

そもそもマイナス金利政策とは何か

こちらの記事で説明しています。マイナス金利政策が私たちに与える影響という面から説明しています。

→マイナス金利政策が私たちに与える深刻な影響とは...

以下、ゴールドに与える影響を考えるにあたって次のポイントから説明していきます。

- マイナス金利政策は実質金利をマイナスにする政策である

- マイナス金利政策の継続は長期デフレをもたらしうる

マイナス金利政策がゴールドに与える影響

さて、現在の世界的なマイナス金利政策が続くとゴールドにどのような影響を与えるのでしょうか?

答えはマイナス金利政策はゴールドにはポジティブに働くことが期待できると言えるでしょう。その理由は次の通りです:

- 実質金利がマイナスになるとゴールドの成績が良くなりやすい

- 不況時にはゴールドの成績が良くなりやすい

- マイナス金利政策から高インフレをもたらす未来が考えられるが、高インフレ時もゴールドの成績は良くなりやすい

つまり「マイナス金利政策自体がゴールドにとってポジティブに働きやすいし、マイナス金利政策のその先に待っている未来を考えてもいまゴールドを保有する意味は十分ある」ということです。

実質金利とゴールド

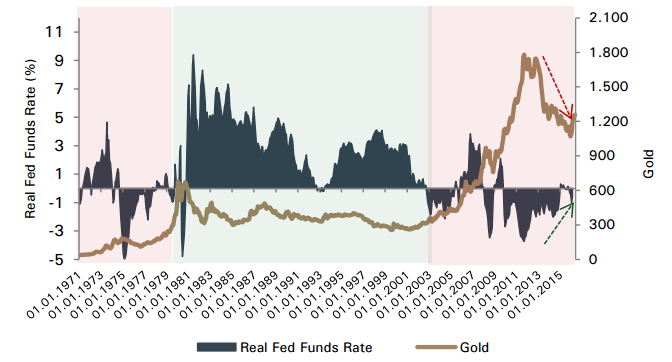

まず実質金利がマイナスになるとゴールドの価格は歴史的に上がりやすいことがわかります。下図はドル・金本位制が崩壊する1971年から現在までの実質金利(実質フェデラルファンドレート)と金価格との比較です。

図を見れば「実質金利がマイナス⇔金価格が上昇」という傾向にあることが見て取れます。

画像ソース:Incrementum

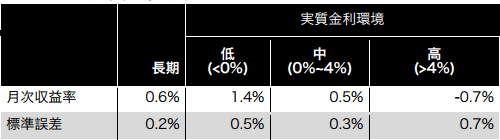

WORLD GOLD COUNCILの調査でも、1970年1月から2016年2月までの間では、アメリカの実質金利がマイナスになっている期間にゴールドの名目のリターンが高いことがわかります。

画像ソース:WORLD GOLD COUNCIL

年次リターンに直すと実質金利がマイナスの期間では大体18%の名目リターンが得られることを意味します。1970年以降で実質金利がマイナスとなった時期には高インフレの時期も含まれるので実質リターンは18%もあるわけではないですが、インフレ率はひどくても12-14%くらいでしたから、実質で考えても十分ゴールドはリターンを生み出すことがわかります。

ゴールドは預貯金や国債とは違い利息収入を得ることはできません。それどころか保管料が定期的に掛かってしまいます。よって預貯金や国債から実質でプラスの利息を得られる、実質金利がプラスの期間では、ゴールドの人気が下がって預貯金や国債にお金が流れるわけです。

しかし実質金利がマイナスではお金を預けていても時間とともにどんどん見えない手数料がとられてしまい、購買力がさがってしまうのです。そうであれば利息がつかず保管料が掛かってしまっても、価値が安定し歴史的な信頼のあるゴールドを預金に換えて保有するのは自然な行動です。

マイナス金利政策は「人為的に実質金利をマイナスにする政策」なわけですから、マイナス金利政策は金利面でゴールドにポジティブな影響を与えることが期待できるのです。

米国はマイナス金利政策を導入していませんが、世界の市場がつながっている状況では日本や欧州のマイナス金利政策は世界中に金利下げ圧力を与えます。これはじわじわゴールド買いのインセンティブを与えることでしょう。

そう考えれば、もしマイナス金利政策が長期化した場合、長い目でゴールドにもポジティブな影響を与えるものと思われます。

経済不況とゴールド

次にゴールドは不況でもリターンが得られやすい特徴があります。ゴールドはインフレに強いというイメージがあるかと思いますが、インフレでなくても不況時、デフレ懸念があるときでもゴールドは強い傾向にあるのです。

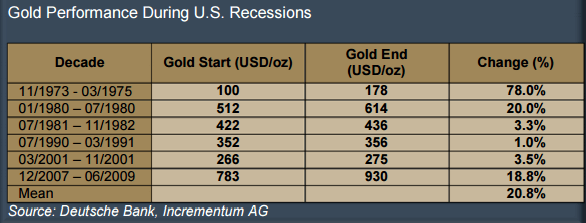

下図は1970年以降にアメリカで起こったすべての「リセッション(景気後退)」(GDP成長率が前四半期との比較で、2期連続でマイナスになった経済状況のこと)時の金価格のリターンを表しています。

すべてのリセッション期間中にゴールドの価格は上昇しています(大きなリターンを得られるとは限らないですが)。最近のサブプライムローン危機に端を発した金融危機でもゴールドはかなり強かったことがわかります。

画像ソース:Incrementum

マイナス金利政策は購買力の低下を生み出し、経済不況につながる政策です。マイナス金利政策の長期化は長期デフレをもたらすことが十分考えられる以上、経済面からも現在ゴールドを保有しておくのは意味のあることでしょう。

もしマイナス金利政策が打ち止めされたり効果がなくなったために金利が上昇すれば、それはそれで経済不況・デフレがやってくるでしょう。いままでの歴史に鑑みれば、不良債権が急増したり貸し渋りや貸し剥がしが起こることでお金の巡りが悪くなり、企業活動が停滞することが十分考えられるからです。

しかも現在はグローバリゼーションが成熟して世界の経済・金融が一つの巨大なネットワークの中で複雑に絡み合い、マネーの流れも偏りが目立つようになっています。仮にマイナス金利政策の効果がなくなって金利上昇からの経済不況が起これば、それは大規模なものになるでしょう。

こうしたことを考えると、マイナス金利政策が今後も続くか否かに関わらず、いまゴールドを保有しておくと将来への保険として多少なりとも安心できるのではないかと考えます。

マイナス金利政策のその先とゴールド

そして最後に重要なのは、マイナス金利政策の先にある将来を考えたときにも、やはりゴールドは重要な資産になるかもしれないということです。というのはマイナス金利政策が導入されて以後の世界を見ると、もはや中央銀行を中心とした金融システムに限界が差し迫っているように見えるからです。

日銀やECBのマイナス金利政策は、せっかくQEを行ったのに期待インフレ率が目標に達せずにQEが上手く行かなかったなかで始まった政策です。

元々QE自体も金融政策の手法が限られた中で行われた政策で、そのQEが上手く行かない中で人類史上初、「貸し手がペナルティを受ける」という常識を覆すようなルールを設定してきたわけです。

しかしマイナス金利政策をもはや続けられなくなり、QEでジャブジャブ刷られたマネーと不当に押さえつけられた金利だけが残ったらどうなるのか?考えられるのはおそらく次の2つのうちいずれかでしょう。

- 金融政策依存を完全に諦める(つまり大々的もしくは長期的な金融引き締め策を行う)

- ヘリコプターマネーを行いさらに延命措置を施す

もし前者を選択すれば、それは将来金利上昇を招き経済不況へと導きますから、先ほど話したことからゴールドにとってはプラスでしょう。さらには国債の利払い負担が急増しますから、財政破綻や高インフレの話にも直結していきます。それはそれでゴールドにプラスに働くでしょう。

では後者のヘリコプターマネーが選択された場合、どうなるでしょうか。

ヘリコプターマネーとは「禁断の量的緩和政策」のことです。政府が欲するがままに中央銀行がマネーを供給してあげる、そんな政策のことだと考えてもらえれば良いでしょう(ただしすでに「隠れヘリコプターマネー」なるものは行われてしまっているといえます。こちら)。2016年夏ごろには日本でヘリコプターマネーがどうのこうの議論されていました。

もし何らかの形で(隠れではない)ヘリコプターマネーが行われたら...行きつく先はおそらくハイパーインフレでしょう。

日本でも戦時中に財政ファイナンスという名の禁断の量的緩和政策が行われ、軍事費調達のために際限のないマネーの供給が行われました。これが敗戦後のハイパーインフレをもたらし、預金封鎖や資産課税も行われました。

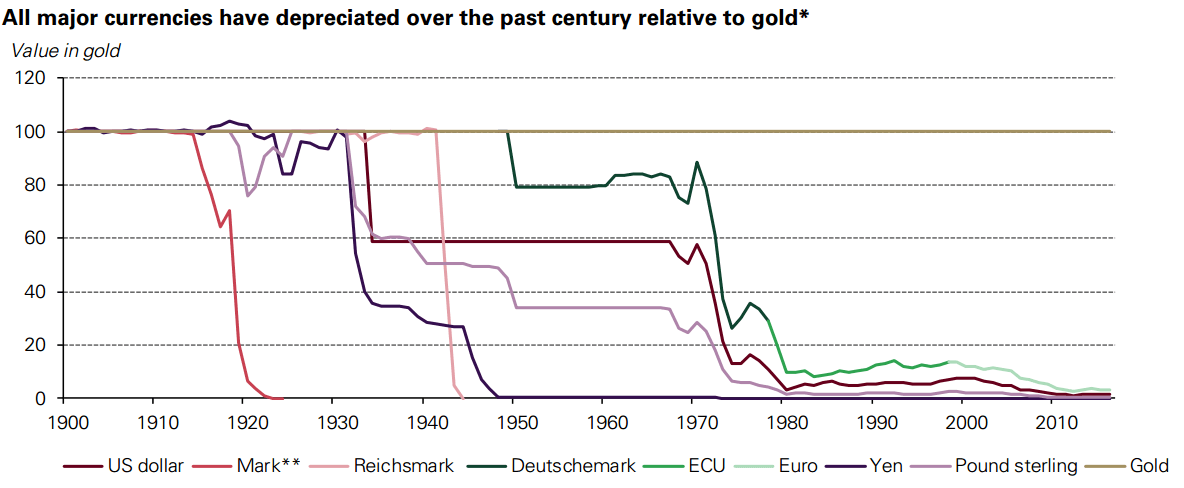

日本だけでなくアメリカでもイギリスでもフランスでもドイツでも、どこでも不換紙幣を乱発することは必ず高インフレをもたらしてきました。これは歴史的な事実です。ヘリコプターマネーのように政府の欲望のままに不換紙幣を刷ってしまったら、高インフレどころかハイパーインフレをもたらすことは歴史的にみてかなり現実的な未来と言わざるを得ないのです。

ヘリコプターマネーが行われないにしても、中央銀行主導の金融政策が完全に行き詰ってしまったことを市場がはっきりと認識してしまえば、それは中央銀行の信用の失墜につながります。そうなるとやはり高インフレやハイパーインフレという未来を可能性の一つとして考えざるを得ません。

現在、先進国では中央銀行が不換紙幣を発行しています。不換紙幣の価値はすべて中央銀行の信用によって裏付けられているわけです。ということは中央銀行の信用が崩れれば、紙幣の価値も崩れてインフレは避けられないのです。

結局、マイナス金利の先に高インフレ、ハイパーインフレという未来が見えてきます。これがいつ、どのような形で起こるかどうかはもちろんわかりませんが、もはやかなりの規模のインフレが起こることを前提に考えておいた方が良い、そのような段階に差し掛かっているのではないでしょうか。

金融界の重鎮、元FRB議長のグリーンスパン氏、それに"中央銀行の中央銀行"と称される国際決済銀行(BIS)が、口を揃えて中央銀行主導の世界金融システムの崩壊を警告していますから...

高インフレ、ハイパーインフレに対処するのにゴールドは適した資産です。政府や中央銀行の信用が崩れようがゴールドそれ自体がもつ価値は不変ですから。歴史的にも短期的な需給バランスの変動に伴う購買力の変動はあるにせよ、長期的にはゴールドは購買力を保ってきました。

画像ソース:The Telegraph

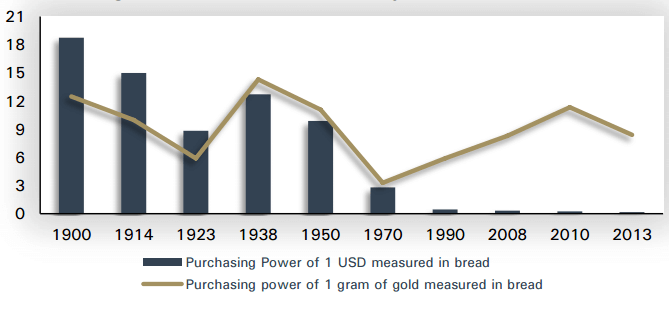

ゴールドの購買力維持機能は現在でも健在です。下図は1900年以降、「1ドル」と「1グラムのゴールド」でそれぞれ何個のライ麦パンを買えるかを示したものです。変動はあるものの、現在ゴールドで購入できるライ麦パンの個数は100年前とそれほど変わりないですね。

画像ソース:Incrementum

1950年から1970年にかけてはゴールドの購買力が大きく落ち込んでいますが、これは当時ブレトンウッズ体制で金価格が1オンス35ドルの固定価格だったからです。これにより米ドルの購買力が落ちればその分だけゴールドも道連れ的に購買力が落ちざるを得なかったのです。

しかし1971年にブレトンウッズ体制が崩壊してゴールドが米ドルの鎖から放たれた途端、またゴールドの購買力がジワジワと戻ってきていますよね。ゴールドの購買力維持の力は現在でも健在なのです。

さらにこちらの記事に載せてあるチャートからわかるように、1970年代の高インフレ時代にはゴールドはインフレ率を大きく上回るリターンを叩き出しました。高インフレの期間には購買力の維持を超えて資産を殖やすという期待も持てるのです。

**********

本当にハイパーインフレになるかどうかはわかりませんが、マイナス金利政策が今後も長期的に続けば、実質金利のマイナス化や経済不況によりゴールドにとってプラスになり得ることは上で話した通りです。マイナス金利政策を打ち止めして利上げに踏み切れば、やはりデフレをもたらしゴールドにはポジティブに作用することが期待できます。

つまりいくつか考えられそうなシナリオのうちどのシナリオが実現しようとも、ゴールドにプラスに働くことが期待されることには変わりないのではないか、というわけです。

大地震への備えをしておくのと同じように、ゴールドを購入して今後の購買力低下に備えることは、現在ではかなり意味のあることのように思えます。いまのうちから多少なりともゴールドを購入しておくと安心できるのではないでしょうか。

※本記事はゴールドの価格上昇を確約するものではありません。将来がどうなるのかは誰にもわかりません。投資される場合は自己責任でお願いします。

ブリオンボールトの口座開設はこちらから。好きなタイミングで買えて低コストなスポット取引コースがおすすめです。世界的な危機時には通貨の大幅減価もよく起こるものです。現在の中央銀行の量的金融緩和のツケは、通貨の大幅減価という結果をもたらし得るものです。資産防衛に興味のない方は口座を開設する必要はありません。

画像ソース:World Gold Council

関連ページ

- 金価格は過小評価されてきた?

- 金・銀を安く購入できる期間は長くないかもしれない:世界情勢が目に見える形で変化している

- 米ドルは裏技によって信用が維持されてきた。米ドルの減価は金価格上昇につながる

- 世界情勢の悪化と通貨の減価はリンクしている

- 相対的に高まる資産退避先としての金・銀:安全資産としての国債という価値観が変わろうとしている

- マイナス金利政策が私たちに与える深刻な影響とは...

- マイナス金利政策がゴールドに与える影響

- キャッシュレス社会×マイナス金利=??

- キャッシュレス社会:タンス預金の罠と対処法

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/24]金・銀価格が下がるリスク:米ドルの巨額の買戻しが控えている