[2025/10/18 ブルームバーグ]ビットコイン再び下落、暗号資産全体の時価総額は1週間で90兆円減少

17日の取引で、暗号資産(仮想通貨)ビットコインの価格が再び下落。今週は週初から暗号資産が広く売られ、全体で数千億ドルの時価総額が失われた。

ビットコインは一時、「デジタル・ゴールド」ともてはやされ、市場の混乱に対して金と同じくヘッジ手段になると見なす向きもいたが、その期待に応えることができていない格好だ。

17日は一時4%安の10万3550ドルと、6月以来の安値を付けた。ビットコインに次いで2番目に時価総額が大きい暗号資産のイーサは3700ドルを割り込み、8月のピーク時からの下落率が約25%に達した。

コインゲッコーがまとめたデータによると、暗号資産全体の時価総額は先週金曜日に当たる10日以来、6000億ドル(約90兆円)減少した。

暗号資産(仮想通貨)ビットコイン価格は10日の急落から若干持ち直したが、200億ドル(約3兆円)を超える過去最大規模のロスカット(強制清算)による影響はほとんど和らいでいない。数カ月にわたる投機的な積み上げが一気に吹き飛び、一部のファンドは市場から完全撤退したとトレーダーらは話している。

ビットコインは中央銀行や政府に管理されない非中央集権性、発行総量が2100万枚と定められていることへの希少性、改竄に強いという安全性を根拠に、一部の投機家の間で人気を博してきた。

また世界的なインフレが始まった2021年以降、昨年にかけてビットコイン価格はドル建てで2.5倍ほどになった。

ゴールドも同じく希少性(地球上の埋蔵量に物理的な限界があり、供給ペースが鈍化している)と安全性(物理的に腐食せず長期保管が可能)を持ち、通貨インフレに強いという特徴を持つ。

こうした性質の類似性からビットコインは「デジタル・ゴールド」と言われることもある。

しかしビットコインをゴールドと同じ「安全資産」と考える人はどれほどいるのだろうか。

ビットコインはあまりにも値動きが激しすぎる。取引額に基づく経済的な需給を無視して発行数量を事前に決めたせいで、ビットコイン価格はとんでもないボラティリティを見せるようになってしまった。

あまりに価格変動の大きい資産は、いくらインフレに強いと言われていても、まともな人であれば安全資産と見なさず、価値貯蔵手段として選ばない。しかもビットコインには実体がない。

他方、ゴールドは各種暗号資産に比べて遥かに価格変動は小さいし、過去数千年に亘り世界中で価値貯蔵手段として利用され、通貨・金融システムの基盤でもあり続けた。そして何より実体がある。

今では世界中の中央銀行もゴールドを買いまくっている。しかしビットコインを買う中央銀行は皆無である。

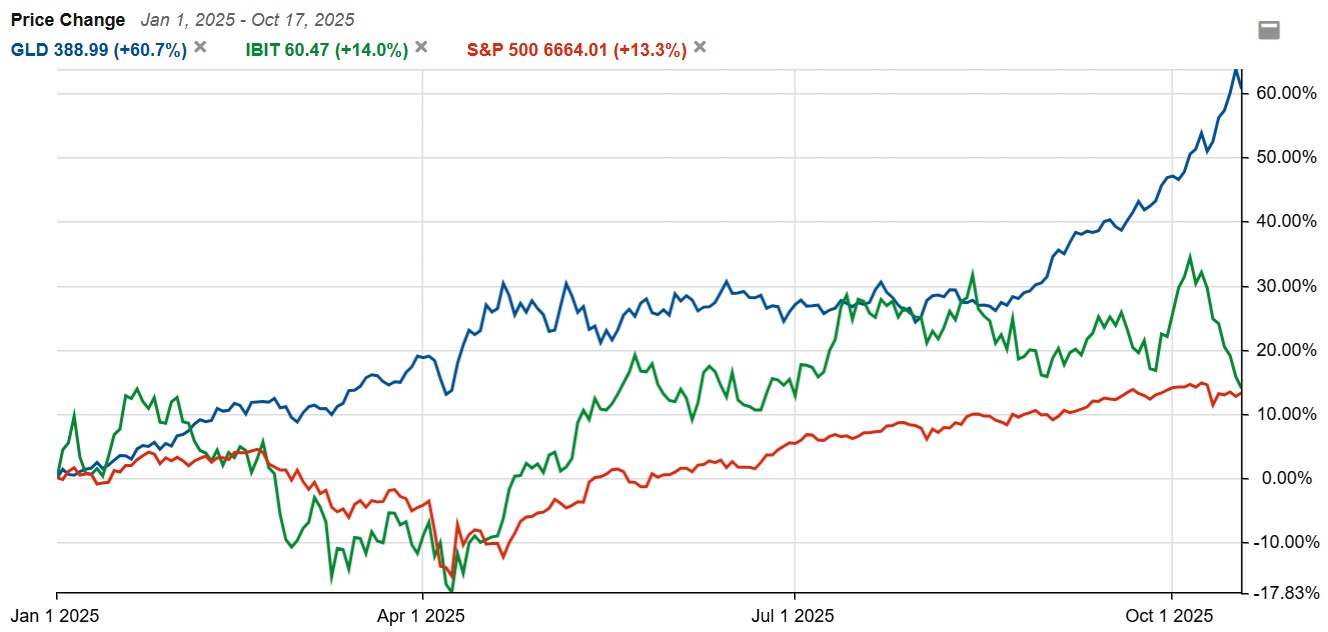

ビットコインが安全資産であるならば、トランプ政権が誕生して関税等々で世界が大混乱し不透明さが増している中で、ゴールドのように大きな下げがほとんどなく右肩上がりに値上がりしても良いはずだ。

しかし今年に入ってからのビットコイン価格は不安定である。

4月の相互関税ショックにかけて20%を超える値下がりをしたし、その後持ち直したとは言えトランプが吠えて金融市場が動揺するとビットコイン価格もネガティブに反応しやすい印象だ。

ビットコインの値動きの方向性は米国株とほとんど変わりない。安全資産であれば肝心な時にこんな不安定で頼りない値動きはしない。

ビットコインと米国株の価格が同方向に動くのは今年に限った話ではない。下図から一目瞭然のように、遅くとも2022年から続いている。

2020年のコロナパンデミック発生後の金融市場は、Fedの量的緩和で生み出された過剰流動性の増減によって価格の上昇・下落が起きてきた。

ビットコインも非中央集権性、希少性、安全性という知的さ、厳然さを印象付ける性質に依るのではなく、単に過剰流動性がどっと流れ込んで、市場規模の小さいビットコイン価格が暴騰したに過ぎない可能性があるわけだ。

ビットコインがインフレに強いというのも、過剰流動性の流入がたまたま高インフレの時期と重なっただけに過ぎない可能性は十分ある。

金融危機の芽が出始めているなかで、ビットコインはじめ暗号資産の強制清算に伴う売り浴びせが起きている。一過性なのか、それとも…

次の金融危機で、ビットコインが「デジタル・ゴールド」なのか、それとも単なる「デジタル・チューリップ」であったのかが明らかになりそうだ。

★本日はアボマガ・エッセンシャルの配信日です。関税リスクはあるものの、ウィンドウズ10のサポートが終了して恩恵を受ける銘柄についてです。

配当利回りは4%以上あり、P/FCFは9.2倍と割安で、配当性向は38.5%と増配の余地があり、自社株買いにも積極的です。

最近の米国での信用不安の広がりについてもコメントしています。