先週から米国で4~6月期の決算シーズンに入りました。

その先陣を切った米国の大手銀行は、不動産投資で多額の損失を出したゴールドマンサックスは別として、概ね好調な業績でした。

好調な業績を象徴するのは純金利収入の大幅な拡大です。

JPモルガンチェース、バンクオブアメリカ、ウェルズファーゴ、シティグループの4行の純金利収入合計は過去最高の630億ドルに達しました。

一年前の497億ドルから27%の増加です。Fedの利上げで政策金利がゼロ付近から5%以上になったためであることは言うまでもありません。

市場もメディアも米国の大手銀行の純金利収入上昇を好感しています。

利上げはシリコンバレー銀行などの預金流出・破綻をもたらしましたが、米国の大手銀行には恩恵をもたらした、そのように見えます。

でもちょっと待ってください。そもそも純金利収入とは何でしょうか?

純金利収入は手数料収入と並ぶ、銀行の2大収入(売上)の一つだと認識されています。

しかし純金利収入は、金利収入から金利費用を除いたものです。金利費用は預金、他の銀行からの借入、社債などの利払い費のことです。

純金利収入は会計上は売上扱いですが、売上というよりも利益に似ています。

金利上昇によって純金利収入だけでなく、金利収入と金利費用がそれぞれどの程度変化したのかを見なければ、きちんと分析したことになりません。

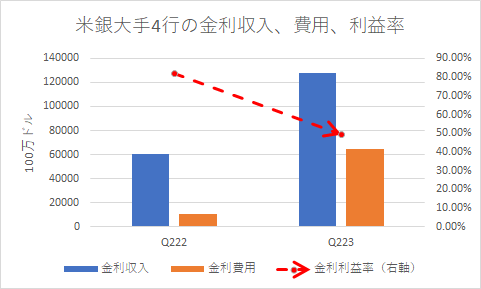

上の4行の金利収入合計は、一年前の4~6月期は608億ドルでしたが、今期は1275億ドルと、2.1倍に増えました。

他方、4行の金利費用合計は、一年前の111億ドルから645億ドルと、なんと前年の5.8倍に増えたのです!

投融資に掛かる金利は2.5%程度から5%程度に上昇しましたが、預金など費用に関する金利は0%台から3%程度にまで上昇しました。金利費用はゼロ付近からの金利の上昇でしたので、伸びの倍率が大きくなったのです。

ここで重要なのは「金利利益率」(純金利収入÷金利収入)です。

金利利益率は一年前は82%もありましたが、現在は49%にまで急低下してしまいました。金利費用の方が金融費用よりも伸びの倍率が圧倒的に大きかったからです。

金利利益率が大幅に低下したことは何を意味するのでしょうか?

それは、融資先の企業の倒産や個人の失業が急増して彼らが返済出来なくなり、結果として銀行の金利収入がガクンと落ちると、純金利収入の減少率がより大きくなりやすくなったということです。

言い換えれば、純金利収入は金利収入の減少により敏感に反応しやすくなり、以前にも増してマイナスになりやすくなっているというわけです。

しかし実は、純金利収入が以前にも増してマイナスになりやすくなったのは、金利利益率が大幅に低下したためだけではありません。

別の要因、それは・・・

・・・(続きはアボマガお試し版の配信記事をご覧ください)・・・

この記事のブログ公開日にアボマガお試し版(無料)にご登録された場合に限り、この記事の全文がメールにて配信されます。