FCF=企業の価値を決定付けるもの

今回はフリーキャッシュフロー(FCF)が企業の価値を決定付けるものであることを話します。 またFCFと株主還元策の関係もグラフを交えて見ていき、投資でリターンをあげるためにFCFがいかに重要であるかを視覚的に理解してもらいます。

FCF=企業の価値を決定付けるもの

FCFとは企業が営業活動で儲けた現金から、ビジネスを継続・成長するために必要である設備投資費を支払った後に残った現金のことです。 会計上の定義ではこれで正しいですが、私たち投資家はこうした漠然とした定義ではなく次のようなものだとはっきり思った方が有用だと思います。

それは「FCF=企業の価値を決定付けるもの」という考えです。

例えば1人でネットビジネスを行って稼いでいる2人を考えたときに、月10万円の現金を稼いでいる人と月100万円の現金を稼いでいる人だったら、後者の方が価値のあるビジネスを行っていると思ってしまいますよね。

一般の企業でもスケールが違うだけで考え方は全く同じです。 いかに本業から"現金"(利益ではない)を得ているか、それが企業のビジネス上の価値を決めるのです。 だからFCFは企業の価値を決定付けるものとはっきり思ってもよいわけです。

実際、専門家たちは企業価値を将来生まれるFCFを算出することで見積もります(割引キャッシュフロー法と呼ばれるもの)。 長期的にFCFが上昇しそうであれば価値のある企業、逆に下降しそうなら価値の薄い企業と判断されます。

※実際に算出するのはFCFそのものではありませんが、本質的にFCFだと思って差し支えありません。

あの伝説の投資家、ウォーレン・バフェット氏も投資判断をするときには割引キャッシュフロー法を利用しています。 バフェット氏がIntrinsic Valueと呼ばれる企業価値を計算して投資を行っていることはあまりにも有名ですが、これが割引キャッシュフロー法に該当します。 つまり将来予測されるFCFを投資判断の根幹に据えているのです。

いかに長期的にFCFを生み出し続けられるか、これが企業価値を決定付けるまさに核心部分なのです。

なので「FCF=企業の価値を決定付けるもの」とはっきりと思ってください。 こうはっきりと頭に刷り込むことで、投資を行うときにFCFをうっかり見逃さないための手助けになることでしょう。

FCFは配当や自社株買いの原資となる

「FCF=企業の価値を決定付けるもの」であることは、FCFと株主還元との関係を見ていくとよりはっきりします。

投資家が何故投資をするのかというと、リターンを手に入れて資産を殖やしたいからですよね。 こうした投資家の立場を考えれば、価値のある企業とは長期的に株主還元してくれる企業ですよね。

私たち投資家にとっての直接的な企業価値を表す株主還元は、FCFと大いに関係があります。 というのはFCFは配当金や自社株買いといった株主還元の原資となるからです。

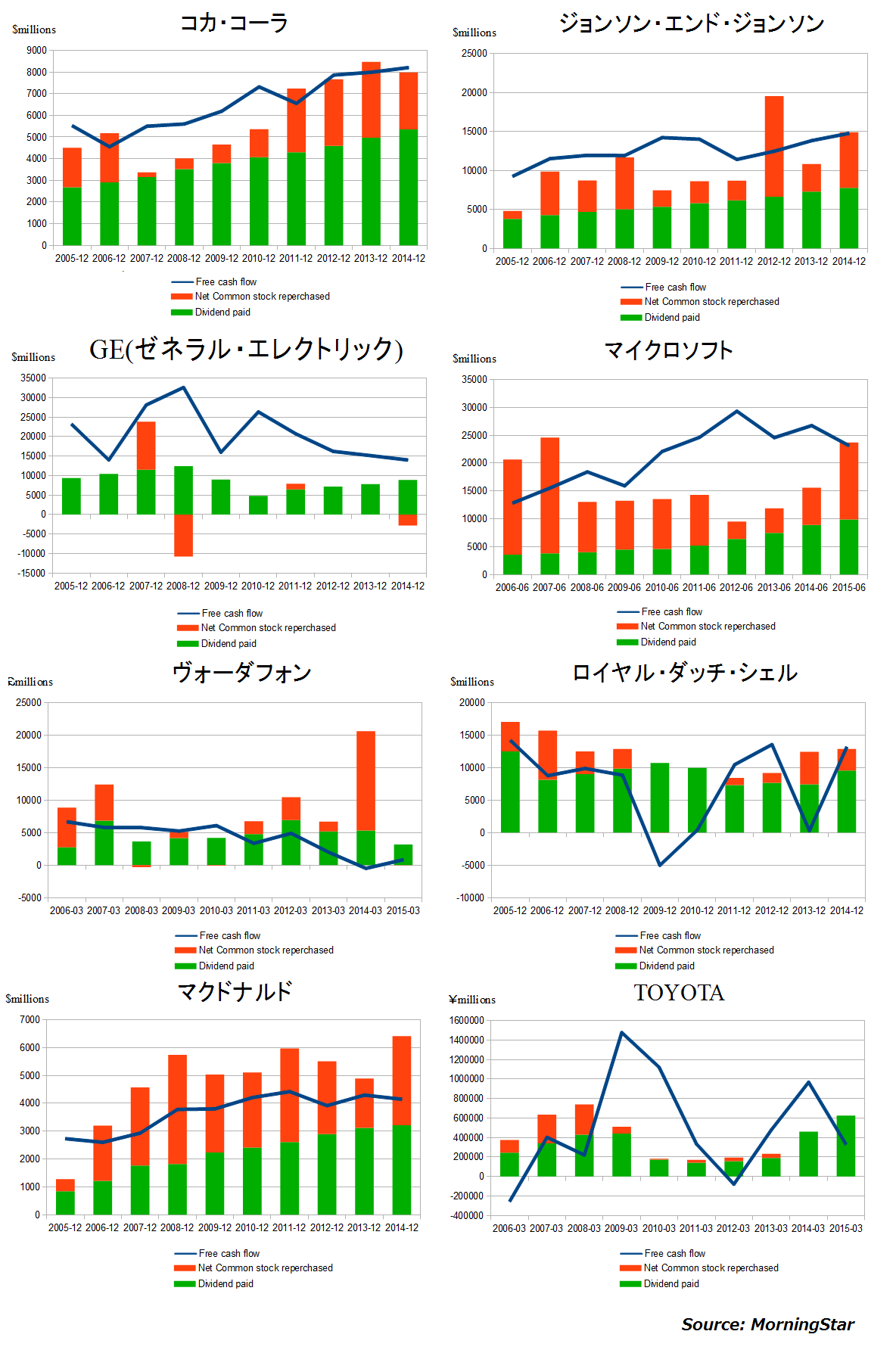

これを理解するには図を見るのが一番です。 下図は配当を出してくれる有名企業のFCF、自社株買い、配当の推移です。 選んだ企業に特に意味はありませんが、業種が偏らないようにピックアップしています。

青がFCF、オレンジが純自社株買い(自社株購入分から自社株発行分を除いたもの)、緑が支払い配当を表しています。

図を見ると大体FCFが配当+自社株買いを上回るようになっていますね。 それが達成できなくてもFCFが配当を下回ることはあまりありません。

逆にFCFが配当と自社株購入分の合計を下回ったり下回りそうになったときは、まずは自社株買いをストップしてそれでも足りない場合は配当もドンと下がる傾向にあります。

FCFが順調に伸びていると十分な配当金が支払われ、今後も配当金の伸びが期待されるのです。 さらに配当金を支払っても余りが十分にあるときには、企業は同時に自社株買いも行って株価の下支えを行う傾向にあります。

逆にFCFが減りだし、いままでの配当金や自社株買いをFCFで賄えなくなる可能性が出てくると、こうした投資家への還元に消極的になり不安定になっていきます。

こうした状況ではまず経営者は自社株買いを減らしたりなくす傾向にあります。 配当に比べると自社株買いは投資家に見えにくい恩恵なので、投資家の不安心理を掻き立てにくい自社株買いをまずは優先的に減らします。

そしてさらにFCFが減少して今までの配当金も賄え切れない場合には、企業は配当金を減らしたり失くしたりするリスクが出てきます。

FCFが配当金を下回っていても企業は手元に残しておいた現金や資産の売却、借入等で、短期的には何とか配当金を捻出できる場合もあります。 しかしこうした小手先の対応もままらなくなると、さすがに企業は配当金を減らさざるを得なくなります。

このようにFCFは株主還元策を決定付けるものなのです。

よって投資家、とりわけ長期投資家にとってはFCFは本当に重要なのです。 というのは長期投資を成功させるときに配当金は資産を複利的に殖やすためのエンジンとなり、FCFの減少により配当金が減ったりなくなったりすると資産増加の妨げとなり痛いからです。

配当を再投資することによって将来複利的に大きく資産を殖やすことができます。 しかし配当金が減ると複利効果のエンジン役となる配当利回りが落ち込んで、資産増加スピードに無視できない影響を与えていってしまう可能性があるのです。

株主還元策が今後積極的に行われるか、はたまた消極的になるかを理解するためにも、FCFの現状を見たり将FCFの将来を推測することはとても重要なのです。

最終更新日:2016年7月20日

関連ページ

- 株式投資だけ、金投資だけではリスクがある

- 長期投資に関わるリスクの時間的影響による分類

- 高インフレに対処するにはどうすればよいだろうか...?

- 高い配当利回りに潜むリスク

- 何故長期投資では株式メインなのか、何故債券ではダメなのか

- 株式・債券の分散投資の有効性とインフレ

- 国債の本当のリスクは歴史を知ることで初めて分かる

- 人間の認知能力は投資環境に適応できていない

- 人間は何事も信じることから始まる

- 間違った投資判断を促す一つの要因:感情

- 間違った投資判断を促す一つの要因:利用可能性

- 無知は危険である:ヒューリスティックと上手く向き合うために

- インフレ率急上昇中に企業がキャッシュ不足に陥りやすくなる理由

- FCF=企業の価値を決定付けるもの

- 悲報...多くの日本株は長期投資に向いてこなかった

- 株の購入スタイル:一つの銘柄を分割で購入するほうが良い