2種類の送金方法の特徴-Wire TransferとACH Transfer-

初回公開日:2015/04/07

最終更新日:2020/06/15

今回はアメリカで海外投資を行うときなどによく出てくる送金手法である、Wire TransferとACH Transferについて説明します。

2つの送金方法には異なる特徴がありますので、2つの特徴を理解して用途に応じて使い分けてもらえればと思います。

※記事をほぼ新規に書き直しました。以前の記事には誤りが多く含まれていたためです。申し訳ありません。2016年3月23日

Wire TransferとACH Transferとは

まずはWire TransferとACH Transferの違いについて簡単に説明します。

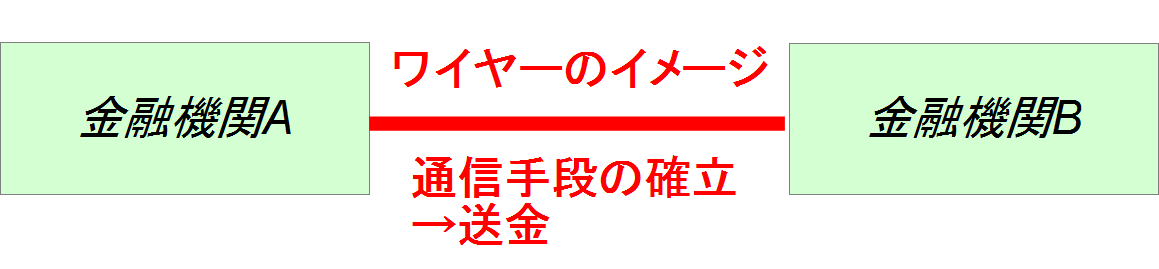

Wire Transferとは2つの銀行間で行われる送金のことで、特定の通信手段を用いて当事者の銀行間で送金に必要なコミュニケーションや手続きを経て行われる送金のことです。

Wire Transferは主に銀行間の資金のやりとり(インターバンク取引)や貿易決済といった大口決済や海外送金で利用されています。個人で利用する場合は、海外送金もしくは相当な額の送金を行うときにWire Transferにお世話になると思います。

Wire Transferを「特定の通信手段を用いて」「銀行間で送金に必要なコミュニケーションや手続きを経て」と書いたのはつまりこういうことです。

送金を行うためには、送金側(仕向銀行)が受取側(被仕向銀行)に対して「いまからそちらの銀行の口座に送金しますよ!」と連絡をするものです。アポなしで送金したら受取側は驚いちゃいますし、お金に関することですから送金依頼情報の確認や照合、不正送金でないかどうかなどを厳密にチェックする必要もありますから。

そのために2行間につながっている通信ネットワークを利用して連絡を取っているのです。

こうして通信手段をコネクトしてお金の移動を行うイメージがWire(ワイヤー)に見えることから、Wire Transferと呼ばれているわけです。Wire Transferは日本語で電信送金と呼ばれますが、これはこの送金方法が生まれた当時の通信手段として電信(テレグラフ)が利用されていたからです。

現在ではIT技術の進歩もあって、もっと高度で複雑な様々なシステムが通信手段として利用されています。例えば日本から海外に送金するときに「SWIFTコード」というものを書きますよね。このSWIFTというのが、まさに国際送金などでよく利用されている通信手段なわけです。

続いてACH Transferについてです。ACH TransferとはACHと呼ばれる送金ネットワークを利用して行われる、主に小口決済に利用される送金のことです。ちなみにACHはAutomated Clearing Houseの略です。

ACHは給与振込、公共料金の引き落とし、オンラインショッピングの決済やPaypalの決済などで広く利用されており、小切手に替わる小口決済の主要手段となってきています。私たちアメリカの証券口座を利用している人にとっては、アメリカの銀行と証券口座との間の送金を行う際に大活躍してくれるでしょう。

ACHという呼び名はアメリカの小口決済ネットワークの固有名詞として定着していますが、ヨーロッパや日本にもアメリカのACHに似た小口決済ネットワークは存在します(EUのSTEP2、イギリスのBacsやFaster Payments、日本の全銀システムなど)。そのため文脈によっては種類に依らず、小口ネットワークの総称としてACHという呼称が使用される場合もあります(例:STEP2)。

(以下はアメリカのACHについての説明です。ただし大まかな仕組みはどの国のシステムでも同じようなものです)

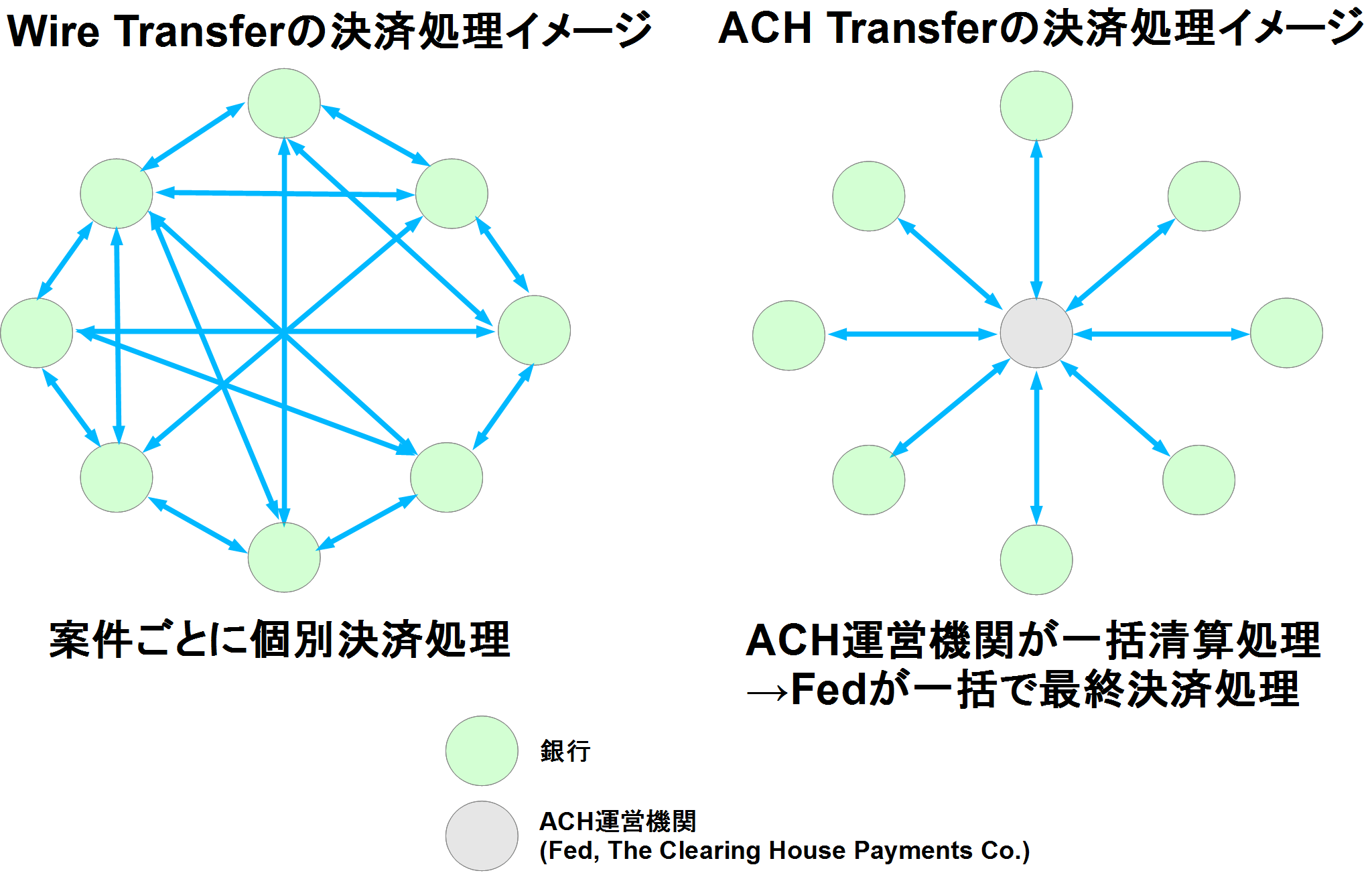

ACHの仕組み上の大きな特徴は、ACH運営機関がその日1日のあらゆる銀行間でのACH送金データを一挙に集めて、清算処理(Clearing)を一括で行ってくれることです(最後の決済処理はFedが行っています)。しかもこうした仕組みはIT技術を利用して自動化されています。

「送金のコアな処理を一つの機関に委託+自動化」により、ACHは毎日膨大な数の決済を廉価で捌くことができるのです。

利用者目線で見たときのWire TransferとACH Transferの違い

(以下はアメリカ国内送金/日本-アメリカ間の海外送金を想定して記述しています)

それでは利用者目線で見たときのWire TransferとACH Transferの違いについて話しましょう。本サイトではアメリカ証券口座を利用して海外投資を行って賢い資産運用や資産分散をしたい人向けの記事を多く書いているので、こうした人たちの目線で書いていきます。

| Wire Transfer | ACH Transfer | |

|---|---|---|

| 主な用途 |

海外送金、相当な額のアメリカ国内送金 |

アメリカ国内でのほとんどの送金や決済 |

| 料金 |

高い! |

安い! |

| 送金に掛かる時間 |

即時(国内送金) |

数日 |

大体次のように覚えておけばよいでしょう。

海外送金のときはWire Transfer、アメリカ国内での送金はACH!

ただしアメリカ国内の送金でも、相当な額の送金をする場合や出来るだけ早く送金しないといけない事情がある場合には、ACHではなくWire Transferを利用するようにしましょう。

Wire TransferとACH Transferで料金が異なる理由は、各銀行が支払うそれぞれのシステム利用料が異なるからです。

例えば現在これらの送金システムを提供している機関の一つであるFed(アメリカ中央銀行)の料金体系(各銀行が支払う料金)を見れば、私たちが利用するWire Transferの料金がACH Transferと比較して高額な理由がわかります。

→Wire Transferで銀行が支払う利用料金(Fedwire)

→ACH Transferで銀行が支払う利用料金(FedACH)

料金体系の違いはもちろんシステムの違いも一つの要因でしょうが、Fedのアニュアルレポートを見ればわかるとおり、ACH Transferの件数はWire Transferの件数の80倍前後も多いことも料金の違いに影響を与えていることは間違いないでしょう。

送金に掛かる時間が異なるのは仕組みの違いによるものです。

アメリカ国内送金でよく利用されるFedwireは即日決済システム(RTGSシステム)というものを採用しているため、アメリカ国内でのWire Transferは即日決済されるのです。ただし国際送金の場合にはより手続きが複雑化することから、送金の時間は数日かかってしまいますが。

一方ACH Transferでは当日決済されることは一般的にありません(一応当日決済のオプションもあるようですが)。基本的には2-3日程度掛かります。

これはACH Transferによる決済日が支払指図を行った日の翌日以降となるよう、仕組み上決まっているからです。(何故このような仕組みを採用しているのかの理由については私は知りません)

**********

Wire TransferとACH Transferの違いが何となくわかったでしょうか?細かい仕組みはどうあれ、「海外送金のときはWire Transfer、アメリカ国内での送金はACH」だけでも覚えておけばOKです。

P2P海外送金がWire Transferの脅威となる?

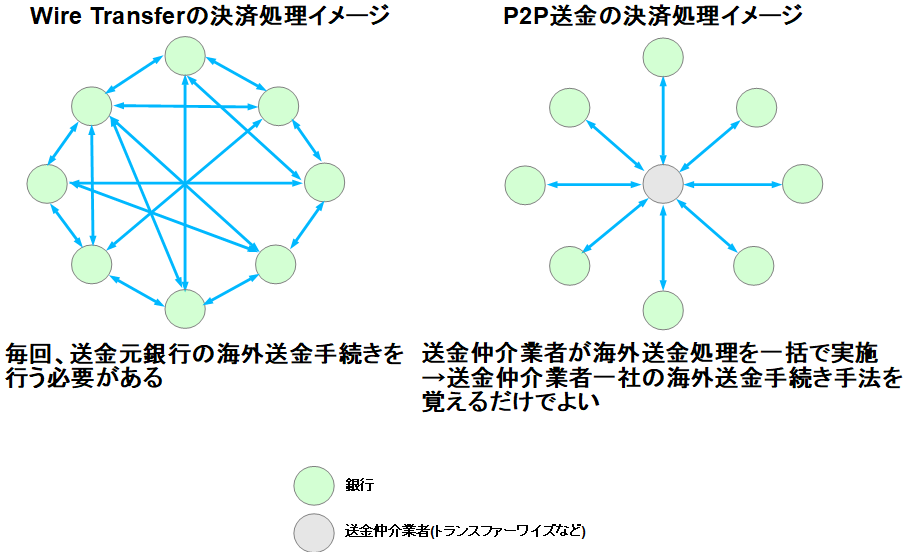

近年は海外送金の手法として「P2P送金」という送金手法も広まっています。P2P送金とは「送金仲介業者を介した個人間の送金」のことです。送金仲介業者は必ずしも銀行とはかぎりません。

さっと言えば「送金者--(送金仲介業者)-->送り先」となります。送金仲介業者が送金処理を一括で行ってくれることが特徴で、先ほどのACHと構造的には似ています。

P2P送金が出てきた背景には、インターネットをはじめとしたテクノロジーの普及で従来の銀行振り込みや銀行間送金とは異なる送金システムをつくれるようになったことや、スマホの普及で従来よりも利便性の高い送金需要が増したことなどがあります。

P2P送金は海外送金にも利用されます。P2P海外送金はWire Transferと比べて次の点が優秀だと考えられます。

- 送金の手間が大幅に減りやすい(理由:シンプルな送金手続き、あらゆる銀行口座からの海外送金を一社の送金仲介業者に任せられる)

- 手数料が安くなりやすい(理由:送金システムの構造がシンプルで運用コストを減らしやすい)

下図の決済処理イメージをみれば、P2P海外送金のほうがWire Transferによる海外送金よりも手間や手数料が大幅に減るだろうことは、なんとなく想像がつくと思います。

さらにP2P送金は従来の送金よりも着金時間が短い点も大きなメリットです。

P2P送金の仲介業者で最も良く知られているのはペイパルです。ただペイパルは日本人にとっては利用制限があったり、高すぎる為替手数料といった問題があり、P2P送金の恩恵を受けることができませんでした。

ただ近年は日本でもP2P海外送金サービスが使えるようになっています。

ワイズ:日本で最も有名なP2P海外送金サービス

日本で最も有名なP2P海外送金サービスと言えば、間違いなくワイズです。私も利用しています。

ワイズはオンライン上での簡単な手続きで口座を開設できます。スマホやPCから送金手続き可能で便利です。

また海外送金の手続きにすぐに慣れることができます。 例えば「三菱UFJ銀行⇔ロイズ銀行」に海外送金する場合、従来であれば「三菱UFJ銀行の海外送金手続き」「ロイズ銀行の海外送金手続き」の2つを覚えなければなりませんでした。

しかしワイズを使えば、「ワイズの海外送金手続き」さえ覚えれば、いずれの方向の海外送金もできるようになります。こうした意味で慣れやすいのです。

コスト面も勝っています。銀行の海外送金サービスでは為替手数料、中継銀行手数料等の「隠れコスト」が存在し、無知な送金者から必要以上に手数料を徴収しているのが現状です。

ワイズは手数料体系の透明性が高く、「隠れコスト」はありません。公式サイト上にある手数料計算ツールを使って弾き出された数字が総手数料となります。

送金コストはWire Transferと比べて安く、100万円送金する場合、銀行によりますが、場合によってはワイズを使うと手数料合計が銀行の半分以下に収まることもあります。

さらに送金の仕組みが異なります。Wire Transferは見た目上も仕組み上も国境を跨ぐ送金ですが、ワイズの場合、見た目は国境を跨ぐ送金ですが、仕組み上国境を跨ぐ送金は行われておらず、国内送金しか発生していません。

よってワイズによる送金は、国際情勢の悪化等による国際送金への規制強化の影響を比較的受けにくい可能性があります。送金の仕組みが根本的に異なるため、ワイズを利用することは、海外送金リスクの分散化につながります。

→詳しい仕組みについてはこちら

将来的には、比較的高額の海外送金ではWire Transferは引き続き使われるかもしれませんが、100万円以下の海外送金であれば、送金に掛かる時間が短く、利便性が高くコストの安いワイズが海外送金サービスの主流になると思われます。

ワイズについて興味のある方はこちらをご覧ください。

参考資料

・決済システムのすべて

・Difference Between Wire Transfer and ACH

・ACH VS. WIRE TRANSFER ? WHAT’S THE DIFFERENCE?

海外送金の疑問が解決するとアメリカでの資産運用をより安心して行えます

・日本よりも低コストで資産を殖やすチャンスが限りなく大きい海外投資を始めてみたいという方

→【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

・日本で唯一開設可能なアメリカの銀行、ユニオンバンクの口座を開く

→ユニオンバンクの口座開設(事前準備)

・アメリカの銀行口座とFirstrade/SogoTradeの口座を開設している方はACHを設定してお金の移動を無料にできます

→ACHの設定方法(Firstrade)

→ACHの設定方法(SogoTrade)

最終更新日:2019年3月12日

関連ページ

- Firstrade+SBI新生銀行で米国株式投資デビューしよう

- Firstradeと日本の銀行口座の間で海外送金するときのポイント

- 【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

- 何故海外投資なのか

- DRIP(自動配当再投資制度)とは何か-低リスク・低コストで複利的に資産と配当金を殖やす-

- いますぐ行動を!米国証券口座を利用した海外投資を行うなら

- 米国証券口座を利用した海外投資の注意:口座強制閉鎖リスク

- 円高ドル安、世界株安局面は海外投資の準備を行う絶好のタイミング

- すぐに海外投資を始めずとも準備だけしておくことをお勧めする本質的理由

- いま知っておきたい株式市場の現実とこれからの投資スタイル

- FirstradeとSogoTradeをどちらも開いたほうが良い理由

- FirstradeとSogoTradeの特徴を比較してみる

- FirstradeとSogoTrade、初心者向けなのはどっち?

- W-8BENの更新方法

- 【Firstradeの使い方】ACHの登録・送金方法

- 【Firstradeの使い方】DRIP(自動配当再投資)の設定方法

- 【Firstradeの使い方】明細書、税金に関する書類を見られる場所

- 【Firstradeの使い方】アメリカ証券口座の明細書(Statement)の項目説明

- 【Firstradeの使い方】売買する方法-売買画面の表示-

- 【Firstradeの使い方】売買する方法-売買画面の操作-

- 【Firstradeの使い方】Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Market orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Stop Limit orderの仕組みとその用途、リスク

- 【Firstradeの使い方】Trailing Stop orderの仕組みとその用途、リスク

- 【Firstradeの使い方】ポートフォリオポジション確認

- 【Firstradeの使い方】ウォッチリストを作成する方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストのViewカスタマイズ方法

- 【Firstradeの使い方】ポジション確認/ウォッチリストで使用される英語の説明

- 【Firstradeの使い方】企業の決算データを見る方法と便利な使い方

- 【Firstradeの使い方】購入不可のOTC銘柄について

- Sogotradeの口座開設方法

- SogoTradeに送金する方法

- SogoTradeでACHを利用した送金を行う方法

- ACHの設定方法(SogoTrade)

- SogoTradeのDRIP設定方法とDRIP確認方法

- SogoTradeから日本に直接出金する方法

- アメリカ証券口座開設時によく使われる英語一覧

- アメリカ証券会社に書類を郵送する方法

- Sweep Accountとは何か

- Cash account、Sweep accountと資産保護の関係

- SIPCで保護資産-REITやETFは保護されるの?-

- 2種類の送金方法の特徴-Wire TransferとACH Transfer-

- アメリカに銀行口座をつくる方法

- ユニオンバンクの口座開設(事前準備)

- ユニオンバンクの口座開設

- ユニオンバンク口座開設後にするべきこと

- SMBC信託銀行プレスティアで海外送金を行う方法-送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-オンラインで送金先登録編-

- SMBC信託銀行プレスティアで海外送金を行う方法-送金編-

- SMBC信託銀行プレスティアから楽天証券にドルを送金するお得な方法

- 何故海外送金にFX口座が役立つのか

- 【両替コストを抑える】海外送金のための外貨両替に適したおすすめのFX口座

- FX口座を利用した両替の2つの方法-外貨両替と現受けの違い-

- 海外送金に必要な外貨両替方法

- YJFX!で日本円を外貨に交換する方法