アボマガ・エッセンシャル(有料版)にお早めにご登録されると、当記事のフルバージョンをご覧いただけます。

→ご登録はこちら

12月15日、市場に関する大きな動きが同時に起こりました。1つではありません。2つもあります。

一つ目の大きな動きは、先週のFOMCでFedの金融引き締めスタンスが強まったことです。

先月の議会証言でパウエル議長がインフレは一時的との見解を撤回したなか、Fedがインフレ抑制のためテーパリングや利上げペースをどの程度加速するのかが最大の焦点でした。

テーパリングについて、毎月の資産購入減額規模をこれまでの150億ドルから300億ドルに倍増することを決定し、量的緩和を来年3月末に終了する見通しとなりました。また今後、資産規模の縮小(量的引き締め)の議論を始めるとしています。

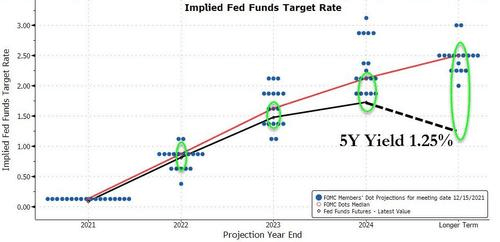

利上げペースの見通しは、22年に3回、23年に3回、24年に2回、計8回に変更になりました。この通り引き上げられると24年末に政策金利は2.125%程度になります。来年の最初の利上げは3月~6月のどこかになる公算が高いです。

テーパリング加速ペースは市場の予想通りでしたが、利上げペースは市場予想よりも大分タカ派でした。

市場は2024年末のFedの利上げ回数を5回と予想しており、以降2回の利下げをすると考えています。Fedと市場の利上げ観測には、年を経るにつれて大きな開きが生まれています。

最近のマーケットを観察していると、市場は金融政策について次の考えを持っているように見受けられました。

「俺たちがおかしいんじゃない、Fedがおかしいんだ!」

最近「政策ミス」という言葉をよく見かけます。これはFedが来年から金利を引き上げ始めるも、何らかの理由で当初の利上げ計画が頓挫して数回しか引き上げることができないという失敗のことです。市場はFedが「政策ミス」を犯していると考えています。

ただこの「政策ミス」という概念は曖昧で、利上げ計画の見直しを迫るものが何かについて統一的な見解はありません。

利上げ計画の見直しを迫るものとして一つ考えられているのが、物価安定の代償として景気を犠牲にしてしまうことです。これはイールドカーブのフラット化に表れています。

市場は今回のFOMCの最新インフレ見通しを見て、物価安定の代償として景気を犠牲にしてしまうという見方を強めたかもしれません。

下図を見てください。これは今回のFOMCの最新の経済指標中期見通しです。赤枠が全部で3つありますが、上から2番目がインフレ見通しです。

コアPCE価格指数というもので、食品とエネルギーを除いた消費者物価指数の一種です。Fedが最も重視する物価指数であり、一般にCPIより変動が小さく、物価上昇期はCPIより小さい傾向にあります。

過去の推移を見る限り、コアPCE価格指数の前年比伸び率が4%を超えると大きなインフレが進んでいると考えられます。1970年代のインフレ期に一時10%に達したことがあります。

なんとFedは、今年のコアPCE価格指数の伸び率は4.4%に達するものの、来年には2.7%にまで急落し、その後も緩やかに低下していくと考えているのです(※市場をパニックにしないため、わざと低めに設定した可能性は否定できません)。

これを見て私はさすがに驚きました。インフレが一時的との見方を撤回し、物価安定が最重要だと声高に発しているにも関わらず、あまりにも数字が小さすぎます。

市場はこれを見て、Fedが考えるインフレ見通しはそんなものかと考えたかもしれません。利上げの影響で景気が悪化したら、早々と利上げを停止するだろうとの考えを深めたことでしょう。

市場が何を根拠に利上げを「政策ミス」だと考えているのかどうか、本当のところはよくわかりません。

しかし確かなことがあります。

市場は自分たちの見方が正しいという傲慢さに満ち、市場がピンチのときにFedの緩和策が助けてくれるだろうという希望的観測をもち、株価は永遠に上昇し続けると楽観している、強欲な煩悩の塊と化していることです。

この状況で、市場の願望通りにFedが行動を起こさず、市場が「政策ミス」と考える金融引き締めをFedが続け、市場が現実を認識したとき、何が起こると思いますか?

もう一つ、今後の金融市場に大きな影響を及ぼしそうな動きが15日にみられました。

米国証券取引委員会(SEC)が市場取引に関する新たな抑止案を公表したのです。

米証券取引委員会(SEC)は15日、企業経営者や創業者など社内関係者(インサイダー)による自社株取引を制限する規則案を公表した。取引計画の公表を義務付けるほか、計画公表から取引開始まで120日間の経過期間を設けることを求める。株高や課税強化の動きなどを受けて、経営幹部による自社株売りが足元で急増していた。

SECは15日、インサイダー取引について定めた「1934年証券取引所法」上の規則「10b5-1」の改正を提案した。今後、意見公募を経て新規則が導入される見通しだ。SECのゲンスラー委員長は同日の声明で「過去20年にわたり、私たちは規則10b5-1に関する懸念を耳にし、欠陥も見てきた」と述べ、規制改正が市場に対する投資家の信頼感を高めると指摘した。

創業者や経営者は企業に関する重要な非公開情報を持っていることが多い。一方で米国では報酬として多額のストックオプションを付与しており、株売りの需要は多い。前もって「10b5-1」プランと呼ばれる売却計画を策定し、その指示通りに売買すれば、当局からインサイダー取引で摘発されるリスクを低減できる。

もっとも投資家の間で現行ルールの評判は悪かった。取引計画が容易に変更されたり、修正されたりするからだ。不透明な慣行によって、社内関係者が不当に大きな富を得ているとの疑念は根強く残る。新規則では計画公表から取引開始まで120日間待つ必要があり、不正行為をしにくくすると期待されている。公的年金などが所属する米機関投資家協議会(CII)は歓迎のコメントを出した。

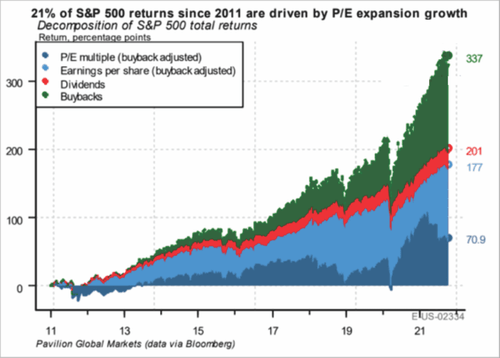

量的緩和以降、テクノロジー企業など大手上場企業は、豊富なキャッシュフローや借入金で多額の自社株買いをして株価を吊り上げ、幹部はインサイダー売りして巨額の富を得てきたことは皆さまもご存知のことでしょう。

下図のように、自社株買いの規模は年々急速に増えていき、昨春のパンデミック以降の大規模緩和やICT企業の急成長により、自社株買いは現在最大の株高要因になっています。

これまでインサイダー取引や自社株買いの規制はザルで、事実上、幹部たちはほとんど自由に自社株買いで株価を吊り上げ、好きなタイミングでインサイダー売りをしたり、状況次第でインサイダー売りをキャンセルすることができました。

企業幹部がほぼリスクなしで簡単に儲けることができる不公平さが問題であるだけでなく、巨額の自社株買いで株式市場は大きくゆがみ、ファンダメンタルズに基づく市場の調整機能は大きく失われてしまいました。

以前からインサイダー取引や自社株買いの規制をもっと厳格にすべきとの意見はあり、議会でも取り上げられたことがありましたが、大きな進展はありませんでした。

議員と企業の関係が悪化するリスクがあるほか、少なくとも49名もの議員が法律に定められた報告義務を果たさずインサイダー取引を実施しており、利権や個人的利益にとってマイナスになるためだと考えられます。

しかし、昨年から今年にかけてCOVID-19ワクチンの治験で有効性を示したとの発表で株価が急騰したことで、ファイザーやモデルナのCEO含む幹部らが相次いで保有株を売却し大きな利益を得たことが問題視され、インサイダー取引の規制強化の機運が高まりました。

新たなインサイダー取引の規制案の中身について、特に重要なのは2つあります。

一つは、インサイダー取引や自社株買い計画をSECが採択してから取引までに「クーリングオフ」期間を設けることです。インサイダー買いは120日間、自社株買いは30日間とすることをSECは提案しています。

インサイダー取引の計画から実行までに長い経過期間が設けられることで、インサイダーたちは自分に有利な好きなタイミングで売買することが難しくなるとみられます。

もう一つは、各幹部が複数のインサイダー取引計画を持つことを禁じることです。一つの計画しか持てないことで、インサイダーたちは状況に応じて最も利益の大きい計画のみを実行する選択の自由を奪われます。

これら2つを見る限り、インサイダー取引の抑止案が仮に導入となれば、幹部たちがインサイダー取引で儲けることはかなり難しくなりそうです。企業グループはこれら2つの内容に反対している模様です。

実は先月の米国企業のインサイダー売りは過去最高の156億ドルでした。今年14日までの年初来のインサイダー売り合計額も667億ドルと過去最高で、昨年一年間とと比較して57%も増加しました。

グーグル、アマゾン、フェイスブック、テスラの創業者および現CEOは皆、規模には違いがあるものの11月にインサイダー売りしました。マイクロソフトのCEOは持ち株をおよそ半分売却しました。

最初、この売りはFOMCでタカ派シフトが強まり株価が大きく調整することを見越した売却だと考えていました。

しかしSECがインサイダー取引・自社株買い規制を大幅に強化する案をメディアに公表するとの話を事前に聞きつけ、インサイダー取引への厳しい視線を浴びる前に売却に踏み切った可能性もあります。

注目したいのが、今年7月に任期5年のSEC長官に就任したゲイリー・ゲンスラー氏の経歴です。

彼は元々ゴールドマンサックス出身のバンカーで、クリントン大統領時代に財務次官補に任命され、その後金融規制の策定や導入に関わるようになっていきました。

彼の経歴を見ていると、市場の動乱期に数々の重要な規制の策定・導入に関与した人物であり、21世紀の金融環境の土壌形成に大きな役割を果たしたことがわかります。

2001年のインターネットバブル崩壊期には、エンロンとワールドコムの会計不正を受けて、会計基準を厳格化したサーベンスオクスリー法の作成に関わりました。

リーマン危機(AIG危機)後の2009年には、店頭デリバティブの透明性確保・規制強化に取り組みました。デリバティブの一種であるクレジット・デフォルト・スワップの巨額の取引が金融システムを崩壊させる寸前に陥れたことへの対応でした。

さらにあらゆるデリバティブの参照金利であるLiborの不正操作の捜査を主導し、今年末の円・ユーロLibor廃止、2023年6月の米ドルLibor廃止へと導きました。

Libor不正に関与したJPモルガン、シティバンク、バンクオブアメリカ、HSBC、バークレイズは提訴され、罰金を支払うハメになりました。

ゲンスラー氏の実績を見る限り、企業団体の反対があろうが、厳しいインサイダー取引規制が導入されることは十分考えられます。

彼がSEC長官に就任したという事実は、何を暗示しているのでしょうか…