短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

(本記事は私のブログ記事の複製です)

2017/06/29

代替通貨市場で最近短期的な価格変動が激しい印象がありますが、あまり瞬間的な変動にばかり気を留められてはいけません。

本当のリスクは目に見えないところで進行しているものです。本当のリスクの場所をどこかを認識し、それに対する対策を講じてリスクを最小限に抑える、ないしはリスクを逆に大きなメリットに変えてしまうことが今後何よりも重要になるでしょう。

代替通貨市場でフラッシュクラッシュが起きているが...

いまからちょうど一週間前の6月22日、暗号通貨(仮想通貨、クリプトカレンシー)の一種であるイーサリウムの価格が一時96%暴落し、市場関係者を驚かせました。

画像ソース:Zero Hedge

また26日にもゴールドとシルバーの先物が一瞬のうちにそれぞれ18億ドル、970万ドル売られ、規模は小さいながらも一瞬のうちに価格が下落しました。

これら瞬間的な金融商品の価格下落はフラッシュクラッシュと呼ばれます。

フラッシュクラッシュとは極めて短い時間の間に価格が大暴落する現象のことです。アルゴリズム取引と呼ばれる、パソコンのプログラムにあらかじめ記述したルールに則ったトレーディングが発達したことで、人間の手では本来不可能な機械による超高速取引が可能となり、それがフラッシュクラッシュという現象が生み出すようになりました。

2010年5月6日にわずか数分のあいだにダウ平均が998.5ドル、当日の始値よりも9%下落した出来事が最初のフラッシュクラッシュだと言われています。

大きな規模のフラッシュクラッシュは2010年の後は2013年から年に数回程度起こっていますが、そのときも株式市場でのフラッシュクラッシュがメインでした。ただし2014年秋には債券市場でもフラッシュクラッシュが生じています。

2016年の秋になり、ハードブレグジットの影響への懸念から英ポンドが米ドルに比べて2分間で6%以上下落したという、為替市場におけるフラッシュクラッシュが起こりました。

そして最近のフラッシュクラッシュは、暗号通貨や貴金属という、人間の手によって供給量をコントロールすることが原理的に不可能もしくは難しい、代替通貨市場で起こっているという特徴があります。

【注意】

代替通貨という言葉を利用していますが、実際にはビットコイン等の暗号通貨は歴史が浅すぎるので代替通貨「候補」というのが正確で、代替通貨としての長い歴史を持つ貴金属ほどの信頼を確立しているとは言えません。

本記事では「人間の手によって供給量をコントロールすることが原理的に不可能もしくは難しい」という意味で、便宜上「代替通貨」という言葉を利用しているに過ぎませんので、そこはご注意ください。具体的には金・銀・ビットコイン・イーサリウムを指しているものだと思ってください。

もう一つ、すべての暗号通貨が必ずしも人間の手によって供給量をコントロールすることが原理的に不可能もしくは難しいわけではありません。例えば今後出現するかもしれない、中央銀行発行の暗号通貨は、人間の手によって供給量をコントロールすることが原理的に不可能もしくは難しいどころか「一部人間によるマネーの完全なるコントロールを可能にする」通貨となりえますのでそこもご注意ください。

小規模のフラッシュクラッシュはときおり市場で生じているものの、記録として残る比較的大きなフラッシュクラッシュとなると「株式市場→為替市場→代替通貨市場」という移り変わりを経ているようです。

ここ最近は中央銀行の金融政策への不安感などからビットコインやイーサリウムに資産を移す人々が急増しており、人によってはイーサリウム市場で起こった96%ダウンのフラッシュクラッシュおよびその後の貴金属市場でのフラッシュクラッシュを見て、暗号通貨や貴金属という代替通貨そのものに不安感を抱いている人もいるのかもしれません。

しかしフラッシュクラッシュはアルゴリズムおよびそれを作成・実行した人間が原因なのであり、暗号通貨や貴金属そのものの脆弱性を意味するものではありません。

またフラッシュクラッシュの特徴は、その日のある特定の短期間の間に価格が暴落するものの、すぐに価格が元の水準に戻ることです。よってトレーダーにとっては非常に危険な落とし穴となるものの、頻繁に売買しない投資家にとってはほとんど無視できるもの。指値取引による売買のみを行っていれば、フラッシュクラッシュの餌食になることはあり得ません。

よって代替通貨のフラッシュクラッシュと代替通貨そのものの価値・信用とは全く無関係なことは頭に入れておくと良いでしょう。

ただ代替通貨はどうしてもフラッシュクラッシュ含め短期的な価格の大きな変動が起こりやすいことは確かです。一番の理由は時価総額が株式市場等と比べて小さいからです。

米国のS&P500株式インデックスの構成銘柄の時価総額は20兆ドル程度ありますが、金市場は7.5兆ドル程度と小さく、ビットコイン市場は420億ドル、イーサリウム市場は300億ドル程度しかありません。

よってヘッジファンド等の多額の資金を持つ投機家による高額取引によって、代替通貨市場はどうしても大きな価格変動をしやすいのです。

さらに貴金属や暗号通貨は(傾向として)物理的な供給量の増加にも限界があります。貴金属は毎年の供給量を大きく増やすのは昨今難しいですし、ビットコインはそもそもプログラムで供給量の上限が2100万ドルと決まっています。イーサリウムの供給量の上限は現在はありませんが、現在上限を検討中のようです。

このように代替通貨市場は供給量の増加が難しい、またはいずれ頭打ちになるのが確定している傾向があるので、人間の取引により生じる需要の変動によって価格変動が激しくなるのは仕方がない部分であります。これは仕様なのです。

貴金属や暗号通貨の価格変動はそれらの価値の毀損や脆弱性を表すものではありませんが、一方で大きな価格変動による資産減少リスクがあることには変わりないので、これらに資産を移すのであればうまく変動と付き合っていく心構えが必要であることには間違いありません。

変動は自然の摂理

代替通貨である暗号通貨や貴金属の価格が大きく変動するのは、人によっては違和感や不安感があるかもしれません。

戦後はドル・金本位制により法定通貨の価格は基本的に固定されており、1973年から変動相場制に移行したあとも中央銀行による金融政策等によってモノの値段の頻繁な上下動は抑え込まれてきましたから、多くの人は代替通貨の価格が変動することに慣れないのは当然のことだと思います。

しかし代替通貨も所詮は「モノ同士の交換を円滑にすすめる媒体的性質・価値の基準としてのモノサシ的性質・価値の貯蔵的性質」を持つ"モノ"であり、モノである以上は季節的要因や人間の気まぐれな欲求、その時々の流行等によって価格が変動するのは当たり前です。

いやもっと根本的なことを言えば、"変動"は自然の掟、自然の摂理なのです。

皆さんは天候不順によって毎年の食料の収穫高が変動し、それが食料価格の増減に反映されることを知っています。突然服装や趣味などのブームが生じ、何年か続いた後にブームがしぼんでしまうことを知っています。一年間でもその日の体調等によって毎日の気分が変わり、年のうちに何回かは最悪の気分に陥る経験をしています。

代替通貨やその他金融商品の価格が変動するのも、所詮は自然の掟の一種です。変動が生じるのは当たり前のことだと思わなければなりません。

ただし金融市場においては、信用という膨大なマネーがつぎ込まれることで、価格変動幅が人間の変化に対する許容幅を超えてしまうほど広がる場合があるために、大きなリスクも伴うのです。

確かに金融市場、特に時価総額が比較的小さい代替通貨市場の価格変動リスクが大きいことは正しいのですが、それは変動があるからいけないのではなく、現在の中央銀行金融システムが異常な水準の変動を人為的に生み出せるようにしており、中央銀行の人間たちも異次元金融緩和政策を通じて人為的な変動を許容してきたことが根本的な問題なのです。

変動自体は自然の掟です。それを忘れてはいけません。ですので代替通貨も価格が変動するからといって、それが代替通貨それ自身の欠陥を表すものではないことを正確に認識することが必要です。

しかし人間や人間が生み出した構造が変動に「レバレッジ」を掛けている場合があり、我々に受け入れがたい変動リスクを突きつけることがあるのです。

このように変動については重層的に考えていき、上手く付き合っていくことが何よりも大切なのです。

私たちは目の前の変動にあまり驚かされすぎることなく、もっと目に見えない部分に着目する必要があります。

見えないリスクの蓄積にこそ目を向けるべき

短期的変動は自然の摂理でありますが、それと同時に「バランスの崩れによって起こる見えないリスクが長期で積み重なったあげくに大爆発を起こす」というのもまた、自然の摂理でもあります。

例えば酒やタバコを異常なほど愛し、野菜を採らずに肉・油・炭水化物ばかり食べてきた人たちが、若い頃はなんともなかったのに中年になってコロッと早死にするのが好例。

野菜を育てている最中に害虫に対する対策を何も講じていないと、ある日突然害虫が増殖して一気に葉っぱを食い荒らされ、場合によっては壊滅的になってしまうもの(最近自宅で野菜を育て始めている私もつい最近やられました)。

また昔人々が行ってきた農地の開墾や灌漑設備の開発、作物の過剰生産、森林の伐採、その他人の手による自然に対する開発事業が、時間を掛けて土壌を劣化させたり保水機能を衰えさせ、何十年、何百年後に肥沃な土地の大規模減少や、大洪水といった自然災害の被害を年々大きくしてきたとも言われています(こういった人間の活動が悪いといっているのではありません。あしからず)。

このように自然は、目に見えないところで進行している、バランスの崩れによって生じるリスクを長い間放っておくと、我々人間に対して極めて大きな仕返しをしてくるもの。これもまた、自然の一つの摂理なのです。

この部分にこそ、我々はいま一番焦点をあわせるべきなのです。何故なら金融分野でこの摂理が目下進行中だからです。

金融に関して言えば、そのリスクとは「中央銀行の人為的金融政策」によって生まれるものです。インフレ率を数パーセント水準で安定させるための金融政策が、通貨のバランスを崩してしまっているのです。

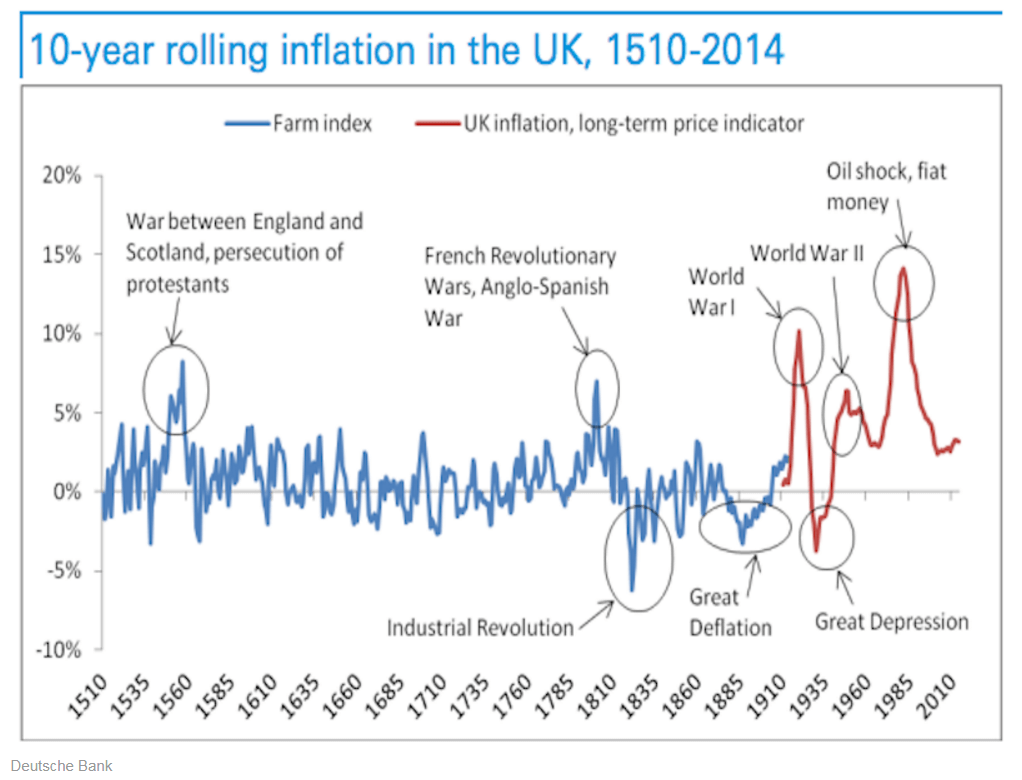

下図はイギリスの過去500年間のインフレ率の推移(10年移動平均)です。少なくとも第一次世界大戦が勃発するまでは、インフレ率はプラスにもマイナスにも結構変動しているものの、あまりにも行き過ぎたプラス・マイナス変動が続くことはなく、結局プラスマイナスゼロ程度に推移しています。

当時はいまのように中央銀行による金融政策が行われていたわけではないので、インフレ率は毎年の気候変動に伴う食料生産量の変動といった自然的変動に左右されやすいものです。自然の摂理に従い、極端すぎない変動を繰り返しながら上手くバランスをとってきたといえます。

しかし1913年に米国中央銀行Fedが設立され、第二次世界大戦後から現在に掛けて中央銀行の金融政策に与える影響が大きくなり、同時にマネー供給量が指数関数的に増えだしたときに、イギリスのインフレ率は常にプラス、少なくとも10年移動平均でみればマイナスになった年は一度もないのです。

別にイギリスだけに限らず、どの国でも同じようなものです。

インフレ率において、(人為的な)金融政策の導入-それは結局マネー供給量の指数関数的増大を生み出す-が自然本来の変動による自己調節機能を捻じ曲げてしまったことは疑いようがありません。

画像ソース:BUSINESS INSIDER

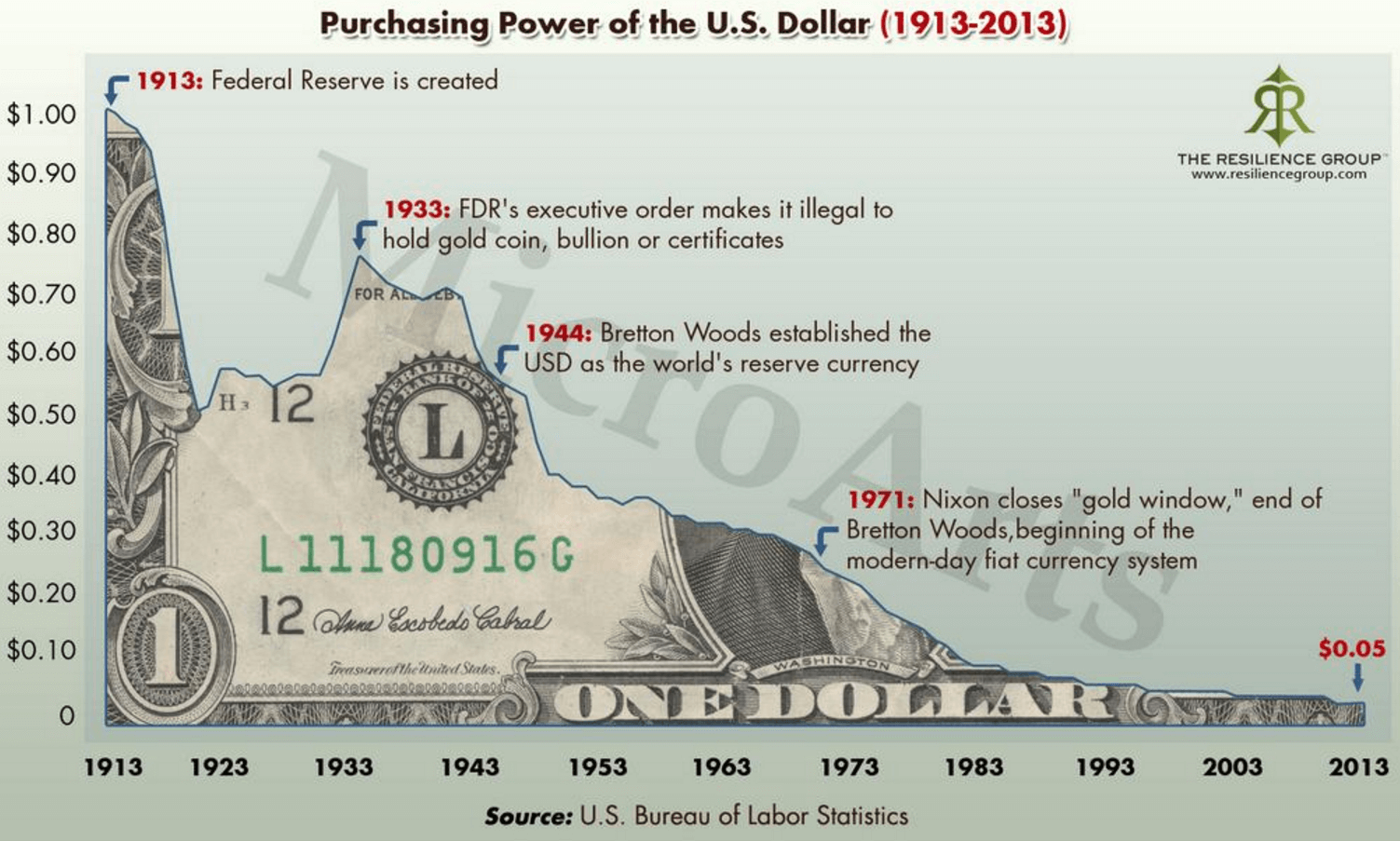

金融政策によりマネーを刷り続け、長期でインフレ率を自然の動きから捻じ曲げ続けた効果は、すでに下図のような形で現れています。それは購買力の低下、すなわち中央銀行が発行する法定通貨の価値毀損、腐敗です。

我々は"法定通貨"を基準にモノの"価格"を見ることに慣れすぎていますが、逆に"モノ"を基準に法定通貨の"価値"(つまり購買力)を見てみると、下図のように「バランスの崩れによって起こる見えないリスクが長期で積み重なったあげく」とんでもない通貨の価値毀損が起こっていたのです。

画像ソース:Pragmatic Capitalism

しかしそれでも現時点では「大爆発」には至っているとは言えません。

一つはポジティブな理由で、昔はインフレ率以上に賃金上昇率や預金金利が上回って時代もあり、その頃は人々は豊かになることが出来ていたからです。豊かな頃の蓄積があったため、大爆発まで至らずに済んだのです。

もう一つは非常にネガティブな理由で、最近は中央銀行による「インフレ率2%以上」のための量的金融緩和や、実質金利のマイナス化によって、インフレ率の捻じ曲げがさらにエスカレートしているからです。しかしそれでもまだ金融市場という受け皿に大量のマネーが流れ込んできたので、大爆発までには至りませんでした。

ではもし現在のバブル末期の市場が崩壊し、膨大なマネーの行き場がなくなったら?(この「もし」の実現は、米国のFedが今年中のバランスシート縮小計画の実施を予定しており、いずれECBや日銀等も追随することで現実味を増している)

そのときこそ、いよいよ見えない巨大な爆弾の導火線に火がつき、購買力の大幅毀損という大爆発が時間の問題となるときです。

もし皆さんがこうした事実をご存じなかったのであれば、それは「バランスの崩れによって起こる見えないリスク」を認識できていないのであり、「長期で積み重なったあげくの大爆発」が起こったときの潜在的被害者であることを指します。

自然の摂理を重んじるのであれば、この大爆発を食い止めることはできない、必ず大爆発は生じるという前提にたって行動するのが賢明です。

日々の変動に目を奪われることなく、この部分にまずはきっちり焦点を合わせることが、今後の将来を穏やかに暮らすためにも必須と言えるでしょう。

*********

金融市場においては株式や不動産市場等の暴落がおきるでしょうし、ビットコイン等もバブルが崩壊するかもしれませんし、これら暴落がトリガーとなって市場全体が大きく変動していくことでしょう。

また今後はAIによる取引の活発化により、フラッシュクラッシュのような短期の変動が頻発することもあるかもしれません。

こうした変動の頻発が予測される中、今後は新しい暗号通貨の登場(例えばMUFGコイン)によって一国一通貨制が衰退していく可能性があると同時に、金融商品の選択肢が広がりそうです。

金融における大変動が考えられるわけですから、多くの人はこうした大変動にあたふたしてしまうかもしれません。

しかし変動に惑わされてしまうと、金融における本当のリスクの所在地を見逃してしまい、とんでもない被害を受ける可能性もあるかもしれません。

本当のリスクを認識した上で、大変動を上手く遊泳していきたいものですね。

金購入サービスのブリオンボールト、米国証券口座を利用した海外投資

2016年にトランプが大統領に当選し、世界は激動の時代に突入しました。

各国は返済が不可能なほど債務を積み重ね、先進国の中央銀行による量的緩和政策により最後の貸し手としての役割が低下したいま、先進国・新興国問わず経済的に共倒れする危険性が高まっています。

本サイトでは皆さんにこうした不確かな未来に少しでも対処していただきたく、一つの選択肢としてブリオンボールトという金投資サービスを、将来への保険の意味合いで紹介しています。

日本円でスイスのチューリッヒに保管されている金地金を購入できるので、有事の際の金投資のみならず、自然と資産を地理的に分散して資産集中化のリスクを抑えることが期待できます。

借入を使った取引などのリスキーな取引は元から出来ない仕組みになっているので、あまり資産運用の経験がない方でも資産を守りたい気持ちのある方ならどなたでもご利用しやすいと思います。

私も2016年から利用継続中です。将来がどうなるのか、金の購入が果たして最適解なのかはわかりませんが、一緒になんとか難事を切り抜けましょう。

→関連記事一覧へ

→口座開設はこちらから-コストが安く済むスポット取引コースが人気です

また株式等への海外投資に興味がある方は、こちらから米国の証券口座を利用した海外投資の始め方を紹介しています。

証券口座の開設方法だけでなく、銀行口座の開設など必要な準備について包括的に説明しているので、敷居が高いと海外投資を諦めていた方も海外投資を始めることができます。よろしければこちらもご覧ください

→【誰でも簡単】賢い海外投資をスタートするための口座&STEP一覧

関連ページ

- 金価格は過小評価されてきた?

- 金・銀を安く購入できる期間は長くないかもしれない:世界情勢が目に見える形で変化している

- 米ドルは裏技によって信用が維持されてきた。米ドルの減価は金価格上昇につながる

- 世界情勢の悪化と通貨の減価はリンクしている

- 相対的に高まる資産退避先としての金・銀:安全資産としての国債という価値観が変わろうとしている

- マイナス金利政策が私たちに与える深刻な影響とは...

- マイナス金利政策がゴールドに与える影響

- キャッシュレス社会×マイナス金利=??

- キャッシュレス社会:タンス預金の罠と対処法

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/24]金・銀価格が下がるリスク:米ドルの巨額の買戻しが控えている