ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

ボラティリティ・ターゲット戦略の概要

ボラティリティ・ターゲット戦略(またはターゲット・ボラティリティ戦略)という投資戦略があります。

これは各ファンドが、株式や債券のボラティリティのターゲットを10とか15とか数字で定め、出来る限り市場におけるボラティリティが、10や15と自身が定めたターゲットから変動しないよう、適宜資産配分を行い、結果としてローリスク・ハイリターンを得ようとする投資戦略のことです。

頭の中でイメージしやすいように表現を改めると、次のようになります。

- 「市場におけるボラティリティ」と「各ファンドが定めたボラティリティ・ターゲット」という、ボラティリティに関する2種類の概念がある

- 前者は時間とともに上下動する

- つまり、前者の変化によっては、後者のターゲットと大きく乖離してしまう→どのように対処すればよい?

- 各ファンドは投資行動を通じて、前者をできるだけ後者に近づけようと操作しようとする→それが結果的にローリスク・ハイリターンにつながる

これがボラティリティ・ターゲット戦略の基本的な考えのようです。

具体的には、同戦略を取る各ファンドは、予測される市場ボラティリティの変化に応じて次のような行動をとり、ボラティリティをターゲットに近づける操作を行います。

市場におけるボラティリティが低下すると期待される場合

→レバレッジをかけて株式や債券を購入する

市場におけるボラティリティが上昇すると期待される場合

→株式や債券の売却、レバレッジの解消

こうした市場ボラティリティの操作は、結果としてファンドのリターンを高める方向に作用すると言われています。

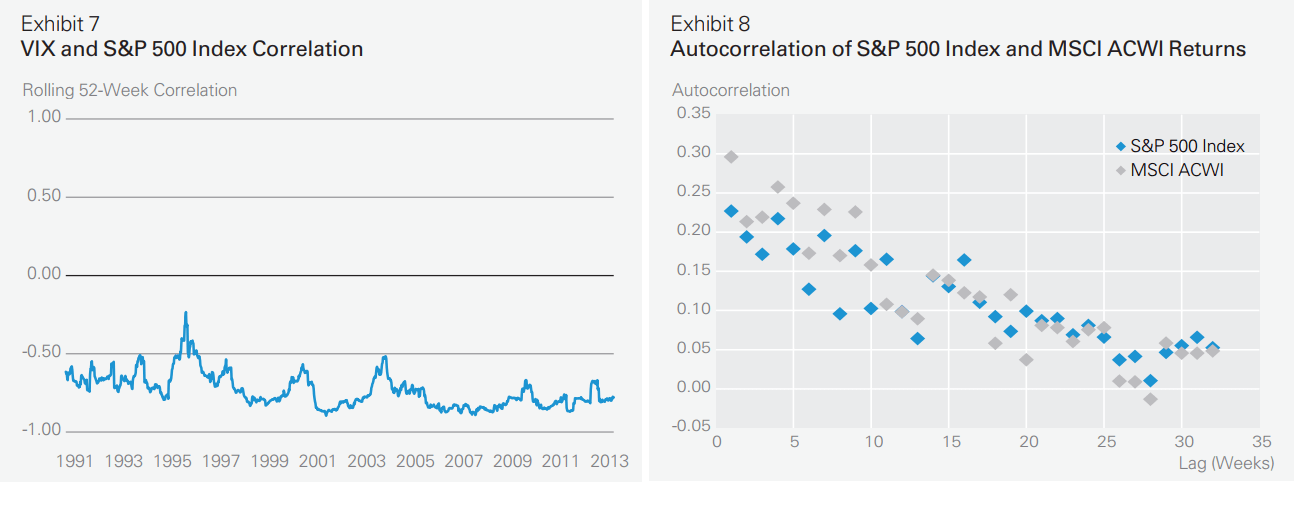

理由は、「市場ボラティリティが低下(上昇)→株価・債券価格が上昇(下落)」という歴史的な統計的傾向があること、および「株式・債券価格の上昇(下落は)トレンドは、その後しばらく続く」という傾向があるからです。

画像ソース:LAZARD ※PDFファイル

要は、市場ボラティリティが低下すると期待される場合に株式・債券を購入することで、しばらく株価・債券価格の上昇トレンドに乗れることが期待でき、リターンにつながる、というわけです(逆も然り)。

ボラティリティ・ターゲット戦略は、大まかに次のような戦略であることがわかります。

- ボラティリティ・ターゲット戦略:ファンド--(予測)-->期待ボラティリティ--(統計的事実・傾向)-->期待リターン

よってボラティリティ・ターゲット戦略では、市場のボラティリティを予測することが、低リスク・ローリターンを維持する上で何よりも重要になります。

期待ボラティリティは期待リターンと比較して予測が簡単であると言われており、しかもリスクに対する高リターンを獲得できるとされており、これらが同戦略の人気を炊きつけているものと思われます。

【BNP PARIBAS】Why target-volatility strategies make sense

ボラティリティ・ターゲット戦略は、株式・債券市場を大パニックに陥れる

ボラティリティ・ターゲット戦略の概要を説明したところで、次は同戦略を取るファンドの実態を見ていきましょう。

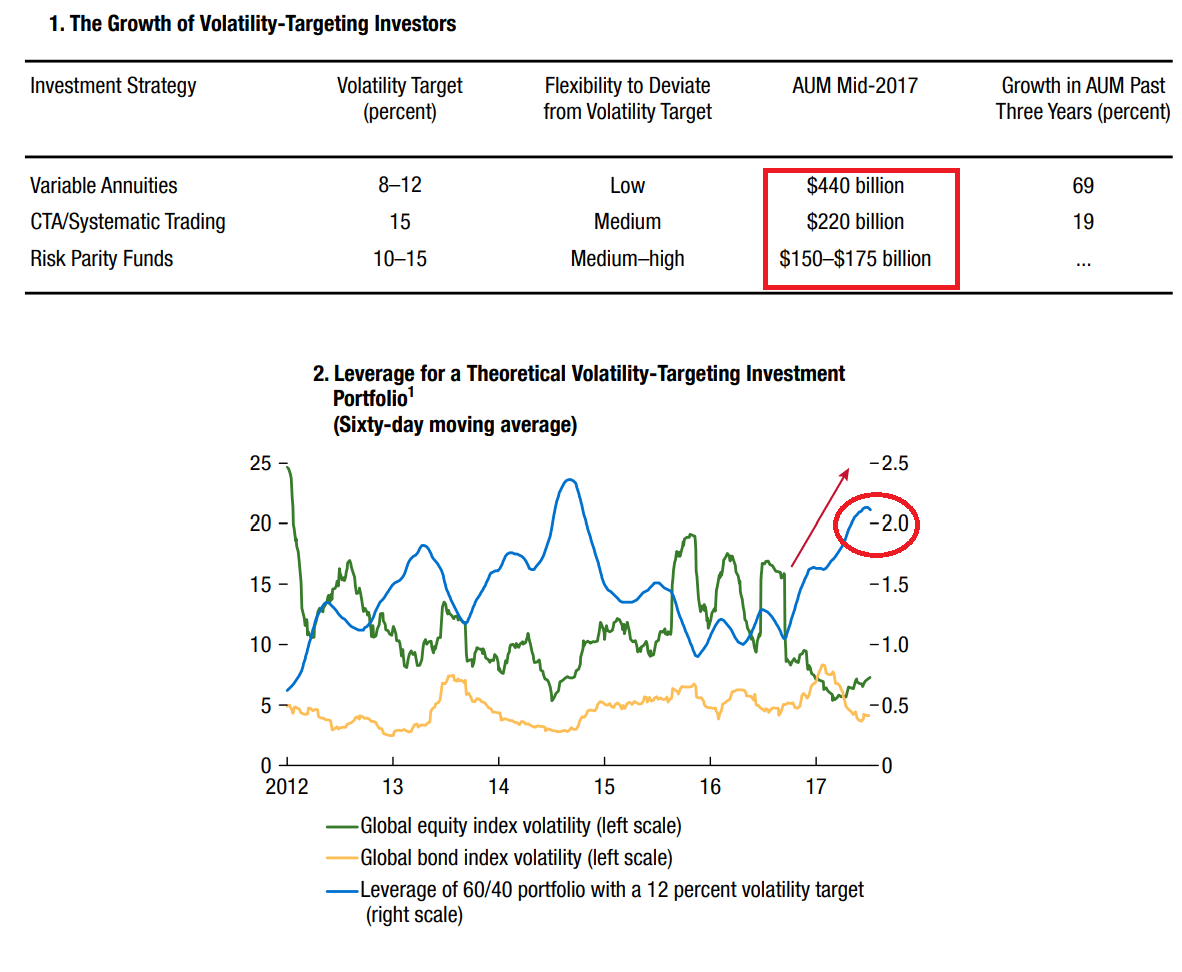

IMFの報告書によると、2017年半ばごろにおける、ボラティリティ・ターゲット戦略をとるファンドの運用資産総額は8200億ドル(約92-3兆円)程度あります。

しかも現在は株式・債券のボラティリティがともに過去最低水準にあることから、理論上、同戦略を取るファンドは2倍のレバレッジを掛けていてもおかしくないようです。

もし実際に2倍のレバレッジが掛かっている場合、レバレッジ込みの投資総額は1.64兆ドル(約185兆円)にものぼることになります。政府系ファンドの運用資産額世界第2位であるGPIFを超える、凄まじい額です。

画像ソース:IMF

IMF報告書内の文章やグラフを見る限り、投資総額およそ1.64兆ドルの内訳は次のようになっているものと思われます:

- 米国株式:5000億ドル超(IMF報告書内の文章に書かれている数字)

- 米国以外の株式:5000億ドル超、米国株式よりも若干多い(グラフからわかる)

- 債券:残りの大半(6000億ドル程度?)

このうち米国株について、ボラティリティ・ターゲット戦略をとるファンドの投資総額5000億ドル超という数字は、全米国株式市場の時価総額の2.5%未満であり、そこまで株式市場に影響を与えないように見えるかもしれません。

しかし同戦略をとるファンドは、S&P500先物市場の出来高の9-16%を占めるというデータもあり、市場における存在感は大きいものと考えられます。

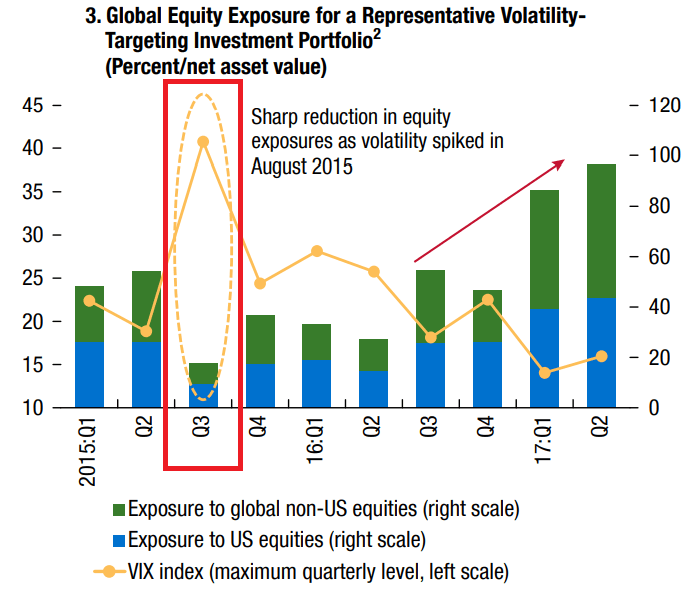

恐ろしいのは、ボラティリティ・ターゲット戦略は、ボラティリティの急上昇局面で慈悲もなく保有株式・債券を爆売りする行動を取ってくることです。

IMFのグラフを見ると、2015年第2四半期→第3四半期に掛けて、株式ボラティリティ(VIX指数)が20→40と一気に2倍も上昇しました。このとき、同戦略をとるファンドは保有株式を半減させています。

画像ソース:IMF

現在、株式市場も債券市場もボラティリティは過去最低水準にまで落ち込んでいますが、もし今後これらボラティリティが急上昇すれば、ボラティリティ・ターゲット戦略をとるファンドは1.64兆ドルもの投資エクスポージャーの大半を一瞬で引き揚げる可能性が無視できないのです。

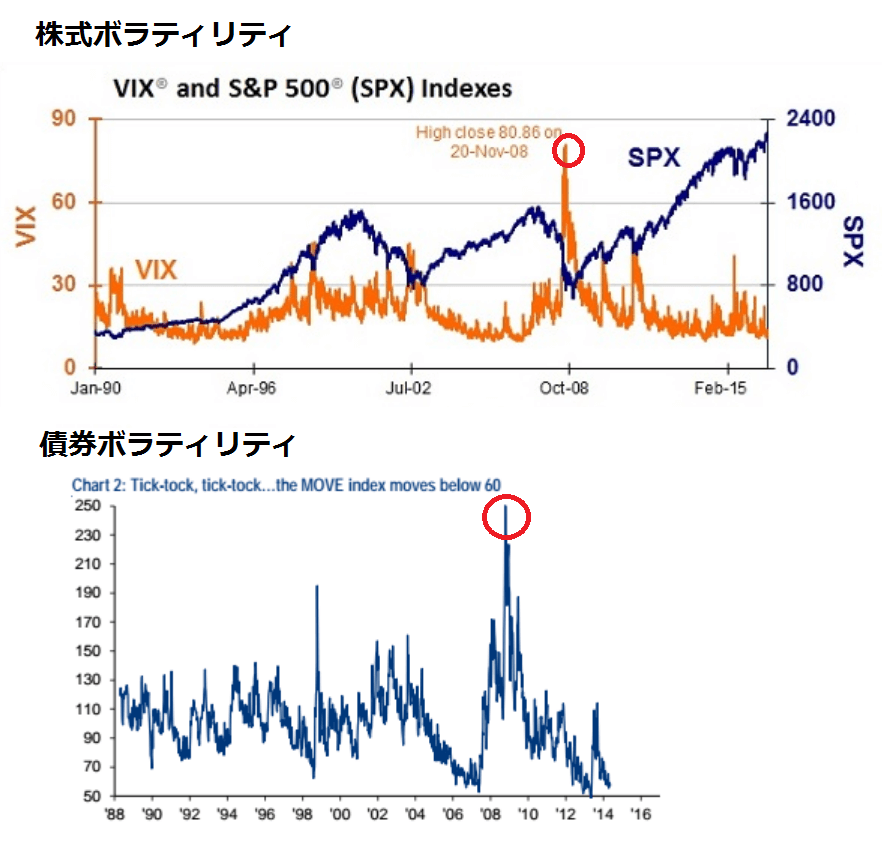

実際、リーマン・ショック前後で株式・債券のボラティリティは一気に4倍も上昇しています。

画像ソース 1番目:Cboe

画像ソース 2番目:Pragmatic Capitalism

ボラティリティが2倍上昇で株式の半分を売却したのですから、株式・債券のボラティリティが同時に4倍に上昇すれば、1.64兆ドルの3/4にあたる1.23兆ドル(約139兆円)が瞬く間に金融市場から引き揚げる可能性だって、無視できません。

さらに、現在の相場はFed、ECB、日銀、中国人民銀行といった世界の中央銀行が量的金融緩和で新たに刷ったカネが投入されて形成されたものです。これら4つの中央銀行は、2008年から現在までバランスシートを約3倍にまで大きくしました。

こうして新たに生み出されたマネーが、今後の量的緩和縮小の流れで消えていくのですから(市中の債券が不足しているという物理的な事情から、日銀も本格的な緩和縮小策を取らざるを得ない)、ボラティリティ上昇に拍車を掛けることでしょう。

つまり、現在は株式や債券のボラティリティが、瞬く間に5倍、10倍にまで跳ね上がることさえ、現実的なリスクだと想定しなければならないフェーズにあるのです。

株式市場、債券市場でいつ大パニックが起こっても、不思議でもなんでもないのです。

【ボーナス】日銀による日本株買い支えの限界が露呈した

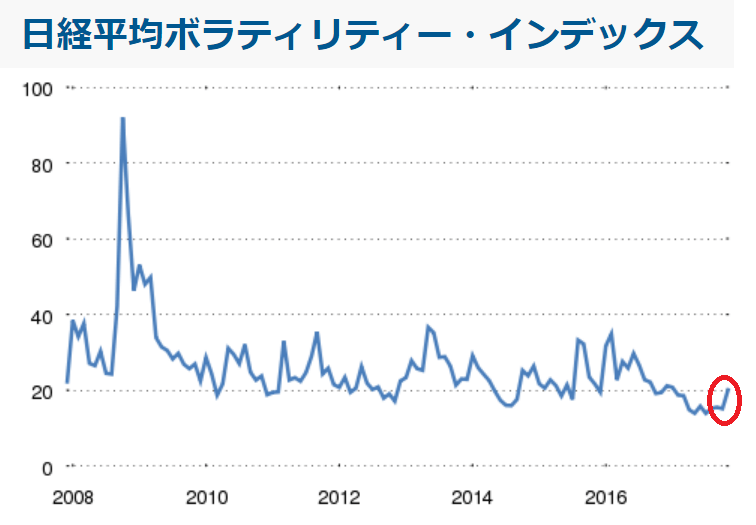

今月9日の後場から日経平均が15日まで続落し、9~15日までに日経平均は885円(3.86%)下げましたね。

これは、ボラティリティ・ターゲット戦略を取る複数の海外ファンドが、日本株のボラティリティ上昇予測に伴い日本株を売却したことが理由であると言われています。

日銀は10日、13-15日と、この間の5営業日中4営業日で729億円のETF買い入れを行いました。日銀による市場介入があったにも関わらず、日経平均は3.86%下がったのです。

今回の日本株のボラティリティ上昇は、過去に比べれば大きいものではありません。リーマン・ショック前後で記録した、日本株ボラティリティの4倍上昇と比較すれば、今回のボラティリティ上昇はちっぽけなものです。

にも関わらず、日銀はあからさまな市場介入を行い、それでも下落を止められませんでした。

国内唯一の大型日本株投資参加者である日銀による、現在の年間6兆円規模のETF買い入れでは、日本株の暴落を防ぐことは不可能であることを、見事に露呈してしまったのです。

画像ソース:日経平均プロフィル

日銀の大規模金融緩和による今後の日本株の価格上昇を期待している人達は、迅速に戦略を再検討して行動に移さないと、大変なことになるかもしれませんよ...

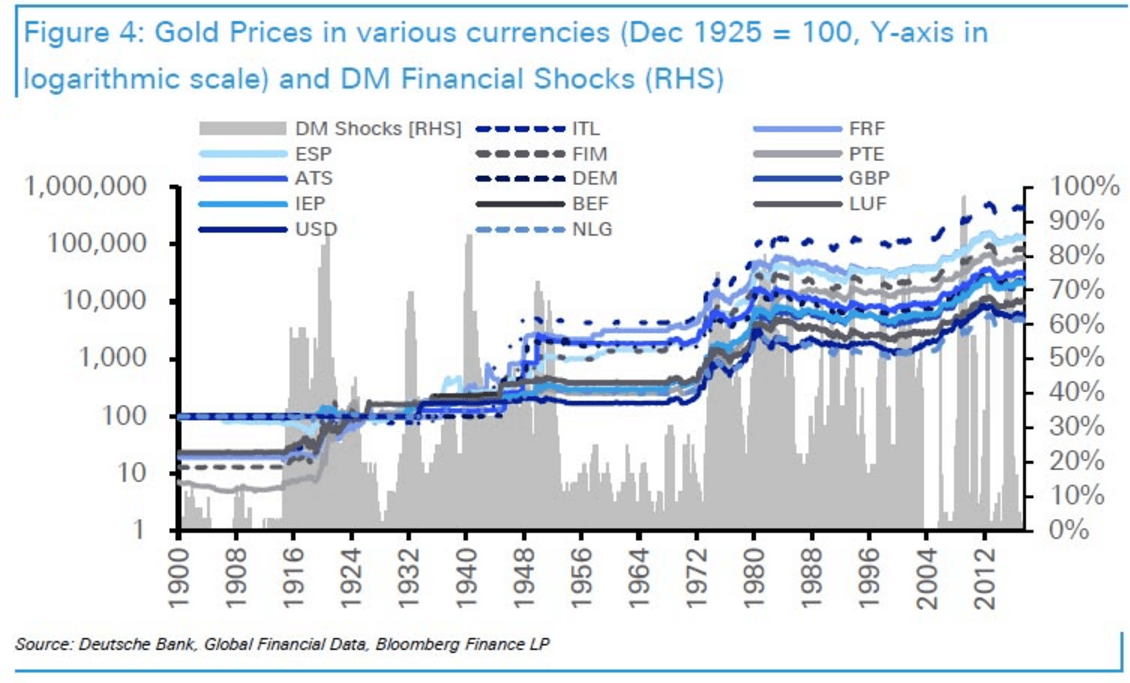

私が利用しているゴールド購入サービスのブリオンボールト。株価・債券価格が一瞬で暴落するリスクがあるように、金価格が短期で暴騰するポジティブ・サプライズもまた、歴史的に存在するのです。

画像ソース:Zero Hedge

米国証券口座で長期投資。DRIPという米国限定の配当再投資サービスを利用することで、資産を効率的に殖やしやすい長期運用できますよ。口座開設までに必要な一連のプロセスを、一から説明しています(株価崩壊後、安値で購入するための準備としてどうぞ)。

関連ページ

- ハイパーインフレ、基軸通貨の崩壊が株式に与える影響

- COVID-19ワクチンの早期普及と量的緩和の拡大・拡充を期待する強欲な市場

- 「ピークオイル」は需要減ではなく老朽化・投資不足による供給減を指すことになる

- 市場は「Going To トラブル」?

- 機会を掴むには準備が肝心

- 「世界大恐慌×株高」というシナリオ

- 相場の終焉間際:コロナ禍で暇を持て余した素人投機家が市場に参入

- 米上場廃止?中国株ADRの行方

- 経済V字回復は厳しいが、金価格はV字回復

- 超高配当利回りとなった石油メジャー株

- 株価暴落時に守るべきたった一つのルール

- COVID-19が石油需給に与える影響を考える

- 2020年、ドットコムバブル崩壊前後との類似点

- アボマガで紹介した2銘柄のレビュー

- アボマガで紹介している銘柄

- 「長期配当再投資+貴金属投資のハイブリッド戦略」

- 何故、金強気相場はこれから本気出すのか:マイナス金利、為替ヘッジ

- ターニング・ポイント

- ホルムズ海峡封鎖?短期的なエネルギー価格見通し

- 2019年、来るか、金融ショック

- バブル崩壊は自分で気づく必要があるもの・輝きを増すゴールド

- 鮮明さ増す高インフレの流れ

- 有事の金

- 低リスク高リターンが見込める石油銘柄

- 見えない爆弾だらけの原油市場。目先にとらわれてはならぬ

- 備えあれば憂いなし

- アルゴリズム取引の本格的な暴走までそう遠くはない?

- 中期的安定性の高い石油銘柄

- 原油価格は本当に、気分屋で困りますね(笑)

- 金価格は底打ち反転?不透明な将来への保険としてのゴールドの価値は増すばかり

- ピーポじゃないよ!ヴィーヴォだよ!_2

- ピーポじゃないよ!ヴィーヴォだよ!

- 割安なタバコ銘柄を探す

- ESG投資:社会問題を相場吊り上げに利用する

- 日銀量的金融緩和はすでに瀕死、その先に待ち受ける「超円安」

- 「超円高」に期待しすぎてはいけない

- 消えかかるドル高材料、近づく金購入「ラストチャンス」

- 悪材料まみれになってきたテンセント_2

- 悪材料まみれになってきたテンセント_1

- 知ると知らずで大違い、配当再投資の隠れた特徴

- 配当再投資:雪だるま式に資産を殖やし残りの人生を謳歌する投資手法

- 人民元がゴールドにペッグしている??

- 「金価格の歴史的上昇トレンド」が新興国から始まる

- 米中貿易戦争勃発で米国株も怪しくなってきた。笑うのはロシア?

- SECメンバーが「米国株式相場のクラッシュ」を厭わない規制導入を提唱した

- 米国政府の税収の1/4、1/3が利払いで消える日

- 金価格の伸び悩みはレパトリ減税の影響?

- [2018/05/23]フラッシュクラッシュ時代、逆指値売り注文は自殺行為

- [2018/05/16]新興国市場に赤信号点灯、世界金融危機の幕開け?

- [2018/04/24]トランプが税制改革法案に埋め込んだ「マルウェア」

- [2018/04/02]米国の自国優先主義は海外の金持ちを惹きつける

- [2018/03/31]トランプは円安ドル高を許さない

- [2018/03/24]リーマン・ショックから始まった金融市場の「真の終わり」の規模

- [2018/03/17]新時代に向けて世界構造の破壊に本格的に着手し始めた米中

- [2018/03/07]トランプの鉄鋼・アルミニウム輸入関税の真のターゲットはどこだ!?

- [2018/02/28]物流、トランプ、中東、日銀...物価上昇・通貨減価懸念材料ズラリ

- [2018/02/07]2018年2月5日-6日、世界同時株安だと?

- [2018/02/03]144A for life -米国ハイイールド債市場を席巻する破滅的闇証券-

- [2018/02/01]金利上昇が止まらないー草

- [2018/01/24]米国経済が良くなると米国株相場はダメになる

- [2018/01/10]配当再投資のリスク低減効果:私のポートフォリオの結果を材料に

- [2017/12/29]2018年に向けて、金市場の動向をみる

- [2017/12/06]ビットコインバブル→電力消費・発電問題発生→バブル崩壊

- [2017/12/04]『金持ち父さんのこうして金持ちはもっと金持ちになる: 本当のフィナンシャル教育とは何か?』を読んでみた

- [2017/11/27]トランプによる世界金融市場の大粛清がいよいよ始まりそうだ

- [2017/11/23]トランプ税制改革は借り入れ依存企業への死刑宣告

- [2017/11/18]ボラティリティ・ターゲット戦略は株式・債券市場を一瞬で破壊する

- [2017/11/13]債券市場崩壊の初期段階がすでに現在進行中?

- [2017/11/01]IMFは世界の中央銀行として世界を支配したいのか?

- [2017/10/15]トータル・リターン・スワップの出現は第2のAIGショックの発生を暗示する

- [2017/10/03]MiFID2は世界金融危機を拡大させ、大陸欧州を自滅に導く破壊ツール

- [2017/08/26]世界金融市場クラッシュの予兆が見えた

- [2017/09/21]暗号通貨に国債市場、日本円が抱える内憂外患

- [2017/09/13]ドル離れの動きがFedの量的金融緩和政策再開を促す:その2

- [2017/09/12]ドル離れの動きがFedの量的金融緩和政策再開を促す

- [2017/08/24]日銀のETF買いは「貯蓄から投資へ」移行する家計を罠に陥れる

- [2017/08/20]中国のシャドーバンキングスキームの崩壊はすでに始まっている

- [2017/08/16]つみたてNISAのみの利用での長期資産形成は難しい

- [2017/08/02]「金融の神様」がグローバル金融の崩壊を警告し続けている

- [2017/07/26]世界の大揺れが確実に近づいています

- [2017/07/13]「世界金融市場大揺れへのカウントダウン」は、すでに始まっている

- [2017/07/09]相変わらず「自身の出口戦略」にしか興味のない日銀・黒田総裁

- [2017/07/04]「悪徳」銘柄への投資こそ、年金運用には向いている...!?

- [2017/06/29]短期の変動に目を奪われすぎず、本当のリスクに焦点を合わせよう

- [2017/06/18]イエレンさん、本当にバランスシート正常化なんてできるの?

- [2017/05/18]備えはお早めに:ゴールドへの備えに適した期間は着実に減っている

- [2017/05/05]中国金融市況の悪化が米国株式市場の熱狂を生んでいる

- [2017/04/29]中国金融当局のレバレッジ是正勧告は世界市場を溶かすかもしれない

- [2017/03/07]FRBが3月利上げしそうですね。米国経済が回復していないなかで。

- [2017/02/25]インサイダーたちによる爆売りブーム...米国株式市場のバブルの宴のフィナーレが迫っている

- [2017/02/17]米国債しか頼れない日本、アジア国際金市場を着実に発展させている中国

- [2017/01/24]トランプ政権は米ドル・米国債に対する大胆な政策を画策しているかもしれない

- [2016/11/15]トランプの当選が市場に与える影響

- [2016/11/05]今後世界の株価が大きく下がることは時間の問題

- [2016/10/18]官製相場にかなり近づいた国債市場:日銀の八方美人的な振る舞いに潜む「テーパリング」への道