30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

2017/07/18

前回の記事で、カタール断交をめぐってサウジアラビアが外交的にトランプ政権にしてやられ、世界に大恥をかいてしまったことを話しました。

[2017/07/15]トランプ政権にしてやられたサウジアラビア

しかしこれはオードブルのようなものです。

サウジアラビアの本当の問題は外交ではなく、金融・財政・経済、つまりカネの分野に潜んでいると個人的に考えています。

サウジアラビアのカネにまつわる問題をここに簡単に紹介したいと思います。

なお、サウジアラビアのカネにまつわる問題は、現在の米ドルを基軸通貨とした通貨システムを衰退させ、めぐり巡って日本の経済や個人の資産防衛手法にも何かしらの影響を与えるものと考えられますので、他人事とは思わずに多少なりとも関心を持っておくとよいかもしれません。

30年以上続けてきた金融政策維持に暗雲立ち込めるサウジ

サウジアラビアが本当に大変なのはカネに関する分野です。

サウジアラビアは2015年以降の原油価格の下落・低迷により、歳入が大幅に減って財政赤字に陥ってしまいました。

財政赤字額は2015年は3670億リヤル、2016年は2970億リヤルであり、2017年の財政赤字額は1980億リヤルに縮小すると見られています。

今年第1四半期の財政赤字額は260億リヤルと、見積もり値の540億リヤルを半分以上下回っており、見た目上はサウジの財政問題は想定よりも良い方向に向かっているとのことですが、それでも今年も財政赤字が継続することに変わりありません。

しかしサウジアラビアのカネに関する問題は財政赤字だけではありません。その他の数字や最近のサウジ国内や世界の流れを見るかぎり、サウジのカネにまつわる問題は収束するどころか、いずれさらに厳しさを増すのではないかと個人的に考えています。

キーは「止まらない外貨準備の減少」と「米国中央銀行(Fed)のバランスシート縮小策の年内開始見込み」の2つです。

サウジアラビアはドルペッグ制という為替政策を採用しています。ドルペッグ制とはサウジの通貨リヤルと米ドルの為替レートを一定とする固定相場制のことです。

サウジアラビアは1981年に1ドル3.65リヤルの固定レートでドルペッグ制を採用し、その後1986年に1ドル3.75リヤルに通貨切り下げを行い、以後は現在に至るまでこの為替レートでのドルペッグ制を維持してきました。

ちなみにサウジアラビアにかぎらず、湾岸諸国、より正確には湾岸協力会議(GCC)加盟国のほとんど(サウジ、UAE、オマーン、カタール、バーレーン)は設定レートの違いこそあれ、みなドルペッグ制を敷いています。

サウジアラビア(のみならず他のドルペッグ制を導入している湾岸諸国すべて)はドルペッグ制導入後は、ドルペッグ制を維持することを最優先とした金融政策を行ってきました。ドルペッグ制の維持はサウジアラビアの金融システムの要なのです。

しかしいま、サウジアラビアのドルペッグ制の維持が今後も維持し続けられるのか、雲行きが怪しくなってきています。

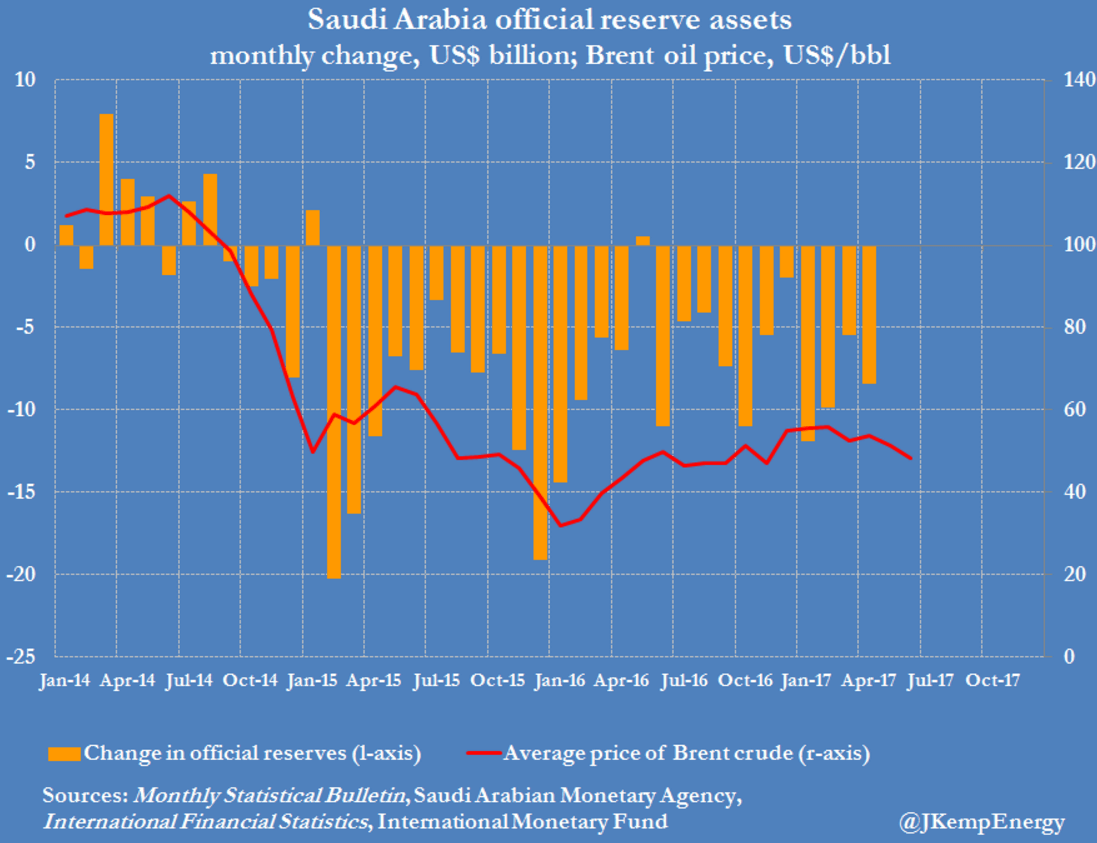

その理由の一つとして、サウジアラビアの中央銀行に相当するサウジ通貨庁(SAMA)の外貨準備が2014年以降減少が止まらないことがあげられます。

2014年末には7324億ドルの外貨準備がありましたが、その後ズルズルと外貨準備は減少し続け、今年5月には4990億ドルまで減りました。3ヶ月ごとに平均241億ドルずつ外貨準備が減少している計算になります。

サウジアラビアは原油安になってから保有していた米国債を売却し続け、その後2016年8月になって米国債の購入を再開し始めたことで話題となりました。

ところがどっこい、それは米国債だけの話で、外貨準備は現在に至るまで減少を続けているのです。サウジアラビア通貨庁のデータによれば、何かしらの海外証券の売却が外貨準備減少の最大の要因となっています。

画像ソース:Thomson Reuters

外貨準備は、設定した固定レートと比べて実際のリヤルの市場価値が弱いと見込まれる場合に、為替介入によってリヤルの市場価値を設定した固定レートに戻すために利用されます。

十分な為替介入ができず、設定レートと市場が考えるレートとの間に乖離が広がれば、投資家はリヤルを売ってドルを買う動きを強め、資本流出が加速し、設定レートを切り下げざるを得なくなります。ドルペッグ制の崩壊への道を突き進むのです。

ドルペッグ制の崩壊を防ぐための道具が外貨準備なのですが、それが現在進行形で減少しており、金融システム崩壊を食い止める力が弱くなっているのです。

現在までの外貨準備の減少は間違いなく原油価格の下落が関係あるでしょうが、具体的な減少理由はわかりません。公式に為替介入が行われたわけでもないようです。

いずれにせよ、原油価格の下落がサウジの外貨準備を減少させ、ドルペッグ金融システムの弱体化につながっていることは疑いようがありません。

なお、サウジアラビア(というか湾岸諸国)は外貨準備とは別に巨額の政府系投資ファンドがあり、金融システムを支えるために政府系投資ファンドの資産売却も同時に行われるものと見られます。

実際、2015年からの原油下落時にもサウジの政府系ファンドは資産売却を行っており、2015年6月の資産総額は6856億ドルありましたが、2016年6月には5834億ドルと、たった一年間で15%近くも減っているのです(→ソース)。

この減少ペースを見ると、原油価格の低迷が今後もしばらく続けば、外貨準備だけでなく政府系ファンドの資産を投入しても、ドルペッグ制の維持は厳しそうです。

しかし最近、原油価格下落に伴う外貨準備や政府系ファンド資産の減少以外にもう一つ、サウジアラビアのドルペッグ制維持を難しくさせる出来事が起こりそうです。

それは「米国中央銀行(Fed)のバランスシート縮小政策に伴う米国金利の上昇」です。

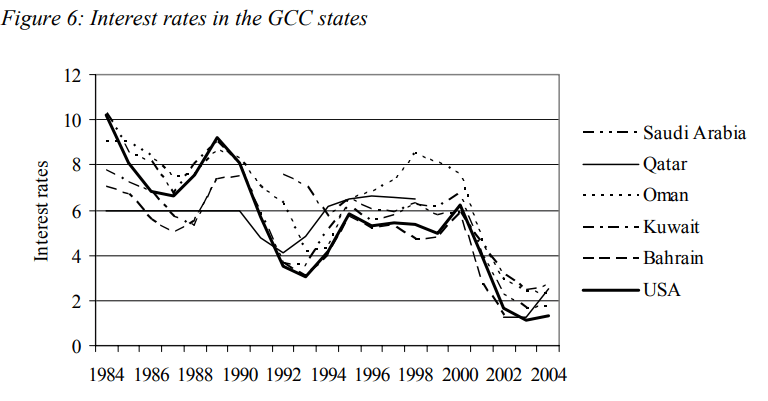

サウジアラビアなどドルペッグ制を敷いている湾岸諸国は、現在に至るまで自国金利を米国金利との金利差が変動しないないように推移させ続けてきたことで、為替レートを維持させてきました。金利コントロールもまた、ドルペッグ制維持の要なのです。

画像ソース:The Kiel Institute ※PDFファイル

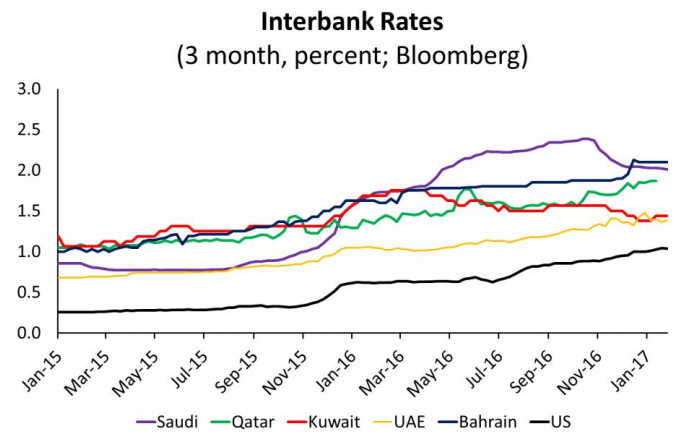

画像ソース:Samba ※PDFファイル

しかしFedが利上げだけでなく、バランスシートの縮小を年内に開始しようとしていることで、サウジの金利操作も難しくなりそうです。

Fedが金利だけでなく量的金融引き締めも年内に開始すれば、米国長期金利の上昇や、それに伴い米ドルも強くなることが予想されます。

今回のバランスシートの縮小は、現在のような異常な大きさの中央銀行のバランスシートに対して行われるのは歴史上初めてであり、たとえそれが慎重に行われたとしても予想もつかない結果をもたらす可能性が否定できません。

株式市場や不動産市場の大揺れも想定される中で、予想以上に金利が上昇する可能性も無視できません。

米国が金融引き締め政策をさらに本格化させ、金利上昇が予想される中で、場合によってはサウジアラビアはドルペッグ制を維持するためにも金利をそれなりに上げていく必要があるかもしれないのです。

しかし金利上昇はサウジアラビアの将来にとって好ましいものではありません。

サウジアラビアは原油に依存しない経済体制の構築に向けて動き出しており、公共事業などを展開していく予定ですので、巨額のマネーが必要となります。当然金融緩和政策が経済政策推進のために好ましい政策となります。金利は低位安定させなければなりません。

実際、サウジアラビア政府が2015年の終わりから公共料金の値上げや公務員へのボーナス削減といった緊縮財政策をとるなかで、サウジアラビア通貨庁は金融緩和政策を行ってきました。

2016年2月にはサウジ通貨庁は金融機関の預貸率の上限を85&から90%に引き上げていますし、2016年9月にはサウジ通貨庁は短期金融市場に53億ドルの資本注入を行っています。また今後は外国銀行への規制緩和も検討しています。

こうした金融緩和政策により、一時的に上昇していた銀行間金利が下がり始め落ち着きを取り戻し、サウジ通貨庁長官も安堵したような発言をしていますから、サウジにとってある程度の金融緩和状態の維持は、今後の経済運営の基盤であり必須条件であると言えます。

よってFedの利上げおよびバランスシートの縮小というのは、サウジにとってジレンマを生むことになるのです。

ドルペッグ制の維持を重視すれば金融引き締めが必要となり、金融緩和政策を重視すれば通貨切り下げ、最悪ドルペッグ制からの離脱が必要となります。

ただ、いずれの選択肢もサウジアラビアの将来に不安を投げかけるものです。

ドルペッグ制の継続を重視して、米国金利上昇に対して金融引き締め政策で対抗すれば、2016年の金融緩和政策からの早期の転換となります。

金融緩和政策を実行したということはそれ相応の事情があるからであり、金融引き締め策を実行すれば、場合によってはサウジの金融システムの不安定化につながる懸念が残ります。

経済政策重視で金融緩和を継続しても、サウジの原油依存脱却の長期経済プランが成功するか正直疑わしい面があり、市場の関心はいままで30年以上続けてきたドルペッグ制からの離脱や、通貨切り下げの懸念に集まりそうなので、資本流出による金融システム不安定化といったリスクを高めると思われます。

いずれの選択肢もサウジアラビアの金融状況を悪化させて、2015年以来続いており最近は落ち着きを取り戻しつつある資本流出が再び加速するリスクは否定できません。

短期的な原油価格の上昇見込みが薄いなかで外貨準備が一向に減少を続けていること、そして年内のFedのバランスシート縮小政策実行見込みとそれに伴う金利の上昇。

これらが合わさることで、サウジアラビアの金融システムが今後ますます不安定化するリスクは否定できません。

しかしサウジの将来に関わってくるカネの問題は、原油価格の上昇やFedの金融政策といった外部要因だけではありません。サウジ国内にも大きな問題が出てきています。そしてそれはサウジ政府自身が生んでいるのです。

金融システムを守るために外国人労働者をぶった切るサウジ

サウジアラビア国内の経済は外国人労働者の力があってこそ成り立ってきました。

サウジアラビアの人口の1/3超の1100-1200万人は外国人であり、そのうち700万人程度が外国人労働者です。一方でサウジアラビア人は大体2000万人程度であり、労働者の2/3は公共セクターで働いていますから、民間企業で働くサウジアラビア人は外国人労働者数に満たないのです。

民間企業で安い賃金で働いてくれる外国人労働者が、サウジ経済を根底から支えていたといっても過言ではありません。

しかしサウジアラビアは原油価格の下落による財政赤字への転落をきっかけにして、外国人への締め付けを強化しています。

サウジアラビアは長期経済計画のなかで民間セクターに大量の国内労働者を流し込もうと考えており、実質的に外国人の排除の方針を定めていましたが、それが早くも実行に移されています。

外国人排除の一環として、民間企業に対し外国人労働者の雇用の割合によって企業を"Platium"(国内労働者率100%)から"Lower green"に格付けするという法律が今年の9月3日に導入されるようです。

【2017/03/21 Reuters】Saudis to tighten curbs on foreign workers in local jobs push: sources

細かい内容は不明ですが、格付けによって民間企業に対する優遇策やペナルティを課したりするものと思われます。

まだ施行はされていませんが、民間企業のなかにはすでに外国人労働者との契約を更新せず打ち切る動きも出ているようであり、すでに外国人への締め付けは始まっています。

さらに重要なのは、今月の1日から、民間企業で働く外国人労働者の家族に対する重税が導入されたことです。

課税内容は、サウジアラビアに住んでいる、民間企業で働く外国人労働者家族の中の失業者、または未成年者一人につき100リヤル(26.6ドル)の税金を毎月課すというものです。

つまり外国人労働者家族のなかに失業者が1人、未成年者が2人いれば、その家族は毎月100×3=300リヤル(79.8ドル)の税金を納めなければならないのです。年間で957.6ドル、日本円にして10万円以上です。

しかも100リヤルという単位は毎年段階的に引き上げられ、最終的には2020年に年間1280ドルまで増えていくのだから恐ろしい。

【2017/07/10 Fars News】Saudi Regime Imposes Heavy Taxes on Foreigners as Budget Deficit Bites

先ほどの9月導入予定の法律をあわせると、サウジアラビアは外国人労働者の雇用を奪おうとしているだけでなく、失業した外国人がサウジアラビアにとどまり続ければ重税を課すという、二段構えの外国人労働者締め付け策を行おうとしているのです。

外国人排除政策以外の何物でもありません。

サウジとフランスの合弁銀行の分析によると、今後3年間で67万人の外国人労働者がサウジアラビアを出て行くようですが、もっともな話です。もっと増えてもおかしくないかもしれません。

しかし何故サウジアラビアは、これまで安い賃金で自国経済を支えてくれた外国人労働者に対して、まるで恩を仇で返すがごとく、自国からの排除に乗り出したのでしょうか。

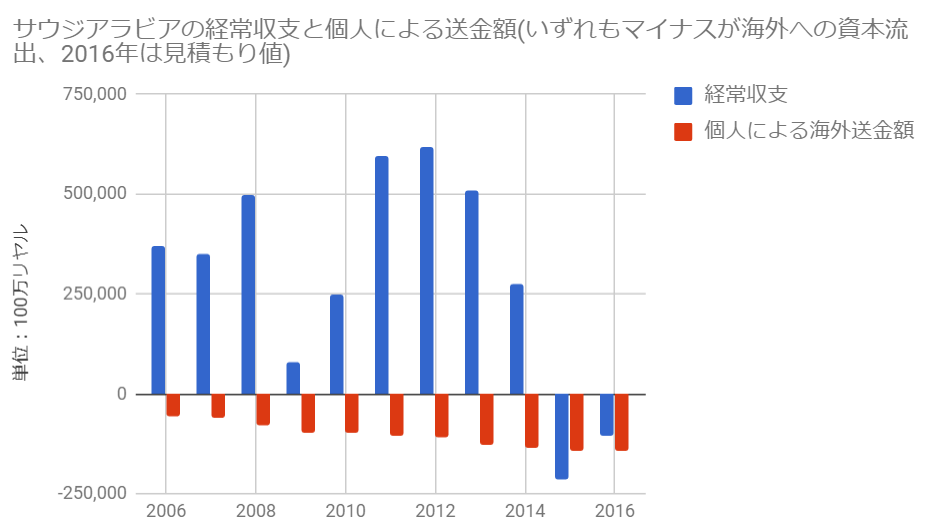

サウジ通貨庁の統計データを見ていたらおもしろい数字が見つかりました。居住者と非居住者とのあいだの資産移転に関する所得収支である「第二次所得収支」が、サウジアラビアの資本流出(経常赤字)に大きなマイナスの影響を与えているのです。

第二次所得収支の大部分は個人による資本移転であることから、おそらく外国人労働者による母国への送金が多くを占めているものと思われます。

個人による資本移転は過去10年間を見ても、常にGDPの3%台後半~5%台後半を維持しておりそれなりの割合を占めていました。しかし以前は巨額のオイルマネーがありましたので、個人による資本移転が経常赤字を招くことはありませんでした。

しかし原油価格下落による収入大幅減少にあっては、個人による資本移転が経常収支悪化の大きな要因となってしまったのです。

ソース:サウジアラビア通貨庁

減少の見込みのない個人による資本移転を放置しておけば、短期的に原油価格が上昇する見込みが薄い中で、サウジアラビアはさらに数年は経常赤字を垂れ流し続けることが予想されます。

しかし原油価格が低く停滞した状態で経常赤字を垂れ流し続ければ、資源国であるサウジアラビアの通貨に対する信用はますます減ってしまい、さらなる資本流出を加速させ、ドルペッグ制の維持が一層厳しくなり、サウジの金融システムの基盤そのものが崩れてしまいかねません。

そう考えると、経常赤字の大きな要因となってしまった、外国人労働者による海外送金額を減少させることが、もしかしたら外国人労働者排除の隠れた動機なのかもしれません。

個人による資本移転を抑えるには中国のように資本移動規制を課してもよいはずですが、サウジアラビアは資本移動規制は設けていないようです。

おそらくサウジアラビアが今後海外への投資や、逆に海外からのカネを集めて公共プロジェクトなどを立ち上げるといった開放経済政策を軸としていることが、資本移動規制導入に消極的な理由だと思われます。

もし外国人労働者排除方針の背景に資本流出問題があるとすれば、サウジアラビアは金融システムを維持するために国内経済をリスクに晒すことになります。

いくら海外からカネを集めたところで、まともな労働資本を失えば経済が上向くはずがありません。多くのサウジアラビア人が公共セクターで働くなか、民間セクターで汗水たらして働いてきた外国人労働者を排除してしまえば、サウジアラビアには能力に乏しい労働者ばかりが溢れることになるでしょう。

これでは本末転倒ではないか。

→Next:

[2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

→[PR]The Economistで一週間の世界の経済・金融・ビジネスニュースをじっくりまとめ読み。管理人アボカドまつりも購読5年目突入!

関連ページ

- 中国の現状は、COVID-19終息が世界的金融危機の始まりの合図であることを暗示する

- ロックダウンなしでも就職活動は低迷、感染爆発長期化で完全失業率は上昇へ

- COVID-19対応でしくじり、政局も混乱へ向かうブラジル

- 石油市場は悲観のどん底、経済見通しはまだ楽観気味

- 「世界恐慌前夜」「戦時中」とも言われるが

- ロシア vs COVID-19拡大+原油価格暴落

- 緩和策の限界近づく中央銀行と、動向が注目される日銀・黒田総裁

- 米国の景気後退入りはまだ先なのか

- しぶとい米国

- 新興国通貨は下がる余地あり

- 米中貿易戦争本格化「前」にすでに悲鳴をあげる世界経済

- 土俵際の米中経済

- 最近危険性がやけに報じられるようになった「レバレッジドローン」

- 米国長期金利のこれまで・これから_2

- 米国長期金利のこれまで・これから

- 新興国相場崩壊本格化へ、ドル離れも進む

- トルコ・ショックは欧州危機を誘発する?

- 中国金融の酷い状況は中国人民銀行のバランスシートを見るとよくわかる

- 中国政府は究極の二択に迫られる(ただし本質的結末は同じ)

- 中国高インフレ化のスイッチが押された

- [2018/05/31]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す2

- [2018/05/29]EUは新たな「シャドーバンキングスキーム」を通じて不良債権削減を目指す

- [2018/05/18]中国鉄鋼過剰生産とシャドーバンキング崩壊阻止

- [2018/04/18]Fed副議長の後任クラリダ氏「ポール・ボルカーは私の英雄の一人だ」

- [2018/04/06]中国の「大豆」カード切りは「覚悟を決めた」ということ

- [2018/02/22]まだまだ過小評価気味の利上げ加速規模

- [2018/01/25]中国、資本流出規制を強化したら不動産バブル過熱を華麗にアシスト

- [2018/01/19]ビットコイン価格だけでなく、金属価格のカギも握る中国

- [2017/12/22]市場は低インフレと緩やかな金融引き締め政策の継続を見込んでいるが

- [2017/12/12]中国金融状況をIMFの報告書から確認してみた

- [2017/10/25]IMFの国際金融安定性報告書(GFSR)を読んでみた

- [2017/10/18]デリバティブ市場に影響必至なハード・ブレグジット、英米のLIBOR離脱への動き

- [2017/09/19]銀行業界の労働量は今後5年で3割機械に置き換わる。しかしそれでは終わらない

- [2017/09/07]北朝鮮問題を軸に経済再構築中の米国・北朝鮮・中国

- [2017/09/04]米国生命保険会社が抱える爆弾:もし金利が長期的に上昇すれば...

- [2017/08/09]米国の対ロ制裁強化法は米ドル離れの流れを決定付けるだろう

- [2017/07/31]電気自動車普及の流れ。原油需要はまだ伸びるが産油国にとっては絶望

- [2017/07/27]欧州系アルファベット組織の発言にはご用心

- [2017/07/21]湾岸金融クライシス勃発懸念...カタール、UAE

- [2017/07/18]30年以上続けてきた金融政策維持に暗雲立ち込めるサウジアラビア

- [2017/05/31]米国経済発展を阻害する学生ローンと自動車ローンの現状

- [2017/05/25]米国の救いのない未来を暗示する予算教書の中身

- [2017/04/17]トランプの「中国は為替操作国ではない」発言はただの芝居

- [2017/04/06]調べてみた_中国の中央銀行によるデジタル法定通貨発行への動きなど

- [2017/04/01]円高ドル安フラグ。短期国債市場の動きとトランプ政権の為替操作認定新方式づくりの動きから

- [2017/03/11]ビットコインの中核技術は人類の歴史を変える比類なきポテンシャルを持つ

- [2017/03/02]中央銀行国際金融システムに対立する言動が表立ってきている

- [2017/02/12]人民元国際化の進展。中国は不動産バブルを壊して市場をクリーンにする必要がある

- [2017/01/17]金融危機勃発懸念のあるトルコの経済・金融指標を調べてみた

- [2016/12/29]2017年以降、欧州銀行の不良債権処理が本格化しそう

- [2016/12/27]米国の財布事情から見る、トランプ政権がやらなければならないこと

- [2016/12/19]Fedは利上げ。トランプ政権の経済政策はどうなるのだろう...

- [2016/12/13]ロシアが原油をコアとした経済基盤の構築を着々と進めている

- [2016/11/24]12月のFOMCによる利上げ判断をFedが被る責任の大きさの観点から考えてみた

- [2016/10/08]欧州・日本の銀行セクターの絶望的な未来

- [2016/09/28]ドイツ銀行の破たん懸念増幅・時間の問題となった欧州危機の再来

- [2016/09/13]ECBが欧州の銀行に対する不良債権処理への取り組みを強化